Kennen Sie das Phänomen der „rationalen Unaufmerksamkeit“?

Täglich werden wir mit Informationen überflutet und konzentrieren unsere Aufmerksamkeit deshalb auf die Dinge, die für uns von Relevanz sind. In einer Rede vor dem Europäischen Parlaments hat Fabio Panetta, Mitglied des EZB-Direktoriums, sein Plädoyer für die Einführung des digitalen Euro mit dieser Theorie eröffnet.

Der digitale Euro werde gewährleisten, dass die Bürger auch zukünftig sicheren Zugang zu Zentralbankgeld erhalten. Leider könnten nur wenige Bürger (und Parlamentarier) die Differenz zwischen Zentralbankgeld und privatem Geld benennen, denn der Unterschied sei für uns derzeit ohne praktische Bedeutung.

Was ist Geld heute?

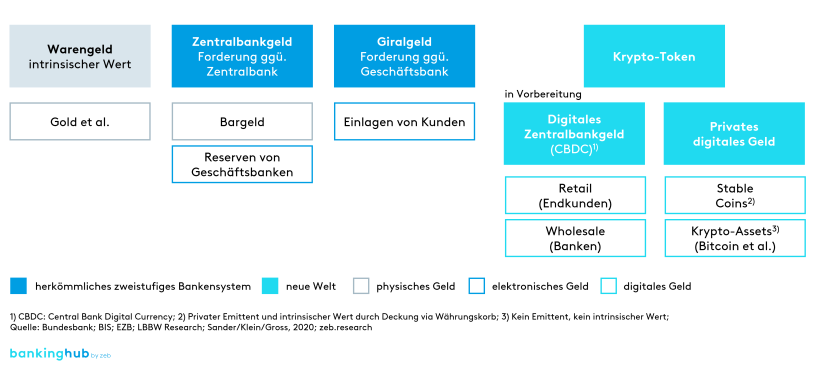

Zentralbankgeld weist eine Besonderheit auf: Es wird durch die Stärke und Glaubwürdigkeit des Staates gestützt und gilt als risikolos. Anders als Warengeld (z.B. Gold) hat Zentralbankgeld allerdings keinen intrinsischen Wert. Davon zu unterscheiden ist die Vielfalt privaten Geldes wie das Giralgeld (Bankeinlagen, Kreditkarten) im herkömmlichen zweistufigen System von Notenbank und Geschäftsbanken oder „neumodernes“ Kryptogeld wie Bitcoins und Stable Coins.

Das heutige Giralgeld hat ebenfalls keinen eigenen inneren Wert; Zentral- und Geschäftsbanken schöpfen es aus dem Nichts („Fiatgeld“). Kryptowährungen haben ein prägendes Merkmal: Sie sind unabhängig von Zentralbanken und Emittenten. Jeder kann überall Krytowährungen direkt ausgeben oder empfangen. Darüber hinaus ist ihre Menge z.B. beim Bitcoin limitiert. Stable Coins wie z.B. Diem (Facebook) zeichnen sich durch eine Deckung über etablierte Hartwährungen aus.

Zentralbankgeld steht zunehmend im Wettbewerb zum privaten digitalen Geld (s. Abb.). Die Notenbanken rüsten nach und reagieren mit der Entwicklung von digitalem Zentralbankgeld (CBDC).

Was ist ein digitaler Euro?

Die Frage kann endgültig erst nach Abschluss der zweijährigen Untersuchungsphase beantwortet werden. Die Grundzüge sind aber aus den bisherigen EZB-Veröffentlichungen klar erkennbar.

Die bisherigen Überlegungen der EZB lassen sich in der Grundidee des „digitalen Bargeldes“ zusammenfassen. Neben physischem Bargeld und elektronischem Giralgeld soll ein digitaler Euro mit Bezahlfunktionen für den Alltagsgebrauch via Smartphone kreiert werden – als Zentralbankgeld.

Für die Bankindustrie ist vor allem relevant, ob sie Mitspieler im System bleibt oder ob die EZB ein direktes Modell präferiert, in dem der digitaler Euro unmittelbar für den Endkunden zugänglich ist. Die EZB bevorzugt das zweistufige System, d.h. der Zugang zum Endkunden soll grundsätzlich über Geschäftsbanken erfolgen. Die EZB emittiert den digitalen Euro und der Inhaber des digitalen Euro hat einen Zahlungsanspruch gegenüber der EZB.

Um Bargeldeigenschaften zu replizieren, muss der digitale Euro folgende Anforderungen erfüllen:

- Inhaberinstrument, d.h. Besitz autorisiert Transaktion

- Ohne Verzinsung, d.h. Zahlungsmittel und keine Wertanlage

- Anonyme Transaktion, d.h. keine Nachverfolgbarkeit.

Der diskutierte Anwendungsbereich beschränkt sich im Wesentlichen auf Privatkunden. Nach bisherigem Konsultationsstand wird sich dieser digitale „Retail-Euro“ in die bestehende Zahlungsverkehrsinfrastruktur einpassen. Governance und Kontrolle über den Geldumlauf liegen bei der EZB. Puristische, völlig dezentrale DLT-Lösungen (Distributed Ledger Technologie) sind daher nicht im Scope der Untersuchungsphase.

Die Merkmale eines zentralen digitalen Euro-Systems sind vielmehr:

- Zentralistische Intermediäre (EZB, Geschäftsbanken) gewährleisten Integrität und Sicherheit

- Präferenz für konten- bzw. identifikationsbasierten Zugang zum digitalen Euro

(statt token-basierter Lösungen) - Weniger Funktionalitäten gegenüber einer dezentralen DLT-Lösung.

Banken werden den operativen Betrieb des digitalen Euros übernehmen. Ein digitaler Euro wird in einer Art Wallet gehalten werden, die Banken verwalten. Um die geldpolitische Stabilität des Systems zu sichern und z.B. Vorkehrungen gegen einen möglichen „digitalen Banken-Run“ treffen zu können, werden Maßnahmen wie Maximalbeträge und im Bedarfsfall Abhebegebühren und Zinsabschläge diskutiert.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Welche Ziele verfolgt die EZB?

„Unsere Arbeit soll sicherstellen, dass Privatpersonen und Unternehmen im digitalen Zeitalter weiterhin Zugang zu der sichersten Form von Geld – dem Zentralbankgeld – haben“ – mit diesem Anspruch positioniert Christine Lagarde die EZB. Das aktuell bei Konsumenten im Umlauf befindliche Zentralbankgeld, das Bargeld, erlebt schon seit geraumer Zeit einen schleichenden Bedeutungsverlust, der durch die Corona-Krise noch einmal verstärkt wurde.

Auch die Ankündigung der Einführung von digitalen Varianten anderer Währungen sowie die Initiative rund um Facebooks Diem dürften den Handlungsdruck auf die EZB erhöht haben. Daher möchte sie den digitalen Euro als Ergänzung zum Bargeld positionieren und bei digitalen Zahlungen ein weiteres Zahlverfahren anbieten. Nicht zuletzt geht es hier auch um Kontrollierbarkeit der im Umlauf befindlichen Währungen und damit um die eigene Bedeutung.

Welche Funktionen hat der digitale Euro? Wann wird er genutzt?

Im Privatkundenbereich wird für den digitalen Euro oft mit Stabilität argumentiert. Gemeint ist Stabilität im Sinne von Wertstabilität (als Vorteil gegenüber den oftmals stark schwankenden Kryptowährungen) und im Sinne einer stabilen Zahlungsabwicklung. Außerdem wird die Möglichkeit schneller und kostengünstiger Transaktionen ins Ausland sowie kostenloser Echtzeit-Transaktionen bzw. kostengünstiger kleinvolumiger Transaktionen genannt. Nicht zuletzt wird eine erhöhte Datensicherheit ins Feld geführt. Erwähnenswert sei an dieser Stelle, dass für die durch Privatkunden gehaltenen Wallets eine Volumenobergrenze von 3.000 EUR diskutiert wird.

Die Frage, die sich hier anschließt, ist jene nach dem Nutzen eines solchen Angebots. Privatkunden können bereits heute auf eine Vielzahl von Zahlmöglichkeiten online sowie offline zurückgreifen, die die genannten Vorteile eines digitalen Euros ebenfalls bieten: sie sind recht sicher vor Diebstahl (Bargeld ausgenommen) und wertstabil. Der oft angestellte Vergleich mit im Allgemeinen nicht wertstabilen Kryptowährungen hinkt aus unserer Sicht – handelt es sich bei ihnen doch weniger um ein Zahlungsmittel denn um eine Assetklasse. Und auch unser Zahlungssystem als Ganzes ist sehr stabil. Kosten für Transaktionen müssen Privatkunden ebenfalls selten bzw. nur indirekt über Kontoführungsgebühren tragen. Und eine Volumenobergrenze existiert (wieder Bargeld ausgenommen) ebenfalls nicht.

Offen ist bislang, wer die Wallets anbieten kann und darf. Dies kann auf Geschäftsbanken beschränkt sein oder über ein Lizensierungsverfahren auch Nicht-Banken ermöglicht werden. Das Interesse eines Akteurs, sei es eine Geschäftsbank oder ein anderes Unternehmen, Wallets anzubieten, wird stark davon abhängen, inwieweit sich damit Erträge generieren lassen. Ebenso offen ist, wie sich die bisherigen Platzhirsche im digitalen Zahlungsverkehr, allen voran die MasterCards, Visas, PayPals etc. dieser Welt verhalten.

Konklusion

Die EZB möchte ihre Position im Wettbewerb der Geldformen behaupten und hat das Projekt „Digitaler Euro“ gestartet. Beim aktuellen Diskussionsstand ist die Frage nach dem Nutzen des digitalen Euros für den privaten Endnutzer gegenüber bestehenden elektronischen Giralgeldlösungen nicht einfach und klar zu beantworten. Das Angebot könnte daher bei Bürgerinnen und Bürgern dem von Fabio Panetta beschriebenen Phänomen der „rationalen Unaufmerksamkeit“ zum Opfer fallen.

Andererseits ruft die Wirtschaft nach dem „digitalen Blockchain-Euro“ für die Industrie 4.0. Dahinter verbergen sich DLT-basierte Lösungen, die einen automatisierten „Zahlungsverkehr zwischen Maschinen“ in Verbindung mit sogenannten „Smart Contracts“ transparent und sicher ermöglichen. Vielleicht muss die EZB noch weiter springen.