Grundsätzlich attraktive Wachstumsaussichten

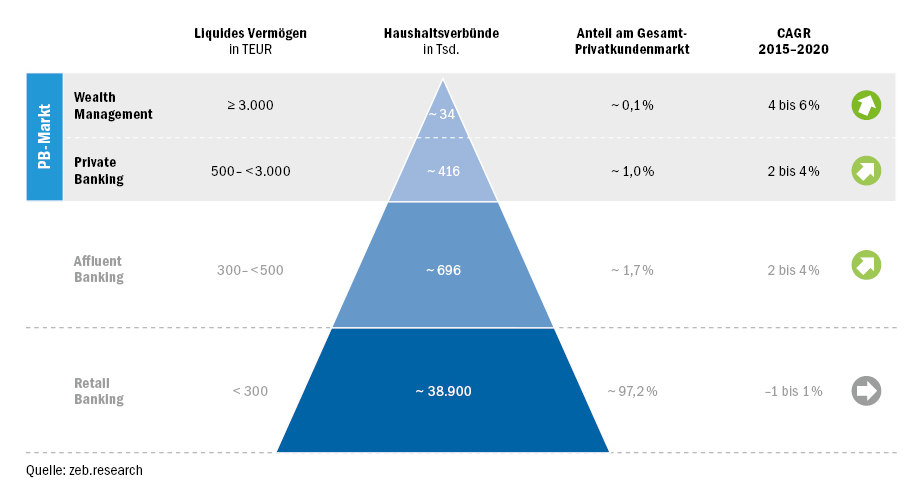

Der Private-Banking-Markt, welcher Kunden mit einem liquiden Vermögen ab 500 TEUR umfasst, gehört zu den am stärksten wachsenden Sektoren des deutschen Privatkundengeschäfts. Während wir im Retailbanking bis 2020 Wachstumsraten von maximal 1 % p. a. erwarten, liegen diese im Bereich Private Banking – je nach Segment – zwischen 2–6 % jährlich (siehe Abbildung 1).

Wettbewerb intensiviert sich insbesondere durch Regionalbanken

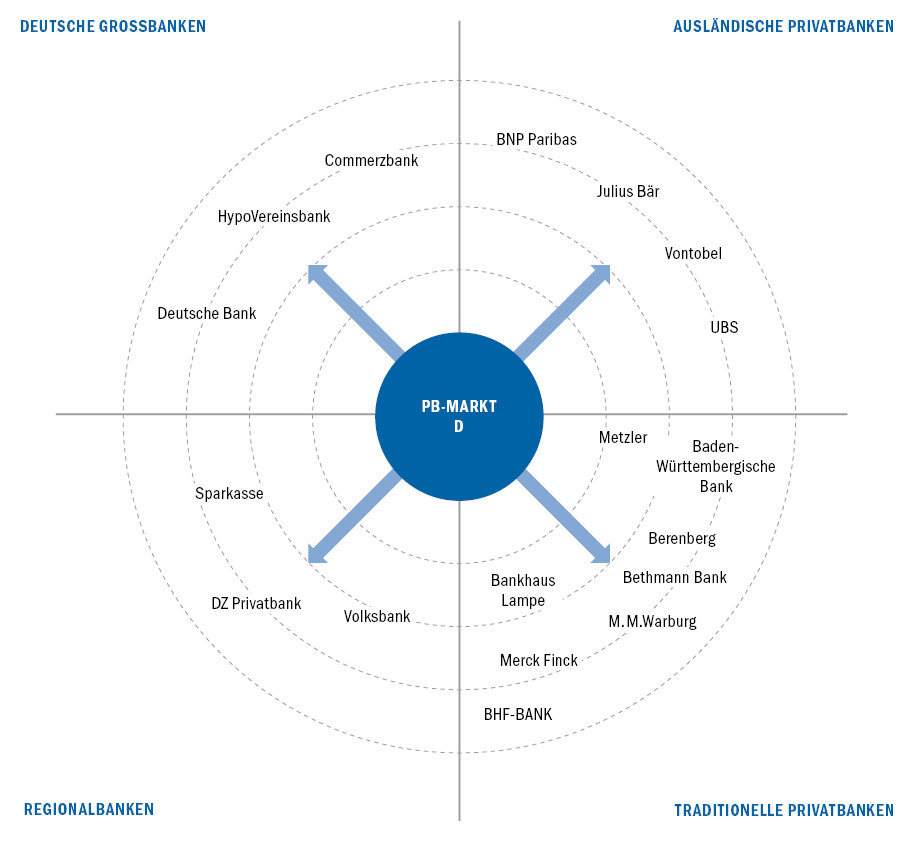

Der Private-Banking-Markt lässt sich in vier wesentliche Wettbewerbs-Cluster unterteilen (siehe Abbildung 2). Das erste Cluster bilden die deutschen Großbanken, welche über eine breite Marktabdeckung gepaart mit hoher Produktkompetenz und hohen Marketingbudgets verfügen. Zudem besitzen sie mit ihrem Retailbanking einen guten „Feeder Channel“. Ein zweites Cluster bilden ausländische Privatbanken, welche einen historisch gewachsenen guten Ruf genießen, der jedoch in neuerer Zeit durch Finanzkrise und Steuerhinterziehungsskandale in Mitleidenschaft gezogen wurde. Der dritten wesentlichen Gruppe gehören traditionelle deutsche Privatbanken an. Sie besitzen eine besondere Stärke im klassischen „Beziehungs-Private-Banking“, insbesondere hinsichtlich der Individualität von Kundenbetreuung und Lösungsangebot. Das vierte Cluster bilden die Regionalbanken (vor allem, aber nicht nur Sparkassen und VR-Banken). Diese sind breit in der Fläche, insbesondere auch in ländlichen Gegenden, vertreten, in denen die drei vorgenannten Gruppen keine oder nur eine geringe Präsenz aufweisen. Sie profitieren zudem von einem soliden Ruf und einem starken „Feeder Channel“, genießen jedoch in Bezug auf Wertpapiere und komplexere Produkte eine eher überschaubare Kompetenzvermutung. Der zunehmende Fokus der Regionalbanken auf das Private Banking – untermauert durch zahlreiche zentrale Aktivitäten zur Aktivierung des Private Banking – verschärft den Wettbewerb aktuell spürbar.

Asset Allocation der Kunden mit starkem Fokus auf Immobilien und Beteiligungen

Das von Private-Banking-Kunden gehaltene Vermögen belief sich im Jahr 2015 auf ca. 3,4 Bill. EUR (Prognose 2020: 4,1 Bill. EUR), wovon etwa 40 % auf Immobilienvermögen und ca. 33 % auf aktive unternehmerische Beteiligungen entfielen. Die verbleibenden ca. 27 % entfielen auf die Asset-Klassen Wertpapiere, Einlagen sowie Wertpapiere und deuten damit auf ein vergleichsweise geringes Exposure zu den Asset-Klassen hin, die im Fokus der Private-Banking-Geschäftsmodelle stehen.

Positive Entwicklung der Ertragspotenziale primär durch Kapitalmarktentwicklung bedingt – hohes Potenzial für die Banken im Bedarfsfeld Finanzierung/Immobilien

Das bankseitige Ertragspotenzial im Private Banking ist von 2009 bis 2014 von 9,9 Mrd. EUR auf 11,5 Mrd. EUR gestiegen (+16 %). Im vergangenen Jahr konnte ein Anstieg von 11,0 Mrd. EUR auf 11,5 Mrd. EUR verzeichnet werden, wobei das Wachstum primär aus der Volumenkomponente angesichts der günstigen Marktentwicklung der relevanten Asset-Klassen (+0,4 Mrd. EUR ) resultierte – die Margen standen aufgrund von Niedrigzinsumfeld, Regulatorik und verändertem Kundenverhalten in den letzten Jahren eher unter Druck (+0,1 Mrd. EUR ), insbesondere im Einlagengeschäft.

Wichtigstes Bedarfsfeld im Private Banking ist das Wertpapiergeschäft mit einem Ertragspotenzial von insgesamt 5,5 Mrd. EUR (ca. 48 %). Auf das Finanzierungs- und Immobiliengeschäft entfällt ein Potenzial von 3,9 Mrd. EURo (34 %), während die verbleibenden 2,1 Mrd. EUR (18 %) aus den Bedarfsfeldern Vorsorge und Sonstiges (z. B. Transaktionsmanagement, Beteiligungen, Stiftungsberatung) resultieren. Während das Wertpapiergeschäft traditionell schon lange im Fokus der Private-Banking-Geschäftsmodelle steht, wird das Potenzial aus Finanzierung/Immobilien häufig nur in Ansätzen adressiert, was in Anbetracht der Asset Allocation der deutschen Private-Banking-Kunden mit einem hohem Exposure zu Immobilien und Beteiligungen eher verwunderlich erscheint.

Fehlende Wetterfestigkeit der Geschäftsmodelle

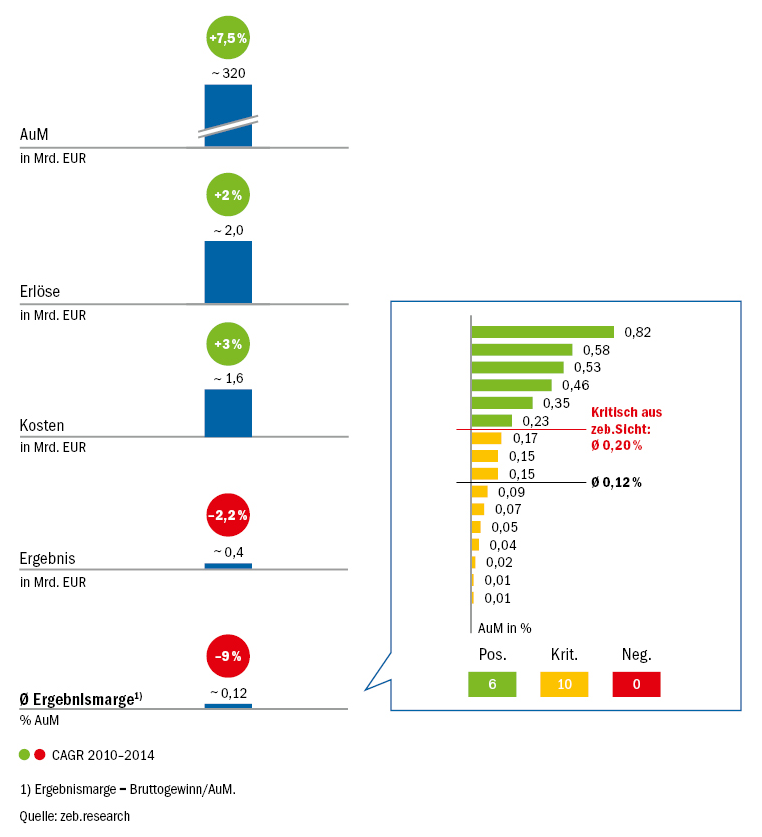

zeb hat 16 Institute mit möglichst „reinen“ Private-Banking-Geschäftsmodellen untersucht, welche insgesamt 320 Mrd. EUR Assets under Management (AuM) verwalten und somit ca. 70 % des insgesamt ca. 460 Mrd. EUR umfassenden deutschen Privatbankenmarkts (exklusive der deutschen Großbanken) darstellen. Das Sample umfasst sowohl kleine Häuser (< 10 Mrd. EUR AuM – etwa 10 % des Marktvolumens), als auch mittelgroße und große Instituten (> 10 Mrd. EUR AuM – etwa 60 % des Marktvolumens).

Die im Bankensample enthaltenen Banken erwirtschafteten 2014 kumulierte Erlöse in Höhe von ca. 2,0 Mrd. EUR bei Kosten von ca. 1,6 Mrd. EUR und wiesen damit eine durchschnittliche Cost-Income-Ratio von ca. 80 % auf. Die Samplebanken erzielten zusammen ein Ergebnis von ca. 0,4 Mrd. EUR, was einer durchschnittlichen (AuM-gewichteten) Ergebnismarge von zwölf Basispunkten entspricht. Im Status quo liegen 6 der 16 Banken hinsichtlich ihrer Ergebnismarge in einem soliden Bereich (≥ 20 Basispunkte), 10 Banken im kritischen Ergebnisbereich (≥ 0 und < 20 Basispunkte) und keine Bank im negativen Bereich. Der Ergebnistrend 2010–2014 war mit einer Compound Annual Growth Rate (CAGR) von ca. 2,2 % insbesondere aufgrund gestiegener Kosten in diesem Zeitraum deutlich rückläufig (siehe Abbildung 3).

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Private Banking in Deutschland – quo vadis?

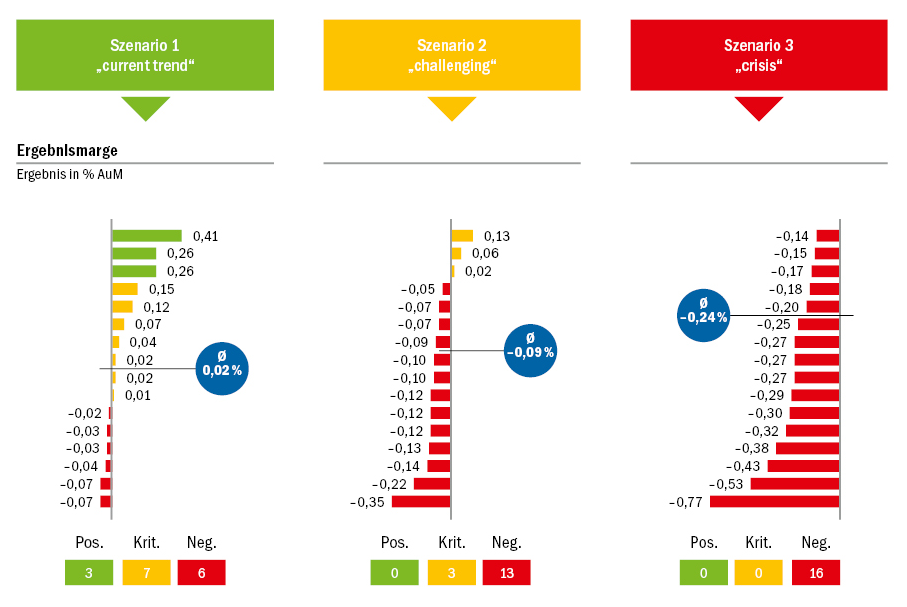

Auf Basis der Daten dieses Bankensamples hat zeb die Auswirkungen von drei Szenarien auf die Ergebnislage der Institute 2020 simuliert. Allen Szenarien liegt ein einmaliger Einbruch der Erträge durch die Implikationen von MiFiD II um 10 % zugrunde. Annahme ist jeweils, dass keine gegensteuernden Maßnahmen durch das Management eingeleitet werden.

- Szenario „Current trend“: Fortsetzung der aktuellen makroökonomischen und geschäftsfeldspezifischen Trends (positive Entwicklung von Erträgen und AuM bei leichtem Kostenanstieg)

- Szenario „Challenging“: Leichte Eintrübung des makroökonomischen Umfelds und des Geschäftsumfelds im Private Banking (positive Entwicklung der AuM bei leichtem Rückgang der Erträge und leichtem Kostenanstieg)

- Szenario „Crisis“: Akutes Krisenszenario mit deutlicher Eintrübung des makroökonomischen Umfelds durch externe Schocks (z. B. Brexit, Absturz China) sowie ungünstiges Private-Banking-Umfeld (Einbruch der Erträge und nahezu konstante AuM-Entwicklung bei moderatem Kostenanstieg)

Der Effekt auf die Ergebnismargen ist in allen Fällen deutlich (siehe Abbildung 4). Während heute noch 6 der 16 Institute im gesunden Ergebnisbereich und die verbleibenden zehn der 16 Institute im kritischen Ergebnisbereich liegen (durchschnittliche Ergebnismarge der Institute: 12 Basispunkte), verändert sich die Situation unter Simulation der Szenarien wie folgt:

- Szenario „Current trend“: 3 Institute im gesunden Ergebnisbereich, 7 Institute im kritischen und 6 Institute im unprofitablen Bereich (durchschnittliche Ergebnismarge: 2 Basispunkte)

- Szenario „Challenging“: 3 Institute im kritischen und 13 Institute im unprofitablen Bereich (durchschnittliche Ergebnismarge: -9 Basispunkte)

- Szenario „Crisis“: alle 16 Institute im unprofitablen Bereich (durchschnittliche Ergebnismarge:

‑24 Basispunkte)

Es gilt anzumerken, dass in keinem der simulierten Szenarien das Private Banking im Durchschnitt noch Geld erwirtschaftet – somit wären selbst in einem eher günstigen Umfeld ohne Gegensteuern des Managements die aktuellen Geschäftsmodelle nicht mehr langfristig überlebensfähig. Das Private Banking erscheint folglich recht fragil.

Wertpapierfokus der Private-Banking-Geschäftsmodelle: Ist die Strategie noch richtig?

Das Wertpapiergeschäft ist klarer strategischer Fokus der Private-Banking-Geschäftsmodelle. Hier liegen kundenseitig die höchsten Ertragspotenziale und die zeb-Projekterfahrung zeigt, dass heute ca. 70–90 % der Erträge des Private Banking im Wertpapiergeschäft generiert werden. In den letzten Jahren ist das Wertpapiergeschäft – und damit letztlich auch das Geschäftsmodell des Private Banking – jedoch stark unter Druck geraten. Dies liegt insbesondere an fünf Faktoren:

Kundenerwartungen

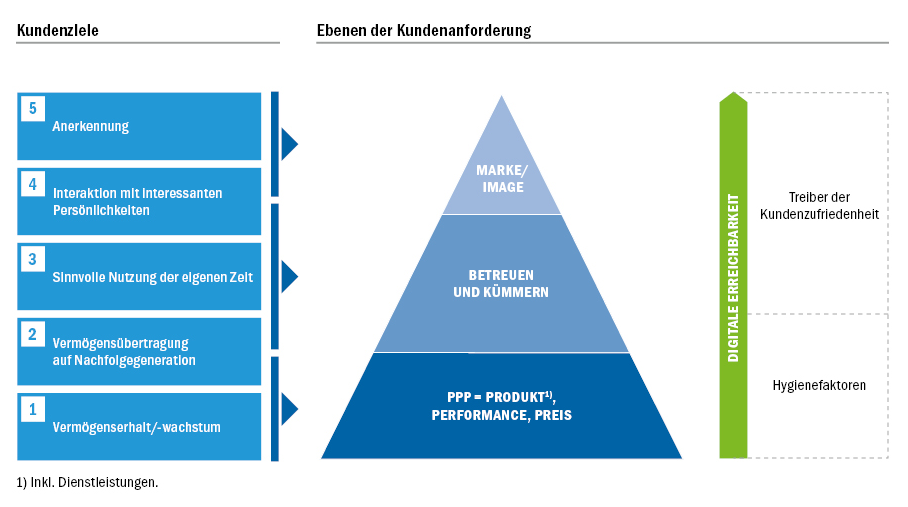

Während sich die Banken primär auf die Erfüllung der Bedürfnissen am unteren Ende der Bedürfnispyramide konzentrieren (Produktangebot, Performance, Preise) und auch die Kundenbeziehung primär an diesen Themen ausrichten, bilden diese Bedürfnisse für die Kunden lediglich die Basis zur Aufnahme bzw. Beibehaltung einer Geschäftsbeziehung. Kundenzufriedenheit entsteht jedoch auf den Ebenen „Betreuen und Kümmern“ und „Marke/Image“, d. h. durch die Schaffung einer Zeitersparnis für den Kunden bzw. das Hervorrufen eines Gefühls von Anerkennung und Status (siehe Abbildung 5). Diese Treiber der Kundenzufriedenheit werden durch die aktuellen Private-Banking-Geschäftsmodelle nur unzureichend adressiert.

Wertpapierperformance

Die Performance der Privatbanken lässt deutlich zu wünschen übrig. Während die von zeb untersuchten vermögensverwaltende Fonds von Privatbanken in den letzten fünf Jahren jährlich lediglich 2,5 % Rendite nach Kosten erwirtschafteten, lag die Rendite eines Investments in eine der einfachst möglichen Benchmarks (jeweils 50 % globale bzw. europäische Aktien/Anleihen) bei 6,3 % jährlich. Da Performance die Basis für die Aufnahme einer Kundenbeziehung darstellt und essenziell für deren Langfristigkeit ist, erscheint die Professionalisierung des Asset-Managements, d. h. die Verbesserung der Performance im Private Banking, alternativlos.

Zahlungsbereitschaft

Eng verbunden mit dem Performancefaktor ist auch der Aspekt der Angemessenheit der Kosten für die Vermögensverwaltung, da sich dieser unmittelbar in der Gesamtperformance niederschlägt. Die vermögensverwaltenden Fonds der Privatbanken unseres Bankensamples wiesen durchschnittliche Kosten in Höhe von ca. 42 % ihrer Bruttorendite auf (im Vergleich zu ca. 5 % bei der ETF-Benchmark). Daher wird langfristig kein Weg an einer Anpassung der Produktkosten an die realistisch zu erwartende Produktrendite sowie an die Konkurrenzpreise (insbesondere auch von ETFs) vorbeiführen.

Robo Advice

Die individuelle Portfoliosteuerung durch Asset-Manager („alpha-seeking“) ist mittelfristig gemäß Finanzmarkttheorie und diversen Mittel- und Langzeituntersuchungen in aller Regel ohne Performancemehrwert. Dieses Wissen machen sich Robo Advisors, welche den Markt kostengünstig nachbilden und äußerst transparente Gebührenstrukturen anbieten, zunutze. Somit wird das Wertpapiergeschäft zunehmend zum Commodity-Produkt und viele Private-Banking-Geschäftsmodelle austauschbar.

Regulatorik

Neue Regulatorik (insb. MiFiD II) wirkt negativ auf das bei Privatbanken vorherrschende Advisory-Modell (z. B. durch Zuwendungsverbot und weitreichende Informations-und Dokumentationspflichten). Auch ein Ausweichen auf alternative gängige Modelle erscheint fraglich: „Execution only“ kann durch Direktbanken kostengünstiger abgebildet werden und widerspricht dem „Kümmern“-Charakter der Private-Banking-Geschäftsmodelle, während die mandatierte Vermögensverwaltung renditeeffizienter durch Robo Advice abgebildet werden kann und somit einen fraglichen Kundenmehrwert generiert. Sinnvolle Auswege zeichnen sich bestenfalls in Ansätzen ab.

Das deutsche Private Banking befindet sich somit in einer strategischen Sackgasse. Vor dem Hintergrund der sich zunehmend verschärfenden Rahmenbedingungen (Niedrigzinsphase, Regulatorik, hoher Investitionsbedarf aufgrund Digitalisierung etc.) und des Fortbestands dieser Rahmenbedingungen erscheint eine grundsätzliche, strategische Anpassung der Geschäftsmodelle dringend erforderlich.

Strategie 2020 – It’s time for action!

Zukünftig erfolgreichen Instituten wird es gelingen, ihre Ertragsbasis zu stabilisieren, Kosten zu senken/flexibilisieren sowie die Chancen der Digitalisierung zu nutzen. Für die Stabilisierung der Ertragsbasis ist ein erlebbar ganzheitlicher Ansatz, der auch Immobilien mit einschließt, notwendig, um eine Profilierung und Differenzierung unter den Privatbanken im Markt zu erreichen. Zusätzlich führt kein Weg an einer Steigerung der Produktqualität von Wertpapieren – insbesondere an einer Steigerung der Performance – vorbei. Eine Senkung und Flexibilisierung der Kosten gelingt insbesondere durch die Überprüfung der Wertschöpfungskette auf Effizienz- und Sourcingpotenziale sowie die Vereinfachung und Standardisierung von Geschäftsprozessen. Im Rahmen der Digitalisierung kann insbesondere durch das Angebot innovativer Zusatzleistungen (z. B. Robo Advice) oder durch die Verbesserung der Kundenschnittstellen (z. B. durch digitales Reporting und Alert-Funktionen) ein erheblicher Kundenmehrwert geschaffen werden. Zusätzlich sollte das gesamte Business und Operating Model auf Chancen zur Digitalisierung überprüft werden.

Obwohl das Bild für die Zukunft auf den ersten Blick beklemmend erscheint, ist durch die schnelle Einleitung (selbst vergleichsweise einfacher) Maßnahmen kurz- bis mittelfristig eine deutliche Verbesserung der Ertrags- und Kostensituation möglich. Es liegt also in der Hand der Institute, ihr Schicksal positiv zu beeinflussen.