Regulatorik zwingt zu erhöhten Systemanpassungen

Regulatorische Rahmenbedingungen für Banken unterliegen einer erhöhten Dynamik. Insgesamt besteht durch die Regulatorik die Tendenz zu höheren Dokumentations- und Informationspflichten. Neben der Auswirkung auf die Refinanzierung erfordert eine derartige Änderung System, Prozess- und Organisationsanpassungen. Finanzinstitute müssen sich daher frühzeitig mit der Bewertung regulatorischer Änderungen sowie ihrer effizienten Umsetzung und Einhaltung auseinandersetzen.

Regulatorische Änderungen bedingen unter anderem auch eine Verschärfung der Wettbewerbssituation. Für das Kreditgeschäft der Sparkassen resultiert hieraus kundensegmentübergreifend der Druck, deutliche Effizienzsteigerungen zu generieren. Der in allen Kundensegmenten intensiver werdende Wettbewerb erfordert zudem auch eine stärkere qualitative Abgrenzung der Sparkassen von anderen Marktteilnehmern. Die Abgrenzung von den Genossenschaftsbanken und etablierten Groß- und Privatbanken wird anspruchsvoller, da diese häufig mit vergleichbaren, auf Qualität, ganzheitliche Beratung und Kundennähe ausgerichteten Geschäftsmodellen antreten. Im Kreditgeschäft sind schnelle und verbindliche Entscheidungen sowie detaillierte Hinweise auf Risiken und Verpflichtungen gefragt.

Immer mehr Deutsche nutzen digitale Medien. Rund 73 Prozent der Bevölkerung verfügen mittlerweile über eine Internetanbindung – Tendenz schnell steigend. Die stärkere Internet-Nutzung hat zu einer deutlichen Ausweitung des Online-Banking geführt. Der Anteil hybrider Kunden, die verschiedene Kanäle nutzen, wird auch für das Kreditgeschäft deutlich ansteigen. Die Intensivierung des Vertriebskanals Internet wird im Kreditgeschäft aber weiterhin stark von der Komplexität des Finanzierungsvorhabens und dem damit verbundenen Beratungsbedarf abhängen.

Verändertes Kundenverhalten ist auch auf demografische Veränderungen zurückzuführen. Da Sparkassen sehr eng mit der wirtschaftlichen und demografischen Situation in ihrem Geschäftsgebiet verbunden sind, kann in Regionen mit langfristig rückläufiger Bevölkerung der Verlust an Kunden gravierende Auswirkungen haben. Da zudem das regionale Nachfragepotenzial und das Arbeitskräfteangebot sinken, ergeben sich für Institute gegebenenfalls zusätzlich negative Perspektiven im Geschäft mit lokalen Gewerbe- und Firmenkunden.

Die energiepolitische Entwicklung in Deutschland ist in den nächsten Jahren durch die „Energiewende“ gekennzeichnet. Eckpfeiler der Energiewende sind die Erhöhung der Energieeffizienz und eine auf Nachhaltigkeit ausgerichtete Energieerzeugung durch Forderung erneuerbarer Energien. Finanzierungen vor dem Hintergrund der Energiewende werden in den nächsten Jahrzehnten erhebliche Bedeutung erlangen.

Strategisches Zielbild für das Kreditgeschäft der S-Finanzgruppe

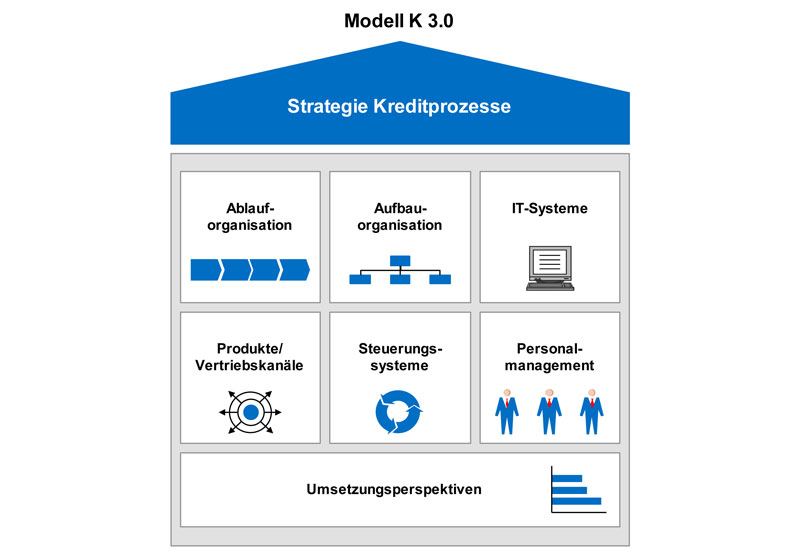

Aus den aufgezeigten veränderten Rahmenbedingungen und Entwicklungen resultieren strategische Erfordernisse für wesentliche Aspekte des Kreditgeschäfts der S-Finanzgruppe. Neben den im Weiteren zu beschreibenden notwendigen Veränderungen in den unterschiedlichen Räumen des „Modell-K Hauses“ sind einige grundsätzliche Anforderungen an das Kreditgeschäft zu formulieren:

- Minimierung von Belastungen der Effizienz des Kreditgeschäfts aus regulatorischen Änderungen durch eine Ausweitung und Professionalisierung der zentralen Unterstützung

- Weiterentwicklung der Zukunftsorientierung des Analyseinstrumentariums (inkl. der erforderlichen Integration in die Systeme)

- Forcierung der Refinanzierung über Pfandbriefe in der S-Finanzgruppe

- Unterstützung der Institute der S-Finanzgruppe sowohl bei selektivem Outsourcing als auch Eigenoptimierung des Kreditgeschäfts durch leistungsfähige Kreditdienstleister

- Ausrichtung der Prozesse auf ein deutlich verbreitertes Spektrum der für Sparkassen relevanten Vertriebswege

- Unterstützung der Zusammenarbeit mit verbundinternen und externen Vertriebspartnern und Vermittlern.

Neben den übergreifenden Fragestellungen sind unterschiedliche Anforderungen aus dem Projekt an die einzelnen Räume des Modell-K Hauses formuliert (siehe Abbildung 1). Veränderungen des Produktspektrums für das Kreditgeschäft sind unter strategischen Erwägungen grundsätzlich nicht zu erwarten. Einzelprodukte des Gesamtspektrums, vor allem Instrumente zur Risikoabsicherung und Projektfinanzierungen, werden allerdings einen höheren Stellenwert erlangen. Aufgrund der regulatorischen Veränderungen (z.B. veränderte Eigenkapitalanforderungen durch Basel III) gewinnen nicht-bilanzwirksame Finanzierungsformen wie Leasing und Factoring an Bedeutung. Die demografische Entwickiung bedingt eine Veränderung der Nachfrage im Privatkundengeschäft „Losgrößen“ in der Baufinanzierung verringern sich, da Modernisierungen (z.B. Energieeffizienzmaßnahmen) und altersgerechte Umbauten von Immobilien qrößere Bedeutung erlangen.

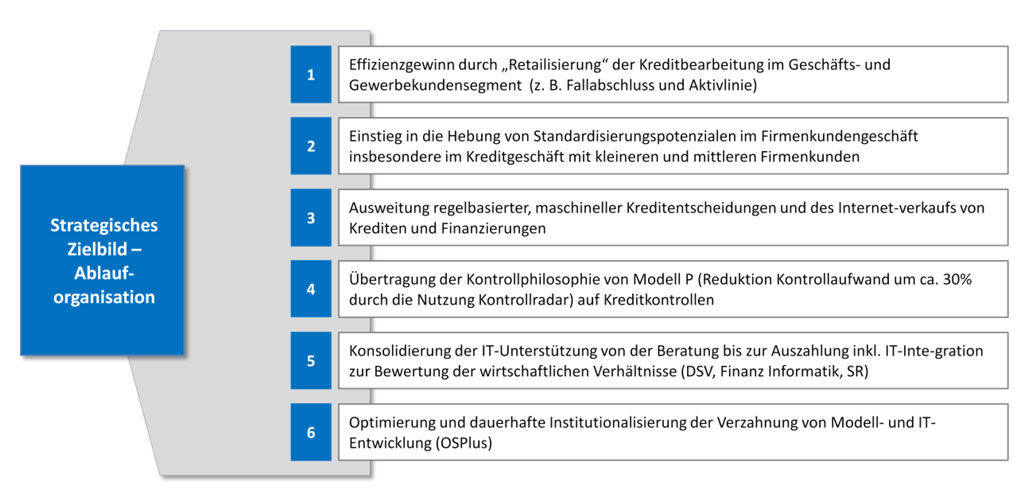

Die Standardisierung der Kreditprozesse (Ablauforganisation) ist Kernzielsetzung von Modell K. Im Rahmen der bisherigen Entwicklung der Modellorganisation für das Kreditgeschäft lag der Fokus in hohem Maße auf Effizienzsteigerungen im privaten Kreditgeschäft. Potenziale werden jetzt verstärkt im gewerblichen Kreditgeschäft gesehen. Ferner steht den Sparkassen mit OS Plus eine einheitliche IT-Landschaft zur Verfügung. Damit zielen Projekte zur Entwicklung der Modellorganisation in noch stärkerem Maße auf die Entwicklung optimaler Prozesse.

Das schließt konkrete damit verbundene Anforderungen zur Weiterentwicklung der IT-Unterstützung ein. Die wesentlichen Optimierungsansätze des Modell K 3.0 sind nachstehend beschrieben (vgl. dazu Abbildung 3).

Retailisierung der Kreditbearbeitung

Generell ist eine „Retailisierung der Kreditbearbeitung“ erforderlich: Merkmale des standardisierten Massenkreditgeschäfts kommen auch in höheren Kundensegmenten zur Anwendung. In diesem Zusammenhang ist die Nutzung der Aktivlinie für GSK und GK auszubauen.

Ein weiteres Beispiel ist der „Fallabschluss“, der gleichbedeutend ist mit schnellen Kreditentscheidungen im Sinne des Kunden ohne aufwendige arbeitsteilige Prozesse unter Einschaltung der Marktfolge. Bisher ist die Sparkassen-Praxis zum „Fallabschluss im Markt“ überwiegend dadurch gekennzeichnet. dass die fallabschließende Bearbeitung aufwendige Produkte des Privatkundengeschäfts (S-Privatkredit. Zinsprolongation) reduziert wird. Zur Erhaltung der Wettbewerbsfähigkeit- vor allem im nicht risikorelevanten Kreditgeschäft, primär für Produkte ohne Sicherheiten bzw. nur mit ausgewählten Standardsicherheiten- ist er von strategischer Relevanz. Die Konzeption des Fallabschlusses erfordert die ganzheitliche Bewertung von Kundenanforderungen/nutzen, Bearbeitungseffizienz und Risiko.

Im Massengeschäft ist die Kreditentscheidungspraxis ungeachtet vorhandener Möglichkeiten und Empfehlungen in Modell K zur Nutzung von Scoring und KKR für Kreditentscheidungen überwiegend noch durch individuelle Entscheidungen gekennzeichnet. Die Ausweitung regelbasierter Kreditentscheidungen (u. a. bei Fallabschluss) ist ein Erfordernis von strikter Kundenorientierung, schneller Kreditentscheidungen sowie der Verbesserung der Wettbewerbsfähigkeit und Steigerung der Prozesseffizienz.

Bezogen auf Kreditkontrollen bestehen kundensegmentübergreifend erhebliche Effizienzpotenziale durch Standardisierung. Kontrollinhalte und tiefe unterscheiden sich in den Häusern und sind stark mitarbeiterindividuell geprägt. Als Konsequenz ergibt sich daraus die Notwendigkeit, prozessbezogene materielle und formelle Kreditkontrollen umfassend zu standardisieren. Die Kontrollphilosophie von Modell P (Reduktion Kontrollaufwand um rund 30 Prozent durch das Tool „Kontrollradar“) ist auf das Kreditgeschäft zu übertragen. Redundante Kontrollen sind zu eliminieren.

Die IT-Unterstützung für den Gesamtprozess von der Kundenakquisition, Beratung über die Antrags- und Angebotserstellung (inkl. Bewertung der wirtschaftlichen Verhältnisse) ist aktuell nicht homogen und durchgängig integriert. Beratungsbausteine (S-Finanzkonzept) sind nicht vollständig in den Kreditprozess eingebunden. Andere Konzepte (z.B. Immocheck) sind nicht durchgängig kompatibel zur Folgebearbeitung.

Ein einheitlicher Datenhaushalt. einheitliche Bezeichnungen, einheitliche Berechnungen und damit eine vollständige Prozessintegration ohne Medienbruch für alle Kundensegmente und Vertriebskanäle fehlt. Die künftige IT-Unterstützung für die Neugeschäftsbearbeitung zeichnet sich in allen Kundensegmenten durch ganzheitliche Integration und flexible Einstiegsmöglichkeiten von der Kundenakquisition, Beratung über die Angebots-Vertragserstellung bis zur Auszahlung aus. Anwendungen zur Bewertung der wirtschaftlichen Verhältnisse (Kapitaldienstrechnung, EBIL. Rating etc.) sind IT-seitig umfassend zu vernetzen.

Prozesse noch stärker standardisieren

Wichtiger Bestandteil der Prozess-Standardisierung im Kreditgeschäft ist zudem die Standardisierung von Prozessergebnissen, das heißt von generierten Schreiben, Verträgen und Formularen. Das setzt die maximale Nutzung von DSV-Vorlagen anstelle individueller Formulare und Schreiben voraus, die bereits heute grundsätzlich möglich ist. Die Generierung des Schriftverkehrs ist vollständig in die Prozesse zu integrieren. Einerseits sind somit optionale Dokumente, Formulare etc. vollständig relevanten Prozessen zugeordnet. Andererseits erfolgt die Generierung des Schriftverkehrs regelbasiert und ohne manuelle Dateneingabe.

Die Entwicklung und Implementierung einer industrieangelehnten Produktionssteuerung und -transparenz ist eine zentrale Herausforderung für das Kreditgeschäft. Die Steuerung des Kreditgeschäfts erfolgt in rund 40 Prozent der Sparkassen ohne IT-Unterstützung durch Führungskräfte. Etwa 60 Prozent der Sparkassen setzen flankierend primär zur Sicherung der Produktionstransparenz spezifische Tools Dritter ein oder nutzen Eigenlösungen. Die Sicherung der Produktionstransparenz fokussiert aktuell fast ausschließlich auf Marktfolgeeinheiten im Retail-Geschäft.

Perspektivisch müssen managementorientierte Steuerungssysteme für verschiedene Adressaten (Mitarbeiter bis Vorstand) rationell eine umfassende Auftrags- und Kapazitätstransparenz in „Echtzeit“ sichern.

Die Aufbauorganisation in Markt und Marktfolge für das Kreditgeschäft ist in hohem Maße hausindividuell. Sie wird durch die Größe der Sparkasse, Mengengerüste und Schwerpunkte i m Aktivgeschäft oder geschäftsgebietsspezifische Faktoren bestimmt. Ein allgemein verbindlicher Vorschlag lässt sich vor diesem Hintergrund nicht entwickeln. Eine Prämisse für die Aufbauorganisation ist die konsequente Umsetzung der Marktausrichtung auf definierte Kundensegmente, die auch in der Marktfolge gesichert ist. Gegebenenfalls erforderliche Änderungen der Aufbauorganisation im Ergebnis der Optimierung sind hausindividuell zu bewerten.

Das Personalmanagement sichert eine Qualifizierung der Mitarbeiterinnen und Mitarbeiter im Kreditgeschäft, die den sich verändernden Markt- und Marktfolgeerfordernissen gerecht wird. Dazu werden die bestehenden Laufbahnkonzepte (insbesondere Spezialisierungserfordernisse) konsequent weiterentwickelt. Einerseits besteht das Erfordernis, das Verständnis in Markt und Marktfolge für die gegenseitigen Aktivitäten weiterhin zu fördern, um eine konstruktive Zusammenarbeit zu sichern . Andererseits werden angesichts wachsender Spezialisierungserfordernisse individuelle Entwicklungswege – auch in der Marktfolge (z. B. in der Analyse) – weitere Bedeutung erlangen.

Fazit

Zielbild ist die Grundlage für eine deutliche Erhöhung von Kundennutzen und Effizienz der jeweiligen Kreditprozesse. Dabei wirken die strategischen Ansätze unterschiedlich auf den Kapazitätsbedarf in Markt und Marktfolge des Kreditgeschäfts. Primär im Mengengeschäft bedingen die aufgezeigten strategischen Ansätze tendenziell einen deutlich verringerten Kapazitätsbedarf in Markt und Marktfolge. Für das Kreditgeschäft insgesamt sichert die Optimierung von Produktionstransparenz und -steuerung eine verbesserte Kapazitätsauslastung, -steuerung und -planung.