Der größte Vermögenstransfer der Geschichte und seine Auswirkungen auf die Vermögensverwaltung

Neben den oben genannten Herausforderungen im Finanzsektor steht die Private-Banking-Branche derzeit vor einem weiteren bedeutenden Ereignis: dem großen Vermögenstransfer. Allein in den USA werden in den nächsten Jahrzehnten mehr als 30 Billionen US-Dollar den Besitzer wechseln.[1]

Baby Boomer, die als die wohlhabendste Generation in der Geschichte gelten, erreichen allmählich das Rentenalter und werden schon bald Vermögenswerte an ihre Erben weitergeben. Dies stellt die nächsten Jahre in den Mittelpunkt des größten generationsübergreifenden Vermögenstransfers, den die Welt je erlebt hat.

Die Berater altern, während die Kunden immer jünger werden. Im Durchschnitt sind mehr als 50 Prozent der Private Banking Kundenberater über 50 Jahre alt – Tendenz steigend. Bald wird der Reichtum der Baby-Boomer, deren Kundenbetreuer ebenfalls Baby-Boomer sind, auf diejenigen übergehen, die zur Generation X und Y gehören.

Diese neue Generation hat ihre eigenen Erwartungen, Bedürfnisse und Prioritäten, was zu einem zunehmenden Generationenkonflikt zwischen Beratern und Investoren führt und es einigen Kundenberatern schwer macht, ihre neuen Kunden zu verstehen und sich an die Bedürfnisse und Präferenzen einer jungen Generation anzupassen.

Dieses Problem lässt sich historisch in statistischen Zahlen beobachten: Laut InvestmentNews Data wechseln 66 Prozent der Erben nach der Erbschaft den Finanzberater ihrer Eltern.[2] Da es die meisten Kundenbetreuer versäumen, mit den Erben ihrer Kunden frühzeitig in Verbindung zu treten, erlangen sie ein nur unzureichendes Verständnis der vergangenen und gegenwärtigen Situation der Erben und kennen deren zukünftigen Ziele und Wünsche nicht. Daher ist die Erfolgsquote beim Aufbau einer starken, langfristigen und vertrauenswürdigen Beziehung zu den „neuen“ Kunden nach wie vor eher gering.

Wenn ein neuer Kundenstamm mit neuen Bedürfnissen das Spielfeld betritt, müssen sich Banken umstellen. Die beste Lösung heißt ganzheitliche Beratung – der Beratungsansatz, der die Bedürfnisse und Wünsche der aktuellen Kunden, insbesondere der neuen Generationen, vollständig berücksichtigt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Vom Relationship Manager zum Vermögensarchitekten

Durch die Verlagerung des Fokus von der Beratung reiner Anlageprodukte hin zu einem ganzheitlichen Kundenverständnis steigen Privatbanken und Vermögensverwalter auf ein neues Modell um – der Vermögensarchitektur –, bei dem Relationship Manager als Vermögensarchitekten fungieren.

Vermögensarchitekten beraten ihre Kunden, indem sie ihre Bedürfnisse ganzheitlich identifizieren, ansprechen und integrierte Lösungen anbieten. Im Rahmen des ganzheitlichen Beratungsansatzes kennen und verstehen die Vermögensverwalter nicht nur die Vergangenheit und die aktuelle Situation ihrer Kunden, sondern nehmen auch ihre Zukunftsvisionen auf und unterstützen sie bei der Umsetzung.

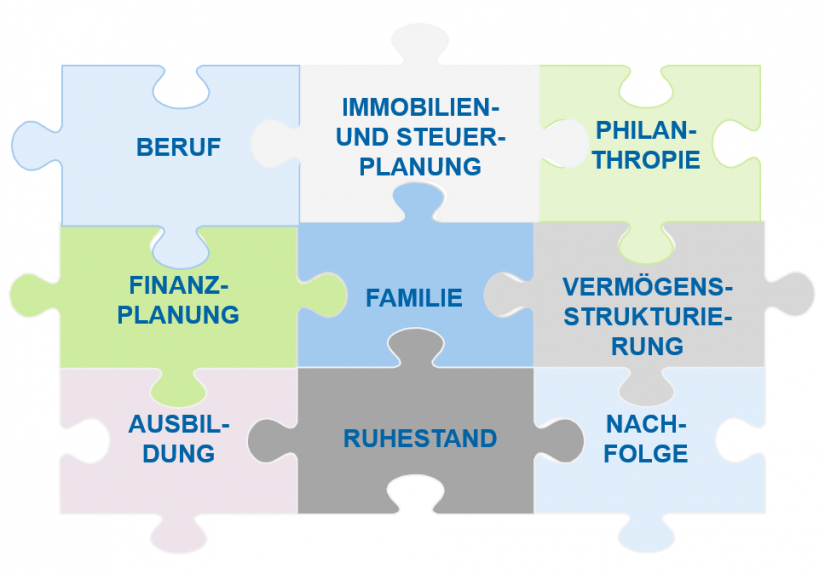

So erhalten sie die Gelegenheit, sich ein vollständiges Bild von ihren Kunden, über ihre Familiensituation, berufliche Situation, Bildung, Finanzplanung, Vermögensstruktur, Alters- und Nachfolgeplanung, Immobilien- und Steuerplanung sowie Wohltätigkeits- und andere Projekte zu machen (siehe Abbildung 2).

Viele Banken bieten Lösungen zu all diesen Themen an, ohne jedoch ihre Dienstleistungen sinnvoll zu kombinieren und somit eine integrierte und konsistente Lösung bereitstellen zu können. Für die meisten Kundenbetreuer ist es daher entscheidend, ihre Kunden in einem ganzheitlichen Ansatz kennenzulernen – zu wissen, was ihre individuellen Umstände, ihre stärkste Leidenschaften oder ihre Zukunftspläne sind – und sie dabei zu unterstützen, ihre persönlichen und finanziellen Ziele zu erreichen.

Nur dann, wenn sich die Kunden und ihre Familien gut verstanden und betreut fühlen, werden die Berater ihr volles Vertrauen gewinnen und die Kunden sich dafür entscheiden, nicht nur die nächsten fünf Jahre, sondern zwanzig bis dreißig Jahre ihren Banken treu zu bleiben.

Stellen wir uns ein Paar um die 50 vor. Sie besitzen ein Familienunternehmen und haben zwei Kinder um die 20, die zur Generation Y gehören. Der Vater möchte in den nächsten Jahren in den Ruhestand gehen und sein Unternehmen an die älteste Tochter übergeben.

Dem ganzheitlichen Beratungsansatz folgend wird sich ein Vermögensarchitekt nicht nur auf die Bestandsaufnahme des Anlageportfolios konzentrieren, sondern auch Gespräche über die Bedürfnisse der Familie anstoßen: Haben sie beispielsweise genügend finanzielle Mittel, um ihren Lebensstil zu erhalten? Verfügen sie über die besten Altersvorsorgelösungen? Wie sieht die Nachfolgeregelung aus und was ist die steuerlich effizienteste Möglichkeit, sowohl Vermögen als auch das Unternehmen zu übertragen?

Über die Beantwortung all dieser Fragen kann der Vermögensarchitekt auch Kontakt zu den Erben aufbauen und mehr über sie erfahren. Durch die Initiierung tiefer gehender und aussagekräftigerer Gespräche mit den Kunden verlassen die Vermögensarchitekten den reinen Investmentfokus und versuchen vielmehr, den wahren Verwendungszweck, den der Kunde mit seinem Vermögen verfolgt, zu identifizieren. Und last but not least können Vermögensarchitekten durch die Vernetzung mit der gesamten Familie in frühen Phasen der Geschäftsbeziehung mögliche Kommunikationslücken schließen und so potenzielle Generationenkonflikte beseitigen.

Der Bedarf an ganzheitlicher Beratung scheint offensichtlich, hat sich in der Praxis aber noch nicht durchgesetzt. Eine Studie, die von Age Wave in Zusammenarbeit mit der Bank of America Merrill Lynch durchgeführt wurde, ergab eine Schätzung, dass „85 Prozent der Menschen, die mit einem Finanzexperten zusammenarbeiten, kein einziges Gespräch über ihre Hoffnungen und Träume für den Ruhestand geführt haben“.[3]

Dabei dürfen solche Gespräche nicht vernachlässigt werden, wenn man sich den greifbaren Wert vor Augen führt, den sie sowohl für die Kunden als auch für die Banken selbst erbringen könnten (siehe Abbildung 3).

Ganzheitliche Beratung an sich ist kein neuer Ansatz – viele Banken in den USA, Asien oder Großbritannien setzen ihn schon seit einiger Zeit um. Während auf dem europäischen Kontinent bislang traditionelle Beratungsmodelle vorherrschen, gewinnt die Einführung eines ganzheitlichen Beratungsansatzes auch dort allmählich an Bedeutung.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Um jedoch die Chancen für eine erfolgreiche Umsetzung einer ganzheitlichen Beratung zu erhöhen, müssen sich die Banken einiger zwingend erforderlicher Aspekte gewahr sein:

- Es reicht nicht aus, nur die Themen für ganzheitliche Gespräche vorzugeben. Banken müssen ein Konzept entwickeln, wie sie einen konstruktiven Dialog führen können, um so die besten Lösungen für ihre Kunden zu finden. Darüber hinaus muss das Konzept die Gesamtstrategie der Institution unterstützen und in der Unternehmenskultur als neue und bessere Art der Beratung verankert werden. Schließlich muss sichergestellt sein, dass das Zielbetriebsmodell auch das neue Beratungsmodell unterstützt und eine höhere Effizienz und Anpassung ermöglicht.

- Die Unterstützung der Kundenbetreuer durch umfangreiche Kundendokumentation hat sich aus zeb-Erfahrung bei der Vorbereitung und Durchführung von ganzheitlichen Gesprächen mit Kunden als unverzichtbar erwiesen. Die Banken müssen sicherstellen, dass die Kundendokumentation der Relationship Manager ein vollständiges Bild der Situation ihrer Kunden vermitteln und dass sämtliche Kundendaten verständlich und zweckdienlich verfügbar sind.

- Die Aggregationstechnologie spielt nicht nur bei der Effizienzsteigerung und Kostensenkung eine große Rolle, sondern vor allem auch bei der Bereitstellung gezielter, ganzheitlicher Lösungen. Die bloße Verfügbarkeit modernster Finanzplanungs- und Berichtssoftware sowie Portfoliomanagement-Tools reicht möglicherweise nicht aus, wenn diese nicht miteinander kommunizieren und Daten austauschen. Daher ist die Zusammenführung der bestehenden Kundendaten innerhalb und außerhalb der Bank und deren systematische Nutzung zur Erfüllung der Kundenbedürfnisse für alle Privatbanken und Vermögensverwalter von zentraler Bedeutung.

Nicht zuletzt ist es wichtig zu verstehen, dass ganzheitliche Beratung keine einmalige Maßnahme, sondern eine ganz neue Art der Kundenberatung darstellt. Sie muss daher in Form eines wiederkehrenden Prozesses mit ständiger Verbesserung und Anpassung an die Bedürfnisse und Wünsche der neuen Kundenbasis stattfinden. Nur so kann es den Banken gelingen, langfristig den Mehrwert sowohl für den Kunden als auch für sich selbst zu steigern.