Zusammenfassung aktueller aufsichtsrechtlicher Entwicklungen und Hintergründe der CRD-V-Novelle

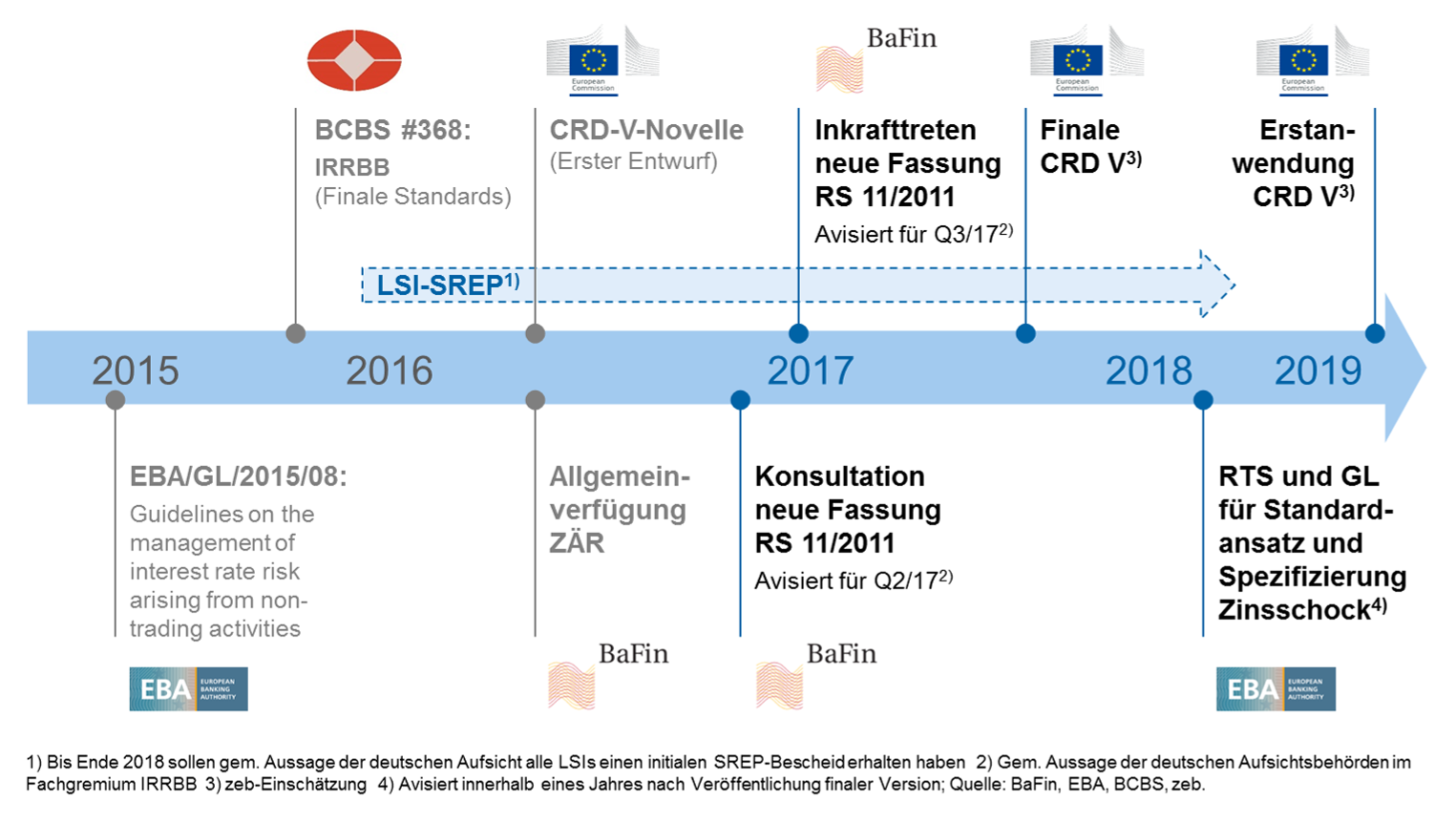

Nachdem internationale Aufsichtsbehörden bereits in 2015 durch die Leitlinien zur Steuerung des Zinsänderungsrisikos im Anlagebuch (EBA) sowie durch das Konsultationspapier zum IRRBB (BCBS #319) erhöhte Anforderungen zum Umgang von Zinsänderungsrisiken im Bankbuch (IRRBB) veröffentlich haben, stand das IRRBB im Jahr 2016 auch im Fokus der nationalen Aufsichtsbehörden. So drohen den von der BaFin beaufsichtigten weniger bedeutenden Instituten (LSIs) seit Mitte des letzten Jahres durch den LSI-SREP Kapitalzuschläge für ein erhöhtes Zinsänderungsrisiko im Anlagebuch. Da der LSI-SREP jedoch nicht zeitgleich auf alle LSIs ausgerollt werden kann, hat die BaFin kurz vor Ende des letzten Jahres eine Allgemeinverfügung[1] veröffentlicht, um die adäquate Kapitalunterlegung dieser Risikoart flächendeckend sicherzustellen. Auf internationaler Ebene wurde neben dem finalen Baseler Standard für IRRBB (BCBS #368) ein Vorschlag für eine überarbeitete Fassung der Kapitaladäquanzrichtlinie (im Folgenden: CRD V) sowie der Kapitaladäquanzverordnung (im Folgenden: CRR II) von der EU-Kommission veröffentlicht. Intention ist die Finalisierung und Vervollständigung des Basel-III-Reformpakets sowie der unter „Basel IV“ subsummierten aufsichtsrechtlichen Neuerungen auf europäischer Ebene. Die Neuerungen der CRD V mit Bezug zum IRRBB sind dabei stark an die Veröffentlichungen der EBA und des BCBS angelehnt. Im nachfolgenden Beitrag werden die IRRBB-relevanten Artikel des Reformpakets analysiert und im Kontext bisheriger aufsichtsrechtlicher Veröffentlichungen eingeordnet. Darauf aufbauend werden Implikationen für mögliche Ausgestaltungen zu erwartender technischer Implementierungsstandards bzw. Leitlinien der EBA herausgestellt und ein Ausblick zum weiteren „Umsetzungsfahrplan“ der Aufsichtsbehörden für das IRRBB skizziert.

IRRBB im Entwurf der CRD V

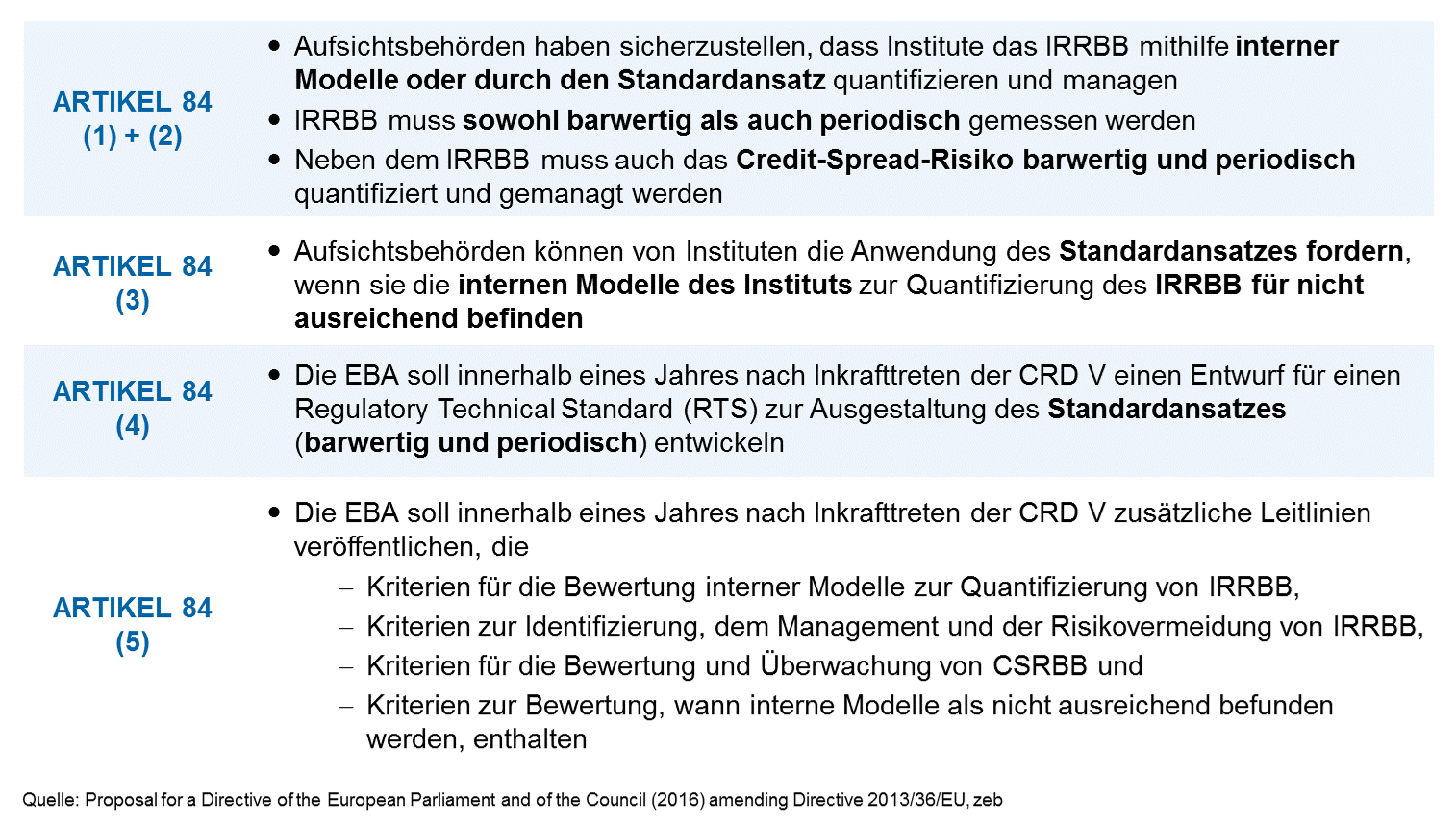

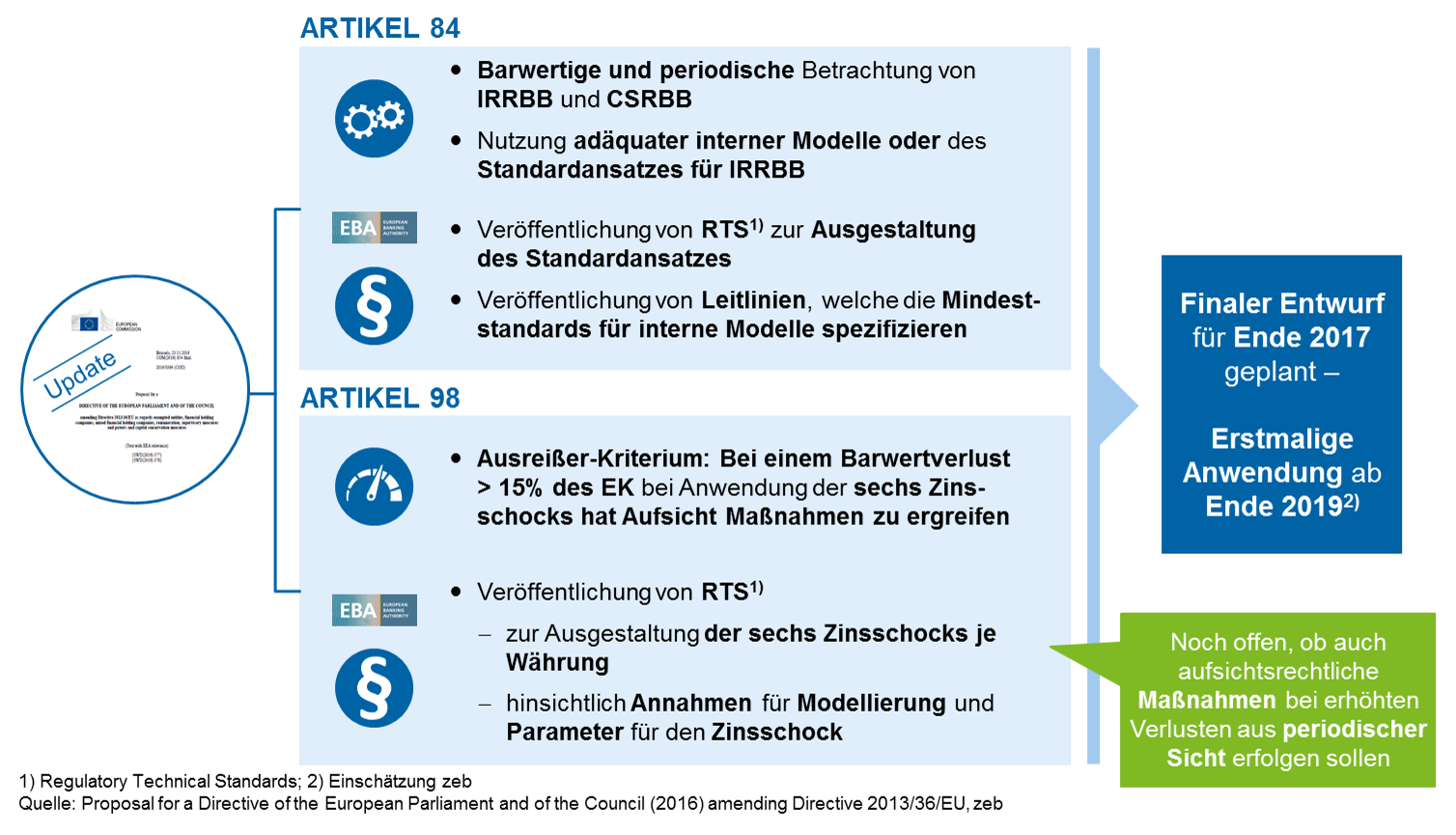

Im Entwurf der CRD V wird das IRRBB in zwei Artikeln thematisiert: Artikel 84 umreißt die Anforderung einer simultanen periodischen und barwertigen Messung und Steuerung des IRRBB (und dem Credit-Spread-Risiko im Anlagebuch, CSRBB) sowie dem aus BCBS #368 bekannten Standardansatz. Artikel 98 adressiert den Standardzinsschock und damit verbundene Fragestellungen der Ausgestaltung. Aufbau und Inhalt der relevanten Artikel sind in Abbildung 1 zusammengefasst:

Abbildung 1: Überblick über Neuerungen für das IRRBB in der CRD V

Abbildung 1: Überblick über Neuerungen für das IRRBB in der CRD VArtikel 84 – duale Messung und Steuerung von Zinsänderungsrisiken und Standardansatz

In Artikel 84, Abs. 1 der CRD V wird festgelegt, dass Institute das Zinsänderungsrisiko im Anlagebuch mithilfe interner Modelle oder dem Standardansatz messen und steuern sollen. Von einer verbindlichen Anwendung oder einer standardisierten Eigenkapitalunterlegung in Säule 1 wird im Entwurf der CRD V entsprechend den Ausführungen in BCBS #368 somit abgesehen. Eine verbindliche Anwendung kann jedoch angeordnet werden, wenn interne Modelle als nicht ausreichend oder adäquat befunden werden (Artikel 84, Abs. 3). Gleichzeitig wird die Anforderung einer simultanen Betrachtung des Zinsänderungsrisikos in barwertiger (EVE[2]) und periodischer (NII[3]) Perspektive in den Vordergrund gestellt. Dieser Fokus auf eine duale Steuerungsperspektive wird bereits in den EBA-Leitlinien und BCBS #368 sowie auch in der aktuellen aufsichtlichen Praxis im Rahmen des IRRBB-Stresstest 2017 der EZB unterstrichen. Daneben sollen Institute nicht nur das reine Zinsänderungsrisiko, sondern auch das Credit-Spread-Risiko im Anlagebuch in barwertiger und periodischer Sicht quantifizieren und steuern können (Artikel 84, Abs. 2). Während die EBA-Leitlinien das Credit-Spread-Risiko in ihrem Anwendungsbereich explizit ausschließen,[4] wird diese Risikoart in BCBS #368 adressiert und nun auch im Entwurf der neuen CRD V aufgegriffen.

Hinsichtlich der konkreten Ausgestaltung des Standardansatzes sowie der Kriterien zur Bewertung interner Modelle (für IRRBB und CSRBB) wird die EBA aufgefordert, innerhalb eines Jahres nach Finalisierung der CRD V einen sog. Regulatory Technical Standard (RTS) zu veröffentlichen. Hier ist eine enge Orientierung am in BCBS #368 vorgestellten Standardansatz zu erwarten, wobei abzuwarten bleibt, ob die EBA sich auf ein barwertiges Risikomaß beschränkt oder zusätzlich eine periodische NII-Betrachtung vorsieht (vgl. Ansatz im Konsultationspapier BCBS #319[5]).

Abbildung 2 fasst die Inhalte des Artikels 84 des neuen CRD-V-Entwurfs zusammen.

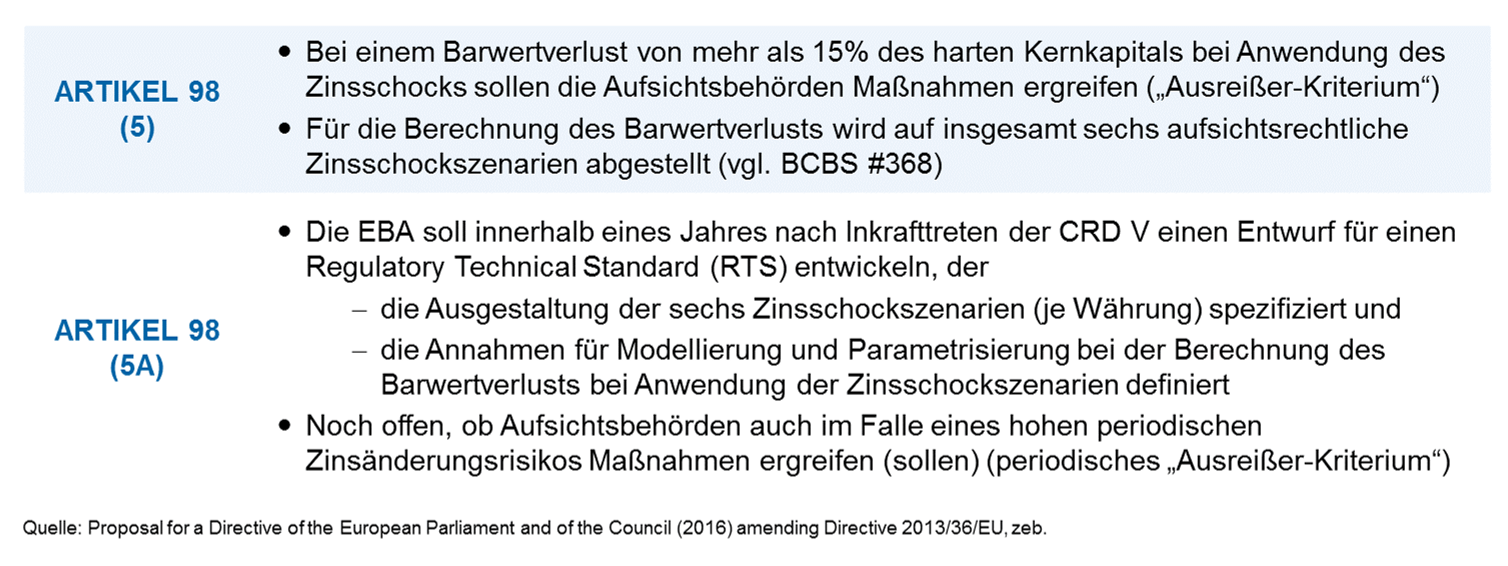

Artikel 98 – „Ausreißer-Kriterium“ und Standardzinsschock

Im Rahmen der Überarbeitung des Artikels 98 der CRD IV, welcher die technischen Kriterien für die aufsichtliche Überprüfung und Bewertung des IRRBB festlegt, wird das „Ausreißer-Kriterium“ verschärft: Aufsichtliche Maßnahmen können demnach bereits angeordnet werden, sobald der Barwertverlust 15 % des harten Kernkapitals übersteigt. Die zur Ermittlung des Barwertverlusts anzuwendenden Szenarien werden zudem von bislang zwei (+/-200 Basispunkte Parallelverschiebung) auf insgesamt sechs erweitert („Parallel up“, „Parallel down“, „Flattener“, „Steepener“, „Short rates up“, „Short rates down“; vgl. BCBS #368). Auch hier wird die EBA beauftragt, die konkrete Ausgestaltung der währungsspezifischen Zinsszenarien und der anzuwendenden Modellierungsannahmen bei Anwendung des „Ausreißer-Kriteriums“ innerhalb eines Jahres nach Finalisierung der neuen CRD V in einem RTS zu spezifizieren. Dabei liegt es im Ermessen der EBA auch das „Ausreißer-Kriterium“ um die periodische Perspektive zu erweitern. Abbildung 3 fasst die Inhalte des Artikels 84 des neuen CRD-V-Entwurfs zusammen.

Zusammenfassung und Ausblick

Die EU-Kommission hat mit dem neuen Entwurf der CRD V weite Teile der aktuellen aufsichtsrechtlichen Standards, welche durch die EBA-Leitlinien und BCBS #368 gesetzt wurden, aufgegriffen. Die konkrete Ausgestaltung des Standardansatzes, der Mindeststandards für die Modellierung von IRRBB sowie der Szenarien und der Modellierungsvorgaben für den „Ausreißer-Test“ ist von der EBA durch einen Regulatory Technical Standard oder Leitlinien festzulegen. Hierbei ist zu erwarten, dass sich die EBA an den bestehenden Veröffentlichungen zum IRRBB orientiert, während hingegen Anforderungen zur Berücksichtigung von Credit-Spread-Risiken noch neu zu definieren sind.

Mehr Artikel auf BankingHub

Unter der Annahme, dass die neue CRD V Ende des Jahres 2017 finalisiert werden kann, ist bis Ende 2018 mit konkreten Leitlinien bzw. einem RTS der EBA zu rechnen. Eine Erstanwendung ist somit Ende 2019 möglich.[6] Die deutschen Aufsichtsbehörden greifen diesem Prozess teilweise voraus und haben im Fachgremium IRRBB bereits für das zweite Quartal 2017 die Konsultation einer überarbeiteten Version des RS 11/2011 (BA) angekündigt, in welchem die Methodik der EBA-Leitlinien zur Berechnung des Standardzinsschocks aufgegriffen werden soll.[7] Ein Inkrafttreten ist nach Konsultationsphase im dritten Quartal 2017 zu erwarten. Unter Berücksichtigung der nationalen und internationalen Entwicklungen lässt sich somit der folgende aufsichtsrechtliche „Umsetzungsfahrplan“ skizzieren:

Vor dem Hintergrund der durch die CRD V vorgenommene Konkretisierung der rechtlichen Umsetzung publizierter Anforderungen zum IRRBB wird einmal mehr deutlich, dass Institute angeraten sind, den Erfüllungsgrad dieser Anforderungen hinsichtlich Methoden, Prozessen und Dokumentation sowie der verwendeten IT-Systeme kritisch zu überprüfen. Teilaspekte sind aktuell schon im Rahmen des SREP und LSI-SREP rechtlich bindend bzw. werden dies durch Aktualisierung des RS 11/2011 (BA) kurzfristig werden.