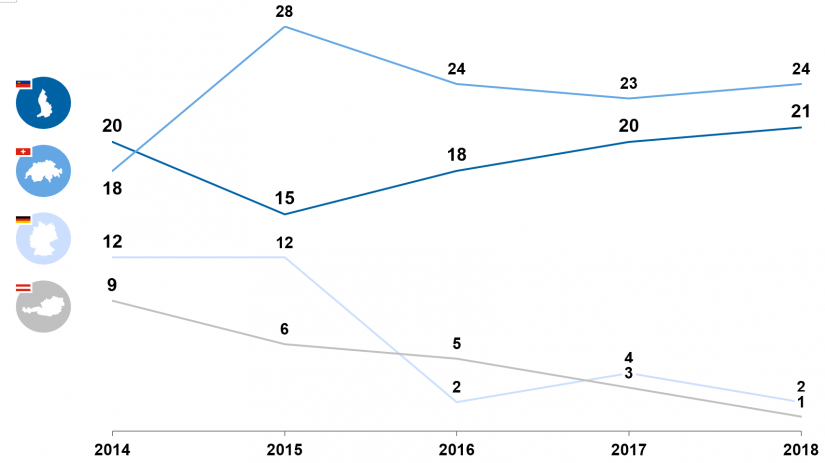

Operative Gewinnmargen von Private-Banking-Anbietern (2014–2018)

Bei Betrachtung der Geschäftszahlen vieler Anbieter von Private-Banking-Dienstleistungen zeigt sich in den letzten Jahren eine recht einheitliche Entwicklung: bestenfalls konstante Erträge bei deutlich steigenden Volumina, substanziell geringere Margen, hohe regulatorische Aufwendungen und Gewinne, die von positiven, außerordentlichen Posten geprägt sind. Ohne eine spürbare mittelfristige Profitabilitätssteigerung stellt selbst ein Fortschreiben des aktuellen Marktumfelds perspektivisch die unternehmerische Sinnfrage.

Abbildung 1: Operative Gewinnmargen von Private-Banking-Anbietern 2014–2018 im Vergleich (DACH plus Liechtenstein; Quelle: Jahresabschlüsse der in der Studie enthaltenen Banken, zeb.Private-Banking-Studien DE 2018 und AT 2018)

Abbildung 1: Operative Gewinnmargen von Private-Banking-Anbietern 2014–2018 im Vergleich (DACH plus Liechtenstein; Quelle: Jahresabschlüsse der in der Studie enthaltenen Banken, zeb.Private-Banking-Studien DE 2018 und AT 2018)Kunden im Private Banking mit hoher Zahlungsbereitschaft

Gleichzeitig signalisieren Private-Banking-Kunden – bei direkter Befragung im Kontext von anonymen Interviews – eine hohe Zahlungsbereitschaft für eine hochwertige, individuelle Betreuung und die daraus entstehende Zeitersparnis. Sie nehmen den Preis als Teil des Gesamtbetreuungspakets wahr.

Verfügt eine Bank z. B. über ein gutes ganzheitliches Angebots- und Betreuungspaket, dann bietet ein gut konzipiertes und serviceorientiertes Pricing-Framework einen großen Hebel zur Realisierung von Ertragspotenzialen. Zudem ist dieses relativ schnell und mit geringem Investitionsaufwand innerhalb der bestehenden Organisation umsetzbar.

Sie möchten ein Benchmarking Ihres Pricing-Framework im Private Banking? Nehmen Sie hier nachträglich an unserer Umfrage teil und erhalten Sie Ihr individuelles Exemplar unserer Studie:

An der Pricing Umfrage teilnehmen

Vor dem Hintergrund der Relevanz und Aktualität des Themas hat zeb Führungskräfte und Pricing-Spezialisten/-Spezialistinnen europäischer Institute zu ihrem aktuellen Umgang mit dem Thema Pricing befragt und die Erkenntnisse im „zeb.Private Banking Pricing Pulse Check“ zusammengetragen.

Kernergebnisse Private Banking Pricing Studie

Entlang der fünf definierten Dimensionen des zeb.Pricing-Framework lassen sich die folgenden Erkenntnisse ableiten:

- Preisstrategie: Die meisten Banken haben zwar eine definierte Preisstrategie, jedoch fehlt die Umsetzung konkreter Maßnahmen.

- Preisfestlegung: Die Festlegung von Preisen erfolgt bei der Hälfte der Banken ohne klare Prozesse und konsequente Berücksichtigung von Wettbewerb und Zahlungsbereitschaften der Kunden.

- Preisdurchsetzung: Es besteht ein hoher Anteil an Sonderkonditionen bei meist klar definierten Vergabeprozessen – Analyse und Anpassung bestehender Sonderkonditionen finden jedoch kaum statt.

- Preiscontrolling: Eine professionelle und konsequente Überwachung der Kundenprofitabilität

und die entsprechende Steuerung der Berater ist selten vorzufinden. - Faktor Mensch: Die Kundenberater/-innen werden beim Thema Pricing im Tagesgeschäft häufig nicht angemessen durch Coachings und Tools vorbereitet und unterstützt.

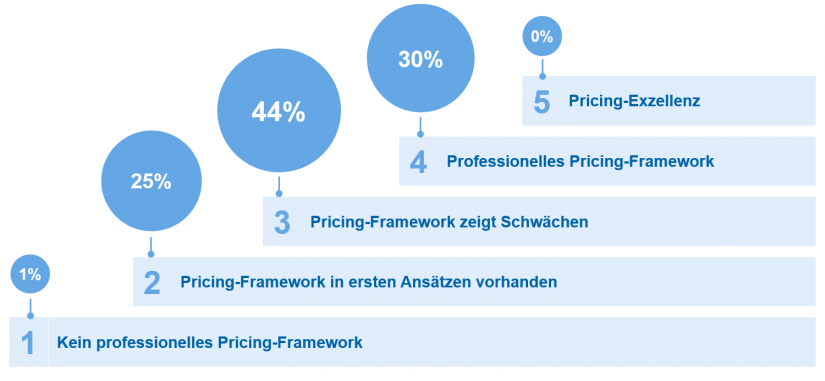

Pricing im Private Banking: Handlungsdruck erkannt, Professionalisierung ausstehend

Unsere Studie zeigt, dass sich die Teilnehmerinstitute zwar mit dem Thema auseinandersetzen, jedoch bisweilen ohne die relevanten Leitplanken des Pricing-Framework auszuformulieren und deren Implementierung sicherzustellen. Der durchschnittliche Reifegrad liegt infolgedessen über alle Dimensionen hinweg nur im mittleren Bereich (Reifegrad 3 bei einer Skala von 1 bis 5), in den meisten Häusern zeigt das vorhandene Framework erkennbare Schwächen.

Überraschend große Schwachstellen werden insbesondere in der Transparenz über Konditionen und Profitabilität sowie der Steuerung von Kundenberatern und -beraterinnen sichtbar. Vielen Banken fehlt die vollständige Sicht über Zahlungsbereitschaften des Kunden sowie dessen tatsächlich gezahlte Preise und deren Auswirkung auf die Profitabilität der Kundenbeziehung.

Eine turnusmäßige Analyse und Bereinigung von Sonderkonditionen findet aufgrund der mangelnden Transparenz über deren Existenz und Auswirkungen nur in wenigen Instituten statt. Daneben werden Kundenberater/-innen oft unzureichend für ihre Preisverhandlungen geschult und erhalten nicht die passenden Verkaufsanreize.

Meist werden die Berater/-innen über variable Vergütungsmodelle gesteuert, welche sich ausschließlich auf das Neugeschäft beschränken. Im Hinblick auf Pricing und Profitabilität zählt für die Berater/-innen so häufig vor allem das „Wie viel verkaufe ich?“ und weniger das „Zu welchem Preis verkaufe ich?“.

Die fehlende Berücksichtigung von Zahlungsbereitschaften sowie die mangelnde Steuerung von Profitabilität und Kundenberatern führt in letzter Konsequenz zu nicht angemessenen Preisen, die keinen ausreichenden Ergebnisbeitrag liefern können.

Gleichzeitig betreiben Private-Banking-Anbieter einen hohen Aufwand in der Akquise von Neukunden bzw. der Generierung von Neugeldzuflüssen. Diese Kombination führt dazu, dass sich die Anbieter zunächst einen harten Kampf um das Neugeld der Kunden liefern, um ihre Assets under Management zu steigern, und ihnen am Ende durch schwache Preise das Ergebnis entgleitet.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

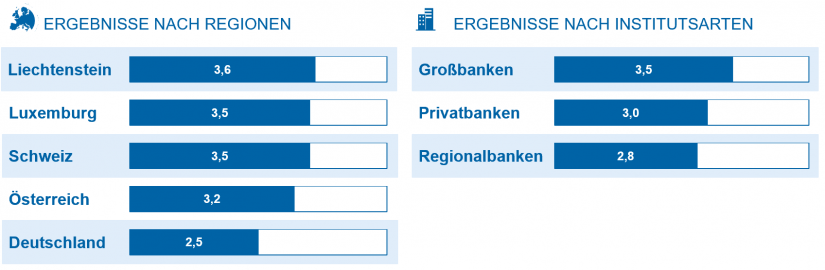

Deutsche Banken im europäischen Vergleich abgeschlagen – Großbanken im Vorteil

Mit Blick auf die regionale Performance zeigen sich deutsche Banken im europäischen Vergleich abgeschlagen. Insbesondere Institute aus den traditionellen Offshore-Standardorten Schweiz, Luxemburg und Liechtenstein schneiden hingegen deutlich besser ab. Auf Ebene der Institutsarten sind Groß-/Universalbanken gegenüber Privat- und Regionalbanken klar führend. Besonders Regionalbanken zeigen im Pricing ihres Private-Banking-Geschäfts noch deutliche Verbesserungspotenziale.

Stellhebel zur gezielten Verbesserung – Steuerung von Rentabilität und der Faktor Mensch

Die Ergebnisse zeigen, dass noch erhebliches Professionalisierungspotenzial im Bereich Pricing vorhanden ist. Bei der Umsetzung gezielter Maßnahmen zur Verbesserung ist mit einem hohen Renditeeinfluss zu rechnen.

Aus unseren Studienerkenntnissen leiten wir zwei Hauptmaßnahmen ab, die zu einer kurzfristigen, deutlichen Verbesserung der Profitabilität im Private Banking führen können:

1) Überwachung der Kundenrentabilität und Bereinigung von Altkonditionen

Die realisierten Margen können nur verbessert werden, wenn die Banken Klarheit über die Höhe der von den Kunden gezahlten Preise nach Abzug von Rabatten haben. Eine solche Transparenz kann z. B. über die Etablierung eines Vertriebs- und Pricing-Tools für die Kundenberater/-innen geschaffen werden.

Insbesondere durch die Gegenüberstellungen von Kunden mit ähnlichen Profilen (z. B. in Bezug auf das Vermögen, die Mandatsart oder das Transaktionsverhalten) kann systematisch ein internes Benchmarking erstellt werden. Eine Visualisierung der Gesamtkundenprofitabilität durch ein Dashboard kann so die Kundenberater/-innen bei Preisanpassungen unterstützen und eine regelmäßige, gesamthafte Überprüfung der Konditionen anstoßen.

Da in den meisten Banken zumindest ein kleiner Teil der Kunden nicht profitabel ist, erlaubt es ein solches Dashboard, weitere Transparenz zu schaffen, um diese Kunden konkret angehen zu können (z. B. durch ein systematisches Repricing, die Einführung von Mindestgebühren oder die Migration auf ein zutreffendes Serviceangebot). Dies könnte unter anderem auch zum Vorschein bringen, dass die aktuelle Angebotslandschaft und die Preismodelle nicht den Kundenbedürfnissen entsprechen.

2) Verhandlungscoaching und anreizorientierte Steuerung

Der Kundenberater/die Kundenberaterin ist nach wie vor der größte Treiber bei der Durchsetzung der Preise. Die Erfahrung zeigt, dass Sonderkonditionen unter den Beratern/Beraterinnen in der gleichen Bank sehr unterschiedlich ausfallen können.

Daher ist es wichtig, die Berater/-innen durch eine anreizorientierte variable Vergütung zu steuern, welche folgende drei Aspekte beachten sollte: a) die Wachstumsdynamik (z. B. in Form des Nettoneugeldzuflusses), b) die Qualität des Wachstums (z. B. über die durchgesetzten Preise) und schließlich c) die Kundenzufriedenheit.

Daneben kann ein gezieltes Preiscoaching zu einer spürbaren Verhaltensänderung und damit zu einer messbaren Verbesserung der Preisdurchsetzung führen. Ein erfolgreiches Befähigungskonzept zeichnet sich dadurch aus, dass es beim Berater/bei der Beraterin nicht nur zu einem besseren Verständnis der Produkte und Preise führt, sondern die Berücksichtigung des Profitabilitätsaspekts in der Betreuung dauerhaft verinnerlicht wird. Im Idealfall wird der Preis so durch eine hochwertige, individuelle Betreuung und die hieraus gewonnene Zeitersparnis zum einem Nebenfaktor.

Fazit – Private Banking Pricing Studie

Unser Pulse Check zeigt, dass in vielen Instituten zwar pricingrelevante Prozesse definiert sind, diese im täglichen Betrieb allerdings oft nur eingeschränkt gelebt werden. Die durch Preisanpassungen erhofften Margenverbesserungen lassen sich nur dann realisieren, wenn parallel auch das Framework systematisch verbessert wird.

Mit gezielten Maßnahmen wie z. B. Quick-win-Maßnahmen in Bezug auf Pricing, Vertriebstools oder Coaching können vergleichsweise schnell Verbesserungen erzielt werden, die sich nach unserer Projekterfahrung sofort in verbesserter Profitabilität niederschlagen.