Wie können Banken ihr FK-Geschäftsmodell „demografiefest“ machen?

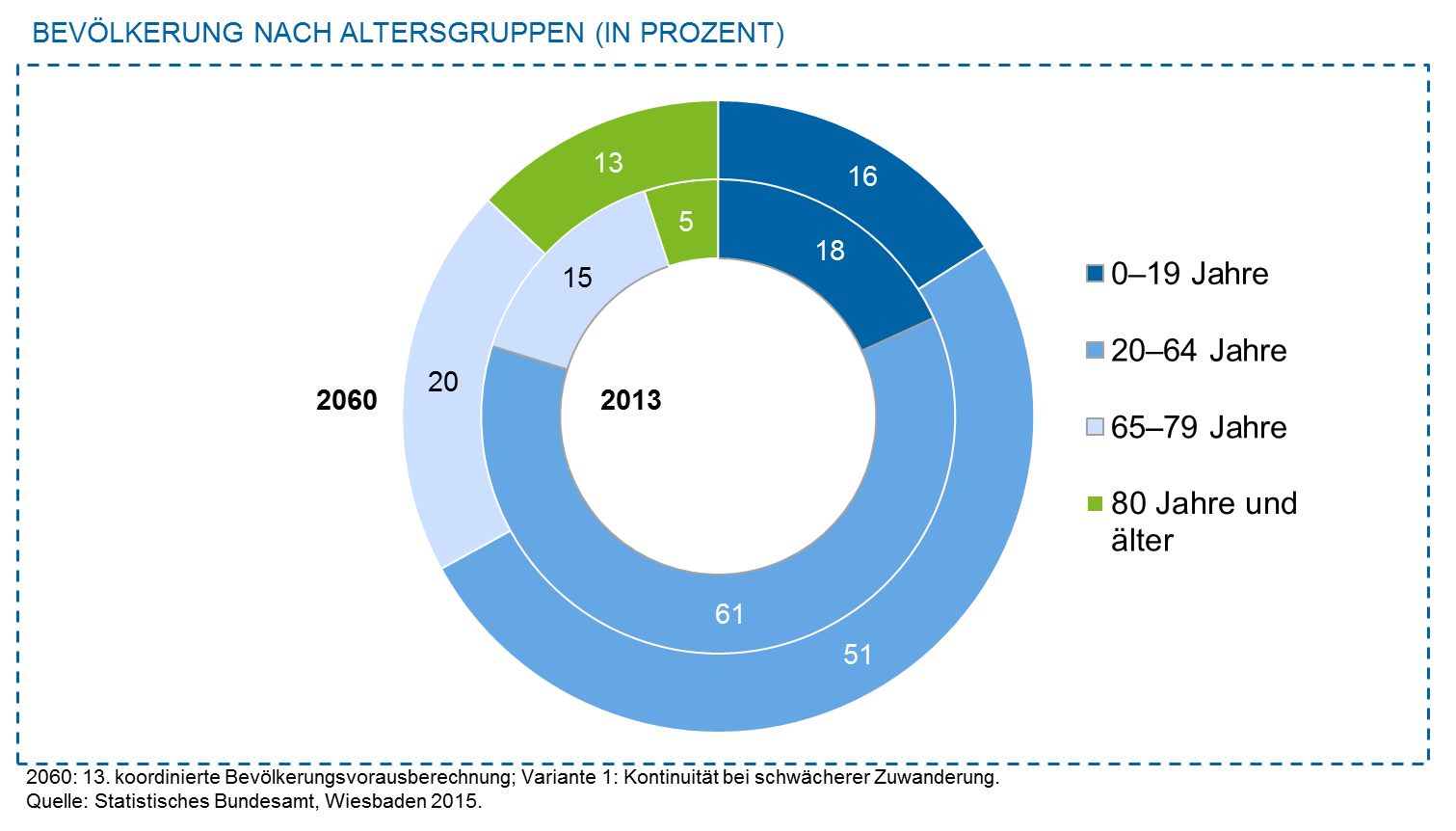

Nach aktuellen Prognosen werden bis 2060 die Geburten von derzeit etwa 700.000 auf 500.000 pro Jahr und die Zahl der Personen im Erwerbsalter zwischen 20 und 64 Jahren um 23 % von derzeit 49 auf nur noch 38 Millionen sinken.[1] Die Bevölkerungsstruktur wird sich je nach Zuwanderungsszenario deutlich verändern, wie die nachfolgende Abbildung zeigt.

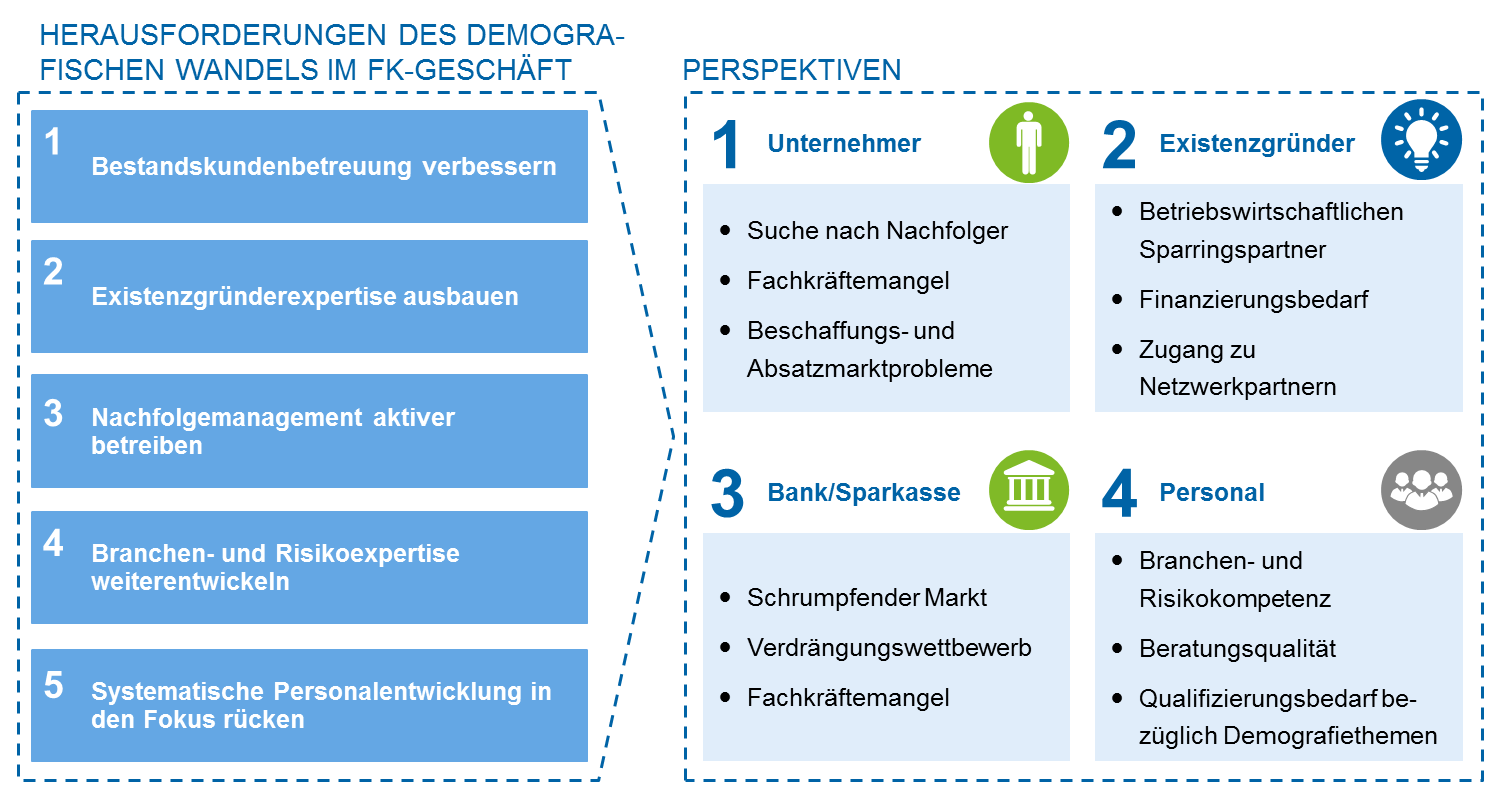

Allein etwa 135.000 anstehende altersbedingte Unternehmensübergaben[2] bis 2018 und eine steigende Zahl an Unternehmensaufgaben mangels Nachfolge sind erste Vorboten dieser Entwicklung. Doch wie können Banken ihr FK-Geschäftsmodell „demografiefest“ machen? Die in der nachfolgenden Abbildung dargestellten fünf Herausforderungen: Bestandskundenbetreuung, Existenzgründung, Nachfolgemanagement, Risikoexpertise und Personalmanagement bieten Ansätze für ein demografiefestes FK-Geschäftsmodell.

Zunehmende Bedeutung der Bestandskundenbindung

Die Zahl potenzieller Neukunden durch Gründungen wird durch den demografischen Wandel weiter sinken. Banken müssen deshalb ihre Bestandskunden sowohl auf der Firmenseite stärker an sich binden als auch neue Ertragsfelder, z. B. über einen „Angriff auf der Privatseite“, erschließen. Dafür gilt es, die Betreuungsqualität stetig zu verbessern und eine professionelle Kundenberatung sicherzustellen.

Als eines der wenigen echten Differenzierungsmerkmale im Wettbewerb um attraktive Firmenkunden ist hierbei, die Bedeutung der Beratungsqualität zu unterstreichen. Positiv hervorheben kann sich dabei auch derjenige, der sich die zunehmenden Möglichkeiten im Kundenbeziehungsmanagement konsequent erschließt. Für Firmenkunden ist diese Entwicklung zu begrüßen, da deren Bedürfnisse so noch stärker in den Mittelpunkt rücken.

Existenzgründungsexpertise

Gerade wegen der oben skizzierten zu erwartenden rückläufigen Gründungszahlen ist die Kundengewinnung durch Existenzgründung eine zentrale Säule, um den Kundenbestand zu sichern. Mit dem demografischen Wandel wird dabei der Wettbewerb um vielversprechende Gründungen eher zu- als abnehmen. Getreu dem Motto: Je früher die Bank einen potenziellen Gründer anspricht und mit Kompetenz überzeugt, desto höher ist die Chance den Kunden langfristig zu binden.

Finanzinstitute sollten bei Existenzgründungen die Rolle eines strategischen Begleiters wahrnehmen und z. B. im Rahmen eines Kompetenzcenters „Existenzgründung“ mit Fachwissen aktiv Lösungen für ihre Kunden erarbeiten. Wer zudem über ein umfangreiches Gründer- und Partnernetzwerk verfügt, das er seinen potenziellen Neukunden öffnet, kann zusätzlich punkten.

Umfangreiches Nachfolgemanagement

Das Durchschnittsalter eines mittelständischen Unternehmensinhabers beträgt schon aktuell rund 52 Jahre. Im Zuge des demografischen Wandels wird es zunehmend schwerer für den Mittelstand, potenziellen Nachwuchs für den eigenen Betrieb zu finden. Für Banken bietet dies die Chance, durch Ausbau ihres Leistungsspektrums und Anpassung an die neuen Herausforderungen im Nachfolgemanagement einen zunehmenden Bedarf zu decken. Die Banken müssen bei der Vermittlung von Nachfolgern künftig noch stärker ihr regionales Netzwerk einbringen und die Nachfolge frühzeitig auf die Agenda ihrer Strategiedialoge mit den Unternehmern setzen.

Branchen- und Risikoexpertise

Der steigende Fachkräftemangel und dadurch bedingte Probleme auf dem Absatz- und Beschaffungsmarkt des Mittelstands zeigen, dass die Demografie in der Risikoanalyse von Kreditentscheidungen künftig eine stärkere Rolle spielen muss. Branchen- und Risikoexpertise von Kundenberatern und Analysten in Bezug auf die demografischen Auswirkungen auf das Geschäftsmodell der Kunden werden immer wichtiger. Gerade die Zahl an Mittelständlern, die aufgrund fehlender Mitarbeiterressourcen Aufträge ablehnen müssen, kann zu problematischen Liquiditätssituationen führen, wenn zusätzlich noch Schlüsselpersonen kündigen oder die steigenden Personalkosten nicht mehr getragen werden können.

Ein entsprechender Kompetenzaufbau ermöglicht es Banken zudem, sich als Impulsgeber und Treiber von Zukunftsentscheidungen zu positionieren, indem sie die Geschäftsmodelle ihrer Kunden gemeinsam weiterentwickeln. Dabei sind zentrale Marktentwicklungen und Risikofaktoren einzelner Wirtschaftsbereiche zu identifizieren, regulatorische Rahmenbedingungen zu verstehen und auf Basis dessen eine Gesamtstrategie für den Firmenkunden zu entwickeln.

Systematische Personalentwicklung

Systematische Personalentwicklung kann die Folgen des demografischen Wandels durch gezielte Investition in das Wissen und die Fähigkeiten der Mitarbeiter abfedern. Der Erhalt der Innovationskraft der Mitarbeiterschaft und die aktive Lernbeteiligung älterer Mitarbeiter müssen daher auf der Managementagenda oberste Priorität haben. Auch ein gemeinsames Lernen von „Digital Natives“ und „Digital Immigrants“ wird in Zeiten älter werdenden Personals essenziell.

In der zeb.HR-Studie 2015 klagen fast 40 % der Befragten über Dauerprobleme bei der Bewerberlage im FK-Geschäft; daher spielt auch die Gewinnung von Nachwuchskräften eine wichtige Rolle. Dem derzeitigen Personalabbau im Finanzwesen zum Trotz wird sich gerade in Vertriebsfunktionen und bei neuen Innovationsstellen, z. B. im Big-Data-Management, diese Situation weiter verschärfen. Eine Weiterentwicklung der Instrumente des Personalmanagements ist daher unabdingbar und neue Rekrutierungskanäle, z. B. aus rückläufigen Bankgeschäftsfeldern, sind zu erschließen.

Fazit

Der demografische Wandel ist eine langfristige relativ gut vorhersehbare Entwicklung. Banken und Sparkassen, die sich den damit verbundenen Herausforderungen frühzeitig stellen, werden im Firmenkundengeschäft Marktanteile hinzugewinnen. Dabei sind vor allem die Bestandskundenbetreuung zu intensivieren, die Existenzgründungskompetenz auszubauen, Nachfolgeberatung aktiver anzubieten, die Risikomodelle weiterzuentwickeln und systematisches Personalmanagement zu betreiben. Besonders für mittelständische Unternehmer ist diese Entwicklung zu begrüßen, stellt sie doch den oft im operativen Tagesgeschäft gebundenen Unternehmenslenkern einen strategisch mitdenkenden Sparringspartner für diese Herausforderungen zur Seite.