Standardisierte Offenlegung basiert auf vier Prinzipien

Die neuen Anforderungen an die Standardisierung der Offenlegung basieren auf vier zentralen Prinzipien:

Prinzip 1: Klarheit der Offenlegung

Die Offenlegung soll für die wichtigsten Stakeholder (Investoren, Analysten und Kunden) leicht verständlich sein und klar beschrieben werden. Grundlegende Informationen sind hervorzuheben und müssen schnell zu finden sein. Komplexe Sachverhalte sind in einfacher Sprache mit zentralen Begriffen zu erklären. Verwandte Risikoinformationen sollen zusammen dargestellt werden.

Prinzip 2: Aussagefähigkeit der Offenlegung

Die Offenlegungsinhalte müssen für den Leser aussagekräftig sein. Hierzu sind die bedeutendsten Risiken und die Art und Weise der Risikomessung sowie der Risikosteuerung offenzulegen – einschließlich der Informationen, die voraussichtlich eine Marktaufmerksamkeit erhalten. Zur Verbesserung der Aussagekraft sind Risikopositionen mit der Bilanz und/oder Gewinn- und Verlustrechnung zu verknüpfen.

Prinzip 3: Zeitliche Konsistenz der Offenlegung

Die Struktur des Offenlegungsberichts muss über den Zeitverlauf durchgängig konsistent sein, um Stakeholdern zu ermöglichen, Trends im Risikoprofil des Instituts zu allen wesentlichen Aspekten nachvollziehbar zu identifizieren. Ergänzungen, Streichungen und andere wichtige Änderungen von Strukturen und Inhalten im Vergleich zu früheren Offenlegungsberichten – auch bedingte Veränderungen aufgrund spezifischer, regulatorischer oder allgemeiner Entwicklungen des Markts – sind hervorzuheben und zu erläutern.

Prinzip 4: Vergleichbarkeit der Offenlegung mit anderen Instituten

Offenlegungsberichte aller Institute müssen untereinander vergleichbar sein. Detaillierungsniveau und Format der dargestellten Offenlegungsinhalte müssen es den wichtigsten Stakeholdern und Marktakteuren ermöglichen, sinnvolle Vergleiche zwischen Geschäftsaktivitäten, aufsichtsrechtlichen Metriken, Risiken und Risikomanagement der Institute durchzuführen.

Die Offenlegung erfolgt nunmehr analog zum aufsichtlichen Meldewesen über fest von der Aufsicht vorgegebene Offenlegungsformulare

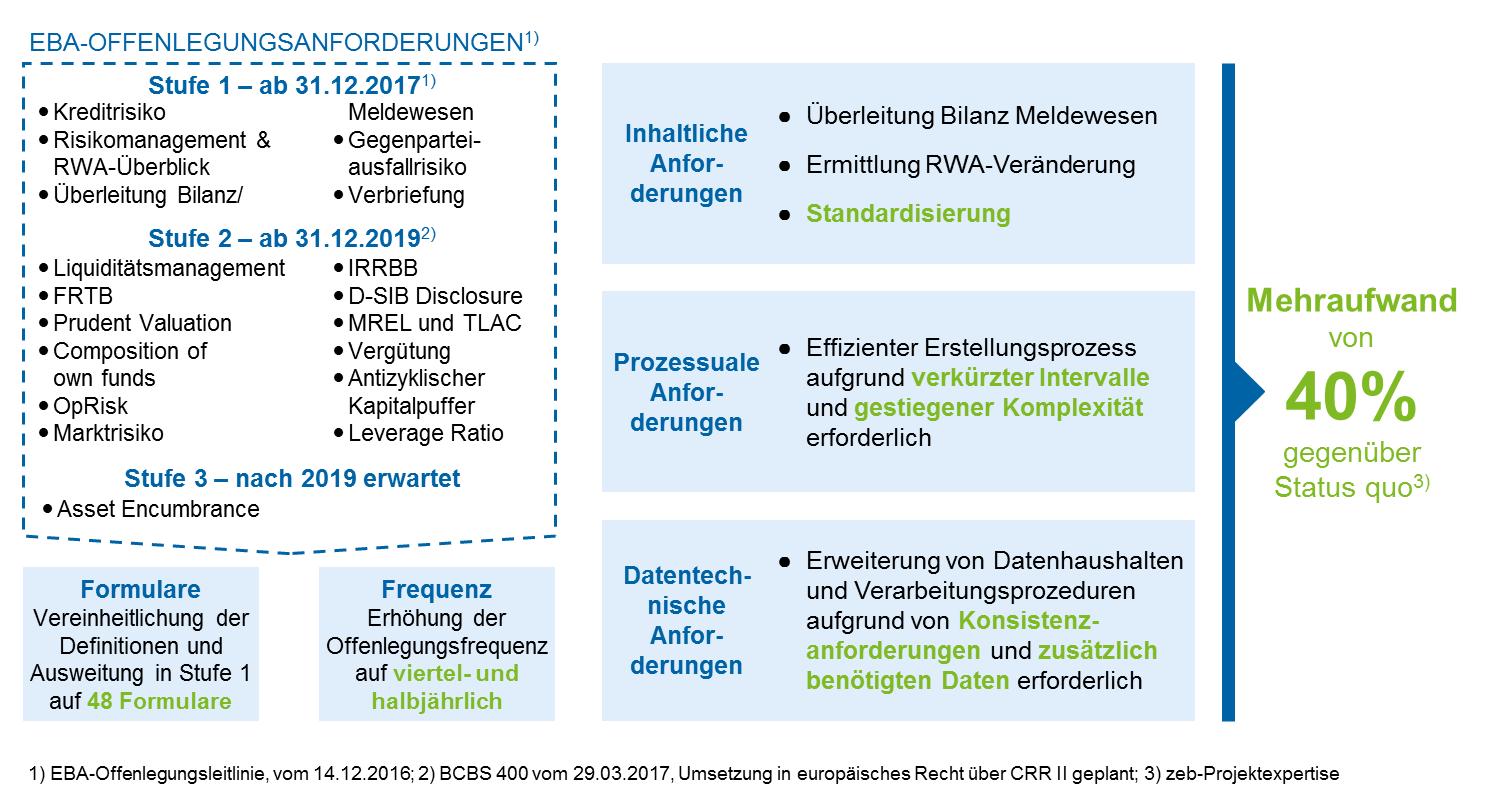

Über BCBS #309 und deren Überführung in europäisches Recht mit der EBA-Leitlinie vom 14.12.2016 sind für zentrale Themen der Offenlegung bereits zum Offenlegungsstichtag 31.12.2017 die standardisierten Offenlegungsanforderungen anzuwenden. Konkret müssen für die Themen

- Risikomanagement und RWA-Überblick,

- Überleitung Bilanz/Meldewesen,

- Eigenmittelanforderungen,

- Kreditrisiko,

- Kontrahentenausfallrisiko und

- Marktrisiko

die fest von der EBA vorgegebenen Formulare für die qualitative und quantitative Offenlegung verwendet werden.

Hiermit soll sichergestellt werden, dass Offenlegungsinhalte von allen Instituten einheitlich interpretiert und offengelegt werden, damit die angestrebte Vergleichbarkeit der Offenlegungsinhalte verschiedener Institute möglich ist. Beispielsweise sind die Kreditrisiken aus verschiedenen Dimensionen wie Forderungsklassen, geografische Verteilung, Branchen/Kundengruppen und Restlaufzeiten in fest vorgegebenen Formularen und Strukturen darzustellen. Zusätzlich müssen wesentliche Veränderungen in den quantitativen Formularen zum vorherigen Offenlegungsbericht qualitativ kommentiert werden. Eine große Herausforderung liegt in der Offenlegung von Bilanz- und regulatorischen Daten konsistent zum Geschäftsbericht und aufsichtlichen Meldewesen. Die neuen Offenlegungsanforderungen stellen somit hohe Anforderungen an Datenqualitäts- und Konsistenzprüfungen. Als fachliche Herausforderungen sind die Überleitung der Bilanz auf das Meldewesen (Zuordnung der bilanziellen Geschäfte zu regulatorischen Risikokategorien) sowie die vierteljährliche Darstellung der RWA-Veränderungen für Banken mit internen Modellen hervorzuheben (siehe hierzu auch BankingHub-Artikel RWA Flow Statement – Veränderungen verstehen).

Neben den fest vorgegebenen Offenlegungsformlaren sind von G-SIBs, O-SIBs und von den durch nationale Aufsichtsbehörden nominierten Instituten einzelne Offenlegungsformulare auch unterjährlich (viertel- bzw. halbjährlich) offenzulegen.

Im Ergebnis bleibt festzuhalten, dass die inhaltliche Ausweitung der Offenlegungsinhalte als auch die unterjährliche Offenlegung im Vergleich zum Status quo zu einem Mehraufwand von 40 %[1] im Offenlegungsprozess führen.

Für die Umsetzung der quantitativen Offenlegung ist zudem zu beachten, dass in vielen Fällen die offenzulegenden Inhalte nicht 1:1 der Darstellung im COREP-Meldewesen entsprechen bzw. nicht Bestandteil des COREP-Meldewesens sind (z. B. Angaben zu Branchen/Kundengruppen, geografische Verteilung, Restlaufzeiten, Sicherheitenanrechnung, Nettingeffekte bei Kontrahentenrisikopositionen etc.) und somit eine separate Aufbereitung aus dem regulatorischen Datenhaushalt erfordern.

Neue Governance-Anforderungen werten den Offenlegungsbericht auf und stellen die Offenlegung dem Geschäftsbericht gleich

Über die neue EBA-Leitlinie und in Verbindung mit Art. 431 der CRR müssen Institute sicherstellen, dass die Offenlegungsprozesse mindestens dem gleichen Niveau der internen Überprüfungs- und Kontrollprozesse unterliegen wie die Erstellung des Geschäftsberichts. Diese Anforderung stellt den Erstellungsprozess der Offenlegung somit dem des Geschäftsberichts gleich. Die Aufwertung des Offenlegungsberichts wird zudem durch die Einbindung des Managements in den Offenlegungsprozess deutlich: die EBA-Leitlinie schreibt explizit die Freigabe des Offenlegungsberichts durch das Management vor. Zudem ist der Offenlegungsprozess in das interne Kontrollsystem einzubinden.

Über die EBA-Leitlinie ist jedes Institut ebenso verpflichtet, in einer Richtlinie das Verfahren zur Erstellung des Offenlegungsberichts vorzugeben. In dieser Richtlinie sind neben der Beschreibung der Prozesse und Verantwortlichkeiten insbesondere Prüf- und Qualitätssicherungsschritte vorzugeben.

Die Festlegung und Aufrechterhaltung einer wirksamen internen Kontrollstruktur für die Offenlegung verantwortet das Management. Ebenso übernimmt das Management für die offengelegten Inhalte die Verantwortung. Hierzu muss das Management vor jeder Offenlegung schriftlich bestätigen, dass die Offenlegungsanforderungen aus der EBA-Leitlinie und CRR gemäß interner Richtlinie erstellt wurden. Zudem sind die Kerninhalte der institutsinternen Offenlegungsrichtlinie im Offenlegungsbericht zum Jahresultimo inhaltlich zu beschreiben.

Darüber hinaus fordert der Entwurf der CRR II die taggleiche Veröffentlichung des Geschäftsberichts und der Offenlegung. Diese Anforderung unterstreicht die Notwendigkeit für effiziente Prozesse.

Im Vergleich zur bisherigen Offenlegung werden über die EBA-Leitlinie die Anforderungen an die Governance strenger ausgelegt. Eine Nichteinhaltung kann Auswirkungen auf den SREP-Aufschlag haben und somit höhere Eigenmittelanforderungen nach sich ziehen. Zudem sind Reputationsschäden und in der Folge eine Einschränkung in der Kapitalmarktfähigkeit möglich.

Standardisierte Offenlegung als Chance nutzen

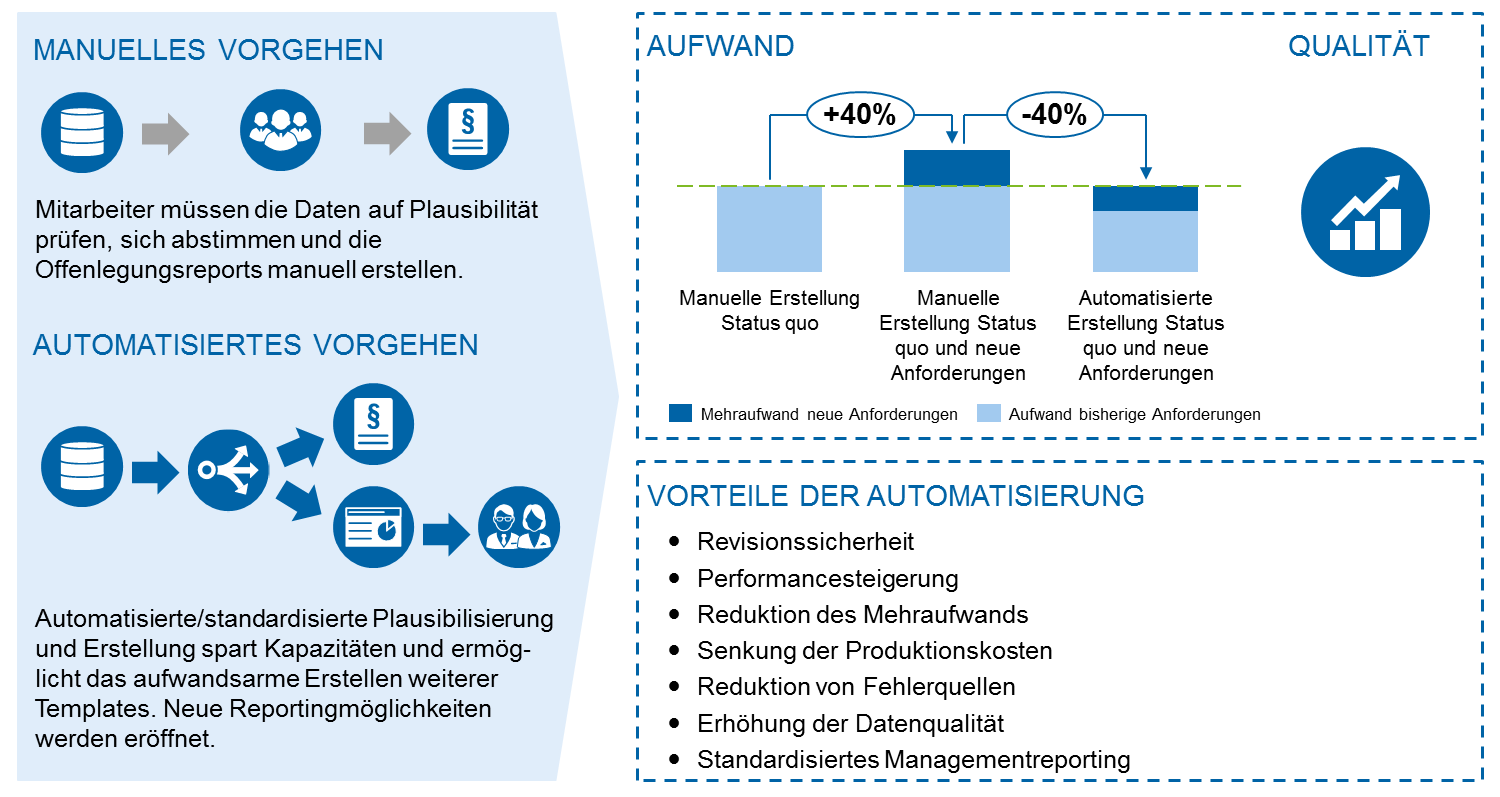

Im Status quo ist der jährliche Offenlegungsprozess in vielen Instituten durch eine hohe Anzahl von Workarounds und individuellen Datenaufbereitungen geprägt. Über die EBA-Leitlinie erhöht sich der Aufwand durch die hohe Anzahl fest vorgegebener Offenlegungsformulare sowie durch die unterjährige Offenlegung signifikant (zeb-Projektexpertise: Mehraufwand +40 %). Dieser Mehraufwand kann durch einen standardisierten und automatisierten Erstellungsprozess erheblich vereinfacht und verschlankt werden. Gleichzeitig zahlen automatisierte Prozesse in geringe Produktionskosten ein, reduzieren Abstimm- und Korrekturaufwände und beschleunigen Prozesse. Die zeb-Projektexpertise zeigt, dass der Mehraufwand aus den neuen Offenlegungsanforderungen durch Standardisierung und Automatisierung nahezu kompensiert werden kann und zudem die Berichtsqualität erhöht.

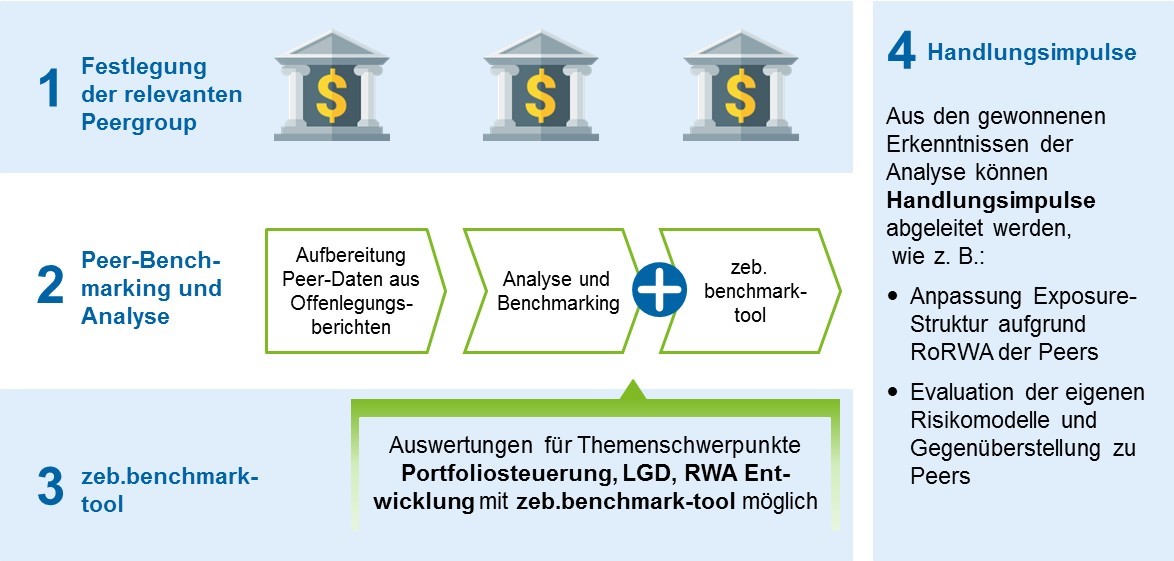

Die standardisierten Offenlegungsformulare ermöglichen den Instituten zudem die Nutzung und Auswertung der Offenlegungsdaten von Wettbewerbern, um über Peer-Benchmarking wichtige Handlungsimpulse für die regulatorische Kapital- und Liquiditätssteuerung gegenüber den Wettbewerbern abzuleiten.

Ausblick

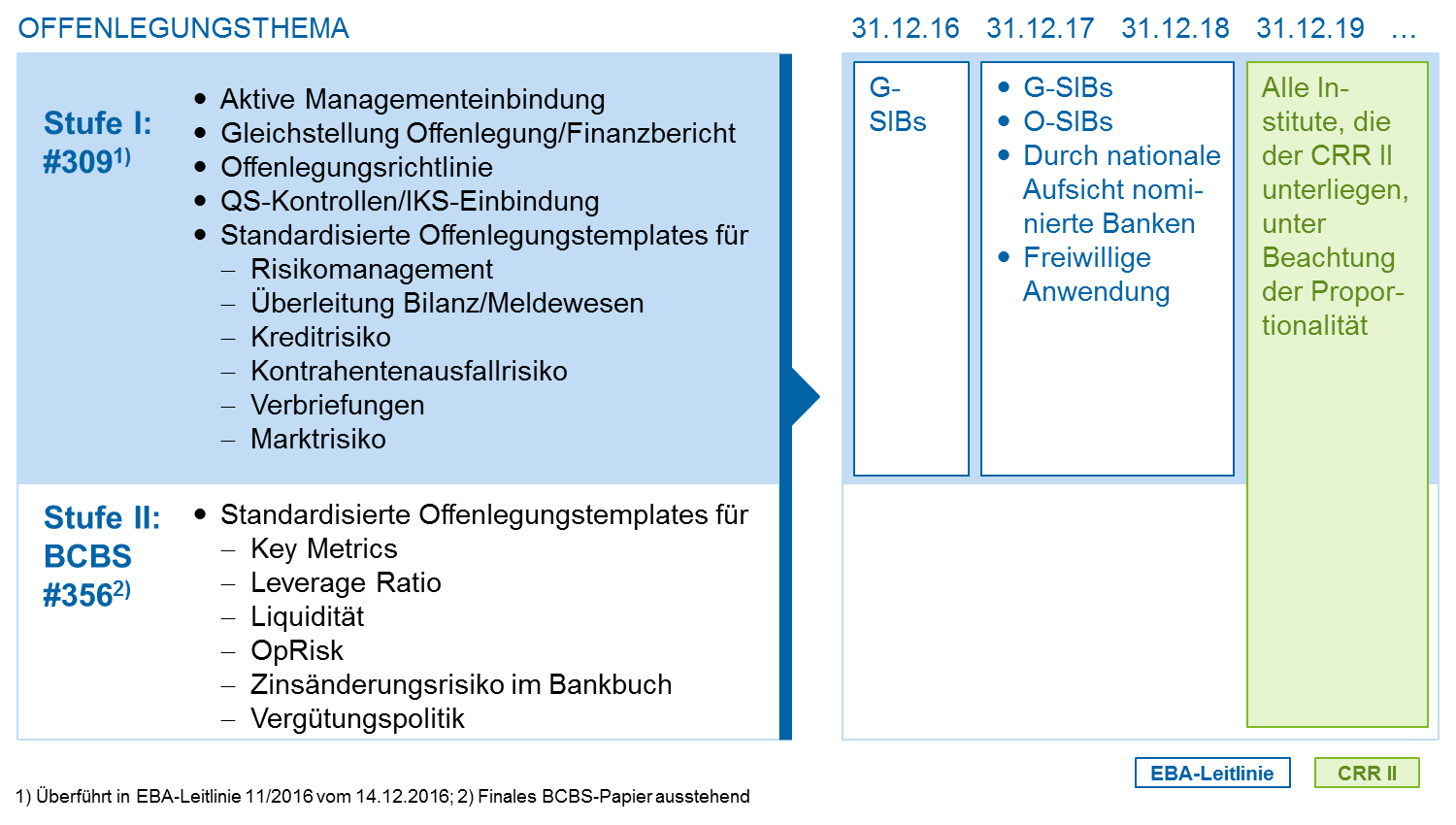

Die neuen Offenlegungsanforderungen sind über die EBA-Leitlinie bis zum Inkrafttreten der CRR II zwingend von G-SIB, O-SIB sowie von den durch nationale Aufsichtsbehörden nominierten Instituten[2] anzuwenden. Für die II. Stufe der Offenlegungsstandardisierung (BCBS #400) wird erwartet, dass diese über die CRR II in europäisches Recht überführt werden und somit erstmalig zum Stichtag 31.12.2019 Anwendung finden.

Mit Inkrafttreten der CRR II sind die standardisierten Offenlegungsformulare der Stufe I und II erstmalig auch von nicht systemrelevanten bzw. von nicht durch die nationale Aufsicht nominierten Instituten unter Beachtung der Proportionalität anzuwenden. Der CRR-II-Entwurf vom 24.11.2016 sieht gestaffelte Offenlegungsfrequenzen und -inhalte auf Basis des Proportionalitätsgedankens vor:

- große Institute[3] mit Kapitalmarktorientierung:

- vollumfängliche jährliche Offenlegung inkl. unterjährliche Offenlegung für ausgewählte Offenlegungsinhalte

- große Institute ohne Kapitalmarktorientierung:

- vollumfängliche jährliche Offenlegung

- halbjährliche Offenlegung zentraler regulatorische Kennzahlen (Key Metrics) zur Solvabilität, Leverage Ratio, LCR und NSFR

- kleine Institute[4] ohne Kapitalmarktorientierung:

- jährliche Offenlegung des Vergütungsberichts, Angaben zu zentralen regulatorischen Kennzahlen (Key Metrics) der Solvabilität, Leverage Ratio, LCR und NSFR sowie ausgewählte Angaben zu Risikomanagementzielen und -politik

- kapitalmarktorientierte kleine Institute sowie alle anderen Institute:

- jährliche Offenlegung zu den wesentlichen Inhalten der Offenlegung

- halbjährliche Offenlegung zentraler regulatorische Kennzahlen (Key Metrics) zur Solvabilität, Leverage Ratio, LCR und NSFR.

Für Institute mit Kapitalmarktorientierung ist bis zum Inkrafttreten der CRR II die freiwillige Anwendung der von der EBA entwickelten Offenlegungsformulare zu empfehlen, um institutionellen Anlegern eine bessere Vergleichbarkeit regulatorischer Kennziffern zu ermöglichen. Der Stresstest im Sommer 2016 hat gezeigt, dass am Kapitalmarkt eine hohe Unsicherheit gegenüber europäischen Instituten herrscht. Eine am internationalen Standard ausgerichtete Markttransparenz unterstützt die Stärkung der eigenen Kapitalmarktfähigkeit. Zudem schafft die „freiwillige“ Anwendung der standardisierten Offenlegungsformulare zentrale Grundlagen für effiziente Prozesse und geringe Produktionskosten in der Offenlegung.