Firmenkundenstudie beleuchtet drei Perspektiven

Die identifizierten Anpassungserfordernisse der Niedrigzinsphase werden aus drei Perspektiven beleuchtet, um daraus Lösungen für die Zukunft abzuleiten.

- zeb-Perspektive: Diese Perspektive fußt auf einer dezidierten Analyse ökonomischer Daten zur Beurteilung der aktuellen und zukünftigen Marktsituation im Firmenkundengeschäft. Schwerpunkt ist ein Potenzialmodell zur Quantifizierung der Ertragspotenziale in der Zukunft.

- Bankenperspektive: Hier stützt sich die Studie auf ein repräsentatives Befragungssample von ca. 210 Banken und Sparkassen aus allen Sektoren in Deutschland, Österreich und der Schweiz. Die Teilnehmer verteilen sich weitgehend repräsentativ auf die Größenklassen der Banken im Markt.

- Unternehmerperspektive: Durchführung intensiver Gespräche und Workshops mit ca. 100 Unternehmern verschiedener Branchen und Unternehmensgrößen. Die Ergebnisse sind statistisch nicht repräsentativ, das gewählte Format und die Intensität der Diskussion mit den Unternehmern lieferten uns jedoch wertvolle Erkenntnisse und Impulse für die zukünftigen Anforderungen von Unternehmenskunden an ihre Finanzpartner.

Der hier vorliegende Leitartikel zeigt einen aktuellen Marktüberblick und beschreibt die Ergebnisse des Potenzialmodells für die Ertragspotenziale im Firmenkundengeschäft inkl. einer Prognose bis zum Jahr 2020. Sechs Folgebeiträge, die wochenweise auf dem BankingHub erscheinen, werden darauf aufbauend die grundsätzlichen Anpassungserfordernisse beschreiben und Lösungen skizzieren. Die Folgebeiträge sind – nach deren Erscheinen – über die am Ende dieses Leitartikels platzierten Verlinkungen aufrufbar.

Marktüberblick 2014

Den Firmenkunden der Banken in Deutschland geht es sehr gut. Die Umsatz- und Ergebnissteigerungen der letzten Jahre haben die Eigenkapitalquote merklich verbessert, im Durchschnitt liegt diese heute knapp unter 30%. In Verbindung mit der sehr niedrigen Insolvenzquote, die schon seit Jahren unter 1% liegt, sind das auch für die Banken äußerst günstige Rahmenbedingungen. Vor diesem Hintergrund ist es wenig erstaunlich, dass die Banken im Firmenkundengeschäft aktuell kräftig Geld verdienen und sich die Ergebnisse in den letzten Jahren, insbesondere durch die stabile Ertragslage sowie niedrige Risikokosten, positiv entwickelt haben.

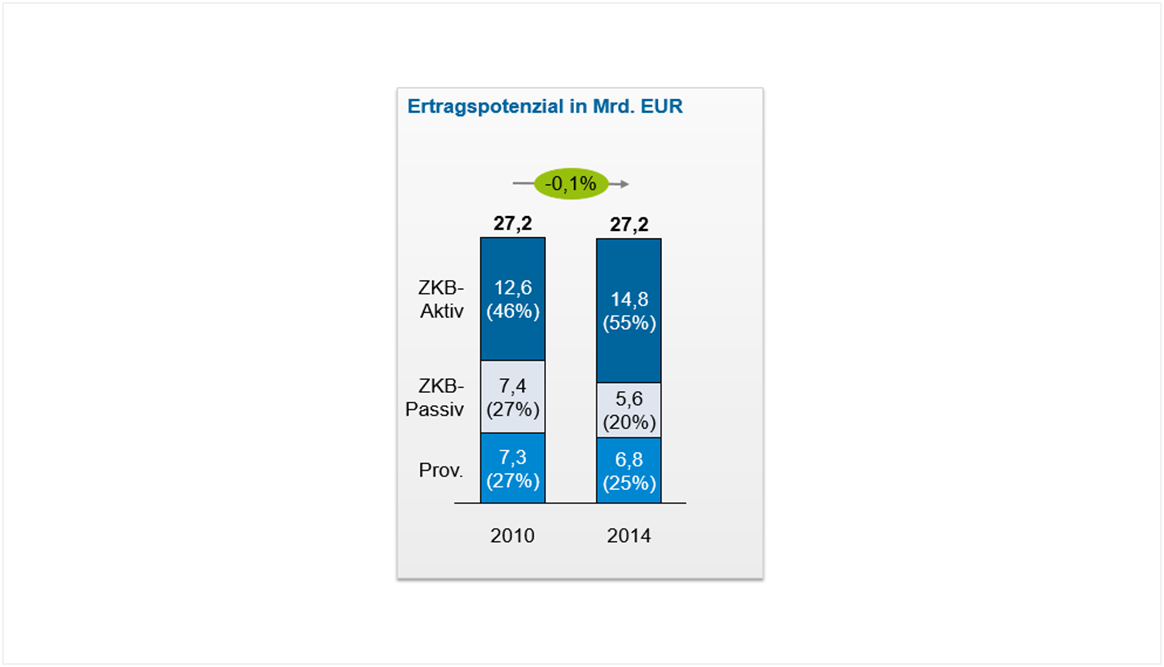

Betrachtet man die Bruttoerträge im Gesamtmarkt, geht man also der Frage nach, welche Bruttoerträge (nach Refinanzierungskosten) im Firmenkundengeschäft über alle Firmenkunden und alle Finanzdienstleister in einem Jahr generiert werden, ergibt sich für 2014 ein sogenanntes „Wallet“ von 27,2 Mrd. Euro für den deutschen Markt, das sich im Übrigen seit 2010 als recht stabil erweist. Das zeb.Firmenkunden.Wallet-Modell stützt sich zum einen auf öffentliche Quellen (Umsatzsteuerstatistik, Bundesbankstatistik, DAFNE) und zum anderen auf projekterfahrungsbasierte Benchmark- und Margenwerte.

Was sich aber seit 2010 – insbesondere durch das stetig sinkende Zinsniveau – verändert hat, ist die Zusammensetzung dieser Erträge. Kamen 2010 noch 27% der Bruttoerträge aus dem Einlagengeschäft mit Firmenkunden, sind das im Jahr 2014 nur noch 20%. Gegenläufig hat sich der Ertragsanteil des Kreditgeschäfts von 46 auf 55% erhöht und damit an Bedeutung deutlich hinzugewonnen (vgl. Abbildung 1).

Während die Niedrigzinsphase die Banken im Privatkundengeschäft sowie im Treasury vor enorme Herausforderungen stellt, ist das Geschäftsfeld Firmenkunden aufgrund des in der Regel höheren Kreditanteils ökonomisch weniger stark betroffen. Es gilt als „Chancen-Feld“ in der Krise, denn während das Einlagengeschäft unter Druck steht, werden insbesondere im variablen Kreditgeschäft mit mittelständischen Kunden höhere Margen verdient. Der Firmenkundenkredit ist – und das bestätigt die Bankenbefragung mit einer Zustimmung von 82% sehr eindeutig – zum attraktivsten Anlageprodukt der Aktivseite der Gesamtbank geworden, mit entsprechenden Auswirkungen auf die Wettbewerbsintensität in diesem Bereich. Mit diesen werden wir uns im Verlauf dieser Studie noch intensiver beschäftigen.

Entwicklung Marktanteile der Banken

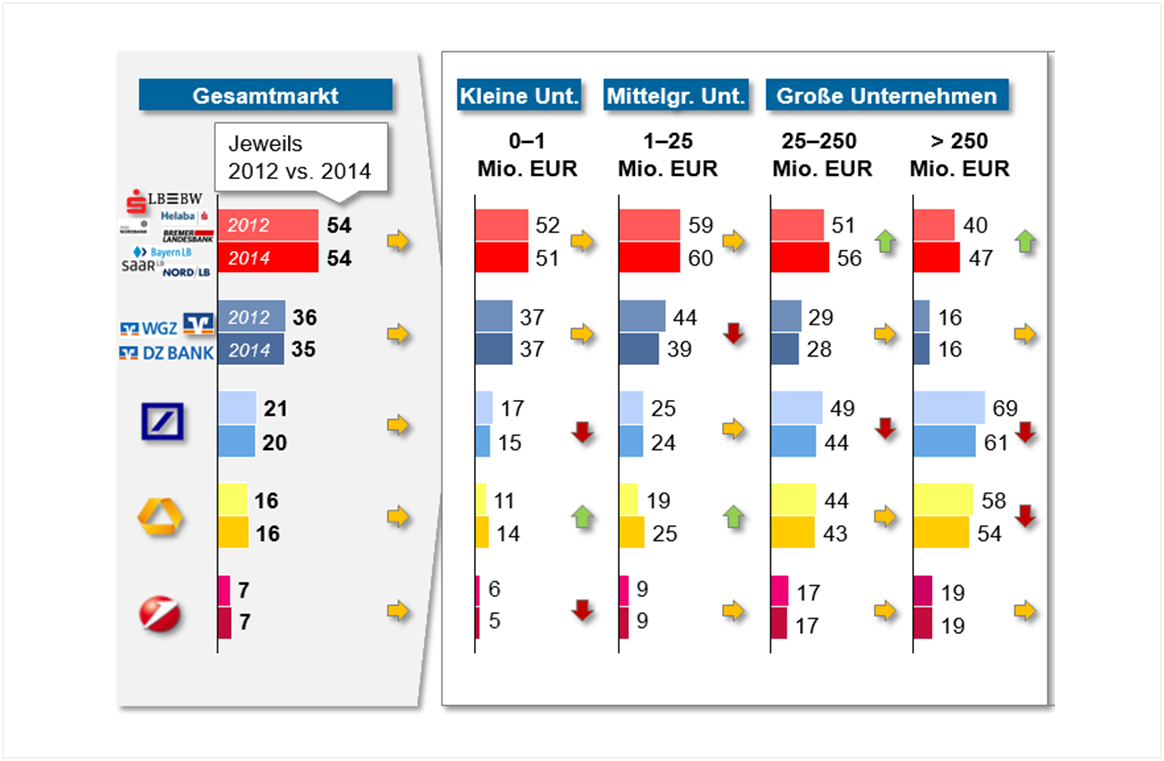

Wirft man einen Blick auf die Entwicklung der Kundenreichweiten der einzelnen Institutsgruppen gemäß DAFNE, geht man also der Frage nach, wie viel Prozent der Firmenkunden in den einzelnen Größenklassen die Banken im Jahr 2014 im Vergleich zum Jahr 2012 erreichten, gewinnt man interessante Erkenntnisse (vgl. Abbildung 2):

Sparkassen und Landesbanken erzielten Fortschritte bei großen Unternehmen, insbesondere durch gemeinschaftliche Initiativen sowie Ausweitungen der Geschäftsgebiete der Landesbanken.

Der genossenschaftliche Sektor hat mit Kundenverlusten bei mittelgroßen Unternehmen zu kämpfen und damit offenbar nach wie vor Probleme an der Schnittmenge der Primärinstitute mit ihren zwei Zentralinstituten.

Die Commerzbank forcierte den Antritt bei mittelgroßen Unternehmen und konnte in diesem Segment merklich Neukunden gewinnen.

Die Deutsche Bank hat in fast allen Kundengruppen Kundenreichweite verloren.

Betrachtet man die Marktanteile im Kredit- und Anlagegeschäft gemäß Bundesbankstatistik zeigt sich, dass die Primärinstitute von Sparkassen und Volksbanken Raiffeisenbanken sowohl ihre Kreditmarkt- als auch ihre Passivmarktanteile sukzessive steigern konnten (vgl. Abbildung 3). Der Sparkassensektor vergibt demnach ca. 43% des Volumens gewerblicher Kredite in Deutschland. Großbanken kommen gemeinsam gerade mal auf ca. 11% – mit seit Jahren leicht sinkender Tendenz.

Prognose der Ertragspotenziale bis 2020

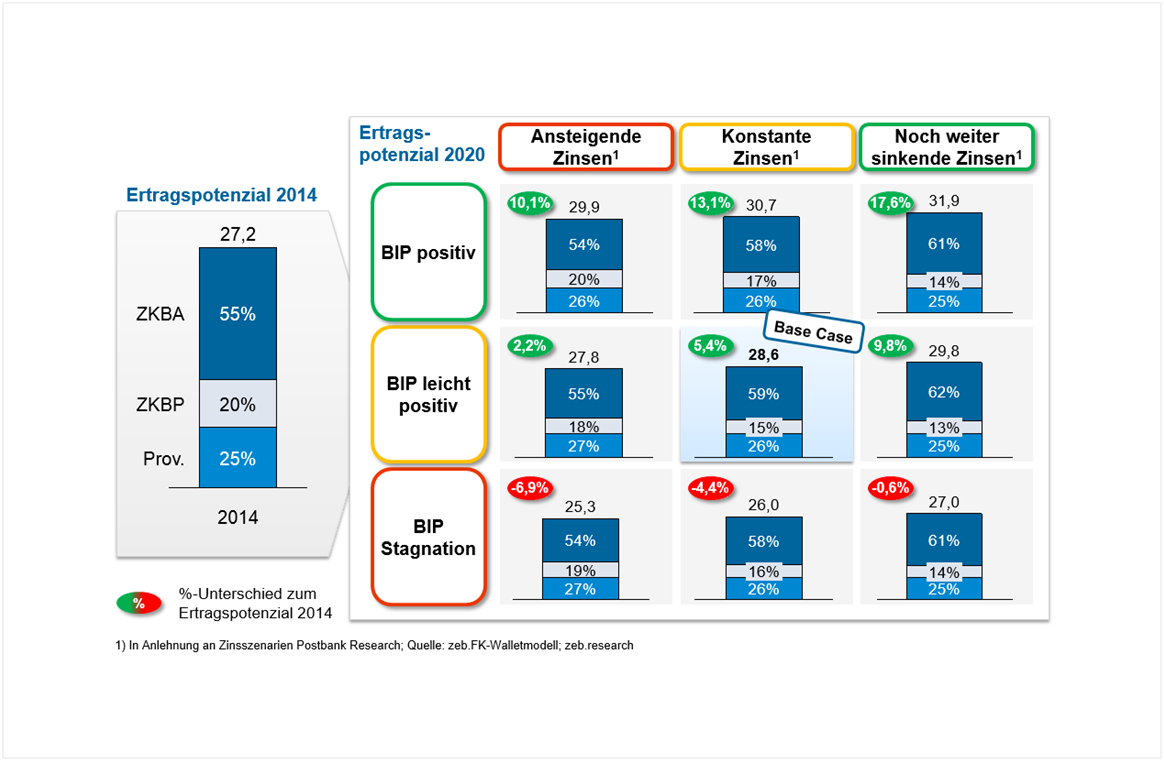

Die Studie beschäftigt sich im Rahmen eines Prognosemodells intensiv damit, wie sich der Markt im Firmenkundengeschäft in Abhängigkeit von der allgemeinen wirtschaftlichen Entwicklung und der Entwicklung der Zinsmärkte verändern wird. Hier zeigt das Prognosemodell im Base Case grundsätzlich eine freundliche Tendenz mit einem prognostizierten Wachstum von ca. 5,5% per 2020. Erkennbar wird auch, dass sich die Bedeutung des Kreditgeschäfts in fast allen Szenarien weiter erhöhen wird.

Insgesamt ergeben sich für das Firmenkundengeschäft der Zukunft – insbesondere aufgrund der Implikationen aus der Niedrigzinsphase – sechs strategische Anpassungserfordernisse:

- Erhöhung der Attraktivität des Kreditgeschäfts, um sich im starken Wettbewerb zu differenzieren

- Optimierung des ZV-Kontos, um die weggebrochenen Erträge auf die Sichteinlagen besser kompensieren zu können

- Rentabilisierung des Geschäfts mit den kleinen Geschäftskunden, das sich aufgrund der Niedrigzinsphase in den aktuellen Betreuungsmodellen zukünftig nicht mehr rechnen wird

- Herstellung einer ganzheitlichen Perspektive auf Unternehmer und ihre Unternehmen, um den Kundenanforderungen gerecht zu werden

- Optimierung der Teamentwicklung und Führung, um die FK-Beratermannschaft auf die zukünftigen Anforderungen vorzubereiten

- Etablierung der Digitalisierung auf der Managementagenda des Firmenkundengeschäfts, um langfristig wettbewerbsfähig zu bleiben

Mit diesen Anpassungserfordernissen und dazugehörigen Lösungsansätzen werden sich in den nächsten Wochen die unten verlinkten Folgeartikel zur Firmenkundenstudie 5.0 beschäftigen. Falls Sie vorab schon an vertieften Informationen interessiert sind, zögern Sie nicht die Autoren der Firmenkundenstudie 5.0 zu kontaktieren.

8 Antworten auf “Firmenkunden-Studie 5.0 – Anpassungsbedarf in der Niedrigzinsphase”

Philipp Müller

Sehr geehrte Damen, Sehr geehrte Herren,

ich schreibe aktuell eine Masterarbeit über das Thema „Digitalisierung im Firmenkundengeschäft“. Dazu möchte ich gerne die Ausgangslage von Banken in Deutschland bewerten. Die Firmenkundenstudie 2013 bzw. auch die Vorgänger Studien finde ich sehr interessant. Jedoch wäre es ideal aktuelle Werte zu verwenden. Können Sie schon einschätzen wann die aktuelle Studie veröffentlich wird?

Johannes Trenkle

Hallo Herr Müller,

vielen Dank für Ihr Interesse an unserer Studie und bitte entschuldigen Sie die späte Rückmeldung. Die Veröffentlichung der Studie läuft aktuell – in jeder Woche finden Sie einen Artikel hier im BankingHub. Darüber hinaus finden Sie heute einen Gastbeitrag dazu in der Börsenzeitung. Grundsätzlich sind wir sehr an einem Austausch zu diesem Thema in alle Richtungen interessiert – im besonderen natürlich auch mit der akademischen Welt. Um Ihnen gegebenenfalls weitere Informationen zukommen zu lassen und das Thema einmal zu diskutieren würde ich mich über Ihre Kontaktaufnahme unter jtrenkle@zeb.de freuen.

Einen schönen Tag und freundliche Grüße,

Johannes Trenkle

M. Gerwing

Sehr geehrter Herr Müller,

Ich schreibe derzeit eine Bachelor Arbeit zu diesem Thema.

Wäre es möglich mit Ihnen Kontakt auf zu nehmen?

Das wäre sehr nett!

Mit freundlichen Grüßen

M. Gerwing

Frederik Müller

Sehr geehrte Damen und Herren,

mit großem Interesse habe ich Ihre bisherigen Studien gelesen. Gibt es Studie 2015 auch als Gesamtdokument zum nachlesen?

Vielen Dank im Voraus.

André Hasken

Sehr geehrter Herr Müller,

schreiben Sie mir eine Email mit Ihren Kontaktdaten, dann kann ich Sie gerne mit Informationen versorgen (ahasken@zeb.de).

Freundliche Grüße,

A. Hasken

Rainer Toifl-Dupin

Guten Tag, ich versuche die Zahlen in der Abbildung 2 zu verstehen. Was stellen diese Zahlen jeweils dar – prozentuelle Marktanteile können es wohl nicht sein, da die Summen stets über 100 liegen? Auch absolute Anzahl Firmenkunden wird es wohl nicht sein, auch da ergeben die Summen keinen Sinn. Vielen Dank & liebe Grüße,

Enes Dursun

Sehr geehrte Damen und Herren,

da ich zurzeit an meiner Bachelorarbeit sitze, wollte ich denn fragen ob es eine aktuelle Studie zum Thema Firmenkunden gibt?

Viele Grüße,

Enes Dursun

juliaschraut BankingHub

Sehr geehrter Herr Dursun,

vielen Dank für Ihr bekundetes Interesse. Voraussichtlich im 4. Quartel wird eine neue Studie erscheinen.

Herzliche Grüße,

Julia Schraut

Team BankingHub