Das Privatkundengeschäft war als Erstes an der Reihe

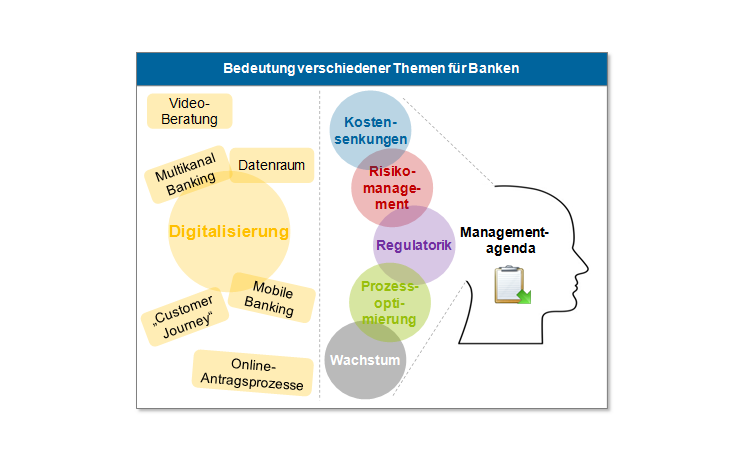

In Gesprächen von zeb mit Entscheidern des Firmenkundengeschäfts im Rahmen diese Studie gab es zum Thema Digitalisierung einen weitverbreiteten Reflex: „Dafür ist mein Privatkundenkollege zuständig!“ Betrachtet man die Dynamik der Entwicklung, mit der Fintechs Element für Element der Wertschöpfungskette im Privatkundenmarkt übernehmen, ist diese Haltung nachvollziehbar. Mit Blick auf die strategische Entwicklung des Firmenkundengeschäfts greift sie aber entschieden zu kurz. Die Lösungen, die wir heute am Markt sehen – bspw. Kreditvermittlungsplattformen, elektronische Safes für den sicheren elektronischen Datentransfer oder Lösungen für das ganzheitliche Management des Umlaufvermögens von Gewerbetreibenden – sind hier nur die Speerspitze. Welche Services genau und wann diese an den Markt kommen, wissen heute nur milliardenschwere Investoren und auch diese können das Disruptionspotenzial einer Lösung nur unscharf einschätzen. Klar ist nur: Die Digitalisierung wird auch das Firmenkundengeschäft entlang der gesamten Wertschöpfungskette treffen – wer sich nicht bereits heute damit beschäftigt, muss sich in Zukunft auf ein böses Erwachen einstellen.

Chance zur Differenzierung

Aus einem strategischen Blickwinkel betrachtet bietet die Digitalisierung gerade im Kontext des Firmenkundengeschäfts eine echte Chance zur Differenzierung. Diese kann sowohl in einem innovativen Kundenerlebnis im Markt liegen – hier gibt es eine große Schnittmenge zu unserer Empfehlung zur Steigerung der Attraktivität des Kreditprozesses. Unsere Studie zeigt: Durch Alleinstellungsmerkmale wie einen transparenten Kreditprozess, einen Digitalsafe zum hocheffizienten und sicheren Datenaustausch oder durch gesteigerte Flexibilität in der Kommunikation – bspw. über Videotelefonie – lassen sich Kunden begeistern. Zusätzlich eröffnen z. B. digitalisierte Workflows auf Basis eines rein elektronischen Dokumentenhandlings eine bis dato beispiellose Prozesseffizienz mit entsprechend positiven Auswirkungen auf der Kostenseite.

Positionierung und Organisation Kernvoraussetzungen für Erfolg

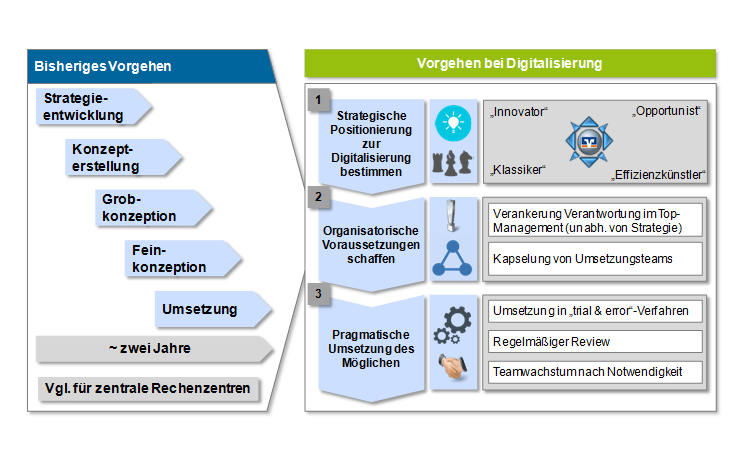

Um das Thema Digitalisierung in der strategischen Agenda einer Bank oder einer Sparkasse langfristig erfolgreich zu verankern, bedarf es eines dreistufigen Vorgehens (Abb. 2):

- Das Top-Management sollte sich mit dem Thema und allen Facetten ergebnisoffen auseinandersetzen und auf Basis der individuellen Situation des Hauses und seines Geschäftsumfeldes eine Entscheidung zur Positionierung treffen. Will das Institut Innovator und digitaler Taktgeber im Markt sein, sind andere Schritte zu gehen, als wenn man sich als Opportunist gut laufende Lösungen am Markt anschaut und diese adaptiert – oder wenn man sich als „Klassiker“ bewusst und in aller Konsequenz abseits von Digitalisierungsthemen positionieren möchte. Dieser Schritt ist notwendig, um insbesondere den Mitarbeitern Orientierung zu geben – von denen die Mehrheit im Privatleben eine Digitalisierung ihres Alltags bereits erfährt.

- Je nach strategischer Zielpositionierung sind anschließend die organisatorischen Voraussetzungen zur Umsetzung zu schaffen – inkl. klarer Verantwortlichkeiten im Top-Management, Kapselung von Umsetzungsteams und ggf. auch Recruiting von Know-how-Trägern als Kernteam. Lösungsentwicklung und -implementierung bspw. in Marketing und Kommunikation, Produktentwicklung, Vertrieb und Kundenservice unterscheiden sich oftmals erheblich vom klassischen Vorgehen in Banken. Dies setzt bei den verantwortlichen Managern und Mitarbeitern Antrieb und Innovationskreativität voraus, die unbedingt vor klassischem Betriebsdenken zu schützen sind.

- Zuletzt müssen den verantwortlichen Mitarbeitern Freiheiten zum Ausprobieren sowie zum anschließenden Erfolg, aber auch zum Scheitern gegeben werden. Digitalisierung verläuft nicht geradlinig – bei sehr erfolgreichen IT-Unternehmen werden mitunter die gescheiterten Projekte pro Monat unternehmensweit bekannt gemacht und die verantwortlichen Mitarbeiter anschließend dennoch befördert. Scheitern wird im Rahmen der Digitalisierung zu einem notwendigen Schritt vor dem Erfolg, solange daraus die richtigen Schlüsse zur Weiterentwicklung gezogen werden. Denn nur so schaffen es Organisationen, neue Lösungen rechtzeitig zu erkennen.

Die drei beschriebenen Schritte gelten im Übrigen unverändert für jedes individuelle Institut – sei es eine Bank oder eine Sparkasse. Für jedes Institut sind heute technische Lösungen am Markt verfügbar, die sofort und eigenständig umgesetzt werden können und keine Änderung von Gesamtarchitektur oder Schnittstellen zum Kernbanksystem erfordern.

Nur Institute, die sich jetzt mit der Digitalisierung beschäftigen und die strategischen Schlüsse für sich ziehen, werden langfristig überleben. Aktuelle Lösungen verändern Elemente der Wertschöpfungskette, aber sie ändern nicht deren grundsätzliche Funktionsweise. Auf Sicht der nächsten 10 bis 20 Jahre wird sich das höchstwahrscheinlich radikal ändern – Beispiele von der Foto- über die Musikindustrie bis zur Reisebürobranche gibt es genug. Zwei Beispiele aus dem Banking, an denen bereits mit Hochdruck gearbeitet wird:

- Langfristig spricht nichts dagegen, die Kreditlinienvergabe direkt an das Planungs- und Warenwirtschaftssystem eines Unternehmens anzuschließen. Eine heutige Bankvertriebsorganisation wird in diesem Modell vollkommen aus der Wertschöpfungskette gestrichen.

- Über Blockchain-Technologien können Verträge in der Cloud gespeichert werden und Waren- und Geldströme selbstregulierend aneinander koppeln. Vertriebs- und Backoffice-Einheiten können so deutlich effizienter aufgestellt werden bei gleichzeitiger Reduzierung operationeller Risiken.

Noch erfordern solche Gedankenspiele sehr viel Phantasie – so wie es vor 20 Jahren niemand für möglich gehalten hat, dass Fotohersteller vom Markt verschwinden, ein Großteil der Musik nur noch gestreamt und der Urlaub zu Hause vom Sofa aus gebucht wird.