Firmenkunden-Studie 5.0

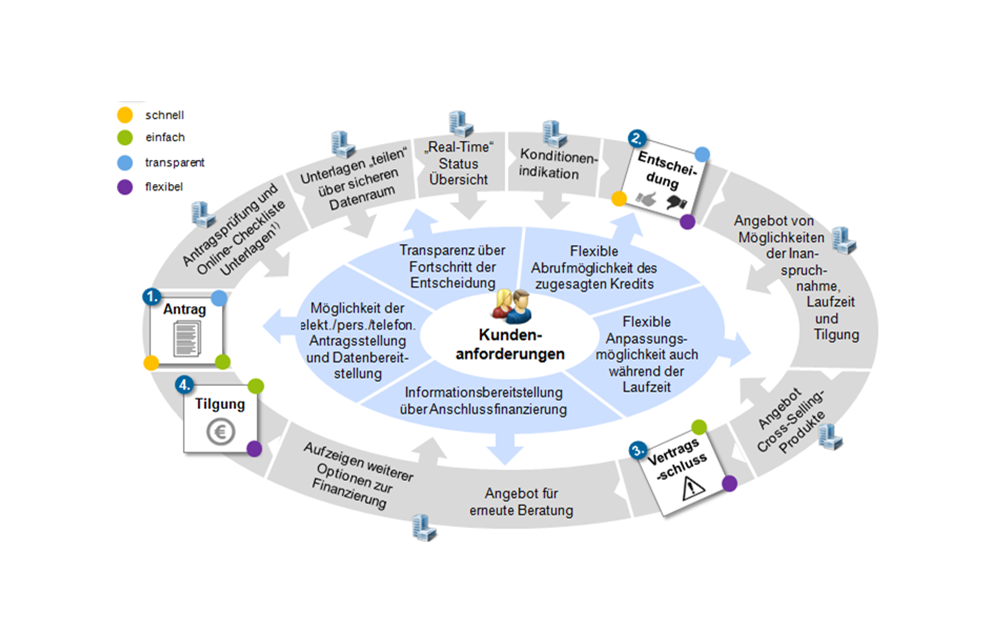

Die Firmenkunden-Studie 5.0 zeigt vielmehr, dass es zum einen die echte strategische Partnerschaft mit dem Kunden, und zum anderen die Attraktivität des Kreditprozesses ist, welche aus Unternehmerperspektive einen Wettbewerbsvorteil darstellt. In Punkto Attraktivität unterscheidet sich aber die Sichtweise der Banken und Sparkassen von der ihrer Kunden, den Unternehmern. Während die Kreditwirtschaft mehrheitlich glaubt, dass eher klassische Erfolgsfaktoren wie Entscheidungsverlässlichkeit, Schnelligkeit und Preis den Unterschied im gewerblichen Kreditgeschäft ausmachen, stellen die Unternehmer Einfachheit, Transparenz über den Kreditentscheidungsprozess und innovative Produktmerkmale wie bspw. Flexibilität in der Inanspruchnahme in den Vordergrund.

Banken und Sparkassen konzipieren und optimieren Ihre Kreditprozesse laufend, doch sie machen dies mit dem primären Ziel, entweder regulatorischen Anforderungen zu genügen oder ihre eigenen Kosten zu senken. Der Gedanke, sich einen Wettbewerbsvorteil zu verschaffen, indem der Kreditprozess konsequent an den Kundenerwartungen (vgl. Abbildung 2) ausgerichtet wird, ist noch nicht bei jedem Entscheidungsträger verankert.

Dabei greift ein von den Kundenerwartungen ausgehend konzipierter Kreditprozess lediglich Selbstverständlichkeiten anderer Branchen auf, was Einfachheit, Transparenz und Flexibilität angeht. Dabei hätte der Kunde die Möglichkeit, den Kredit über das Medium zu beantragen, welches er gerade nutzen möchte, wahlweise vor Ort, telefonisch oder online, was im Einzelhandel seit langem Standard ist. Auch hätte er jederzeit Transparenz über den Status seiner „Bestellung“, auch das ist bei Versandhändlern und Logistik-Dienstleistern heute selbstverständlich. Darüber hinaus könnte der Kunde auch während der Laufzeit bestimmte Eigenschaften des Kredites flexibel ändern, ganz normal bei Mobilfunkanbietern oder Energiedienstleistern.

Banken und Sparkassen scheuen sich aktuell noch vielfach, dem Kunden diese Erwartungen zu erfüllen. Dies hat unterschiedliche Gründe. In den Sparkassen und genossenschaftlichen Organisationen wird häufig argumentiert, dass Prozessanpassungen ohne die IT-Dienstleister der Verbände gar nicht möglich seien, in den Groß- und Privatbanken vermutet man astronomische IT-Ausgaben. Dabei ist es kein großer Aufwand, einzelne Bausteine zu identifizieren, die einen Wettbewerbsvorteil darstellen – und die ohne kostenintensive Anpassungen an der IT umgesetzt werden können. Beispielhaft sei hier eine online aufrufbare Statusanzeige genannt, die dem Kunden jederzeit transparent macht, an welcher Stelle im Prozess sich sein Kredit gerade befindet („Entscheidung Vorstand nächsten Dienstag, den…“). Auch elektronische Tresore in einer Cloud, mit denen es dem Kunden möglich ist, für die Kreditentscheidung erforderliche Dokumente ganz einfach hochzuladen, sind ohne eine grundsätzliche Anpassung der IT umsetzbar.

Banken und Sparkassen sollten sich also nicht ausruhen und abwarten, bis ein neues FinTech einen wirklich attraktiven Kreditprozess anbietet, sondern selbst im Rahmen der Möglichkeiten bewerten, welche Anpassungen möglich sind und diese dann auch schnell und entschlossen umsetzen. It’s sink or swim.

Eine Übersicht über die weiteren in der Firmenkunden-Studie 5.0 beleuchteten Aspekte finden Sie hier.