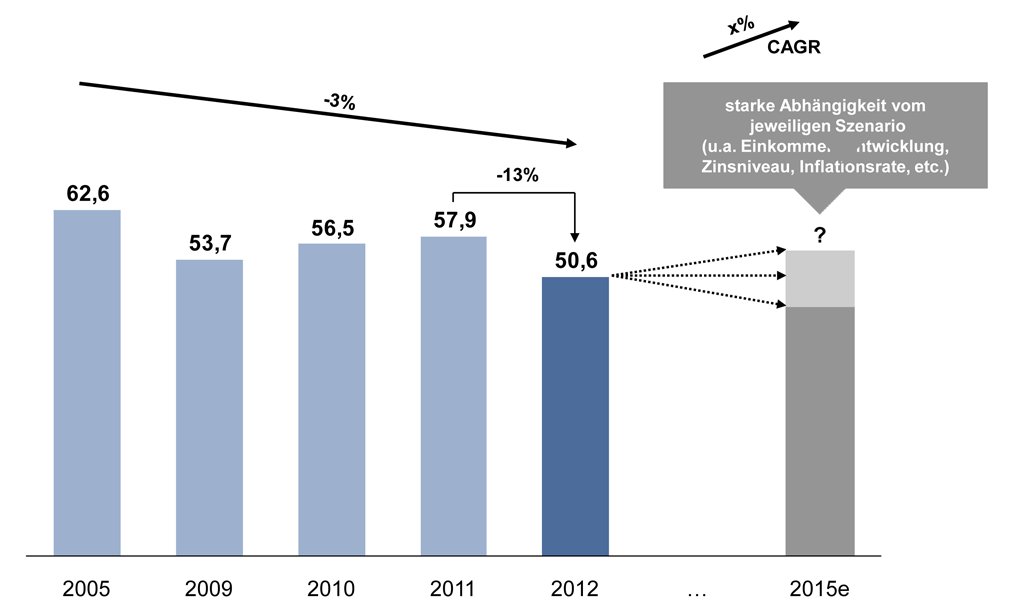

Eine künftige Erholung des Markts für Privatkunden ist zudem nicht in Sicht. Die von zeb/ berechneten Zukunftsszenarien lassen vielmehr erwarten, dass das Geschäft in diesem Segment in absehbarer Zukunft vor großen Herausforderungen steht. Marktteilnehmer werden daher erhebliche Anstrengungen unternehmen müssen, um die Ertragserosion in diesem Geschäftsfeld nachhaltig umzukehren.

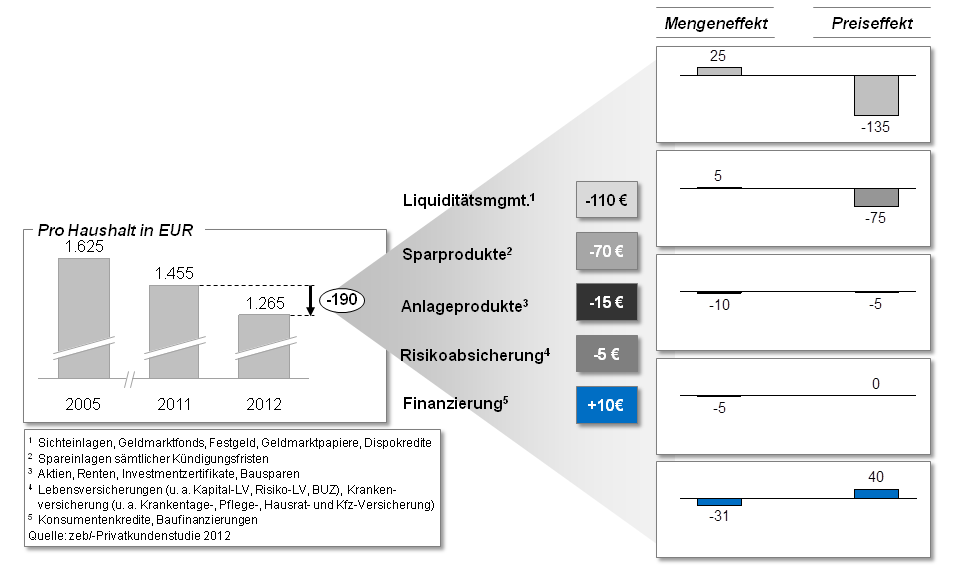

Projiziert man die Größe des Gesamtmarkts auf einzelne Haushalte, so bedeutet das einen Rückgang von 1.620 Euro pro Haushalt (2005) über 1.460 Euro pro Haushalt (2011) auf nun 1.270 Euro pro Haushalt im Jahr 2012 (Durchschnittswerte für den deutschen Privatkundenmarkt).

Hierbei kann es auf einer regionalen und bis auf Postleitzahlen lokalisierbaren Ebene substanzielle Unterschiede geben, die durch lokale Gegebenheiten in der Bevölkerungsstruktur, durch die jeweilige wirtschaftliche Leistungsfähigkeit oder durch spezifische Wettbewerbssituationen hervorgerufen werden.

Das deutschlandweit insgesamt rückläufige Ertragspotenzial hat seit dem Jahr 2005 darüber hinaus auch inhaltlich strukturelle Veränderungen erfahren. Insbesondere der rückläufige Anteil der Vermögensanlage von damals 30 Prozent Ertragsanteil auf 21 Prozent im Jahr 2012 spiegelt einerseits die häufig zu verspürende Zurückhaltung der Endkunden bei Wertpapierprodukten, andererseits den Margenverfall bei bilanzwirksamen Einlagen wider.

Demgegenüber stiegen Risikoabsicherung (von 16 in 2005 auf 23 Prozent in 2012) und Finanzierung (von 24 in 2005 auf 29 Prozent in 2012) mit ihrem jeweiligen Anteil am Gesamtertragspotenzial deutlich an. Sie reflektieren somit das im Kundengeschäft zu beobachtende Nachfrageverhalten.

Eine tiefer gehende Analyse, die insbesondere die jeweiligen Volumen- und Preiseffekte in den einzelnen Bedarfsfeldern aufzeigt, bestätigt ebenfalls inhaltliche, häufig auch subjektive Eindrücke zum Kunden- und Marktverhalten. So setzt sich beispielsweise ein Rückgang im Bedarfsfeld Liquiditätsmanagement auf Haushaltsebene um 110 Euro von 2011 auf 2012 aus einem positiven Volumeneffekt (plus 25 Euro) und einem negativen Preiseffekt (minus 135 Euro) zusammen (siehe Abbildung 2).

Abbildung 2: Preis- und Mengeneffekte im Privatkundengeschäft Deutschland

Abbildung 2: Preis- und Mengeneffekte im Privatkundengeschäft DeutschlandDies dokumentiert die weiter gestiegene Nachfrage nach kurzfristigen Anlagemöglichkeiten, insbesondere aufgrund der Zurückhaltung der Verbraucher bei längeren Anlagehorizonten und der durch Zinsniveau und Wettbewerbssituation rückläufigen Margenentwicklung.

Kurzum: Es bleibt ein wenig optimistischer Ausblick für die kommenden Jahre – aus Gesamtmarktsicht weiterhin tendenziell rückläufig, keinesfalls mit größeren Wachstumsschritten, im Detail abhängig von der Entwicklung zentraler makroökonomischer Parameter sowie der Beurteilung der zentralen langfristigen Herausforderungen im Privatkundengeschäft.

Herausforderung Zinsniveau

Das niedrige Zinsniveau stellte die Marktteilnehmer in den vergangenen Jahren bereits vor große Herausforderungen. Unterstellt man in gängigen Szenarien auch für die kommenden Jahre ein anhaltend niedriges Zinsniveau, so sind weitere Einbrüche im Zinsergebnis von etwa 15 Prozent zu erwarten. Die Geschäftsmodelle im Retailbanking müssen daher auch in den Folgejahren durch aktives Gegensteuern stabilisiert und zukunftsfähig ausgerichtet werden. Für regional orientierte Kreditinstitute im deutschen Markt, die überwiegend über ein stark ausgeprägtes Filialnetz verfügen, liegen Handlungsschwerpunkte unter anderem in der Stabilisierung der Zinserträge durch Ausbau des Kreditgeschäfts (zum Beispiel der privaten Baufinanzierung), aber auch in der Steigerung des Provisionsgeschäfts (etwa im Versicherungs-,Wertpapier- oder Zahlungsverkehrsgeschäft) – sowohl durch Vertriebsaktivierung als auch durch Preismaßnahmen. Weiterhin ist ein hoher Ertragsdruck im kurzfristigen Einlagengeschäft zu erwarten, da beispielsweise für ausländische Marktteilnehmer der deutsche Privatkundenmarkt aufgrund seiner Größe, der vorhandenen Sparvolumina und des Zinsunterschieds zu anderen Ländermärkten weiterhin attraktiv bleibt. So ist von einem eher zunehmenden Wettbewerbsdruck auszugehen.

Herausforderung Regulatorik

Eine weitere wesentliche Herausforderung entsteht durch die zunehmende Regulierung und den damit verbundenen bürokratischen Aufwand, vor allem im Vertriebsprozess. Anlageberatungen dauern einer Umfrage unter Beratern zufolge seit der Einführung des Beratungsprotokolls im Schnitt um 35 Prozent länger. Mit der absehbaren Einführung von MiFID II im Jahr 2015 ergibt sich für Banken zusätzlich der unter Umständen auch segmentspezifische Entscheidungsbedarf zwischen „unabhängiger“ Beratung – mit entsprechendem Aufwand für unabhängige Analysen und zwangsweisem Provisionsverbot – und „abhängiger“ Beratung. Nebenbei werden durch höhere Kapitalanforderungen im Rahmen von Basel III das mögliche Finanzierungsvolumen gedeckelt und durch neue Regelungen zur Bereithaltung von Liquidität die engere Fristenabstimmung zwischen Forderungen und Verbindlichkeiten notwendig. Für den deutschen Privatkundenmarkt kann dies bedeuten, dass die Wertpapierberatung für Banken erst ab bestimmten Anlagevolumen interessant wird und bei Finanzierungen strengere Vergaberichtlinien zu erfüllen sind. Als mögliche Handlungsschwerpunkte daraus ergeben sich unter anderem eine frühzeitige Ausrichtung auf die Gewinnung langfristiger Kundeneinlagen zur Erfüllung der notwendigen Liquiditätsvorschriften sowie die Neugestaltung des Geschäftsmodells im Anlagebereich für eine rentable Werpapierberatung.

Herausforderung Demografie

Die demografische Entwicklung wird ebenfalls erhebliche Auswirkungen auf den Privatkundenmarkt haben und sich in verschiedener Hinsicht strukturell auf die Ertragspotenziale auswirken. Zunächst sind unter Regionalisierungsaspekten Bevölkerungsverschiebungen aufgrund des Wachstums urbaner Regionen („Landflucht“) oder hoher Unterschiede bezüglich wirtschaftlicher Prosperität einzelner Regionen zu beobachten. Hiervon sind besonders regional fokussierte Kreditinstitute betroffen. Darüber hinaus wird sicherlich die Alterung der Bevölkerung, die Vermögenskonzentration bei diesen Alterskohorten sowie die verstärkte Schwankung von Marktanteilen im Anlagegeschäft aufgrund von Vermögensübertragungen zu stärkeren Ertragsschwankungen im Anlagegeschäft beitragen.

Herausforderung Digitalisierung

Ulrich HoyerDie Zukunft liegt in der digitalen Welt: Der Kunde kommuniziert, diskutiert, postet, geht zum Shoppen und bucht Reisen online. Dieser Kunde erledigt künftig auch einen gewissen Teil seiner Finanzdienstleistungsgeschäfte online.

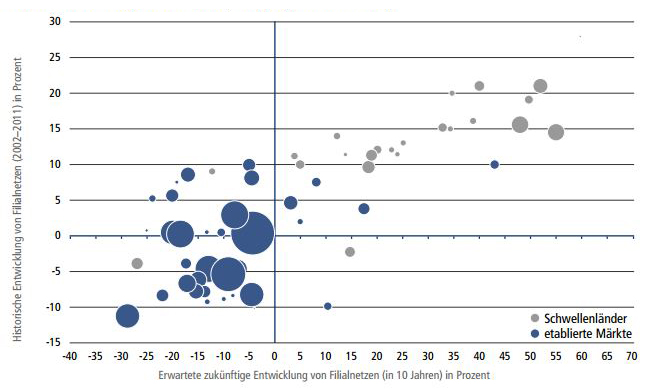

Allerdings entscheidet er situativ, bedarfsbezogen und in vielen Fällen spontan, welchen Zugangsweg zur Bank er nutzen will und welcher der bequemste für ihn ist. Das Kundenverhalten zeigt damit klar in Richtung einer hybriden Kanalnutzung. Der Kunde wählt bedarfs-, produkt- und vor allem situationsabhängig seinen Zugangsweg zum Anbieter. Die von zeb/ mit der Efma erstellte Studie „The Future of Bank Branch Networks“ zeigt, dass Führungskräfte im Filialvertrieb in den großen west- und mitteleuropäischen Kernmärkten eine nachhaltige Schrumpfung der Filialnetze erwarten (siehe Abbildung 3) und dass durch verändertes Kundenverhalten rund 25 bis 30 Prozent der Erträge perspektivisch aus dem Filialvertrieb in andere Kanäle wandern werden.

Damit wird deutlich, dass eine Weiterentwicklung im Privatkundengeschäft über zwei synchronisierte Stoßrichtungen erfolgen muss: Die Wandlung und Anpassung des Filialvertriebs in einen modernen, kundenfreundlichen und effizienten Vertriebskanal einerseits und damit vernetzt die Entwicklung von elektronischen oder digitalen Zugangswegen zur Bank andererseits. Im Rahmen der erwähnten Befragung präferierten 78 Prozent der Führungskräfte eine Investition in das Onlineangebot gegenüber dem Filialvertrieb, wobei diese Präferenz nicht als Ja/Nein-Entscheidung, sondern vielmehr als eine Tendenz hinsichtlich zu setzender Akzente in der Budgetallokation zu interpretieren ist. Die Kunst des verantwortlichen Topmanagements liegt demnach vielmehr darin, das Timing der Investitionen, deren integrierte Betrachtung und die Priorisierung im Detail vorzunehmen sowie den Veränderungsprozess in der Gesamtbank und insbesondere in der Vertriebsmannschaft einzuleiten und zu steuern. Die strategisch Verantwortlichen im Privatkundengeschäft müssen ein Handlungsund Maßnahmenportfolio definieren, das eine integrierte Sicht auf Filialvertrieb und digitale Kanäle erlaubt, hinsichtlich Flexibilität einen ‚systematischen und gesteuerten Trial-and-Error-Prozess‘ unterstützt und eher einem dynamisch-rollierenden und eng gemanagten Portfolio als einem klassischen Entwicklungsprojekt entspricht.

Diese Flexibilität ist aus Gesamtmarktperspektive von Bedeutung, da es sich – bei einem Ertragspotenzial des Gesamtmarkts von jährlich 50,6 Milliarden Euro – um eine Umschichtung von 12 bis 15 Milliarden Euro pro Jahr handelt, die künftig stärker als bisher und perspektivisch vollständig von stationären Kanälen in Direkt-und Onlinekanäle wandern. Bezieht man zudem eine zu erwartende Margenkompression mit ein, die durch höhere Preis- und Leistungstransparenz für den Endkunden und einen agileren und aggressiveren Wettbewerb in manchen Produktangeboten zu erwarten ist, wird der in den kommenden Jahren aufkommende zusätzliche Druck auf Größe und Struktur des Ertragspotenzials mehr als deutlich.

Zukunftsfähigkeit des Geschäftsmodells.

Die Vielzahl der Herausforderungen, deren strategische Tragweite und die damit verbundenen Anpassungsbedarfe an gängigen Geschäftsmodellen zeigen, dass singuläre Maßnahmen wie etwa Kostensenkungsprogramme zu kurz greifen. Aufgrund der beschriebenen strukturellen Marktveränderungen entstehen Chancen, die durch Investitionen, beispielsweise in digitale Kanäle, in die Beratungsleistung einer Bank oder auch in spezifische Leistungsfelder wie Baufinanzierung oder Vorsorge kraftvoll erschlossen werden können.

Diese zielgerichteten Investitionen machen andererseits höchste Kostendisziplin oder auch dezidierte Kostenmaßnahmen nicht obsolet, sondern zeigen nur den Bedarf eines ganzheitlichen, integrierten Programms zur Weiterentwicklung des Privatkundengeschäfts auf. Insbesondere regionale Institute mit hoch ausgeprägter Nähe zum Endkunden scheinen flexibler auf diese Herausforderungen reagieren zu können – eine Parallele zum japanischen Bankenmarkt, indem sich Regionalinstitute im Durchschnitt erfolgreicher auf das dauerhaft niedrige Zinsniveau und die damit verbundenen Herausforderungen eingestellt haben.