Als „spürbare administrative Entlastung beim Jahresabschluss, schnellere und verlässlichere Bonitätsprüfung sowie verbesserten Kreditzugang für den Mittelstand“ fasste Herr Professor Dr. Joachim Wuermeling, Mitglied des Vorstands der Deutschen Bundesbank, die Bedeutung der DiFin-Initiative in seiner Rede beim Go-Live-Event für den Digitalen Finanzbericht zusammen.[1]

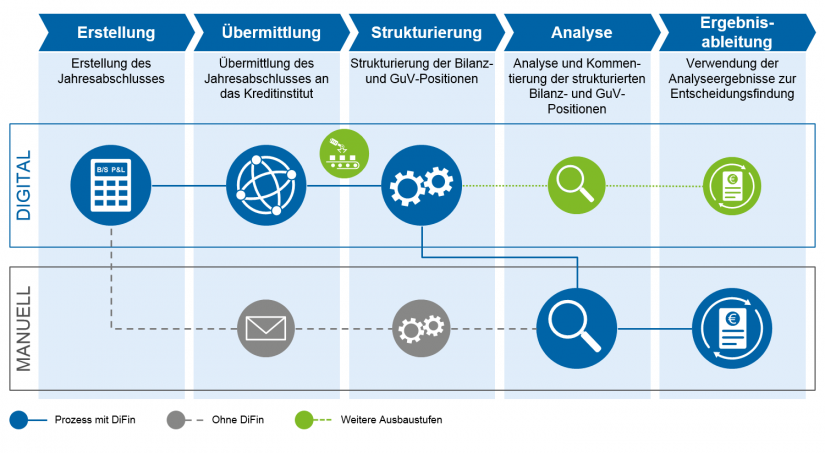

Über vier Jahre haben Bundesbank sowie Vertreter von Steuerberatern/ Wirtschaftsprüfern, IT-Dienstleistern und der Deutschen Kreditwirtschaft an der Entwicklung des DiFin gearbeitet. Im Ergebnis sollen die rund 7000 möglichen Datenfelder aus den Jahresabschlüssen berichtender Unternehmen nun auf digitalem Weg vom Ersteller – dieser kann sowohl das Unternehmen selbst als auch dessen Steuerberater/ Wirtschaftsprüfer sein – an die Kreditwirtschaft übermittelt werden. Durch den Einsatz entsprechender Analysewerkzeuge können die so digital übermittelten Daten anschließend medienbruchfrei strukturiert und zum Zwecke der Kreditentscheidung in den Banken/ Sparkassen analysiert und kommentiert werden. Die Datenübertragung wird dabei nicht einfach per E-Mail erfolgen, sondern in die IT-Analysesysteme des Empfängers zur direkten Weiterbearbeitung geleitet.

Digital übermittelt werden neben den strukturierten Finanzdaten im XBRL-Format (Extensible Business Reporting Language) auch die Jahresabschlüsse als PDF. Damit können neben dem reinen Zahlenmaterial auch wichtige Informationen aus Anhang und Lagebericht in die Analyse einbezogen und notwendige Umgliederungen (z. B. Fristigkeiten von Vermögen und Verbindlichkeiten, Eigenkapitalbestandteile etc.) vorgenommen werden. Das neue digitale Verfahren ermöglicht so die Automatisierung von Routinetätigkeiten bei der Finanzanalyse und lenkt den Fokus auf das Wesentliche – die Würdigung der Ergebnisse und Ableitung von Entscheidungen.

Der DiFin-Prozess startet für die Bank/ Sparkasse mit der Registrierung im Teilnehmerverzeichnis. Weiterhin ist eine schriftliche Vereinbarung mit dem Kreditnehmer/ berichtenden Unternehmen über die digitale Datenübermittlung erforderlich. Ein Muster der Vereinbarung, in dem auch der Verzicht auf eine physische Unterschrift auf dem Jahresabschluss zwischen Bank/ Sparkasse und dem berichtenden Unternehmen festgelegt wird, wurde im DiFin-Projekt erarbeitet und ist auf der Internetseite abrufbar.[2] Neben dieser Vereinbarung ist noch eine entsprechende Beauftragung des Steuerberaters/ Wirtschaftsprüfers zur digitalen Datenübermittlung durch das berichtende Unternehmen erforderlich, sofern dieses nicht selbst die Übermittlung vornimmt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Der wesentliche Vorteil des DiFin liegt neben dem Wegfall der allgemeinen „Papierlogistik“ insbesondere bei der Kreditwirtschaft im Entfallen manueller Erfassungstätigkeiten bei der Finanzanalyse. Je nach Umfang des Zahlen-/ Datenmateriales können so zwischen 20 % und 30 % der aktuellen Bearbeitungszeit bei der Finanz-/ Kreditanalyse eingespart werden.

Weiterhin unverändert erforderlich sind die Analyse von Anhang und Lagebericht sowie die Plausibilisierung, Umgliederung und Wertung der digital strukturierten GuV- und Bilanzdaten sowie -Kennzahlen. Der Weg zu einem noch höheren Automatisierungsgrad führt im nächsten Schritt zu den bereits vereinzelt im Einsatz befindlichen Analysetools mit künstlicher Intelligenz. Intelligente Kreditanalyse- und -entscheidungsmaschinen werden kurz- bis mittelfristig unter anderem auf Basis der digitalisierten Jahresabschlussdaten die Qualität und Schnelligkeit der Prozesse deutlich verbessern.

Doch nicht nur in der Kreditproduktion, sondern auch im Vertrieb ergeben sich durch den DiFin neue Ansätze für eine qualifizierte Kunden- und Marktbearbeitung.

Neben einer hochgradig strukturierten und effizienten Analyse kann der „Digitale Finanzbericht“ auch extrem positive Effekte im Vertrieb entfalten. Beispielweise kann ohne größeren Aufwand im Rahmen der Besuchsvorbereitung eine Bilanzanalyse vorgenommen werden. Die versetzt die Firmenkundenberater bereits in Erstgesprächen in die Lage, Diskussionen auf der aktuellen Datenlage zu führen. Sofern man als Bank über entsprechende Datengrundlagen verfügt, ist es auch möglich, erste richtungsweisende Aussagen zu möglichen Kreditvorhaben in einem sehr frühen Stadium zu treffen. Die vertrieblichen Aspekte sind so umfassend, dass wir sie in einem weiteren separaten Artikel im Detail aufgreifen werden.

Um die genannten Vorteile für Vertrieb und Produktion in den Kreditinstituten heben zu können, sollten zeitnah entsprechende Einführungsprojekte gestartet werden. Hierbei sind neben technischen Aspekten insbesondere auch eine frühzeitige Einbindung und Ansprache aller relevanten Unternehmen und der Steuerberater/ Wirtschaftsprüfer durch die Bank/ Sparkasse erforderlich. Mit jedem berichtenden Unternehmen ist die Nutzung des DiFin schriftlich zu vereinbaren. Hier werden vor allem die jeweiligen Firmenkundenberater und Kommunikationsbereiche gefordert sein, eine hohe Kundendurchdringung zu erreichen.

Weitere Herausforderungen werden die Anpassungen interner Arbeitsweisen und Anforderungen (z. B. Verzicht auf eine physische Unterschrift auf dem Jahresabschluss) sowie Prozesse sein. Vor allem die Anpassung der Prozesse ist relevant, um eine konsequente, ganzheitliche Digitalisierung der Kreditproduktion zu erreichen. Nicht durchdachte Rücksprünge in eine analoge Weiterbearbeitung, etwas bei der Beschlussfassung oder Archivierung, werden hier schnell zum Effizienzkiller. Insbesondere Banken und Sparkassen, die bis heute noch kein digitales Kreditarchiv im Einsatz haben, stehen hier vor entsprechenden Hausaufgaben, die es zeitnah zu erledigen gilt.

Doch auch aufseiten der Steuerberater/ Wirtschaftsprüfer besteht Handlungsbedarf. Um eine optimale Nutzung und Akzeptanz des DiFin zu erreichen, ist insbesondere die Qualität der übermittelten Daten von Bedeutung. Hier gilt es, einheitliche Standards bei der Zuordnung der diversen GuV- und Bilanzpositionen zu den rund 7000 vorhandenen Datenfeldern im DiFin zu etablieren/ nutzen.

Fazit zu DiFin

Die breite Beteiligung am Projekt „DiFin“ zeigt die Relevanz dieses Themas für die Kreditwirtschaft. So bestätigen beispielsweise über 60 % der Regionalbanken, dass die elektronische Übermittlung von Finanzdaten eine hohe Bedeutung für effiziente Kreditprozesse haben wird.[3] Mit dem DiFin beginnt nun der nächste wesentliche Schritt zu einer deutlich effizienteren und digitalen Bearbeitung des Firmenkundenkreditgeschäfts in Banken/ Sparkassen.

Um die oben genannten Vorteile umfassend nutzen zu können, gilt es, die Einführung des DiFin konsequent voranzutreiben.