Businesscase-Erstellung ist komplex – End-to-End-Prozesssicht notwendig

Auch wenn die Nutzenargumentation transparent sein sollte, erweist sich das Aufzeigen eines stringenten und für das Senior Management verständlichen Businesscase häufig als Herausforderung. Besonders deutlich wird dies, wenn eine Digitalisierung/Automatisierung des End-to-End-Prozesses, d. h. eine Straight-through-Processing(STP)[3]-Umsetzung, angestrebt wird. Die Gesamtkomplexität des Prozesses inklusive jeglicher Abhängigkeiten und damit auch der Gesamtaufwand und ‑nutzen lassen sich ohne Voranalyse und praxiserprobter Vorgehensmodelle nur äußerst indikativ ableiten. Mithilfe einer entsprechend tiefer gehenden Analyse des Ist-Prozesses mit Fokus auf die eingesetzten Systeme und Schnittstellen sowie den Mengengerüsten und damit verbundenen Prozesszeiten ist jedoch eine valide Potenzialabschätzung möglich. Neben klassischen Automatisierungsansätzen sollte der Einsatz von „Brücken“-Technologien wie Robotics Process Automation (RPA)[4] in Betracht gezogen werden; eine Umsetzung ist ohne komplexe Systemintegration möglich, sodass Potenziale in vergleichsweise kurzen Zeitspannen und mit geringen Aufwänden gehoben werden können.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

In ersten Instituten bzw. von einigen Führungskräften und Projektmanagern wird das aktuelle Momentum genutzt und eine entsprechende Gesamtbanksicht eingenommen: Statt einer punktuellen Umsetzung von neuen regulatorischen Anforderungen oder aufsichtsrechtlichen Monita werden Chancen ergriffen, um Prozesse zu analysieren und zu optimieren. Auf diese Weise werden beispielsweise Reportingzeiten auf einen Bruchteil der ursprünglichen Zeitspanne reduziert oder der manuelle Aufwand beim Prozessieren von Finanzprodukten minimiert. Gleichzeitig wird die Qualität erhöht, die Produktivität gesteigert und die Kosten gesenkt. Schlanke, End-to-End-automatisierte Prozesse sind somit kein Patent von FinTechs, sondern sind auch für Finanzinstitute Voraussetzung, um notwendige Kostenpotenziale zu heben und im Wettbewerb zu bestehen.[5]

Case Study zeigt die wesentlichen Erfolgsfaktoren

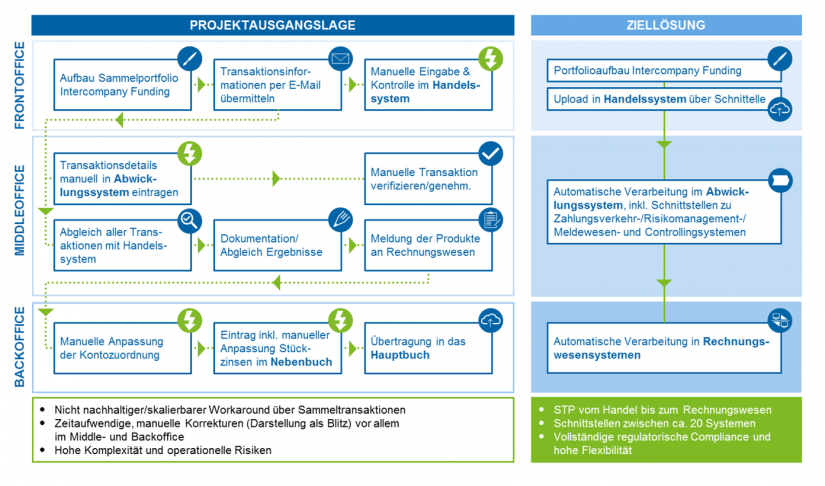

Die Potenziale und kritischen Erfolgsfaktoren einer STP-Umsetzung lassen sich plastisch an einem Projektbeispiel aufzeigen. Ausgehend von aufsichtsrechtlichen Feststellungen zum Intercompany-Funding-Prozess hat sich unser Kunde dafür entschieden, die Problemstellung ganzheitlich anzugehen und die hierfür benötigte Produktklasse über alle Systeme hinweg – von der Eingabe ins Handelssystem über die Transaktionsabwicklung und das Risikomanagement bis zu nachgelagerten Melde- und Rechnungswesenprozessen – zu automatisieren und damit bestehende manuelle Brüche zu beheben. Die Projektausgangslage und die Ziellösung sind in folgender Abbildung dargestellt:

Die angestrebte STP-Ziellösung wurde erfolgreich umgesetzt: Die manuellen Prozesse konnten – bei gleichzeitig deutlich geringeren operationellen Risiken und einem gestärkten Internen Kontrollsystem (IKS) – auf ein Minimum reduziert werden. Als Ergebnis werden nun die Geldmarktgeschäfte mit variablem Zins und variabler Laufzeit End-to-End-automatisiert prozessiert; damit ist zugleich eine Skalierbarkeit, auch über Intercompany-Prozesse hinaus, gegeben. Die aufsichtsrechtlichen Anforderungen wurden vollumfänglich erfüllt und gleichzeitig werden mittel- bis langfristig Kostenreduktionen erzielt. Am wichtigsten jedoch: Die Qualität des Intercompany-Funding-Prozesses und die entsprechende Steuerung im Treasury wurden erheblich gesteigert – auf geänderte Marktsituationen kann nun wesentlich schneller und flexibler reagiert werden.

Anhand der vier wesentlichen Projektphasen der Case Study lassen sich die folgenden Erfolgsfaktoren für die Umsetzung zusammenfassen:

- Businesscase und Ist-Analyse

- Detaillierte Analyse der bestehenden Systemlandschaft und der hinterlegten Prozesse über die ganze Lieferstrecke inkl. Dokumentation der Arbeitsaufwände als fundierte Basis für den Businesscase und zur Genehmigung der benötigten Budgets.

- Einbindung der zentralen Stakeholder bereits zu Beginn der Entscheidungsfindung und Sicherung des Commitments vom Senior Management.

- Frühzeitige Auswahl der geeigneten Fach- und IT-Experten; dies inkludiert einen erfahrenen Projektmanager mit End-to-End-Bankprozessverständnis.

- Verständnis für die regulatorischen Anforderungen; dies beinhaltet Nutzenargumentation und zugleich streng einzuhaltende Nebenbedingungen in der Implementierung.

- Zielbild und fachliche Anforderungen

- Die STP-Einführung ist nicht zwangsläufig mit der Einführung neuer Systeme gleichzusetzen; vielmehr sind die existierenden Systeme zu identifizieren, auf die strategisch aufgesetzt werden kann.

- Frühzeitige Einbindung der IT-Experten in die Zielbildentwicklung.

- Einforderung gesamtbankweiter Betrachtung und Abbau von Prozessbarrieren.

- Rechtzeitig Changemanagement adressieren; zentrale Stakeholder regelmäßig informieren und in die Entscheidungsprozesse einbinden.

- Technische Umsetzung

- Trotz regulatorischer Brisanz und der Schnittstellen z. B. zu Risikomanagement, Rechnungswesen und Meldewesen ist der Einsatz eines iterativen, agilen Entwicklungsansatzes für das unmittelbare Anwenderfeedback und die Erreichung schneller Erfolge zu überprüfen – der Umsetzungsplan muss regulatorische Compliance jedoch in jeder Phase berücksichtigen.

- Schaffung von Bewusstsein für die Komplexität des Themas; dies beinhaltet auch die Einplanung eines Budgetpuffers, um ggf. in der Umsetzungsphase identifizierte zusätzliche Nutzentreiber mit umzusetzen.

- Optimierung der Nutzung und Ausschöpfung bereits vorhandener Systeme und Schnittstellen; STP-Umsetzung unter gleichzeitiger Berücksichtigung der Hebung von RPA-Potenzialen.

- Aufbau eines transparenten Fortschrittsreportings; frühzeitige Eskalation und Entwicklung eines Maßnahmenplans, sofern notwendig.

- Testdurchführung und Produkteinführung

- Die fachlichen Anwender aus allen betroffenen Bereichen sind in die Testdurchführung einzubinden; dies dient sowohl der frühzeitigen Aufdeckung potenzieller Defekte als auch dem Verständnis für die neuen Prozesse.

- Alternativ- bzw. Notfallplan (z. B. Durchführung eines „Fastpath“) ist vorzuhalten.

- Tests sollten bei Möglichkeit auch im Produktionssystem durchgeführt werden, dies bringt die abschließende Evidenz; entsprechende Testfälle sind hierfür zu definieren und mit den Stakeholdern abzustimmen.

Das Potenzial entsprechender Initiativen – wie hier beispielhaft gezeigt wurde – ist enorm, und Institute sollten sich die Frage stellen, wie die erfolgversprechendsten Initiativen identifiziert und realisiert werden können.

Kulturwandel als Basis für umfängliche STP-Einführung

Um die neuen technologischen Möglichkeiten zu nutzen und den technologischen Fortschritt aktiv voranzutreiben, ist ein kultureller Wandel meist unumgänglich. Eine zu starke Abschlussperiodenfokussierung und Silodenken behindern laufende STP-Initiativen und verhindern bereits das Aufdecken von entsprechenden Optimierungspotenzialen. Dieser Kulturwandel stellt damit die Basis für jegliche weitere Angriffspunkte dar und ist vom Senior Management vorzuleben. Strategievorgaben sind diesbezüglich zu schärfen und zu operationalisieren. Wesentliche Stellhebel in der Umsetzung finden sich sowohl bei aktuell laufenden (regulatorischen) Großprojekten[6] als auch in der Planung des zukünftigen Projektportfolios.

Erhöhung der Gesamtbankeffektivität durch strategische Projektauswahl und ‑fokussierung

Laufende regulatorische Großprojekte (z. B. BCBS #239, IFRS 9, „Basel IV“) sind neben dem reinen checklistenhaften Erfüllen der Anforderungen auf potenzielle Nutzenaspekte hinsichtlich Organisation, Prozesse und Systeme zu untersuchen – insbesondere ist zu hinterfragen, wo manuelle Aufwände reduziert werden können. Grundsätzlich sollte ein Businesscase auch bei regulatorischen Initiativen verbindlich sein. Ziel ist die klare Ableitung der Nutzenaspekte sowie das Aufzeigen von Optimierungsmaßnahmen und ‑optionen im Einklang mit den Gesamtbankzielvorgaben.

Das zukünftige Projektportfolio sollte klar an den digitalen Zielvorgaben des Instituts ausgerichtet sein. Als Startpunkt der Priorisierung möglicher Projekte bietet sich eine Einwertung des digitalen Reifegrads des Unternehmens an, wobei die individuellen Anforderungen des Instituts entsprechend zu berücksichtigen sind und der End-to-End-Prozess zu betrachten ist. Neben klassischen Optimierungsansätzen, wie z. B. dem Ausschöpfen bestehender Systemmöglichkeiten oder dem hier gezeigten Beispiel mit Fokus auf der STP-Einführung, lassen sich auf diese Weise zugleich weitere Automatisierungspotenziale, z. B. mittels RPA, aufdecken.

Institute sollten die regulatorischen Anforderungen als Chance nutzen, um über die Pflichterfüllung hinaus auch Umfang und Komplexität der Prozesse zu reduzieren. Über eine hohe Automatisierungs- bzw. STP-Quote können Prozesse deutlich vereinfacht und beschleunigt, neue Kapazitäten für wertschaffende Aufgaben geschaffen und letztendlich die Profitabilität erhöht werden.