Herausforderung von Predictive Analytics im Firmenkundengeschäft

Im Wahrnehmungswettbewerb zur richtigen Zeit den richtigen Kunden ansprechen

Predictive Sales Analytics beschreibt die Analyse sämtlicher Kunden- und Verhaltensdaten zur Vorhersage vertriebsrelevanter Ergebnisse, z. B. zur Erkennung erhöhter Kaufbereitschaften.

Für privates Onlineshopping ist Predictive Analytics bereits ein etablierter Standard – Kaufvorschläge auf Amazon und Co. sind nicht mehr wegzudenken. Auch im (kleinteiligen) Firmenkundengeschäft von Banken ist die Vorhersage vertriebsrelevanter Ergebnisse möglich, denn die zu nutzenden Methoden und Algorithmen sind die gleichen.

Wie in kaum einer anderen Branche basiert die Wertschöpfung von Banken auf der Informationsbeschaffung, -verarbeitung und -bewertung. Wenig andere Geschäftsmodelle generieren eine solche Fülle an Daten. Allein im Rahmen von Kreditentscheidungsprozessen werden Daten beispielsweise zu Bilanzanalysen, Ratings, Kapitaldienstberechnungen und Vermögenswerten erhoben. Regulatorische Vorgaben tragen ihr Übriges zur Datenflut bei.

Dabei ist die Datenfülle Segen und Fluch zugleich: Banken stehen vor der Herausforderung, diesen komplexen Datenschatz in vertriebliche Informationen zu verwandeln. Genau hier bietet Predictive Sales Analytics einen hervorragenden Lösungsansatz, der im nachfolgenden Kapitel mit Fokus auf das Firmenkundengeschäft näher erläutert wird.

Worum geht es bei Predictive Sales Analytics?

Predictive Sales Analytics deckt ein breites Spektrum an Anwendungsfällen im Firmenkundenbereich ab. Dieses reicht von der Erkennung von „reasons to call“ aus firmenbezogenen Onlinequellen bis hin zu Kundenabwanderungsanalysen und der Berechnung von Produktaffinitäten auf Einzelkundenebene.

Zur Umsetzung dieser Anwendungsfälle greift Predictive Sales Analytics auf verschiedene Methoden aus dem Data-Science-Bereich zurück. Mithilfe mathematischer Algorithmen werden aus großen Datenbeständen automatisiert Zusammenhänge zwischen einer fest definierten Zielgröße und den verfügbaren Eigenschaften (z. B. anderen Kundendaten) möglichst genau erlernt. Diese Zusammenhänge werden entsprechend modelliert (z. B. als ein Bündel von Entscheidungsregeln) und auf den gesamten Kundenbestand angewendet.

Einen guten Einstieg in das Thema Predictive Sales Analytics bietet die maschinelle Erkennung von Produktaffinitäten, sogenannten Cross- und Up-Selling-Scorings. Hierbei können bereits vorhandene unternehmensinterne Daten genutzt werden, um so einen schnellen Beitrag zur Steigerung der Vertriebseffektivität zu leisten.

Historische Produktnutzungsdaten zeigen, welche Kunden ein bestimmtes Produkt bereits in Anspruch genommen haben und welche nicht. Aus Daten wie Bilanzkennzahlen, Ratinginformationen und Stammdaten lassen sich relevante Kundeneigenschaften ableiten. Mithilfe von geeigneten statistischen Verfahren werden darauf basierend Eigenschaftsmuster bestimmt, die besonders stark mit der Produktnutzung korrelieren. So kann für jeden Kunden ein Score bzw. Potenzial für die statistische Produktaffinität kalkuliert werden.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Deutschland – 2020 (zeb)

Quantitativ untersuchtes Sample aus zehn traditionellen Privatbanken mit einem Volumen von 308 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews und Expertise aus der langjährigen Beratung von zeb.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Mehrwert von Sales Analytics am Beispiel von Vertriebsscorings

Stärken maschinell getriebener Vertriebsunterstützung

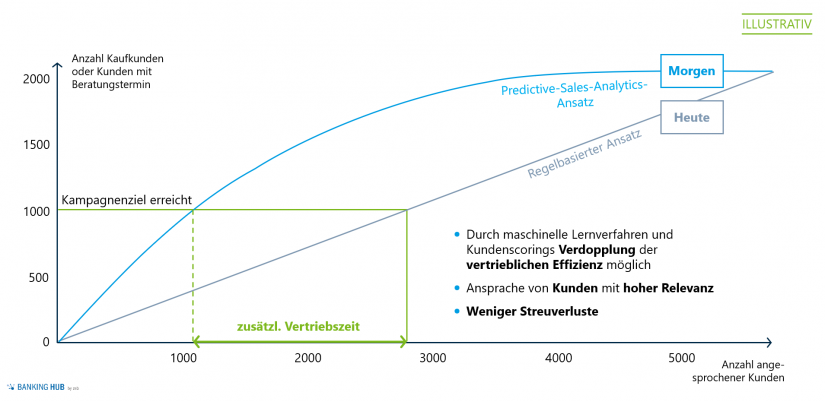

Bei hinreichender Datenqualität und -menge ist ein sorgfältig trainiertes Modell in der Lage, eine Liste von Kunden stets besser zu priorisieren als ein klassischer regelbasierter Ansatz, z. B. basierend auf Erfahrungswerten gemäß Branche, Firmengröße etc.

- Verarbeitungskapazität: Ein Algorithmus kann deutlich mehr Kundeneigenschaften bei der Ermittlung von Kundenpotenzialen verarbeiten. Zudem können algorithmische Verfahren beliebig komplexe Zusammenhänge zwischen Kundeneigenschaften und Produktaffinitäten von Firmen erlernen. Folglich werden Ähnlichkeiten zu bisherigen Kaufkunden schneller und besser erkannt und dadurch Bestandskunden im Durchschnitt deutlich vertriebswirksamer

- Individualität: Da die Analyse ferner auf bankspezifischen Realdaten basiert, ist das finale Modell stets auch eine bankindividuelle Lösung, die Eigenheiten im Geschäftsmodell und Umfeld der Bank potenziell abbilden kann.

- Skalierbarkeit: Darüber hinaus kann das Verfahren mit verhältnismäßig geringem Aufwand auf alle geeigneten Produkt- und Kundengruppen ausgeweitet werden.

Die genannten Faktoren tragen dazu bei, dass eine maschinengestützte Kundenpriorisierung die Vertriebseffizienz erheblich steigern kann:

- Vertriebsmitarbeitende werden sowohl bei der Priorisierung ihrer Kunden als auch bei der Wahl des Anspracheprodukts unterstützt. Die knappe Ressource Nettomarktzeit kann ergebnisorientierter genutzt werden.

- White Spots im Kundenbestand, also Kunden, deren Vertriebspotenzial bisher deutlich unterschätzt wurde, werden effektiver erkannt, wodurch sich neue Potenziale erschließen.

- Kampagnen im Marketing und Vertrieb können –B. im Outbound – zielgerichteter umgesetzt werden, etwa durch die Steigerung der Conversion Rates bei Ansprache vordefinierter Kundenkontingente oder durch die schnellere Erreichung festgelegter Vertriebsquoten.

- Schließlich profitieren auch die Kunden selbst von einer genaueren Ansprache auf Produkte, die für sie geeigneter sind.

Kundensegmentierung und Sales Analytics, ein Widerspruch im Firmenkundengeschäft? Nein!

Maschinelle Lernverfahren zur Erkennung von Kundenpotenzialen liefern einen hervorragenden Hebel, um Effizienzgewinne zu realisieren und zusätzliche Vertriebspotenziale aus der Bestandskundenbasis abzuschöpfen. Dabei stehen moderne Sales-Analytics-Ansätze nicht im Widerspruch zu klassischen Verfahren der Segmentierung. Vielmehr ergänzen sich die Ansätze.

Eine fundierte Kundensegmentierung schafft oftmals eine wichtige Grundlage für die effektive Umsetzung von maschinengestützten Ansätzen. So kann eine Segmentierung beispielsweise das kleinteilige Firmenkundengeschäft als Zielgruppe für eine maschinelle Analyse sinnvoll eingrenzen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Eine Schritt-für-Schritt-Roadmap für ein idealtypisches Vorgehen in Regionalbanken

Die nachfolgende Übersicht zeigt ein idealtypisches Vorgehen für ein Sales-Analytics-Projekt zur maschinellen Vertriebsunterstützung durch Cross- und Up-Selling-Scorings. Von der Konzeptionsphase bis zur Einbindung des Vertriebs sollten dafür ca. 5–6 Wochen eingeplant werden.

Schritt 1: Definition der Zielsegmente und der Use-Cases

In einem ersten Schritt ist festzulegen, für welche Kundensegmente der Scoringansatz Anwendung finden soll. Während im gewerblichen Mengengeschäft der klare Fokus auf dem Verkauf von zu definierenden Produkten liegt, steht im Individualgeschäft die individuelle Beratung im Vordergrund. Hier empfiehlt es sich, auf Ebene der Bedarfsthemen dem Berater/der Beraterin Kundenpotenziale zur Verfügung zu stellen. So besteht zum einen die Möglichkeit, im persönlichen Kundengespräch individuelle Produktlösungen mit dem Kunden zu finden, zum anderen kann sich der Berater/die Beraterin im Rahmen der Gesprächsvorbereitung zielgerichtet vorbereiten.

Die Use-Cases kann jede Bank individuell für sich bestimmen, je nachdem welches Produkt im Fokus steht. Vorteilhaft bei der Auswahl der Use-Cases ist es, Produkte auszuwählen, die die Berater/-innen bereits kennen und verkauft haben. Dies erhöht die Akzeptanz des Ansatzes und die Stückzahlen.

Schritt 2: Datenabzug und Analyse

Nachdem die Zielsegmente und Use-Cases definiert wurden, kann mit der Analyse der Daten begonnen werden. Hierzu werden zunächst über vordefinierte Abfragen die relevanten Kundendaten zusammengestellt. Daraufhin werden die Daten bereinigt, transformiert und für das Schätzen („Trainieren“) der Modelle aufbereitet. Das Schätzen erfolgt typischerweise unter Berücksichtigung verschiedener Lernalgorithmen. Diese werden schrittweise mit verschiedenen Konfigurationen trainiert, evaluiert, und das beste Verfahren wird anhand von zuvor festgelegten Zielmetriken ausgewählt.

Schritt 3: Start des fokussierten Vertriebs

Neben einer sauberen Datenanalyse ist ein entscheidender Erfolgsfaktor, den Vertrieb rechtzeitig in den Prozess miteinzubinden. Insbesondere wenn persönliche bzw. digital persönliche Ansprachen geplant sind, ist es wichtig, die Use-Cases für die Berater/-innen nachvollziehbar darzustellen.

Im gewerblichen Mengengeschäft sind „standardisierte“, zielgruppengerechte Ansprachestrategien für den Vertriebserfolg entscheidend. Diese sind kanalspezifisch auszuformulieren. Zudem sind in der Kampagnenplanung – insbesondere für die digitalen (Eingangs‑)Kanäle – die Vertriebsprozesse eindeutig zu definieren.

Schritt 4: Einbindung Vertrieb

Die Mitarbeitenden, die die Vertriebskampagne bearbeiten, können nur so erfolgreich sein, wie sie auch geschult, die Kampagnenziele transparent sind und der „neue“ maschinelle Scoringansatz erklärt wurden. Im Rahmen von Coachings sollte eine „Pilotgruppe“ in den definierten Use-Cases gezielt trainiert werden, um gerne auf die Kunden zuzugehen, diese zu beraten und Produkte abzuschließen. Innerhalb dieser Pilotgruppe sollte ein laufender Austausch erfolgen, um z. B. erfolgreiche Ansprachestrategien zu teilen. So wird ein maximaler Verkaufserfolg sichergestellt.

Fazit: Predictive Sales Analytics hilft, Cross- und Up-Selling Chancen schneller zu finden und spielt damit eine wichtige Rolle, um die Produktivität im Firmenkundenvertrieb zu steigern. Zudem reduziert es die Zeiten, die Vertriebsmitarbeiter in nicht kundenorientierte Verkaufsaktivitäten investieren und hat somit positive Auswirkungen auf die Nettomarktzeit. Schlussendlich können so mehr Potenziale bei gleichbleibenden Kapaziäten im Firmenkundengeschäft gehoben werden.

Predictive Sales Analytics für Regionalbanken

Nehmen Sie jetzt Kontakt mit unserem zeb.sales-analytics-Team auf

zeb.sales analytics greift die Potenziale maschineller Vertriebsunterstützung durch die Verwertung interner Datenbestände auf und verbindet diese mit unserer langjährigen Erfahrung bei der Umsetzung von Vertriebsmaßnahmen in Banken.

Unser Team von Vertriebsexpertinnen und Datenanalysten hat aktuelle maschinelle Lernverfahren zusammen mit Pilotkunden getestet und für Regionalbanken einen standardisierten Projektansatz zur maschinellen Vertriebsunterstützung durch Cross- und Up-Selling-Scorings entwickelt.

Kontaktieren Sie uns hier, wenn Sie mehr über unser Vorgehen und unsere Ansätze für Regionalbanken erfahren möchten!