Trotz Niedrigzinsphase können kleine und mittlere Unternehmen („KMU“) bisher keinen leichteren Zugang zu Krediten verzeichnen. Im Gegenteil: Vier von zehn deutschen Unternehmen klagen darüber, dass Banken sie nicht mehr wie früher mit Krediten versorgen. Dies sind Ergebnisse des erhobenen „Finanzierungsmonitors 2017“. Für die Studie hat die Online-Kreditplattform creditshelf zusammen mit der TU Darmstadt mehr als 100 Finanzentscheider aus mittelständischen Industrie-, Handels- und Dienstleistungsunternehmen befragt. Die strengeren Eigenkapitalanforderungen der Basel-IV-Regeln werfen zudem ihre Schatten voraus. Danach müssen Banken die Kredite entsprechend ihrem Ausfallrisiko künftig mit mehr Eigenkapital unterlegen. Deshalb halten sie sich bei der Kreditvergabe viel stärker zurück als früher, worunter vor allem kleine und mittlere Betriebe leiden.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Banken sind bei kleineren Unternehmen zögerlich

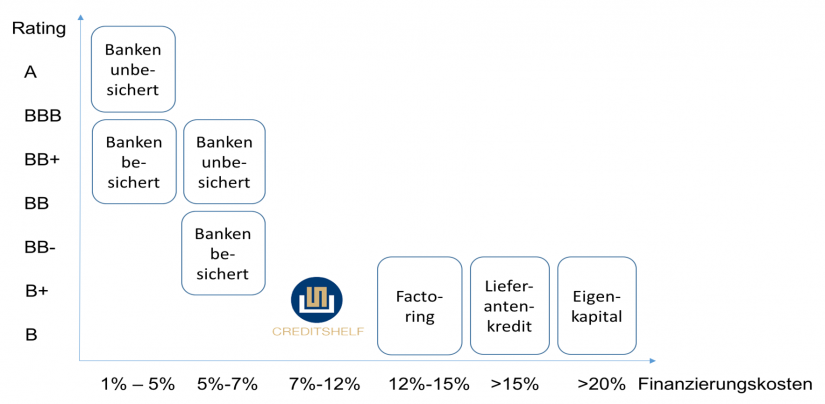

Die Banken kümmern sich heute vorzugsweise um die Unternehmenskunden mit der besten Bonität. Dies sind häufig Konzerne und größere Mittelständler. Hier herrscht enormer Wettbewerb in der Kreditvergabe und die Finanzinstitute verleihen Geld oft zu Minizinsen. Die kleineren und mittleren Unternehmen tun sich dagegen oftmals deutlich schwerer an Kreditmittel in gewünschter Höhe zu gelangen. Ab einer bestimmten Bonitätsgrenze geht ohne Sicherheiten nichts. Die Krux dabei: Meist haben die Mittelständler ihre Sicherheiten etwa via Generalzessionen bereits vollständig an die Hausbanken abgetreten. Diese wiederum finanzieren nicht den vollständigen Gegenwert der Betriebsmittel, sondern ziehen einen Sicherheitspuffer („haircut“) ab, um bei einem Zahlungsausfall in einer möglichen Verwertung ihre Chancen auf eine vollständige Rückzahlung („recovery“) zu erhöhen. Im Ergebnis führt dies dazu, dass etwa ein typisches Warenlager im Wert von einer Million Euro oft nur zu 500.000 Euro bis 600.000 Euro von den Banken finanziert wird. Die restliche Finanzierung muss also aus anderen Quellen kommen. Dies können Eigenmittel sein, die das Unternehmen über die Jahre aufgebaut hat oder Lieferantenkredite, indem Zahlungsziele maximal ausgenutzt werden. Auch ein Forderungsverkauf mittels Factoring kann sich anbieten, um die Liquidität zu generieren, die für den Warenankauf benötigt wird. All diese Alternativen haben jedoch gemeinsam, dass sie in der Regel wirtschaftlich betrachtet nicht günstig sind. So kommt es, dass selbst etablierte Unternehmen mit über Generationen markterprobtem Geschäftsmodell gezwungen sind, in ihrem Finanzierungsmix auch auf sehr teure Bausteine zurückzugreifen (vgl. Abbildung 1).

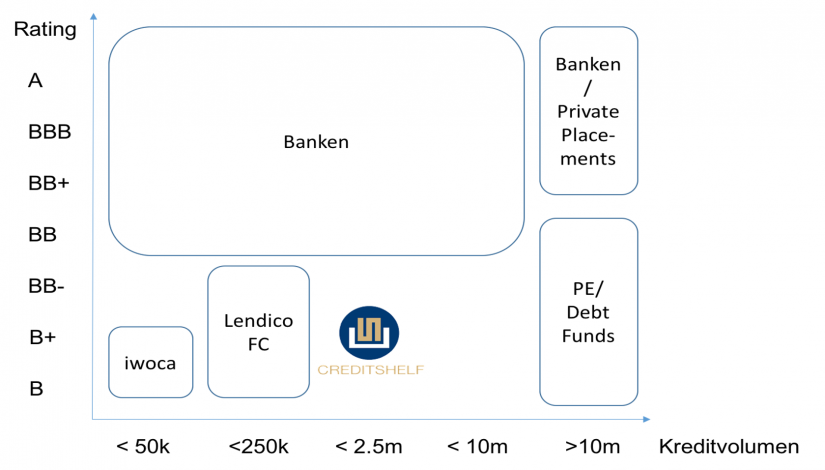

Abbildung 1: Finanzierung aus Kundenperspektive – Fintechs überbrücken die Lücke zwischen günstigen Bankkrediten und teuren Alternativen

Abbildung 1: Finanzierung aus Kundenperspektive – Fintechs überbrücken die Lücke zwischen günstigen Bankkrediten und teuren AlternativenFintechs besetzen Marktlücken und agieren (noch) in Nischen

Hier setzen sog. Fintech-Unternehmen an, die sich durch gezielten Einsatz von Technologie in den Bereichen Prozessunterstützung und Datenanalyse, die Vergabe von Krediten an KMU erleichtern („Online Direct Lending“). Diese oftmals jungen hocheffizienten Finanzdienstleister besetzen heute Marktnischen, welche Banken oder alternative Spieler wie Debt Fonds ihnen überlassen. Während die erst genannten sich wie oben ausgeführt in gewissen Größen- und Bonitätsklassen zunehmend zurückhalten, sind für letztere Einzelkredite unterhalb von 10 Millionen Euro i.d.R. nicht wirtschaftlich: die Kosten einer Due Diligence und das Verhandeln der oftmals komplexen Kreditverträge, welche zudem meist sehr individuelle Nebenabreden („covenants“) enthalten, bedürfen einer kritischen Größe, um den damit verbundenen Aufwand zu decken. Internetbasierte Kreditplattformen, wie creditshelf, Lendico oder iwoca, setzen dagegen auf das Standardgeschäft und sind dabei auf möglichst hohe Automatisierung und Prozesseffizienz getrimmt. Dies erlaubt ihnen bei entsprechenden Fallzahlen die Abwicklung von wesentlich kleineren Kredittickets (vgl. Abbildung 2).

Die etablierten Online-Kreditplattformen im deutschen Markt bedienen mittlerweile unterschiedliche Finanzierungsanlässe, Volumina und Laufzeiten. Ein wesentliches Element ihres Leistungsversprechens ist Prozessgeschwindigkeit. Die meisten der Onlinekreditanbieter haben Prozesse, die es ihnen erlauben Kreditentscheidungen innerhalb sehr kurzer Zeit zu treffen. Die kreditsuchenden Unternehmen erhalten dadurch sehr schnell Planungssicherheit in Bezug auf ihre Finanzierung und können sich um das operative Geschäft kümmern. Die Kreditprozesse der Fintechs sind derart effizient, dass sich etablierte Banken dieser bereits bedienen. Die Kreditanfrage geschieht i.d.R. online über eine Eingabemaske im geschützten Bereich der jeweiligen Plattform. Für die Kreditanalyse werden üblicherweise die letzten Jahresabschlüsse, eine aktuelle BWA sowie Kontoauszüge der vergangenen Monate angefordert, die das Unternehmen direkt hochladen kann. Die Branche legt dabei sehr hohen Wert auf Datensicherheit.

Als Investoren für die Online-Unternehmenskredite fungieren je nach Plattformanbieter Privatkunden („crowdlending“) als auch professionelle und institutionelle Investoren, die diese Anlageklasse im aktuell anspruchsvollen Zinsumfeld längst als interessanten Baustein für ihre Asset allocation entdeckt haben. In Deutschland unterliegt das Kredit- und Einlagengeschäft allerdings strengen regulatorischen Regeln. Daher werden die Plattformkredite üblicherweise zunächst durch eine voll aufsichtsrechtlich lizensierte Partnerbank vergeben, welche die resultierende Kreditforderung dann direkt an die Investoren weiterverkauft.

Im Gegensatz zu den USA, China und auch Großbritannien ist das Marktvolumen für Online Direct Lending in Europa aktuell noch überschaubar, wächst aber bereits rasant. Das Analysehaus Liberum geht davon aus, dass bis zum Jahr 2025 knapp 10 Prozent des gesamten Kreditaufkommens an KMU über Online-Plattformen finanziert werden wird. Dies entspricht einer Verfünfzigfachung des Volumens in den kommenden 8 Jahren auf dann 90 Milliarden Euro jährliches Neugeschäft.