Hintergrund

ILS sind seit 2017 im SSM-Mehrjahresplan zum ILAAP fest verankert. Entsprechend bilden sie einen expliziten Bestandteil des Grundsatzes sieben im kürzlich erschienenen Entwurf des EZB-Leitfadens zum ILAAP. Zudem sind ILS eine feste Komponente der aufsichtlichen Prüfungen im europäischen Ausland.[1]

In ILS werden Szenarien gesucht, die zu einem Aufzehren einer definierten Risikodeckungsmasse, wie z. B. des Liquiditätsdeckungspotenzials, führen. Diese Zielwertsuche unterscheidet sich damit deutlich vom Vorgehen bei normalen Stresstests. Schließlich werden bei letzteren Szenarien vorgegeben und deren Auswirkungen auf eine Risikodeckungsmasse untersucht.

Durch das inverse Vorgehen bieten ILS neben der Erfüllung aufsichtlicher Vorgaben auch zusätzliche wertvolle Einblicke in die Liquiditätsrisikosituation von Banken. So können zum Beispiel durch inverse Stressszenarien kritische Entwicklungspfade der langfristigen Refinanzierungsplanung aufgedeckt werden – damit tragen sie einen wichtigen Impuls zu Steuerungsmaßnahmen bei. Das Einbeziehen dieses Wissens in die Planung erhöht hier grundsätzlich die Widerstandsfähigkeit des Refinanzierungsmixes gegenüber Stressereignissen. Als weiteres Beispiel zeigt sich der Nutzen von ILS auch in der Liquiditätsnotfallplanung. So kann die Berücksichtigung von ILS-Ergebnissen zu einer größeren Menge an Triggern und folglich zu einem passgenauen Auslösen von Notfallplänen führen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Vorgehen bei inversen Liquiditätsstresstests

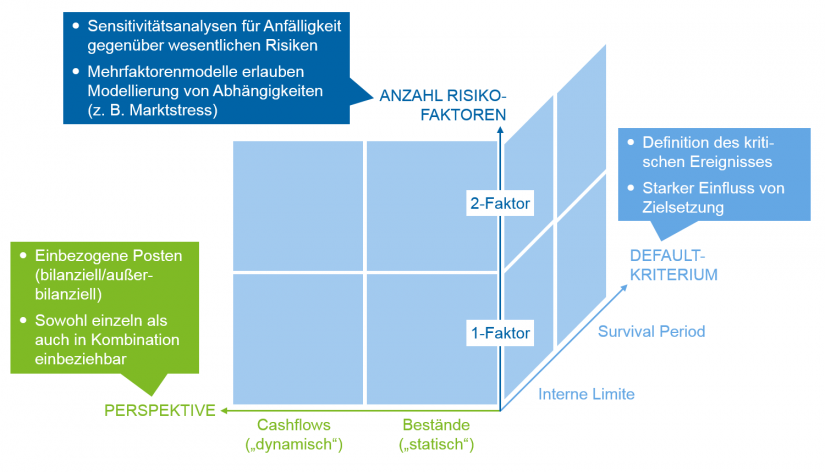

Um einen inversen Stresstest durchzuführen, muss in einem ersten Schritt festgelegt werden, welche Risikodeckungsmasse betrachtet wird. Mögliche Risikodeckungsmassen sind zum Beispiel der LCR-Liquiditätspuffer, der Intraday-Liquiditätspuffer oder das Liquiditätsdeckungspotenzial. In einem zweiten Schritt wird dann festgelegt, welche Parameter in die Zielwertsuche einbezogen werden. Mögliche Stressparameter wären hier zum Beispiel Abflüsse von Einlagen oder erhöhte Haircuts durch Ratingverschlechterungen.

Grundsätzlich sollten sowohl univariate Analysen, die nur einen Stressfaktor betrachten, als auch multivariate Analysen, die mehrere Risikofaktoren simultan betrachten, durchgeführt werden. Erste haben den Vorteil, dass sie als Sensitivitätsanalyse dienen und einfach interpretierbar sind. Zweite bieten den Vorteil, Wechselwirkungen verschiedener Parameter adäquat abzubilden, somit weisen sie eine höhere Realitätsnähe auf. Allerdings nimmt die Stabilität der Ergebnisse und deren Interpretierbarkeit mit steigender Anzahl der Parameter ab.

Um ein umfängliches Bild zu erhalten, sind sowohl barwertige als auch periodische Betrachtungen notwendig. Statische ILS zielen auf die bilanzielle Stresstragfähigkeit ab, d. h., es erfolgt eine Momentaufnahme, ohne zeitlich versetzte Zu- und Abflüsse zu betrachten. Daher sollten statische ILS um dynamische Varianten ergänzt werden, welche neben einer konsistenten Cashflowmodellierung auch die Berücksichtigung verschiedener Managementeingriffe erlauben.

Zentrale Herausforderungen bei der Ils-Durchführung

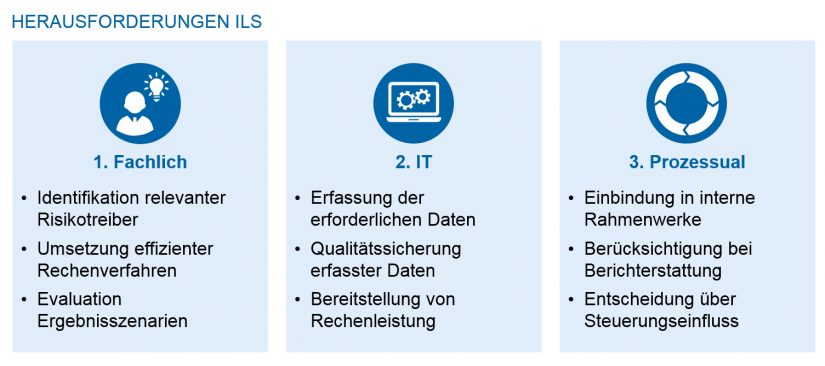

Die Durchführung von ILS birgt eine Vielzahl von Herausforderungen, welche vom konkreten Geschäftsmodell des Instituts abhängen. Grundsätzlich existiert jedoch eine große Schnittmenge von zentralen Herausforderungen, der sich alle Banken bei der Durchführung stellen müssen. Hierzu gehört beispielsweise die Szenariofähigkeit, d. h., Banken müssen über die nötigen IT-Fähigkeiten und fachlichen Kenntnisse verfügen, um adäquate, szenariobasierte Kalkulationen durchführen zu können.

Im Wesentlichen lassen sich die zentralen Herausforderungen wie folgt strukturieren:

Aus fachlicher Sicht besteht die größte Herausforderung in der Identifikation von Faktoren, die den inversen Stress treiben. Hierbei können und sollen die Treiber von Standardstresstests genutzt werden, um eine Vergleichbarkeit der Ergebnisse beider Stresstesttypen sicherzustellen. Gleichzeitig ist bei inversen Stresstests die Durchführbarkeit als Nebenbedingung zu berücksichtigen. So führt eine steigende Risikotreiberzahl schnell zu deutlich höheren Rechenzeiten und zu einer abnehmenden Ergebnisstabilität. Entsprechend sind gegebenenfalls mathematische Analyseverfahren (beispielsweise eine Hauptkomponentenanalyse) anzuwenden, mit denen die Anzahl der Risikotreiber gering gehalten werden kann.

Für Simulationen ist es zudem vorteilhaft, eine einheitliche Datengrundlage (balanced sample) zu generieren. Dies stellt eine weitere zentrale IT-Herausforderung dar, weil insbesondere makroökonomische Daten oft in sehr geringer Periodizität verfügbar sind. Entsprechend sind unter Umständen fachlich geeignete Verfahren anzuwenden, die aus den verfügbaren Datenpunkten zusätzliche Beobachtungen mit hinreichender Genauigkeit ermitteln können. Dies ist vor allem für historische Simulationen notwendig, um zu jedem Zeitpunkt die Datenverfügbarkeit aller definierten Risikotreiber sicherzustellen und so die gemeinsame Verteilung der Risikotreiber zu kennen.

Mehr Artikel auf BankingHub

Werden Monte-Carlo-Simulationen als Verfahren zur Ermittlung der kritischen Szenarien eingesetzt, muss der Rechenzeit verstärkt Beachtung geschenkt werden. Um eine zeitnahe Ergebnislieferung zu gewährleisten, ist IT-seitig eine hinreichende Rechenleistung bereitzustellen. Um Rechenzeit zu sparen, ist es zudem aus fachlicher Sicht ratsam, die Menge an möglichen Szenarien so zu strukturieren, dass zuerst solche Szenarien analysiert werden, die mit höherer Wahrscheinlichkeit ein kritisches Ereignis darstellen. Somit können harmlose Szenarien schneller identifiziert und ausgeschlossen werden.

Um den Mehrwert zu optimieren ist es ferner erforderlich, ILS in die erforderlichen Prozesse zu integrieren. Dies beginnt bereits bei der Einbindung in bestehende Rahmenwerke, sodass das Konzept innerhalb des Instituts formal sauber verankert ist. Beispielsweise sollten ILS in eine Risiko-Governance aufgenommen werden, um Verantwortlichkeiten transparent zu machen. Darüber hinaus ist klar zu definieren, in welchen Gremien und über welche Kanäle die Ergebnisse von ILS kommuniziert werden. Diese sollten so ausgestaltet sein, dass eine wirksame Berücksichtigung in der Risikosteuerung möglich ist.

FAZIT

ILS bergen für Banken einen deutlichen ökonomischen Mehrwert, der über die reine Erfüllung regulatorischer Vorgaben hinausgeht. Dieses Potenzial geht jedoch mit hohen fachlichen und IT-Herausforderungen einher, die sich über die gesamte Berechnungskette erstrecken – von der Identifikation wesentlicher Risikotreiber bis zur Ergebniserzeugung. So sind inverse Stresstests bereits aufgrund der Zielwertsuche berechnungsintensiver als Standardstresstests. Zudem können die in den MaRisk geforderten inversen Eigenkapitalstresstests aufgrund der unterschiedlichen Perspektive üblicherweise nicht eins zu eins auf inverse Liquiditätsstresstests übertragen werden.

Insbesondere die größeren Banken unter EZB-Aufsicht sollten sich frühzeitig mit dem Thema auseinandersetzen und ihren institutsspezifischen ILAAP um die Komponente ILS erweitern. Auch bei Banken unter nationaler Aufsicht ist perspektivisch davon auszugehen, dass seitens des Aufsehers die Durchführung von ILS verlangt wird.