Finale Richtlinien des BCBS (#423) vom 25. Oktober 2017

Das finale Papier verdeutlicht die Sachverhalte für Step-in-Risiken sowie das Vorgehen zur Identifikation ebensolcher Risiken durch die Institute. Außerdem werden für die institutsindividuelle Behandlung von Step-in-Risiken allgemeine Vorschläge unterbreitet, die im Zusammenspiel von Instituten und nationalen Aufsichtsbehörden zu konkretisieren sind. Das BCBS geht aktuell davon aus, dass die Vorgaben bis 2020 implementiert sein werden, eine bindende Vorgabe existiert jedoch noch nicht. Insgesamt erläutern die finalen Richtlinien nur den Aspekt der Identifikation umfassend, auf die Behandlung von Step-in-Risiken gehen sie nur allgemein ein. Hier wird lediglich ein Vorschlag zur Anwendung der bekannten aufsichtlichen Instrumente, d. h. Kapitalaufschläge, Limitierungen, Konsolidierung, unterbreitet.

Neben der BCBS-Initiative ist das Step-in-Risiko auch Bestandteil des EBA-Regulierungsstandards „RTS on the methods of prudential consolidation“ von November 2017, welcher auch einen Teilaspekt der BCBS-Initiative aufgreift. Der Standard beinhaltet Anpassungen an der vollständigen und quotalen aufsichtlichen Konsolidierung[1], die von Instituten in der EU durchzuführen sind. Konkret legt der EBA-RTS dar, unter welchen Voraussetzungen ein verbundenes Unternehmen vollständig oder nur anteilig konsolidiert werden muss. Dabei werden mit Verweis auf die BCBS-Richtlinie zu Step-in-Risiken auch die aufsichtlichen Instrumente spezifiziert, die für solche Risiken relevant sind. Der Brückenschlag zwischen BCBS-Richtlinie und dem EBA-RTS ist sinnvoll aufgrund der vom BCBS vorgeschlagenen aufsichtsrechtlichen Konsolidierung von step-in-relevanten Unternehmen. Bei der Behandlung solcher Unternehmen kann die Methodik der EBA angewendet werden. Zu beachten ist jedoch, dass die EBA-Konsultation nur für Institute relevant ist, die unter die CRR fallen.

Definition Step-in-Risiken

Die BCBS-Richtlinien grenzen Fälle von Step-in-Risiken klar von herkömmlichen Haftungsverpflichtungen ab. Ein Institut haftet für Verbindlichkeiten bzw. Risiken eines Unternehmens, an dem es eine Beteiligung von über 50 % hält. In solchen Fällen liegt kein Step-in-Risiko vor, weil sich aus der Vertragsbeziehung zwischen den beiden Parteien Zahlungsverpflichtungen ergeben, wenn der Vertragspartner ausfällt. Hier wird das betroffene Unternehmen adäquat im Zuge der aufsichtsrechtlichen Konsolidierung abgebildet bzw. die Risiken werden bei der Berechnung der Risikoaktiva berücksichtigt. Ein Step-in-Risiko liegt dagegen vor, wenn das Institut für ein drittes Unternehmen implizit haftet, obwohl keine vertragliche Verpflichtung vorliegt und sich die Beteiligung auf weniger als 50 % beläuft. Ein Institut kann beispielsweise indirekt für ein Drittunternehmen haften, wenn eine Nichterfüllung mit einem erheblichen Vertrauensverlust (Reputationsrisiko) einherginge. Das betreffende Unternehmen wird zu diesem Zeitpunkt nicht aufsichtsrechtlich konsolidiert, und Risiken werden bei der Berechnung der Risikoaktiva nicht berücksichtigt. Auch im Bereich des operationellen Risikos ist das betreffende Reputationsrisiko nicht enthalten.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Inhaltliche Anforderungen der Richtlinie und Handlungsbedarf für Institute

Die Umsetzung der Richtlinien stellt Institute vor drei zentrale Herausforderungen, die frühzeitig zu adressieren sind:

- Verständnis und Dokumentation der Anforderungen des BCBS sowie zusätzlicher Konkretisierungen der Aufsichtsbehörden

- Erstmalige und laufende Identifikation von Step-in-Risiken

- Vorgehen zur Bewertung von Step-in-Risiken und zu ihrer regulatorischen Berücksichtigung

Diese Herausforderungen sollen im Folgenden näher analysiert werden.

1) Verständnis und Dokumentation der Anforderungen

Die finale Richtlinie BCBS #423 spezifiziert insbesondere Methoden zur Identifikation von Step-in-Risiken, auf deren Grundlage erste Analysen möglich sind. Darunter finden sich konkrete Sachverhalte sowie Risikoindikatoren, mittels derer Institute Step-in-Risiken identifizieren können.

Das BCBS schlägt vor, für die Identifikation im Wesentlichen vier Sachverhalte zu analysieren:

a) Konsolidierung

Unternehmen/rechtlich selbstständige Einheiten, welche aufsichtsrechtlich konsolidiert werden, sind ausgenommen. Hingegen sind Unternehmen, welche handelsrechtlich, jedoch nicht aufsichtsrechtlich konsolidiert werden, grundsätzlich auf Step-in-Risiken zu untersuchen.

b) Spezielle Unternehmen

BCBS #423 zielt insbesondere auf mögliche Vernetzungen mit Schattenbanken („credit intermediation involving entities and activities outside the regular banking system“) ab, vor allem Asset-Manager, Verbriefungsvehikel, Investmentfonds etc.

c) Spezielle Beziehungen

Relevante Beziehung zwischen Institut und Einheiten, darunter Sponsoren (für Verbriefungsgeschäfte), Verbriefungsvehikel, Investoren in Fremd- oder Eigenkapital (ausgenommen gewöhnliches Kreditgeschäft) sowie andere vertragliche und nicht vertragliche Beziehungen (aus welchen Risiken und beteiligungsähnliche Rückflüsse resultieren)

d) Ausschluss

- Wirtschaftsbetriebe und operative Dienstleister sind nur dann zu berücksichtigen, wenn diese kritische Faktoren für die Institute darstellen.

- Versicherungen und solche Unternehmen, die unter spezifische aufsichtsrechtliche Anforderungen fallen, sind ausgenommen.

- Es ist eine Materialitätsschwelle durch die Institute zu definieren, die an den Folgen eines Bail Out für Liquidität und Kapitalanforderungen sowie an den Folgen eines Nicht-Einspringens gemessen werden sollte.

- Keine Berücksichtigung, sofern Bail Out nach nationaler Gesetzeslage unzulässig ist

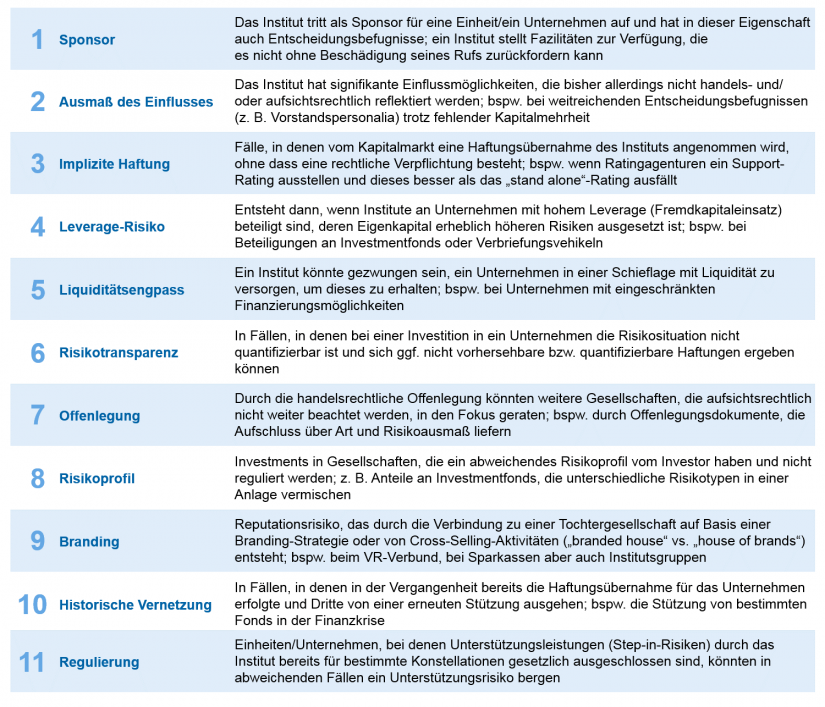

Neben den zu prüfenden Sachverhalten gibt die Richtlinie auch konkrete Risikoindikatoren vor, die auf Step-in-Risiken hinweisen (siehe Abbildung 1):

Aspekte der Bewertung von Step-in-Risiken sind bisher nur bei Konsolidierung und Offenlegung hinreichend dargelegt. So gibt das BCBS vor, unter welchen Voraussetzungen eine Konsolidierung erforderlich ist und welche Informationen in Bezug auf ein Step-in-Risiko offengelegt werden sollten. Für die weiteren Ansätze gibt es bisher keine konkreten Vorgaben. Institute sind außerdem dazu aufgefordert, mit der Aufsicht direkt eine Materialitätsgrenze abzustimmen – das genaue Vorgehen hierzu bedarf jedoch noch der Konkretisierung.

Die Methoden zur Berücksichtigung an sich sind hinreichend transparent. Ungeklärt sind allerdings sowohl die tatsächlich von der Aufsicht eingeforderten Maßnahmen sowie das Zusammenspiel mit bestehenden Anforderungen aus ICAAP bzw. SREP. Insgesamt sind wegen fehlender Spezifikationen in den BCBS-Richtlinien zusätzliche Auslegungen im Rahmen der Überführung in nationales Recht zu erwarten.

Aufgrund der mangelnden Konkretisierung in weiten Teilen der Methodik ist die Erwartungshaltung, dass der Fokus zurzeit lediglich auf dem reinen Erstellen von Listen mit step-in-relevanten Unternehmen liegen wird. Die Vorgaben zur Bewertung und Berücksichtigung werden zu einem späteren Zeitpunkt erwartet, sobald die Aufsicht eine eigene Meinungsbildung vorgenommen hat. Eine belastbare Quantifizierung der Effekte ist momentan noch nicht möglich. Den Instituten kann neben einer frühzeitigen Erstanalyse von potenziellen Step-in-Risiken ebenfalls empfohlen werden, aktiv am weiteren Verlauf des Konkretisierungsprozesses und der Überführung in nationales/europäischen Recht teilzunehmen. Ferner ist die Aufnahme eines Dialogs mit Verbänden und der Aufsicht hinsichtlich der Zeitplanung und Erwartungshaltung ratsam.

2.) Erstmalige und laufende Identifikation von Step-in-Risiken

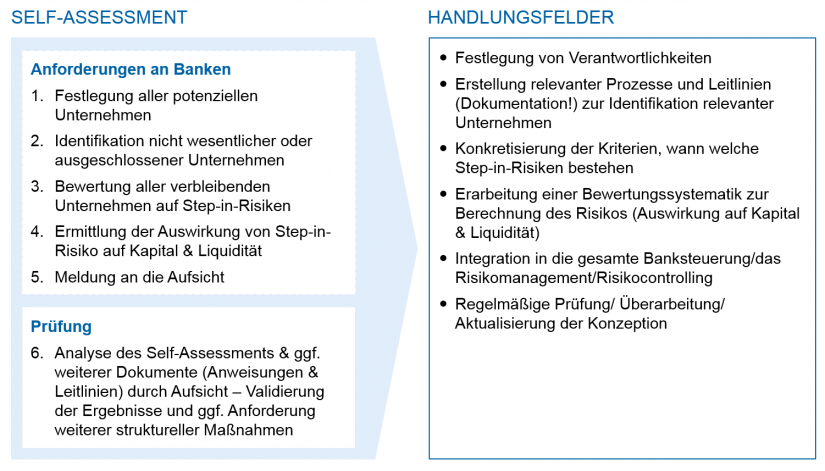

Im Zuge der erstmaligen Identifikation fordert das BCBS eine frühzeitige Selbsteinschätzung der Institute und beschreibt konkrete Handlungsfelder. Darüber hinaus wird der Aufbau einer adäquaten Governance zur Messung von Step-in-Risiken erwartet. Die nachfolgende Darstellung verdeutlicht die einzelnen Schritte der Selbsteinschätzung sowie die Handlungsfelder, die vom BCBS hervorgehoben werden:

Als geeignete Startpunkte für die konkrete Analyse bieten sich insbesondere das Beteiligungsportfolio sowie die Liste der großen Kunden der Institute n. Aufbauend darauf und anhand der Richtlinien ließe sich so ein erster Kriterienkatalog erstellen. Ferner ist zu überprüfen, ob verwandte Aspekte bereits zu anderen Zwecken im Rahmen der Risikoüberwachung einfließen, beispielsweise inwieweit implizite Haftungen bei der Kreditrisikoüberwachung bereits analysiert werden. Für die laufende Überwachung der Step-in-Risiken werden Anpassungen im Kreditvergabeprozess erwartet; dazu werden jedoch vorerst konkretere Anforderungen der Aufsicht benötigt.

Zusätzlich zur Beschreibung der Methodik beinhaltet das Konsultationspapier auch schon Reportingtemplates, die die Informationsanforderungen in Bezug auf Step-in-Risiken konkretisieren. Zum einen fordern diese Templates eine Liste, die Unternehmen aufführt, welche im Rahmen der Analyse geprüft werden, d. h. Unternehmen, die nicht konsolidiert werden, bei denen das Institut aber die Rollen Sponsor oder Investor einnimmt oder andere vertragliche/nicht vertragliche Verpflichtungen hat, und die nicht von vornherein ausgeschlossen wurden. Zum anderen müssen für die Unternehmen, bei denen Step-in-Risiken identifiziert wurden, die Ursache für das Risiko beschrieben, die Auswirkung auf Kapital und Liquidität bewertet sowie die Beziehung zwischen dem Institut und dem relevanten Unternehmen erläutert werden.

Für die Ersterfassung der relevanten Fälle von Step-in-Risiko sollten Institute zeitnah beginnen, entsprechende Analysen durchzuführen. Dies ist mit der Annahme zu begründen, dass die Aufsicht zur Abschätzung weiterer Schritte aller Voraussicht nach zusätzliche Datensammlungen veranlassen wird. Darüber hinaus sollten Institute grundsätzlich Kriterien ableiten, welche zur Identifikation von Risiken herangezogen werden können. Zu empfehlen wäre die Entwicklung eines ersten Rahmenwerks und parallel dazu die Entwicklung eines Kriterienkatalogs für Long- und Shortlists. Ebenfalls sollte eine gründliche Dokumentation der Analysen und Ergebnisse vorgenommen werden für den Fall einer späteren Adjustierung der Methodik und wegen drohender Veröffentlichungspflichten.

3.) Vorgehen zur Bewertung und Berücksichtigung von Step-in-Risiken

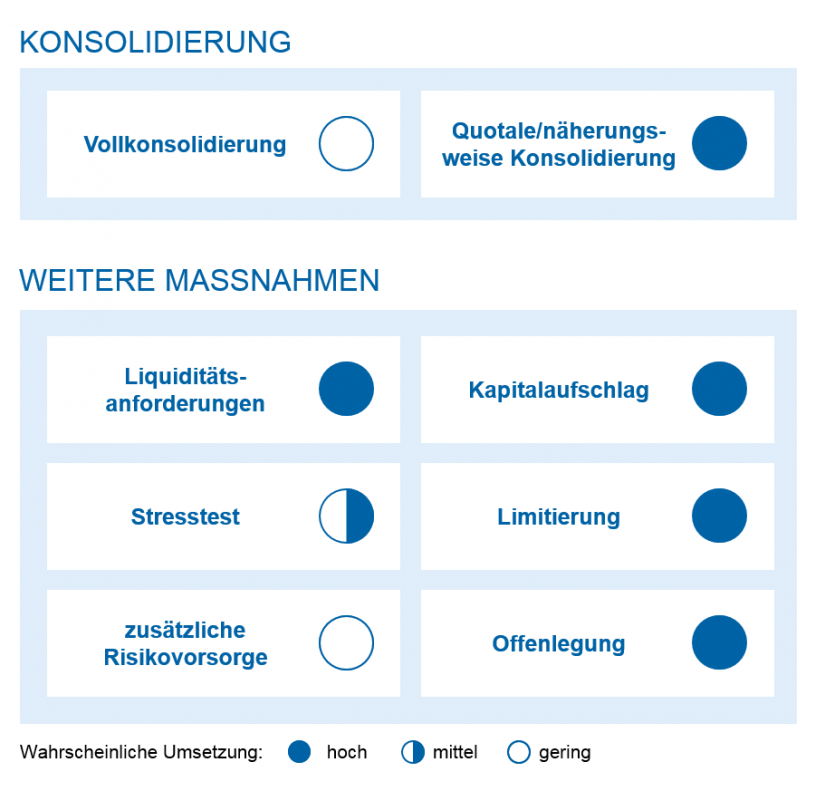

Für die Berücksichtigung der Step-in-Risiken schlägt das BCBS acht Vorgehensmethoden vor. In der folgenden Ansicht sind die Ansätze dargestellt und mit einer Einschätzung zur Umsetzungswahrscheinlichkeit versehen (Einschätzung abgeleitet aus der finalen Richtlinie und dem EBA-RTS zu aufsichtsrechtlicher Konsolidierung):

Konsolidierung ist aufgrund der Kontroll- und Besitzverhältnisse eine komplexe Thematik. Betroffene Unternehmen sind nicht mehrheitlich im Besitz des Instituts, und der Zugang zu Daten ist eingeschränkt. Eine quotale Konsolidierung, wie auch speziell im EBA-RTS aufgegriffen, ist konkretisiert und die wahrscheinlichere Methode.

Konkret gibt das BCBS vor, wann eine regulatorische Konsolidierung durchgeführt werden muss, und es legt auch ein grobes Vorgehen fest. Eine Konsolidierung ist grundsätzlich erforderlich, wenn ein Step-in-Risiko besteht oder wenn das Risiko besteht, dass das Institut über seine vertraglichen Verpflichtungen hinausgehende Leistungen erbringen wird. Besonderes Augenmerk liegt dabei auf Gesellschaften, die gegründet wurden, um eine aufsichtsrechtliche Konsolidierung zu vermeiden, auf Gesellschaften, bei denen früher schon ein Step-in-Risiko bestand, und natürlich auf solchen, die gemäß den Kriterien in den Richtlinien klar auf Step-in-Risiken hinweisen. Eine aufsichtsrechtliche Konsolidierung ist nicht empfohlen, wenn sie zu einer künstlichen Aufblähung der Bilanz führt und gleichzeitig keine Verfügungsrechte auf die entsprechenden Vermögenswerte vorliegen.

Sofern eine vollständige Konsolidierung nicht praktikabel ist, wird den Instituten eine näherungsweise Konsolidierung vorgeschlagen, bei der das Step-in-Risiko mittels eines Umrechnungsfaktors auf die Bank übertragen werden soll. Die Umrechnungskurse werden dabei nicht allgemein vorgegeben, sondern aufgrund der Struktur und des Ausmaßes getätigter Transaktionen individuell festgelegt.

Bei den weiteren Maßnahmen zur Berücksichtigung von Step-in-Risiken gelten Liquiditäts- und Ex-post-Kapitalaufschläge (nach Bail Out) als besonders realistisch. Das BCBS fordert konkret die Einbeziehung von Step-in-Risiken in die Liquiditätsmaße LCR und NSFR. Eine Umsetzung zusätzlicher Risikovorsorgen wird nicht in Form von Kapitalaufschlägen erwartet, sondern soll stattdessen durch eine Reduktion des CET1-Kapitals realisiert werden.

Zur Vermeidung von Konzentrationsrisiken empfiehlt das BCBS das Design eines Limitsystems bezüglich Positionen in Schattenbanken – ähnlich der Großkreditlimitierung. Die Offenlegung spezifischer Daten zu Anzahl und Größe der nicht konsolidierten Gesellschaften soll zu einer Reduzierung von Step-in-Risiken durch erhöhte Marktdisziplin führen. Zu guter Letzt empfiehlt das BCBS, dass zukünftige Stresstests step-in-relevante Gesellschaften miteinbeziehen sollten. Dies setzt eine baldige Konkretisierung der Anforderungen voraus.

Fazit

Zusammenfassend lässt sich sagen, dass noch eine Reihe von Konkretisierungen der Aufsichtsorgane aussteht, um Step-in-Risiken regulatorisch umfänglich berücksichtigen zu können. Diese Konkretisierungen sollten auf Anraten des BCBS zeitnah mit den nationalen Aufsichtsbehörden abgestimmt werden.

Dennoch sollten Institute frühzeitig aktiv werden und einen möglichen Impact anhand der klar formulierten Kriterien zur Identifikation von Step-in-Risiken im Rahmen von Vorstudien abschätzen. Dies sollte nicht zuletzt die Voraussetzung dafür schaffen, sich aktiv am Konsultationsprozess zu beteiligen.