Einleitung

Die vom Basler Ausschuss für Bankenaufsicht (BCBS) herausgegebenen finalen Standards (BCBS #368) zum Zinsänderungsrisiko im Anlagebuch (IRRBB) wurden am 21. April 2016 veröffentlicht. Diese ersetzen die im Juli 2004 publizierten Principles for the Management and Supervision of Interest Rate Risk (BCBS #108) und bauen auf den Ergebnissen der Konsultationsphase auf (BCBS #319). Das Feedback der Bankenbranche aus der Konsultationsphase findet Berücksichtigung in den finalen Standards. Vor allem bezog sich die Mehrzahl der Rückmeldungen der Branche auf die Ablehnung der Messung des IRRBB mittels eines neu definierten Standardansatzes und der daraus resultierenden Eigenkapitalunterlegung nach Säule 1, da dieser Ansatz die Heterogenität und Komplexität der verschiedenen Bankinstitute nicht ausreichend widerspiegelt. Der Standardansatz wird daher in den finalen Standards deutlich modifiziert und ist nur noch als Fallback-Lösung bzw. zur Entwicklung einer branchenweiten Benchmark vorgesehen, während die IRRBB-Steuerung unter Säule 2 in den einzelnen Instituten nach den überarbeiteten Grundsätzen erfolgen soll. Diese umfassen die folgenden wesentlichen Änderungen:

- Erweiterte Anforderungen für die IRRBB-Steuerung einschließlich präziserer Vorgaben für Zinsszenarien, strikterer Modellierungsannahmen für Einlagen und die verbindliche Einbeziehung von Kundenverhalten in eingebetteten Optionsrechten (Principles 4, 5 und 6).

- Erhöhte Offenlegungsanforderungen, insbesondere die Offenlegung von Modellierungsannahmen und Veränderungen des Economic Value of Equity (EVE) in allen Zinsszenarien (Principle 8).

- Transparente Identifizierung von „Ausreißerbanken“: Der Maximalverlust des EVE in einem der Zinsszenarien darf 15 % des Kernkapitals einer Bank nicht überschreiten (Principle 12).

Die Implementierung der neuen Regelungen aus BCBS #368 wird bis 2018 erwartet. Die vollständige Implementierung der Standards muss daher bereits in 2017 durchgeführt werden, wenn a) das Geschäftsjahr einer Bank zum 31. Dezember 2017 endet und b) BCBS #368 auf (inter-)nationaler Ebene gesetzlich eingeführt wird. Bislang sind die Basler Standards im Gegensatz zu den EBA-Leitlinien zu IRRBB nicht rechtlich bindend. Die BCBS-Standards sowie die EBA-Leitlinien sind jedoch als Ergänzung zueinander anzusehen und eine weitere Angleichung zwischen beiden Richtlinien deutet sich darüber hinaus an. Dies wird beispielsweise darin deutlich, dass sich die EBA das Recht vorbehält, Änderungen an ihren Leitlinien infolge der Umsetzung der BCBS-Standards vorzunehmen.

Überarbeitete IRRBB-Grundsätze als übergreifende Richtlinien

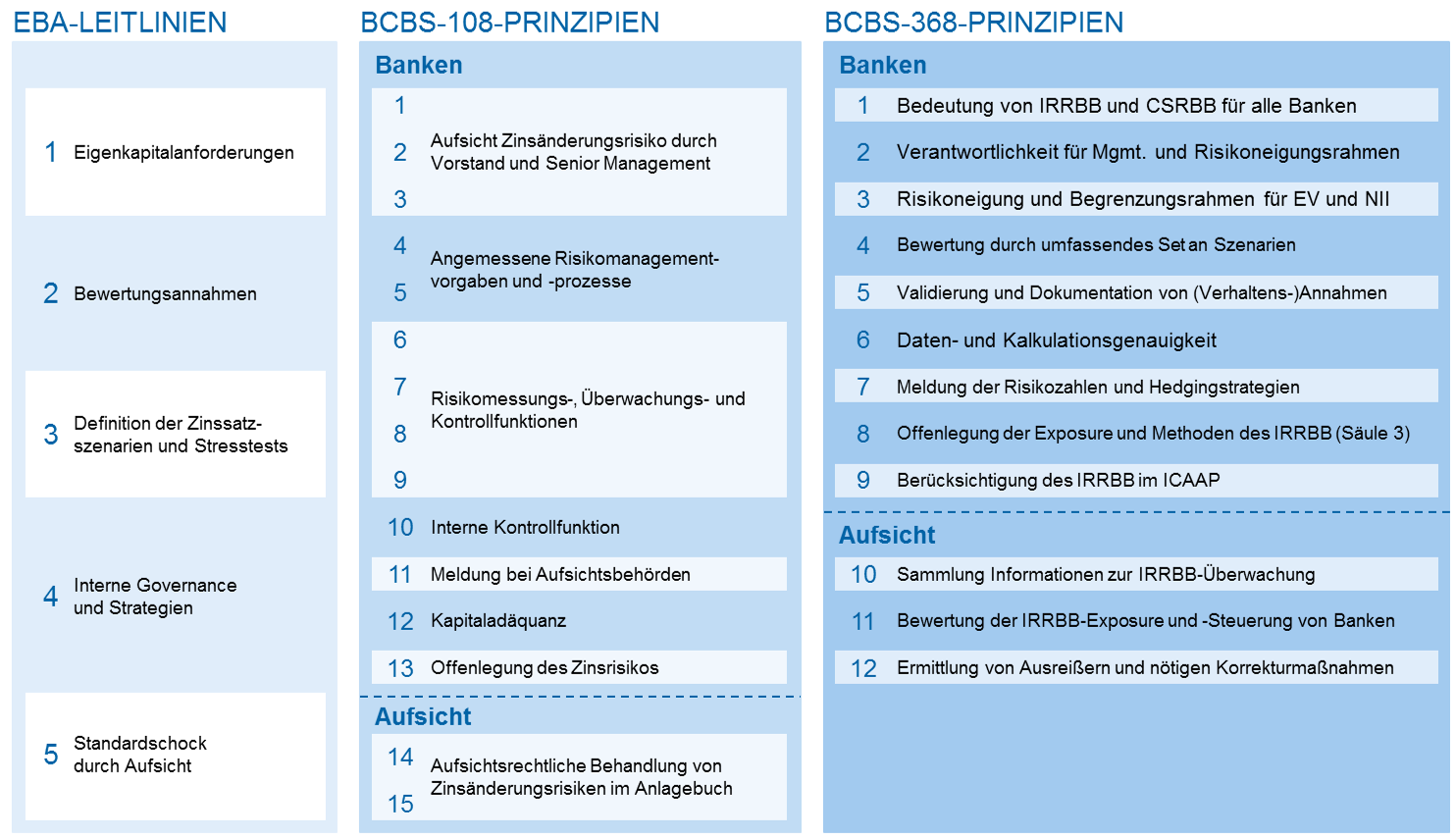

Zur Verdeutlichung des kontextuellen Rahmens zwischen den überarbeiteten IRRBB-Grundsätzen im Vergleich zu vorherigen Standards (BCBS #108) und den EBA-Leitlinien, werden die in allen drei Richtlinien festgelegten Anforderungen in der folgenden Abbildung nebeneinandergestellt:

Anhand der Grafik sind die vorhandenen Unterschiede zwischen den Leitlinien der EBA und den BCBS-Standards ersichtlich. Die zentralen Abweichungen werden im Folgenden näher erläutert.

- Principle 1: BCBS #368 beschränkt sich – anders als die EBA-Leitlinien – nicht nur auf das IRRBB, sondern nennt konkrete Anforderungen zur Identifizierung, Bewertung, Überwachung und Steuerung des Credit-Spread-Risikos im Anlagebuch (CSRBB).

- Principle 4: Klärung, Erweiterung und Präzisierung von Zinsschock- und Stressszenarien sowie die explizite Anforderung zur Messung der Auswirkungen von negativen Spread- und Volatilitätsanpassungen. Des Weiteren werden die notwendige Berücksichtigung stark konzentrierter Märkte (mit möglichen Auswirkungen auf die Liquidierung von Positionen), die Messung asymmetrischer Negativzinseffekte auf Aktiva und Passiva sowie inverse Stresstests behandelt.

- Principle 5: Die Modellierung impliziter Optionen und Dokumentation zentraler Annahmen muss für die verschiedenen Zinsszenarien vorgenommen werden. Ferner müssen unbefristete Einlagen analysiert werden, um einen bankindividuellen Einlagenbodensatz zu bestimmen. Um mögliche Anpassungen der Modellierungsannahmen resultierend aus sich ändernden externen Faktoren (u. a. verändertes Zinsumfeld, makroökonomisches Umfeld) adäquat zu erfassen, werden Banken zur Schätzung potenzieller Änderungen von Modellierungsannahmen in verschiedenen Zinsszenarien und makroökonomischen Entwicklungen verpflichtet. Darüber hinaus sind regelmäßige Validierungen (mindestens auf jährlicher Basis) der zentralen Verhaltensannahmen und eine entsprechende Dokumentation der genannten Anforderungen erforderlich.

- Principle 6: Klare und stringente Anforderungen an die Messsysteme, Eingangsdaten und Governance zur Validierung angewandter IRRBB-Bewertungsverfahren. Für eine angemessene Risikomessung müssen hierzu die Berechnungsmodelle von einfachen, statischen Ansätzen bis hin zu anspruchsvolleren und dynamischen Bewertungsansätzen reichen.

- Principle 8: Umfassende qualitative und quantitative Offenlegungsanforderungen werden dargelegt: Die qualitative Offenlegung umfasst eine ausführliche Beschreibung und Erläuterung der zugrunde liegenden Annahmen sowie die Bewertung, Steuerung, Überwachung und potenzielle IRRBB-Risikominderungsstrategien. Im Rahmen der quantitativen Offenlegung sind Ergebnisse aus der periodischen und barwertigen Risikomessung für die vorgeschriebenen Zinsschockszenarien sowie durchschnittlich und maximal angenommene Zinsanpassungstermine von Einlagen offenzulegen.

Grundsätze für Aufsichtsbehörden

- Principle 11: Evaluation des Zinsrisikomanagements, interner Bewertungssysteme (IMS), Risikoexposure und Kapitaladäquanz für das IRRBB. Die Evaluation wird auf Bankenebene und im Vergleich mit Peer-Group-Benchmarks durchgeführt.

- Principle 12: Durchführung einer Wesentlichkeitsprüfung zur Ermittlung von „Ausreißerbanken“, wobei der maximale Barwertverlust 15 % des Kernkapitals einer Bank nicht überschreiten darf. Die Aufsicht ist ferner befugt, weitere Wesentlichkeitsprüfungen durchzuführen, muss jedoch die zugrunde liegenden Kriterien zur Ermittlung eines Ausreißers veröffentlichen. Bei Feststellung von Mängeln am internen Risikomanagementsystem einer Bank oder einer unzureichenden Berücksichtigung des IRRBB im Rahmen des Internal Capital Adequacy Assessment Process (ICAAP) kann die Aufsicht institutsspezifische Korrekturmaßnahmen auferlegen. Diese können Forderungen zur Reduzierung des IRRBB oder zur Erhöhung des Kernkapitals in einem vorgegebenen Zeitraum umfassen. Außerdem kann die Aufsicht Kriterien zur Anpassung der IMS einer Bank vorgeben oder Hinweise hinsichtlich der Verbesserungsanforderungen der Risikomanagementkompetenz kommunizieren. Letztendlich kann die Aufsicht die Verwendung des Standardansatzes anordnen, falls die Prüfung Mängel an internen Modellen einer Bank aufdeckt.

Standardansatz als „Fallback“-Lösung und Benchmarking-Tool

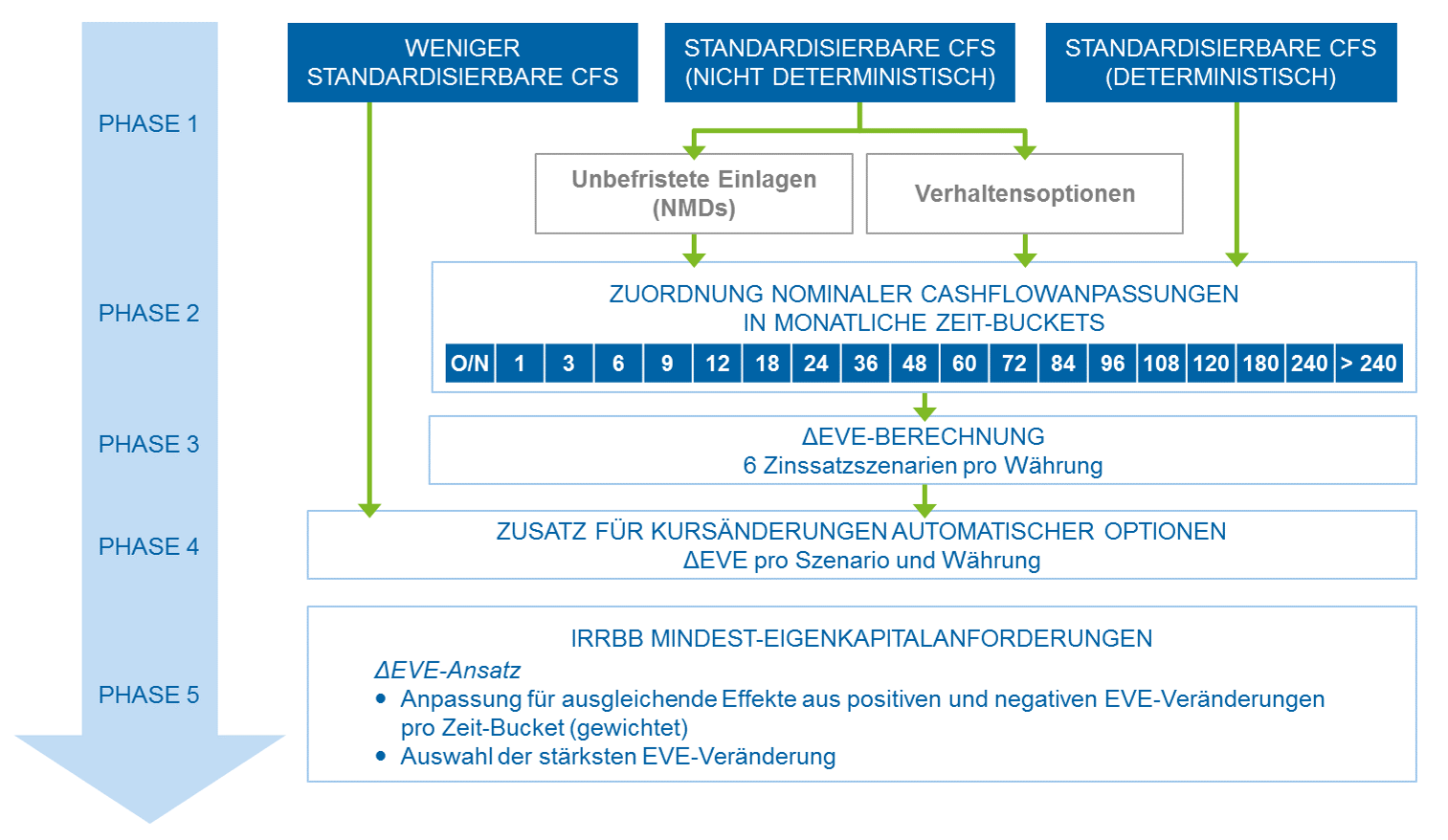

Obwohl der in BCBS #319 vorgeschlagene Standardansatz nicht zur Berechnung von Mindestkapitalanforderungen angewendet wird, beinhalten die finalen Standards dennoch einen überarbeiteten und vereinfachten Standardansatz. Die Aufsicht kann diesen als Benchmarking-Tool verwenden und Banken dazu verpflichten, den Standardansatz im Falle von erheblichen Mängeln innerhalb der internen Risikomanagementsysteme anzuwenden. Wie in der unten stehenden Abbildung verdeutlicht, basiert das Berechnungsverfahren des IRRBB nach dem Standardansatz auf dem ursprünglichen Vorschlag des Konsultationspapiers.

Die Hauptunterschiede zwischen der ursprünglichen und finalen Version des Standardansatzes lassen sich wie folgt zusammenfassen:

Der Basler Ausschuss sah ursprünglich eine Einführung vom Standardansatz unter Säule 1 vor, was jedoch die Komplexität und Heterogenität verschiedener Geschäftsmodelle nicht angemessen berücksichtigt hätte. Dementsprechend stellt der Standardansatz in den finalen Standards zum IRRBB eine Fallback-Lösung im Rahmen von Säule 2 dar, dessen verbindliche Anwendung durch die Aufsicht vorgeschrieben werden kann. Zusätzlich haben Banken generell die Möglichkeit, das Zinsänderungsrisiko freiwillig mithilfe des Standardansatzes zu berechnen.

Neben dem Verzicht einer Anwendung des Standardansatzes in Säule 1 wurde die Berechnung vereinfacht und stellt nunmehr ausschließlich auf eine barwertige Perspektive unter Berücksichtigung der vorgegebenen Zinsszenarien ab.

Zusätzlich wurden die Vorgaben zur Behandlung von Verhaltensannahmen (unbefristete Einlagen und implizite Kundenoptionen) mit erheblichen Auswirkungen auf die Risikomessung abgeschwächt.

- Variationen von Verhaltensannahmen zu vorzeitigen Rückzahlungen für die verschiedenen Zinsszenarien wurden gegenüber dem Konsultationspapier reduziert

- Die Annahmen zur Bestimmung vom Einlagenbodensatz ermöglichen einen größeren und realistischeren Anteil an stabilen unbefristeten Einlagen.

Das Vorgehen im Standardansatz besteht aus fünf Phasen:

Fazit

Mit der Veröffentlichung der finalen Standards werden Unklarheiten aus dem Konsultationspapier ausgeräumt und gleichzeitig der aktuelle Handlungsbedarf gegenüber den aktuell geltenden Vorschriften deutlich. Die Fokusverlagerung der BCBS – vom Standardansatz unter Säule 1 zur internen Messung des IRRBB unter Säule 2 – führt nicht zu einer Erleichterung, sondern geht mit zahlreichen Handlungsbedarfen einher. So ist insbesondere der neu definierte Standardansatz in den Banken zu etablieren – nicht zuletzt, um die Vorteilhaftigkeit des eigenen Modells gegenüber dem regulatorischen Standardansatz zu bestimmen. Es besteht Grund zur Annahme, dass Ergebnisse aus dem Standardansatz ohnehin regelmäßig an die Aufsicht gemeldet werden müssen, um Benchmarkvergleiche zwischen den Instituten erstellen zu können. Die Notwendigkeit zur Implementierung und regelmäßigen Durchführung des Standardansatzes wird somit deutlich.

Neben dem Standardansatz sind auch die qualitativen Anforderungen der BCBS-Grundsätze im internen Zinsrisikomanagement umzusetzen. Startpunkt dafür sollte eine Gap-Analyse zur Ermittlung des Erfüllungsgrads der Grundsätze in der internen Zinsrisikosteuerung darstellen. Falls das interne Zinsrisikomanagement einer Bank nicht vollständig den BCBS-Grundsätzen entspricht und wesentliche Mängel festgestellt werden, kann die Aufsicht Korrekturmaßnahmen auferlegen und die jeweilige Bank zur Verwendung des Standardansatzes, Bereitstellung von zusätzlichem Kapital, Reduzierung des IRRBB-Exposures (z. B. durch Hedging), strengeren Modellierungsannahmen oder Verbesserung des bestehenden Risikomanagementsystems verpflichten.

Die bis 2018 gesetzte Implementierungsfrist erfordert die zeitnahe Definition eines Umsetzungsplans, um die vollständige Erfüllung der regulatorischen Anforderungen zu gewährleisten. Eine zeitnahe Umsetzung hat höchste Priorität, um aufsichtliche Maßnahmen zu vermeiden. zeb empfiehlt daher, einen angemessenen und zeitnahen Ansatz zur Umsetzung von BCBS #368 zu entwickeln. Der Implementierungsprozess sollte aufgrund der oben genannten Auswirkungen auf die Banken möglichst schnell beginnen, insbesondere um auch die technische Umsetzung des Änderungsbedarfs zu gewährleisten. Institute, die zur Messung und Steuerung des Zinsrisikos die Software zeb.control.risk–ALM (vormals zeb.integrated.treasury manager) einsetzen, sind heute schon in der Lage, eine periodische und barwertige Zinsrisikomessung nach Maßgabe der BCBS-Grundsätze durchzuführen und alle weiteren Vorgaben der BCBS-Standards und der EBA-Leitlinien technisch zu unterstützen.