Einleitung

„Liquidität ist essenziell für das weitere Überleben von Banken”. Diese Aussage wurde vom Basler Ausschuss für Bankenaufsicht (BCBS) in 2006 getätigt. Insbesondere in der darauf folgenden Finanzkrise in 2008 hat sich eindrucksvoll gezeigt, wie sich diese Aussage in Bezug auf das Versiegen von Interbankenmärkten sowie auf Bank Runs bewahrheitete. Infolgedessen haben Aufsichtsbehörden die regulatorischen Anforderungen hinsichtlich des Liquiditätsrisikos verschärft. Eine Hauptmaßnahme bildet hierbei die Liquidity Coverage Ratio (LCR). Diese zielt darauf ab, mit einem strengen 30-Tage-Stressszenario die kurzfristige Solvenz von Instituten zu jeder Zeit zu gewährleisten. Eine weitere wichtige Kennzahl, um die mittel- und langfristige Liquidität von Banken zu stärken, ist die Net Stable Funding Ratio (NSFR). Die NSFR erfordert von Banken die Sicherstellung einer nachhaltigen Fälligkeitsstruktur zwischen den Aktivgeschäften und Verbindlichkeiten. Durch die Begrenzung der Fristentransformation fördert die NSFR somit die Finanzierungsstabilität der Institute.

Während die NSFR gemäß Säule I voraussichtlich bis 2018 eine Mindestanforderung wird, müssen Banken bereits heute für die LCR eine regulatorische Minimumquote von 70 % erfüllen. Innerhalb der nächsten Jahre wird diese Mindestgrenze bis 2018 kontinuierlich auf 100 % erhöht.

Aufgrund der strikten Meldeanforderungen sowie der bestehenden Herausforderung eine umfassende Datenbasis für die LCR- und NSFR-Berechnung aufzubauen, haben sich die Institute bisher vorwiegend auf die Sicherstellung der Meldefähigkeit sowie auf die stichtagsbezogene Berechnung der Liquiditätskennzahlen konzentriert. Die Integration der Liquiditätskennzahlen in das interne Steuerungsframework bildet aber die Grundlage für eine nachhaltige Steuerung des Instituts. Die Simulation von zukünftigen Entwicklungen und die Analyse der Auswirkungen werden daher zunehmend an Relevanz gewinnen.

Anforderungen an die LCR- und NSFR-Simulation

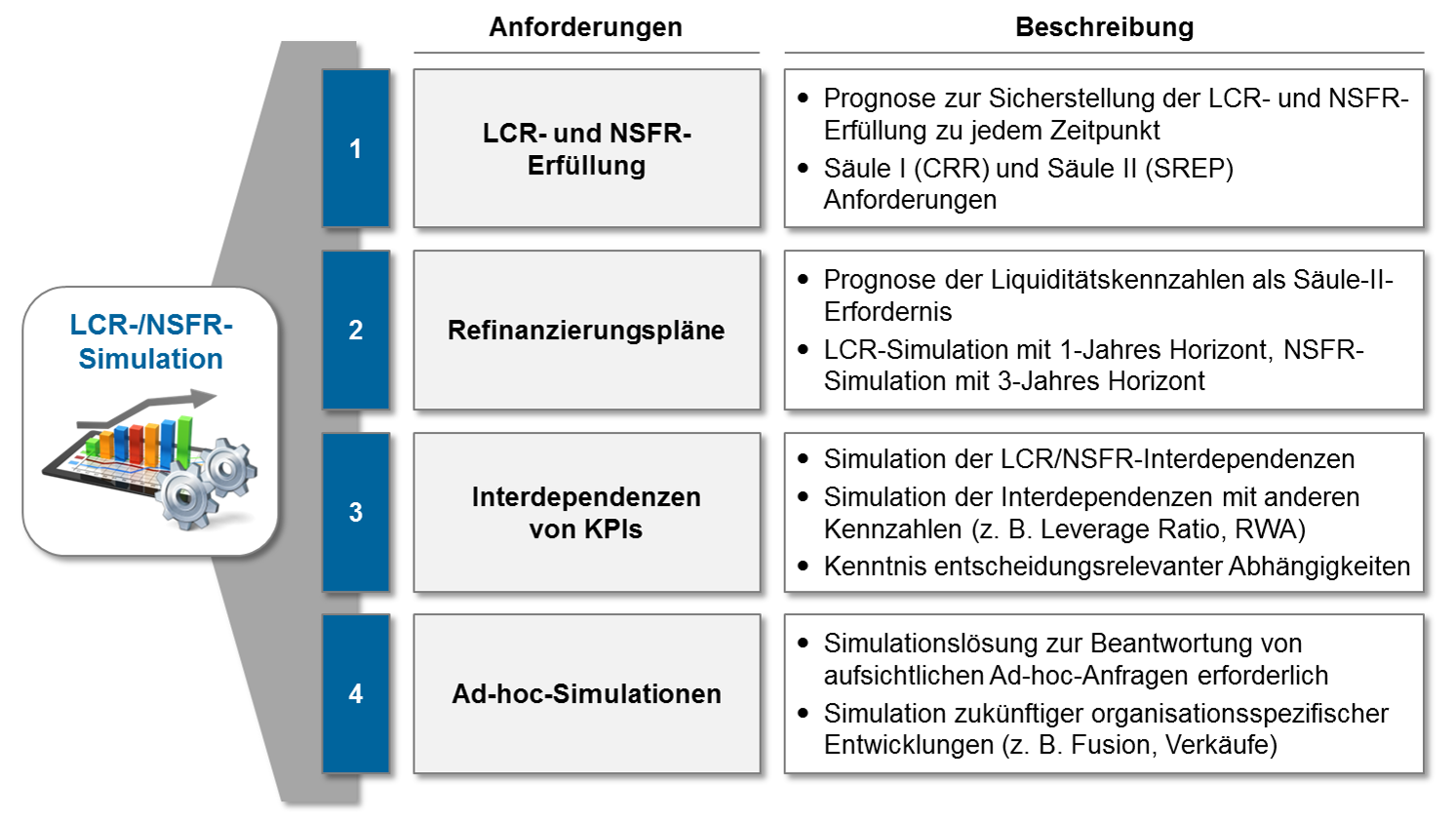

Regulatorische Vorgaben sowie bankinterne Anforderungen an eine ganzheitliche Liquiditätssteuerung sind die wesentlichen Treiber für die Entwicklung einer integrierten LCR- und NSFR-Simulationslösung.

1) LCR- und NSFR-Erfüllung

Die LCR ist seit Oktober 2015 ein Minimumstandard und muss nach den Anforderungen der Säule I die gesetzliche Mindestgrenze von vorläufig 70 % erreichen oder übersteigen. Die LCR-Simulationen und hier im Besonderen eine Prognose gewährleisten die Erfüllung der LCR zu jeder Zeit. Dies ist aufgrund von regulatorischen Konsequenzen besonders wichtig für Banken, die unter die entsprechende Mindestgrenze fallen. Gemäß Artikel 4 (4) des delegierten Rechtsakts zur Mindestliquiditätsquote müssen Institute einen Plan bei den zuständigen Behörden vorlegen, der darstellt, wie eine zeitgerechte Wiedererfüllung der Anforderungen nach Artikel 414 der CRR sichergestellt werden kann. Zusätzlich dazu kann die zuständige Behörde auch Berichte über die Quote auf täglicher Basis anfordern.

Im Gegensatz zur LCR ist die NSFR noch kein Standard. Dennoch sollte die NSFR im Simulationsframework berücksichtigt werden, um eine ausreichende stabile Finanzierung zu jeder Zeit zu gewährleisten.

2) Refinanzierungspläne

Die Europäische Bankenaufsicht (EBA) hat im Juni 2014 Richtlinien zur Meldung von Refinanzierungsplänen für Kreditinstitute veröffentlicht. Diese Vorgaben beinhalten unter anderem auch Anforderungen bezüglich der Simulation der LCR und NSFR. So wird insbesondere gefordert, die LCR für ein Jahr sowie die NSFR für bis zu drei Jahre vorauszuplanen.

3) Abhängigkeiten von Kennzahlen

Für Institute ist es wichtig, die Abhängigkeiten zwischen verschiedenen Kennzahlen bzw. die Wechselwirkung von geplanten operationellen und strategischen Maßnahmen nachzuvollziehen. So sollte es beispielsweise für eine Bank immer von großem Interesse sein, die Auswirkungen von LCR-und NSFR-Optimierungsmaßnahmen auch auf andere Kennzahlen, wie z. B. die Eigenkapitalquote, die Cost-Income-Ratio und die Eigenkapitalrentabilität zu verstehen.

4) Ad-hoc-Simulationen

In Bezug auf die Säule-II-Anforderungen ist die EZB insbesondere dazu angehalten, Ad-hoc-Berichte anzufordern. Um diese Anfragen fristgerecht zu erfüllen, ist eine solide Simulationslösung erforderlich. Weiterhin gewährleistet die Simulationslösung auch die Berechnung und Analyse von institutionsspezifischen Entwicklungen, zum Beispiel eine Fusion oder der Verkauf von Beteiligungen.

Best Practice IT-Simulationsframework

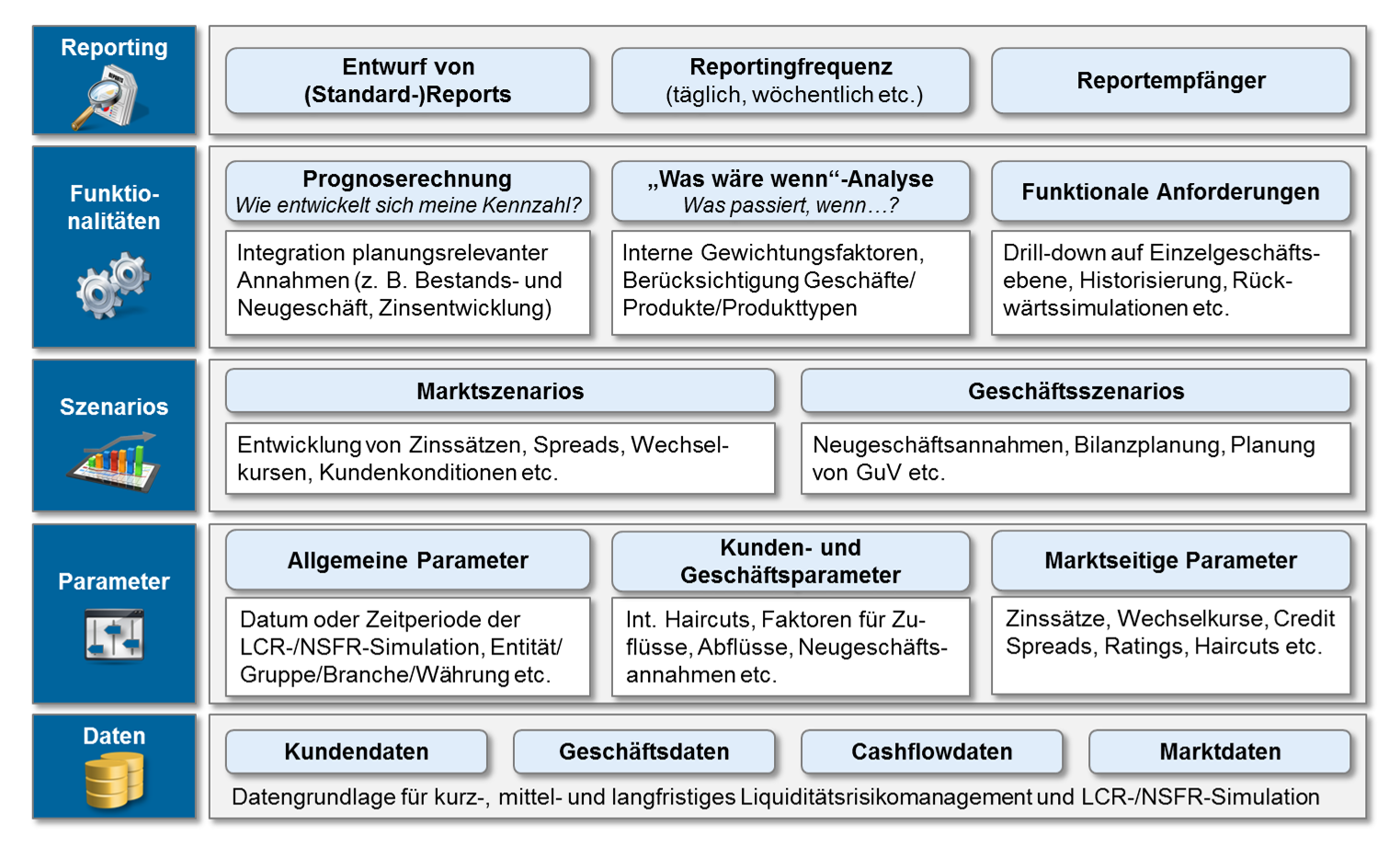

Basierend auf den fachlichen und regulatorischen Anforderungen für die LCR- und NSFR-Simulation hat zeb ein IT-Framework entwickelt. Dieses Framework beinhaltet fünf Kernbausteine, deren Integration in die bankinterne Liquiditätsmanagement-Architektur die Basis für die LCR- und NSFR-Simulation bilden.

Die Bausteine und ihre Charakteristiken werden in Abbildung 2 dargestellt.

Eine zeitgerechte Datenlieferung und angemessene Datenqualität sind die Grundlage für eine funktionsfähige Simulationslösung. Insbesondere Kundeninformationen, alle relevanten Geschäfte inklusive der Zinsinformationen, Cashflows und Marktdaten müssen in der Datenbasis enthalten sein. Abhängig vom gewünschten Simulationsumfang können aggregierte Daten oder Einzelgeschäftsdaten herangezogen werden. Harmonisierte Schnittstellen zu den Quellsystemen ermöglichen eine zeitgerechte Datenlieferung für die einzelnen Simulationsläufe.

Parameter beschreiben die Inputfaktoren für den Simulationslauf. Dabei werden zwei Arten an Parametern unterschieden. Mittels allgemeiner Parameter werden die grundlegenden Einstellungen definiert, beispielsweise wird festgelegt für welchen Tag die Simulation durchgeführt oder welche Dimensionen (Organisationseinheit, Geschäftsbereich, Währung etc.) im Simulationslauf berücksichtigt werden sollen. Die zweite Gruppe umfasst kunden-, geschäfts- und marktspezifische Parameter. Diese Parameter werden dazu benutzt, die einzelnen Szenarios zu definieren und zu parametrisieren.

Die Szenarios bilden das Kernstück des LCR- und NSFR-Simulationsframeworks. Generell kann zwischen Markt- und Geschäftsszenarios unterschieden werden. Die Marktszenarios beschreiben zukünftige Marktsituationen, beispielsweise die Entwicklung von Referenzzinssätzen. Die Geschäftsszenarios bilden die bankinternen Geschäftsannahmen wie zum Beispiel das erwartete Bilanzwachstum ab. Dies bezieht sich insbesondere auf die Anwendung von institutsspezifischen Gewichtungsfaktoren, die Betrachtung oder Ausgrenzung von einzelnen Geschäften, Produkten, Portfolios etc.

Unter Anwendung der definierten Szenarios bilden die Parameter zusammen mit den Daten (Kunde, Geschäft, Cashflow, Marktdaten) den Input für den Simulationslauf. Das LCR- und NSFR-Simulationstool sollte die folgenden Simulationsfunktionalitäten bereitstellen:

- Die vorausschauende Berechnung dient der Prognose der LCR und NSFR für eine bestimmte Zeitperiode unter Berücksichtigung des bestehenden Geschäfts sowie Neugeschäftsannahmen.

- Die „Was wäre wenn“-Analyse ermöglicht die Berechnung der LCR und NSFR unter Anwendung von spezifischen Maßnahmen.

Die Ergebnisse der LCR- und NSFR-Simulation können in einem eigenen Berichtscockpit visualisiert werden, um einen klaren und strukturierten Überblick zu erhalten. Das Cockpit sollte u. a. die folgenden Funktionalitäten unterstützen.

- Überblick über berechnete Kennzahlen und Drill-down zu definierten Granularitätsstufen

- Auswahl und Darstellung von spezifischen Dimensionen (beispielsweise Organisation, Geschäftsbereich)

- Darstellung der Entwicklung der LCR- und NSFR-Kennzahlen in einem bestimmten Zeitraum

- Exportfunktionalitäten zu MS Excel, PDF etc.

Zusammenfassung

Regulatorische Anforderungen und interne Vorgaben bilden die Voraussetzung für die Umsetzung und Integration einer LCR- und NSFR-Simulationslösung in das Banksteuerungsframework. Die Beantwortung der folgenden Fragen bezüglich der fünf wesentlichen Bausteine bildet die Grundlage für die erfolgreiche Umsetzung:

- Daten: Welche Daten sind gefordert und wann können diese von wo geliefert werden?

- Parameter: Welche Inputfaktoren sollen in einem Simulationslauf berücksichtigt werden?

- Szenarios: Welche Szenarios (Markt/Geschäft) sind von Interesse und wie sollen diese Szenarios wiedergegeben werden?

- Funktionalitäten: Wie sind Szenarios und Parameter miteinander verbunden und welche zusätzlichen Funktionalitäten werden gefordert?

- Berichtswesen: Wer möchte die Simulationsergebnisse sehen und wie bzw. wann sollen diese präsentiert werden?

Somit kann festgehalten werden, dass eine LCR-und NSFR-Simulationslösung einem Institut nicht nur ein nützliches Werkzeug bietet, um regulatorische Anforderungen für die beiden Kennzahlen zu erfüllen, sondern auch um die Auswirkungen von Veränderungen in der Geschäftsstruktur zu verstehen und darüber hinaus strategische Entscheidungen zu treffen.

2 Antworten auf “LCR- und NSFR-Simulation”

Nadia

Sehr informativer Text, sehr lehrreich.

Welche Quelle ist für den ersten Satz des Textes hinterlegt worden? Wo kann ich diese einsehen?

Bernhard Kretschmar

Liebe Nadia,

Folgend der Link zur englischen Originalversion unseres Beitrags:

https://www.bankinghub.eu/banking/finance-risk/lcr-nsfr-simulation

Folgend der Link zur BIS-Quelle:

https://www.bis.org/publ/bcbs69.htm

Liebe Grüße

Sebastian Lesslhumer und Bernhard Kretschmar