BaFin und EBA konkretisieren ihre Erwartungshaltung

Die LCR gibt an, zu wie viel Prozent die in den nächsten 30 Tagen entstehenden Nettoliquiditätsabflüsse durch den Liquiditätspuffer eines Instituts gedeckt sind. Da Vermögenswerte für die Anrechnung als Liquiditätspuffer hohe Qualitätsstandards bezüglich Liquidierbarkeit und Risikobewertung erfüllen müssen, geht das Vorhalten des Liquiditätspuffers i. d. R. mit einer Verringerung der Gesamtbankrentabilität einher.

Durch die Konkretisierung der Definition und Ausgestaltung der zusätzlichen Liquiditätsabflüsse durch die Aufsicht zeichnet sich ab, dass bei vielen Instituten künftig ein größerer Liquiditätspuffer vorgehalten werden muss, um die zusätzlichen Liquiditätsabflüsse kompensieren zu können. Durch diese zusätzliche Belastung wird die angespannte Rentabilitätssituation vieler Institute weiter verschärft.

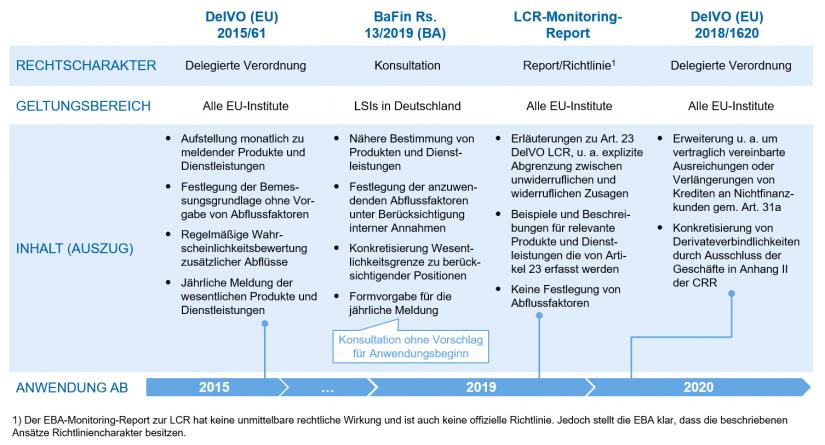

Das Vorgehen zur Behandlung zusätzlicher Liquiditätsabflüsse aus anderen Produkten und Dienstleistungen wird in Artikel 23 der Delegierten Verordnung (EU) 2015/61 (DelVO LCR) definiert. Allerdings blieben die Abflussfaktoren sowie eine genaue Abgrenzung der betroffenen Geschäfte bisher offen.

Mit dem Rundschreiben 13/2019 (BA) hat die BaFin einen Konsultationsentwurf zur Spezifizierung des Ausweises von zusätzlichen Liquiditätsabflüssen in Zusammenhang mit anderen Produkten und Dienstleistungen, die nicht unter die Regelungen der Artikel 27 bis 31a DelVO LCR fallen, veröffentlicht.

Fast zeitgleich hat auch die EBA in ihrem ersten Report zur LCR eine Konkretisierung publiziert, wobei im Rahmen der Ultimomeldung im Juni 2019 bereits im Vorfeld konkretere Anforderungen an ausgewählte Institute herausgegeben worden sind.

Seit der Einführung der Delegierten Verordnung wird zwischen einer monatlichen und einer jährlichen Meldung der zusätzlichen Liquiditätsabflüsse unterschieden. Für die monatliche Meldung wurde zwar der für die Berechnung des Abflusses zugrunde liegende Betrag vorgegeben, die entsprechenden Abflussfaktoren wurden jedoch nicht geregelt.

Auch die in der DelVO LCR verankerte Wesentlichkeitsgrenze für die jährlich zu meldenden Produkte und Dienstleistungen wurde nicht näher definiert. Erfahrungswerte zeigen, dass aufgrund der bisher fehlenden Konkretisierung durch die Aufsicht eine ganze Reihe von Instituten aktuell weder monatlich noch jährlich zusätzliche Liquiditätsabflüsse meldet.

Mit dem o. g. Konsultationsentwurf der BaFin erfolgt nun eine nähere Bestimmung der betroffenen Geschäfte und die Festlegung bestimmter Abflussfaktoren für die monatliche Meldung. Zusätzlich wird die Wesentlichkeitsgrenze und die damit verbundene Meldepflicht von Produkten und Dienstleistungen in der jährlichen Meldung bestimmt. Abbildung 1 zeigt den Verlauf der regulatorischen Vorgaben im Kontext der zusätzlichen Liquiditätsabflüsse.

Mit der aufsichtsrechtlichen Konkretisierung erhalten Abflüsse aus widerruflichen Zusagen endgültig Einzug in die Berechnung der LCR

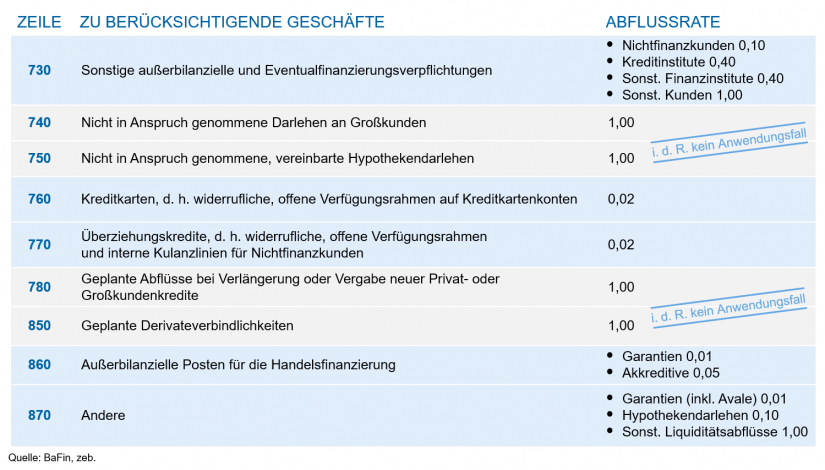

In ihrem Rundschreiben stellt die BaFin klar, dass es sich bei zusätzlichen Liquiditätsabflüssen überwiegend um Abflüsse handelt, deren Eintritt und Zeitpunkt unsicher sind. Dies sind insbesondere sonstige außerbilanzielle und Eventualfinanzierungsverpflichtungen, widerrufliche Kreditkartenlimite sowie Überziehungskredite und Handelsfinanzierungen.

Unter Überziehungskrediten versteht die BaFin dabei offene Verfügungsrahmen, die innerhalb von 30 Tagen widerrufen werden können, oder nicht verbindlich zugesagte, offene interne Verfügungsrahmen.

In Abbildung 2 werden die verschiedenen Kategorien der zusätzlichen Liquiditätsabflüsse im Zusammenhang mit anderen Produkten und Dienstleistungen und die korrespondierenden Abflussfaktoren dargestellt.

LCR: Zeile 730 | Sonstige außerbilanzielle und Eventualfinanzierungsverpflichtungen, einschließlich nicht zweckgebundener Finanzierungsfazilitäten

In der Zeile 730 des Meldeformulars C 73.00 der LCR sind laut BaFin Eventualfinanzierungsverbindlichkeiten und sonstige widerrufliche Kreditfazilitäten zu berücksichtigen. Als zentrales Beispiel nennen BaFin und EBA in dieser Kategorie Verpflichtungen, die aus einer Originator-, Sponsor- oder Verkäufertätigkeit entstehen können, falls die Institute Wertpapiere aus Reputationsgründen selbst aufkaufen.

Des Weiteren können unter dieser Position widerrufliche, offene Verfügungsrahmen von Finanzkunden subsumiert werden. Diese werden durch die BaFin vom Ausweis als Überziehungskredit ausgeschlossen (s. u.) und über die Definition der Zeile 730 als „Auffangbecken“ in diese aufgenommen.

Eine Verortung der widerruflichen, offenen Verfügungsrahmen von Finanzkunden in der Zeile 730 wird auch von der Umbenennung in „nicht zugesagte Finanzierungsfazilitäten“ durch das LCR-Korrigendum[1] gestützt.

Der Charakter dieser Zeile als „Auffangbecken“ für verschiedene Verbindlichkeiten und deren potenzielle Abflüsse spiegelt sich auch in den nach Kundengruppen differenzierten Abflussfaktoren wider (10 % für Nichtfinanzkunden, 40 % für Kreditinstitute oder sonstige beaufsichtigte Finanzinstitute und 100 % für sonstige Kunden).

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

LCR: Zeile 760 | Kreditkarten

Unter Verbindlichkeiten aus Kreditkarten sind nicht verbindlich zugesagte bzw. innerhalb von 30 Tagen widerrufliche, offene Verfügungsrahmen auf Kreditkartenkonten zu subsumieren. Diese sind in der Zeile 760 des Meldeformulars C 73.00 der LCR zu berücksichtigen. Für potenzielle Abflüsse aus Kreditkartenverbindlichkeiten ist ein Abflussfaktor von 2 % vorgesehen.

LCR: Zeile 770 | Überziehungskredite

In der Zeile 770 des Meldeformulars C 73.00 der LCR sind offene Verfügungsrahmen an Nichtfinanzkunden, die jederzeit mit Wirkung innerhalb von 30 Tagen widerrufen werden können, zu berücksichtigen. Dies schließt Zusagen ein, die bis auf Weiteres zur Verfügung gestellt werden. Zudem sind interne Limite, die nicht gegenüber den Kunden kommuniziert werden, auszuweisen. Für diese Position sieht die BaFin ebenfalls einen Abflussfaktor von 2 % vor.

LCR: Zeile 860 | Außerbilanzielle Posten für die Handelsfinanzierung

Für außerbilanzielle Posten im Rahmen von Handelsfinanzierungen sind in Zeile 860 des Meldeformulars C 73.00 unter Verweis auf die Einstufung außerbilanzieller Geschäfte der CRR u. a. Garantien mit einem Abflussfaktor von 1 % und Akkreditive mit einem Abflussfaktor von 5 % auszuweisen.

LCR: Zeile 870 | Andere

Die Zeile 870 des Meldeformulars C 73.00 umfasst die Restmenge, wie bspw. sonstige bedingte Liquiditätsabflüsse (100 % Abflussfaktor), Garantien (1 % Abflussfaktor) und sonstige Hypothekendarlehen (10 % Abflussfaktor), die angeboten, aber noch nicht durch den Kunden akzeptiert wurden.

Ausweis weiterer Produkte und Dienstleistungen

Der Artikel 23 DelVO LCR führt auch Produkte und Dienstleistungen auf, die regelmäßig keine Anwendung finden. Dies betrifft folgende Positionen:

- C 73.00, Zeile 740: „Nicht in Anspruch genommene Darlehen und Buchkredite an Großkunden“

- C 73.00, Zeile 750: „Vereinbarte, aber noch nicht in Anspruch genommene Hypothekendarlehen“

- C 73.00, Zeile 780: „Geplante Abflüsse in Zusammenhang mit der Verlängerung oder der Vergabe neuer Privat- oder Großkundenkredite“

- C 73.00, Zeile 850: „Geplante Derivateverbindlichkeiten“

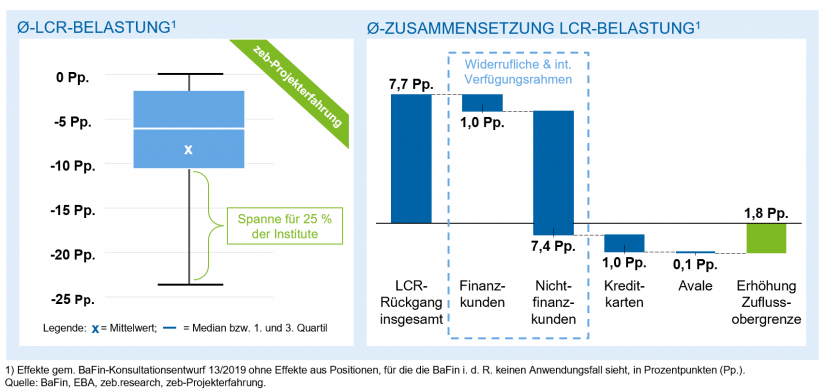

Auswirkungsanalysen zeigen spürbare Belastungen der LCR

Projekterfahrungen zeigen, dass insbesondere die Berücksichtigung widerruflicher offener Linien von Nichtfinanzkunden zu einer wesentlichen Erhöhung der Abflüsse führt. Allerdings steigt mit der Erhöhung der Abflüsse die Obergrenze für die maximale Anrechnung von Zuflüssen, welche i. d. R. auf 75 % der Gesamtliquiditätsabflüsse begrenzt sind.

Die Zunahme der Obergrenze für anrechenbare Zuflüsse kompensiert in den betrachteten Fällen die Belastung durch die zusätzlichen Liquiditätsabflüsse durchschnittlich um ca. 1,8 Prozentpunkte. Insgesamt wird die LCR jedoch mit einem durchschnittlichen (medianen) Rückgang von 7,7 (6,2) Prozentpunkten bei den untersuchten Instituten noch immer spürbar belastet. 25 % der Institute verzeichnen sogar einen Rückgang von 11 Prozentpunkten oder mehr, wobei der maximale, in Projekten beobachtete Rückgang 23,8 Prozentpunkte beträgt, wie der Abbildung 3 zu entnehmen ist.

Darüber hinaus besteht weiteres Potenzial für eine zusätzliche Belastung der LCR aufgrund von Produkten und Dienstleistungen, die in der Auswirkungsanalyse noch nicht berücksichtigt wurden, wie bspw. außerbilanzielle Posten für die Handelsfinanzierung sowie solche, die laut Aussage der BaFin regelmäßig keine Anwendung finden (z. B. Verlängerung oder Vergabe neuer, großvolumiger Finanzierungen von Flughäfen o. Ä.). Somit hat die Konkretisierung der zusätzlichen Liquiditätsabflüsse durch die Aufsicht im Einzelfall gravierende Auswirkungen auf die LCR.

BaFin unterstreicht Verzahnung von interner und aufsichtsrechtlicher Perspektive mit unmittelbarer Auswirkung auf die LCR

Wie bereits zu Beginn des Beitrags geschildert, fordert der Artikel 23 DelVO LCR zusätzlich zur monatlichen Meldung eine jährliche Meldung der genannten Produkte und Dienstleistungen, für die die Wahrscheinlichkeit und der potenzielle Umfang von Liquiditätsabflüssen wesentlich sind. In ihrem Rundschreiben konkretisiert die BaFin auch dieses Wesentlichkeitskriterium wie folgt:

- Der Betrag der jeweiligen Kategorie beträgt mehr als 0,5 % der Differenz zwischen sämtlichen in der LCR anzusetzenden Abflüssen (C 73.00, Zeile 010, Spalte 010) und den Abflüssen nach Artikel 23 (C 73.00, Zeile 720, Spalte 010).

und

- Der Betrag der jeweiligen Kategorie beträgt in Summe mehr als 6 MEUR.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.Folgendes Beispiel veranschaulicht das Wesentlichkeitskriterium der BaFin:

Gesamte (ungewichtete) Abflüsse in der LCR: 720 MEUR

(Ungewichtete) Abflüsse nach Art. 23: 181 MEUR

Davon widerrufliche Kreditkartenlimite: 80 MEUR

Davon widerrufliche Kontokorrentzusagen: 100 MEUR

Davon Avale: 1 MEUR

Die Differenz zwischen den gesamten Abflüssen in der LCR und den Abflüssen nach Artikel 23 beträgt in diesem Beispiel 539 MEUR. Für die jährliche Meldung gelten somit die Produktkategorien als wesentlich, die ein Volumen von mehr als 2,695 MEUR (539 MEUR * 0,5 %) aufweisen. In dem aufgeführten Beispiel fließen dementsprechend die widerruflichen Kreditkartenlimite und Kontokorrentzusagen, nicht aber die Avale in die jährliche Meldung mit ein. Avale wären zusätzlich jedoch auch deshalb nicht in der jährlichen Meldung zu berücksichtigen, da der Betrag bereits unter dem Schwellenwert von 6 MEUR liegt.

Dem Rundschreiben der BaFin ist auch bereits ein Entwurf für die Form der jährlichen Meldung von wesentlichen Produkten und Dienstleistungen beigefügt. Zu erfassen sind die COREP-Referenz (Meldebogen-Zeile), eine laufende Produktnummer sowie der Betrag, die interne Abflussrate und eine Erklärung bezüglich des Produkts. Lediglich die technische Einreichung dieser Meldung wird noch nicht beschrieben.

Die BaFin stellt dabei insbesondere klar, dass zu den jeweiligen Kategorien die Abflussraten, die das Institut intern in dem steuerungsrelevanten MaRisk-Stressszenario mit den „adversesten“ Auswirkungen verwendet, zu melden sind. Auf Grundlage der Meldung überprüft die Aufsicht die Angemessenheit der für die monatliche Meldung festgelegten Abflussraten und nimmt bei Bedarf Anpassungen vor.

Eine wesentliche und potenziell kritische Vorgabe der BaFin stellt die Aufforderung an die Banken dar, der Aufsicht nicht nur anzuzeigen, wenn institutsintern bezüglich der einzelnen Kategorien von höheren Abflussraten ausgegangen wird, sondern die Abflussraten auch unmittelbar in der monatlichen Meldung anzuwenden.

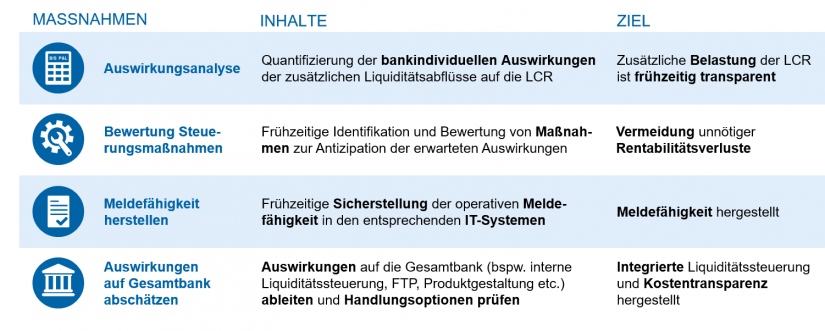

Vorgaben der Konsultation belasten Institute insgesamt spürbar – individuelle Auswirkungen und Maßnahmen sind zu evaluieren

Die Höhe der gezeigten Auswirkungen, aber auch die operativen Umsetzungsschritte zur Herstellung der Meldefähigkeit machen die frühzeitige Ableitung eines Handlungsplans erforderlich. Dieser sollte, wie in Abbildung 4 dargestellt, zumindest eine Auswirkungsanalyse, die Bewertung von Steuerungsmaßnahmen, die Herstellung der Meldefähigkeit und eine Analyse der Auswirkungen auf die Gesamtbank umfassen.

Je nach Geschäftsmodell und aktuellem LCR-Niveau sollten Institute frühzeitig mit Proberechnungen die Auswirkungen auf die LCR quantifizieren und die Effekte mit entsprechenden Maßnahmen antizipieren. Dabei wird die Auswirkungsanalyse gemäß ILAAP-Leitfaden explizit von der Aufsicht gefordert. Institute sollten ihre Optionen sorgfältig prüfen, um eine rentabilitätsschwächende Erhöhung des Liquiditätspuffers so gering wie möglich zu halten oder sogar gänzlich zu vermeiden.

Schlussendlich treibt die BaFin mit ihrem Rundschreiben auch die Verzahnung der betriebswirtschaftlichen und aufsichtlichen Perspektive weiter voran. Ihre Ankündigung, die im Risikomanagement verwendeten Abflussfaktoren nicht nur zur Validierung der aufsichtlichen Abflussraten heranzuziehen, sondern diese von den Banken u. U. unmittelbar anwenden zu lassen, sollten die Institute auch in der internen Steuerung entsprechend würdigen.