Gründe für die Einführung eines Verwahrentgelts

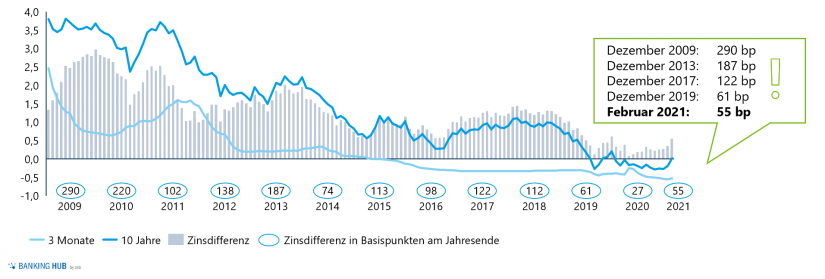

Seit 2009 fallen die Zinsen stetig (Abbildung 1) und haben nun ein historisch niedriges Zinsniveau von aktuell -0,5 % erreicht.[1]

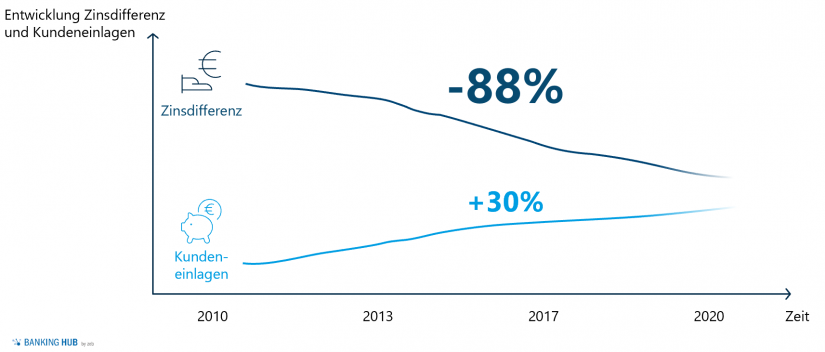

Gleichzeitig lässt sich jedoch beobachten, dass sich die Kundeneinlagen bei den Banken – trotz de facto null Zinsen bei Einlagen und Sparprodukten – seit dem Jahr 2000 fast verdoppelt haben. Allein von 2019 bis 2020 haben die Einlagen bei Sparkassen um rund 5 %[2] zugelegt. Zusätzliche Konjunkturprogramme zur Eindämmung der Folgen durch COVID-19 spülen weitere große Geldmengen in die Märkte (u. a. Deutschland 750 Mrd. EUR, USA 2.000 Mrd. USD, Italien 400 Mrd. EUR). Somit ist weiterhin eine Trendverschärfung anzunehmen und keine Trendwende. Ohne Gegenmaßnahmen wird der Zinsüberschuss stetig weiter sinken, wohingegen die Kosten für das Parken von Kundeneinlagen kontinuierlich wachsen werden (Abbildung 2).[3]

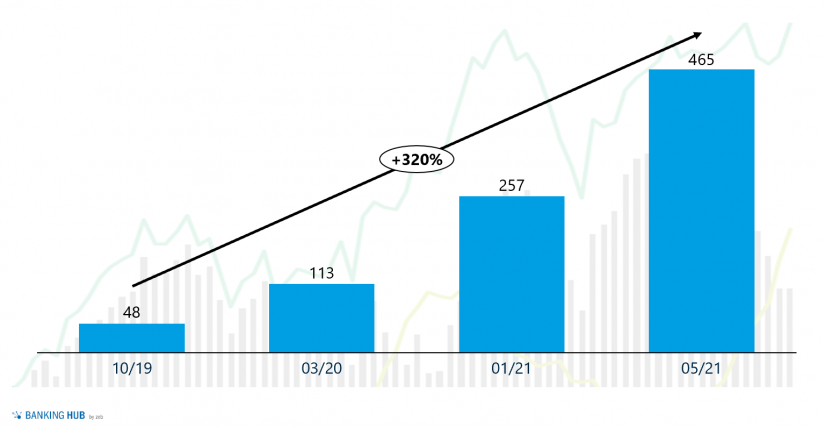

Als Gegenmaßnahme wurde die Weitergabe des Einlagenzinses an den Endkunden als sogenanntes Verwahrentgelt eingeführt. Im Markt konnte eine unterschiedliche Herangehensweise beobachtet werden. Obwohl Verwahrentgelte bei Firmenkunden mit großen Volumina teilweise bereits seit Längerem vereinbart worden waren, hat eine Einführung für Privatkunden erst in den vergangenen 18 Monaten schrittweise eingesetzt (Abbildung 3). Dabei werden Verwahrentgelte bei Neukunden grundsätzlich vereinbart, bei Bestandskunden hat die Ansprache zur Vertragsanpassung begonnen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

In 2019/2020 wurden vermehrt Kundeneinlagen ab einem Volumen von 100.000 EUR bis 250.000 EUR mit einem Verwahrentgelt von 0,1 % bis 0,5 % versehen. Mitte 2020 nahm die Dynamik im Markt deutlich zu, und die Freibeträge für Privatkunden wurden häufig auf 50.000 EUR oder geringer angesetzt – bei einer direkten Weitergabe der -0,5%-Zinsen auf die Einlagen.

Im Mai 2021 haben bereits 465 Banken ein Verwahrentgelt mehrheitlich in Höhe von 0,5 % eingeführt. Und die Anzahl der einführenden Banken ist derzeit noch weiter steigend. Doch wie können Banken und Sparkassen sich intelligent positionieren?[4]

Wie Banken sich positionieren können: Festlegung der Höhe des Verwahrentgelts

Bei der Festlegung der Freibeträge und der Höhe des Verwahrentgelts wird sich häufig an Wettbewerbern orientiert. Der Bundesgerichtshof (BGH) hat Ende April 2021 mit seinem richtungsweisendes Urteil (Az.: XI ZR 26/20) zur Zustimmungsfiktion weiterhin dafür gesorgt, dass Freibeträge und Zinssatz zukünftig wohl nicht mehr ohne die aktive Zustimmung des Kunden angepasst werden können. Daher wird es nun für Banken umso wichtiger, eine gute Strategie hinsichtlich Verwahrentgelte auszuarbeiten, da nachträgliche Änderungen nun erschwert werden könnten.

Dabei konnten vier zentrale Herausforderungen beobachtet werden: Identifikation von Muss- und Kann-Kunden, ungeplante Kundenansprache ohne klares Ziel, pauschale Verwahrentgelte für alle Kunden unabhängig von der Profitabilität sowie Schwierigkeiten bei dem Angebot alternativer Produkte.

Einführung Verwahrentgelte: Basierend auf unserer Projekterfahrung empfehlen wir grundsätzlich einen vierstufigen Ansatz:

- Welche Kunden sind anzusprechen?

Analyse und Klassifizierung der Privat- und Firmenkunden hinsichtlich der Profitabilität in Muss- und Kann-Kunden für Verwahrentgelte - Wie können verhaltensbasierte Preismodelle entwickelt werden?

Entwicklung eines differenzierten Preismodells zur Belohnung und Bindung von guten Kunden mit hoher Produktnutzung durch attraktive Konditionen anstatt Einsatz von pauschalen Freibeträgen - Wie und mit welchem Ziel sind diese Kunden anzusprechen?

Maßgeschneidertes Kommunikationskonzept zur Ansprache inkl. Regelwerk für Sonderkonditionen und Ablehnungen sowie Incentivierung zur Umschichtung hin zu Alternativprodukten - Welche Produktanpassungen sind vorzunehmen?

Adaption der bestehenden Produkte wie z. B. Sparkonten, neue Regularien wie Guthabenhöchstgrenzen oder das Anbieten von provisionsertragsbringenden Produkten

Durch ein klar strukturiertes Konzept zur Einführung von Verwahrentgelten basierend auf diesen vier Schritten kann die aktuelle Marktsituation erfolgreich genutzt werden, um eine Kostenneutralisation des Einlagenzinses zu erreichen. Die Situation bietet die Chance, sich von den Wettbewerbern zu differenzieren, die auf pauschale Freibeträge und Zinssätze setzen.

Kunden mit einer hohen Produktnutzungsquote könnten durch pauschale Freibeträge verärgert werden, was für Banken mit einem differenzierten Ansatz (z. B. einem Vorteilskonzept) zu einem Zugewinn an attraktiven Kunden führen könnte. Folglich können Banken nicht nur die durch die Einlagezinsen entstehenden Kosten neutralisieren, sondern haben die Möglichkeit, durch cleveres Incentivieren der Kunden zusätzliche Provisionserträge zu erzielen und das Wertpapiergeschäft zu kräftigen.

Eine gründliche Analyse der Kundenstruktur, differenzierte und verhaltensbasiere Preismodelle, die richtige Kommunikation und entsprechende Produktanpassungen entscheiden dabei über Erfolg oder Misserfolg bei der Einführung von Verwahrentgelten.

Evaluation des Potenzials zur Kostenneutralisation

zeb bietet einen kostenfreien Onlinesimulator zur Ermittlung des Potenzials der Kostenneutralisation durch die Einführung von Verwahrentgelten an. Anhand der Eingabe des Instituts und weniger Parameter kann dort eine erste Indikation vorgenommen werden.

Gerne stellen wir Ihnen das praxiserprobte vierstufige Konzept zur erfolgreichen Einführung von Verwahrentgelten in einem unverbindlichen Gespräch genauer vor.

Potenzialrechner: Ertrags- und Kosteneinsparpotentiale im Pricing heben

Nutzen Sie gerne unseren Potenzialrechner auf dem Digital Services Hub, um in wenigen Schritten Ihr mögliches Potential zur Kostenneutralisation durch Verwahrentgelte zu ermitteln.