Dies ist ein kleiner Auszug aus der Status-quo-Analyse unserer neuen European Banking Study 2021, die im Februar erscheinen wird:

- 2020 war eine Achterbahnfahrt – für uns alle und die Finanzkennzahlen!

- Signifikant steigende Risikovorsorge belastet Profitabilität europäischer Banken

- Stehen uns die größten Schwierigkeiten noch bevor?

2020 war eine Achterbahnfahrt – für uns alle und die Finanzkennzahlen!

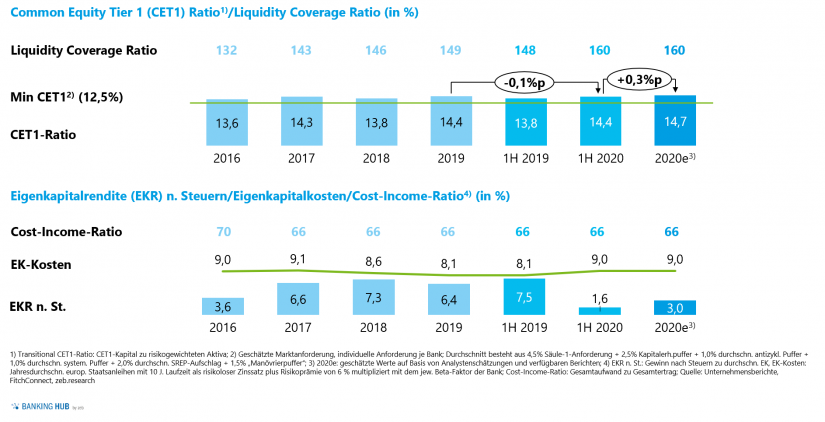

Beginnen wir mit einer guten Nachricht: Selbst nach all diesen Höhen und Tiefen im vergangenen Jahr ist die Kapitalausstattung der europäischen Banken im Durchschnitt immer noch gut. Für das Gesamtjahr 2020 erwarten wir eine Verbesserung der durchschnittlichen CET1-Quote der 50 größten europäischen Banken auf 14,7 %. Ein Plus von rund 30 BP gegenüber dem Vorjahr. Erste leicht negative Auswirkungen auf die Kapitalquoten zu Beginn der COVID-19-Pandemie – aufgrund neu vergebener Kredite vor allem an Firmen- und teilweise auch Privatkunden sowie gezogener Kreditlinien – drehten sich im zweiten Quartal und in der zweiten Jahreshälfte 2020 durch geringere RWAs – insbesondere aus Handelsaktivitäten – und den Aufbau zusätzlichen Eigenkapitals vollständig um.

Obwohl die Aufsichtsbehörden als Reaktion auf die Krise durch gelockerte Kapitalanforderungen weiteren Spielraum geschaffen haben, konnten die meisten Banken ihre Kapitalquoten im Laufe des Jahres sogar noch verstärken. Ähnlich solide ist die durchschnittliche Lage bei der Leverage Ratio (LR) und der Liquidity Coverage Ratio (LCR). Insbesondere die LCR stieg im ersten und zweiten Quartal deutlich an und dürfte am Jahresende einen neuen Spitzenwert von ca. 160 % erreichen (GJ 2019: 149 %). Viele Banken haben damit als Reaktion auf die Krise und die einhergehende Unsicherheit ihre eigentlich ohnehin schon hohen Liquiditätspuffer nochmals deutlich ausgebaut.

Im Hinblick auf die Profitabilität sieht das Bild jedoch deutlich schlechter aus. Die COVID-19-bedingten Auswirkungen auf die GuV der Banken sind signifikant. Nach einem positiven Trend in den letzten Jahren und einer durchschnittlichen Eigenkapitalrendite (EKR) nach Steuern von 6,4 % im Jahr 2019 dürfte sich die durchschnittliche Profitabilität der 50 größten Banken in Europa im GJ 2020 auf ca. 3,0 % mehr als halbieren. Insbesondere in den ersten Quartalen 2020 brach die EKR teilweise dramatisch ein. Einige Banken wiesen deutlich negative Ergebnisse aus. In der zweiten Jahreshälfte 2020 hat sich die Profitabilität zwar erholt, sie bleibt aber auf das Gesamtjahr gesehen auf dem niedrigsten Niveau seit mehr als fünf Jahren und weit entfernt von den Eigenkapitalkosten.

Bei einem Blick auf die einzelnen Institute ergibt sich jedoch ein sehr heterogenes Bild. Wir erwarten, dass 10 bis 15 Banken (von 50) für das Jahr 2020 (signifikante) Verluste ausweisen werden, während eine Handvoll Institute sogar annähernd ihre Ergebnisse des Jahres 2019 erreichen sollte. Die Mehrheit der Banken wird Zahlen deutlich unter dem Niveau des Vorjahres, aber zumindest über null ausweisen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Signifikant steigende Risikovorsorge belastet Profitabilität europäischer Banken

Was ist der Treiber hinter diesem Profitabilitätsrückgang? Noch im Februar oder März 2020 erwarteten viele, dass während der Pandemie die Erträge der Banken auf breiter Front sinken oder die operativen Kosten steigen würden. Im Rückspiegel betrachtet ist beides nicht eingetreten. In einigen Geschäftsbereichen konnten die Banken ihre Erträge sogar steigern. So profitierten das Asset- und Wealth-Management und insbesondere das Investmentbanking – lange Jahre das Problemfeld im europäischen Bankgeschäft – deutlich von höheren Unsicherheiten und damit verbundenen Marktvolatilitäten. Institute mit einem hohen Anteil an diesen Segmenten wiesen daher über das Jahr hinweg oftmals gute Quartalsergebnisse aus. Auf der Kostenseite traten viele Institute auf die Bremse, indem sie externe variable Kosten reduzierten oder Projekte in das Jahr 2021 verschoben. Aus Ertrags- und Kostensicht konnten die meisten Banken die Krise also relativ gut verkraften.

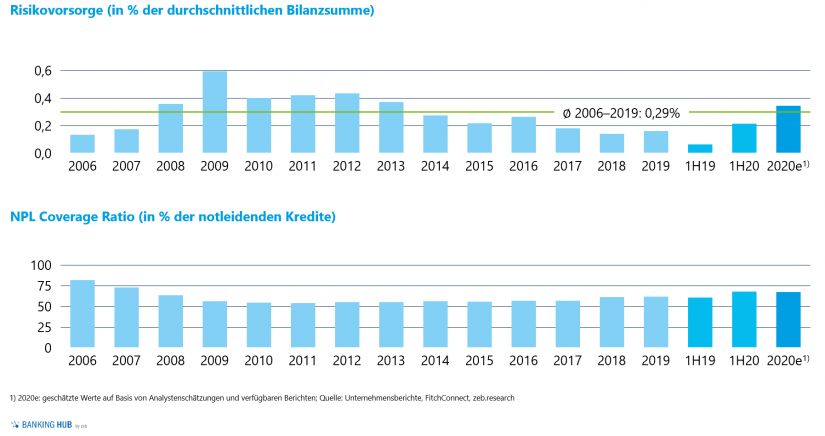

Hauptursache für den Einbruch der Profitabilität waren vielmehr die Risikokosten. Nachdem sich ab März/April die wirtschaftlichen Aussichten für 2020 historisch eingetrübt hatten, erhöhten die 50 größten europäischen Banken ihre Risikovorsorge massiv. Nach den ersten sechs Monaten des Jahres 2020 überstieg die Risikovorsorge (in % der durchschnittlichen Bilanzsumme) bereits den Vorjahreswert und belastete die Ergebnisse der Banken entsprechend stark. Interessanterweise stammen die meisten dieser Rückstellungen bisher aus der sog. „Stage 1“ (oder „Stage 2“) und nicht aus der „Stage 3“. Tatsächlich haben die eigentlichen Kreditverluste aufgrund staatlicher Hilfsprogramme und anderer öffentlicher Maßnahmen die Banken noch nicht in voller Höhe erreicht. Daher erwarten wir für die beiden letzten Quartale 2020 insgesamt eine Normalisierung der Risikovorsorge. Dennoch wird sie für das Gesamtjahr voraussichtlich mehr als doppelt so hoch ausfallen wie im GJ 2019. Obwohl die Höchststände der Jahre nach der globalen Finanzkrise nicht erreicht werden sollten, wird die Risikovorsorge im GJ 2020 dennoch deutlich über dem langfristigen Durchschnitt 2006 bis 2019 liegen.

Abbildung 2: Langfristige Entwicklung der Risikovorsorge und der NPL Coverage Ratio der Top-50-Banken in Europa

Abbildung 2: Langfristige Entwicklung der Risikovorsorge und der NPL Coverage Ratio der Top-50-Banken in EuropaDabei ist ein zusätzliches Problem, dass europäische Banken in der Vergangenheit stark von einem günstigen Kreditumfeld profitiert haben und sich auf die positiven GuV-Effekte verlassen konnten. Die Risikovorsorge ist in den letzten Jahren kontinuierlich gesunken, hat 2018/2019 einen historischen Tiefstand erreicht und war damit der entscheidende Treiber für die jüngsten Profitabilitätsverbesserungen einiger Banken. Obwohl die europäischen Banken auch Erfolge bei der Verbesserung ihres Betriebsmodells – d. h. bei der Senkung der Kosten – verzeichnen konnten, wurden diese Effekte fast vollständig durch Ertragssenkungen neutralisiert, sodass die Cost-Income-Ratio relativ stabil bei rund 66 % blieb. Die aktuelle Krise hat damit einige Banken auf dem falschen Fuß erwischt und offenbart wieder klar deren operative Schwächen. Die geringen operativen Gewinnpolster einiger Banken reichen somit nicht aus, um die deutlich höheren Kreditausfälle auszugleichen. Stattdessen befinden sich mehrere Banken nun in einer Situation, in der sie mit zunehmenden notleidenden Krediten in ihrem Portfolio umgehen müssen und gleichzeitig zu operativen Maßnahmen, meist Kostensenkungen, gezwungen sind.

Stehen uns die größten Schwierigkeiten noch bevor?

Im Rückblick auf das Jahr 2020 ist die gute Nachricht, dass Europas Top-50-Banken am Ende eines historisch schwierigen Jahres immer noch eine ausreichende Kapitalisierung aufweisen und die Profitabilität (mehr oder weniger) im positiven Bereich liegen wird. Diese Ergebnisse sind sicherlich besser als zu Beginn der Pandemie befürchtet. Darüber hinaus hat die Verfügbarkeit wirksamer COVID-19-Impfstoffe die Hoffnung auf ein baldiges Ende der Pandemie gestärkt, und es gibt erste Anzeichen, dass die Auswirkungen auf die gesamte Wirtschaft geringer sein könnten als zunächst angenommen. Darüber hinaus wurden einige politische Fragen (Brexit, US-Präsidentschaft) gelöst.

Der eigentliche Test für die Widerstandsfähigkeit der Banken steht jedoch ab der zweiten Hälfte des Jahres 2021 bevor. Es ist zu erwarten, dass nach dem Auslaufen der Moratorien und der staatlichen Hilfsprogramme die Zahl der Unternehmens-/Privatinsolvenzen deutlich ansteigen wird – mit entsprechenden Folgen für das Volumen notleidender Kredite und der Kreditausfälle bei Banken. Dies würde ab der zweiten Jahreshälfte 2021 zusätzliche Risikokosten und GuV-Belastungen bedeuten. Darüber hinaus könnten erwartete Ratingverschlechterungen im Firmenkundengeschäft zu einer RWA-Inflation und damit zu einer Verringerung der Kapitalquoten in der zweiten Jahreshälfte 2021 und später führen.

Für zusätzliche Einblicke in diese Themen empfehlen wir die beiden Ausgaben unserer European Banking Study 2020

- Ausblick auf die möglichen Entwicklungen der Risikovorsorge: European Banking Study 2020, 1. Ausgabe

- Auswirkungen auf die Kapitalisierung/risikogewichteten Aktiva: European Banking Study 2020, 2. Ausgabe

Die Kapitalmärkte sind sich dieser potenziell anstehenden zusätzlichen Risiken bewusst, was sich in der aktuellen Marktbewertung und den Aktienkursen der Banken zeigt. Während sich die meisten Branchen im Laufe von 2020 vollständig erholt haben, werden die Aktien europäischer Banken teils immer noch mit einem deutlichen Abschlag gehandelt.

In unserem aktuellen zeb.market.flash haben wir diese Entwicklungen näher beleuchtet:

Insgesamt sind die Aussichten für die anstehenden Ergebnisse der Banken also gemischt. Ja, es wird bei einigen Banken negative Ergebnisse geben. Aber zumindest eine Verteidigungslinie – die Kapitalisierung – wird im Durchschnitt immer noch standhalten. Was die Profitabilität und die Kreditverluste angeht, wird der wirkliche Test in der zweiten Hälfte des Jahres 2021 und darüber hinaus kommen. Für die Zukunft ist jedoch auch ein Punkt sehr klar: Niedrige Ergebnisse in 2020 und bis zu einem gewissen Grad in 2021 können leicht durch COVID-19 erklärt werden (und das ist auch richtig so), aber danach ist eine Verbesserung und Stabilisierung der Ergebnisse über operative Maßnahmen ein Muss.