Die Filiale bleibt wichtig

Die meisten Millennials sind in der Onlinewelt zuhause – deswegen verwundert es wenig, dass bei der Mehrheit der jüngeren Bankkunden auch im Alltag digitale Kanäle klar die Nase vorn haben. In Deutschland bevorzugen 79,8 % von ihnen Digital Banking, um ihre finanziellen Angelegenheiten zu regeln. In der Schweiz gaben 80 % der Befragten an, alltägliche Aufgaben wie Überweisungen und die Abfrage des Kontostands auch oder ausschließlich online zu erledigen, in Österreich liegt dieser Wert sogar bei knapp 90 %.

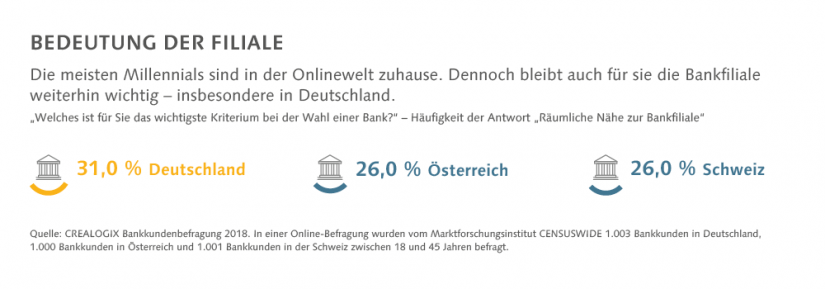

Die Bankfiliale vor Ort und eine persönliche Beratung möchten aber dennoch viele jüngere Bankkunden nicht missen. Am wichtigsten ist der Besuch in der Filiale dabei für die Millennials in Deutschland: Für 31 % von ihnen ist eine Filiale in der Nähe ihres Wohnorts sogar das wichtigste Kriterium bei der Entscheidung für eine Bank. In Österreich und der Schweiz liegt dieser Wert bei jeweils 26 %. Die jüngeren Kunden nutzen also sowohl die Filiale als auch das Online Banking gezielt zur Regelung ihrer finanziellen Angelegenheiten – um den Millennials gerecht zu werden, ist deswegen ein hybrider Beratungsansatz unverzichtbar.

Mobile vs. Desktop Banking

Ein weiteres Ergebnis der Bankkundenbefragung 2018: Mobile Banking ist weiter auf Vormarsch. Immer mehr Bankkunden bevorzugen mobile Endgeräte für die Erledigung ihrer Bankgeschäfte. Am höchsten ist die Mobile-Begeisterung derzeit in Österreich: 37 % der 18-45-Jährigen bevorzugen das Banking per Smartphone oder Tablet, die Schweiz und Deutschland liegen mit 29,2 % bzw. 27,4 % etwas dahinter. Dass die Akzeptanz für das Mobile Banking bereits heute so hoch ist, überrascht, da Mobile und Peer-to-Peer Payment allen Bemühungen von Banken, Fintechs und Technologieanbietern zum Trotz häufig noch nicht möglich sind und damit am Bargeld oft kein Weg vorbeiführt.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Große Unterschiede bei der Kundenzufriedenheit

Hinsichtlich der Zufriedenheit mit ihrer Bank zeigen sich in der Bankkundenbefragung Licht und Schatten. Am zufriedensten sind die Bankkunden in Österreich: Hier antworteten 72,6 % der Millennials auf die Frage „Wenn Sie an Ihre sonstigen Konsumgewohnheiten denken wie etwa das Onlineshopping oder den Besuch von Geschäften: Sind Sie zufrieden mit dem Kundenerlebnis, das Ihnen Ihre Bank bietet?“ mit “Ja”. Während die Schweiz mit einem Wert von 69,8 % nur leicht hinter den österreichischen Banken zurückliegt, haben in Deutschland viele Finanzinstitute in der Kundenwahrnehmung offensichtlich Luft nach oben: So sehen 39,2 % der Millennials im Service ihrer Bank noch Steigerungsbedarf. Unter den 18-24-Jährigen sind sogar nur 57,4 % der Befragten mit ihrer Bank voll und ganz zufrieden. Insbesondere in Deutschland sind die Kreditinstitute damit gefordert, die Modernität und Kundenorientierung ihrer Services zu hinterfragen.

Open Banking – Begeisterung hier, Skepsis dort

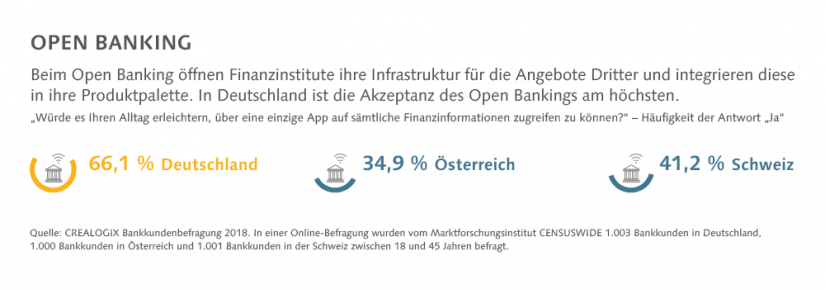

Bei der Bankkundenbefragung kam auch ein Zukunftsthema zur Sprache: Open Banking. Beim Open Banking öffnen Finanzinstitute ihre Infrastruktur für die Angebote Dritter und gehen dabei über die Anforderungen der neuen EU-Zahlungsdiensterichtlinie PSD2 noch hinaus. In einer Open-Banking-Welt können Kunden über eine einzige App auf sämtliche Finanzservices zugreifen. In Deutschland ist eine solche Plattformstrategie ganz im Sinne der Kunden: Mit 66,1 % würde es eine große Mehrheit der deutschen Millennials begrüßen, über eine einzige App auf sämtliche Finanzinformationen zugreifen zu können. In anderen Ländern wie beispielsweise Großbritannien liegt die Akzeptanz für das Open Banking auf einem ähnlich hohen Niveau.

In Österreich sind hingegen nur 34,9 % der befragten Bankkunden der Ansicht, dass eine solche App ihren Alltag einfacher machen könnte. Auch in der Schweiz ist die Begeisterung für das Open Banking mit einem Wert von 41,2 % noch ausbaufähig. Vorbehalte gegenüber Open Banking äußern österreichische und schweizerische Bankkunden vor allem hinsichtlich der Sicherheit der Anwendungen. Banken sind deswegen gefordert, diese Bedenken ernst zu nehmen. Mehrstufige Sicherheitsstrategien mit einer starken Kundenauthentifizierung und Maßnahmen zur Betrugsprävention sollten Bestandteil jeder Open-Banking-Initiative sein.

Hat eine Bank mit einer Digital-Banking-Infrastruktur und offenen Schnittstellen (APIs) erst einmal die technische Grundlage für Open Banking geschaffen, kann das Finanzinstitut mit eigenen Apps und Drittanwendungen eine individuelle Customer Experience orchestrieren. Vor dem Hintergrund eines sich verschärfenden Wettbewerbs im Bankensektor und einer gestiegenen Wechselbereitschaft der Kunden wird für Finanzinstitute die Schaffung eines positiven Kundenerlebnisses immer wichtiger. Für Banken ist es deswegen ratsam, sich bereits frühzeitig mit Open-Banking-Angeboten zu positionieren – denn die First Mover haben es am einfachsten, Kunden durch neue Angebote innerhalb eines offenen Ökosystems langfristig an ihr Institut zu binden.