Vorgehen unserer Betrachtung

Die grundsätzliche Methodik bleibt bestehen. Eingeteilt in 13 europäische Ländercluster werden diesmal insgesamt 135 Banken betrachtet. Diese Banken stellen jeweils die größten Banken aus den jeweiligen Länderclustern dar. Als Basis wurde weiterhin das Jahr 2007 verwendet, und eine Inflationsanpassung mit länderspezifischen Inflationsraten auf den Endwert 2015 wurde vorgenommen. Diese Inflationsanpassung dient der Vergleichbarkeit entlang der Zeitreihe, um Wachstumsraten dahin gehend bereinigen zu können, dass rein inflationsbedingte Kostensteigerungen herausgerechnet werden. Weiterhin stehen relative jährliche Wachstumsraten (CAGR) im Vordergrund, um die Entwicklung der letzten Jahre betrachten zu können.

Die Vergleichbarkeit der relativen sowie prozentuellen Werte zwischen den aktuellen Erkenntnissen und denen vom letzten Jahr ist insbesondere wegen der Anpassung des Samples sowie kleiner methodischer Verfeinerungen nur bedingt möglich.

Weiterführung bestehender Trends

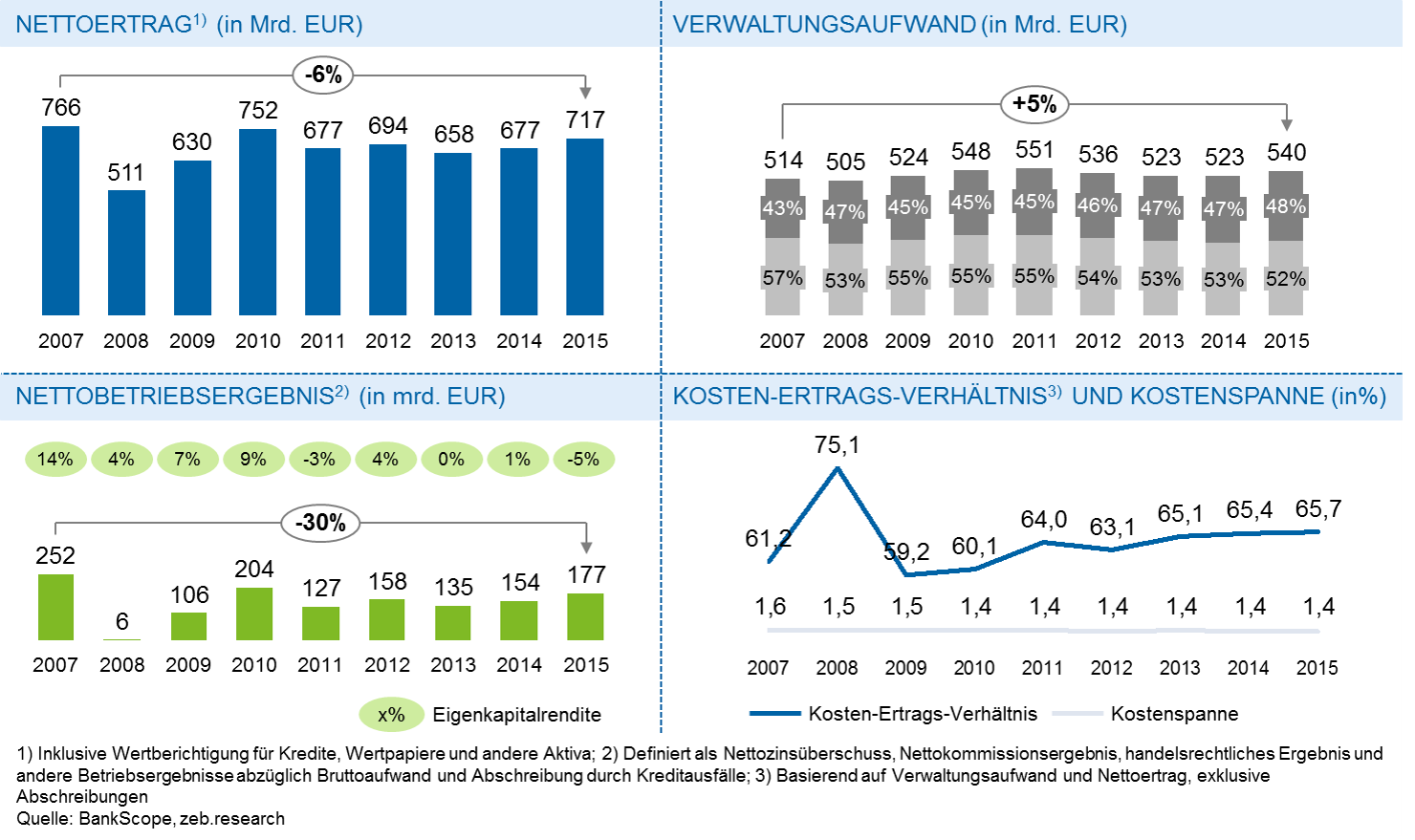

Beim Blick auf den Nettoertrag wird ersichtlich, dass 2015 wieder signifikante Umsatzzuwächse verzeichnet werden, nachdem diese 2013 einbrachen. Zusätzlich konnte die Industrie noch nicht an die Ergebnisse von 2007 aufschließen, der Trend geht jedoch klar in die Richtung (Abbildung 1).

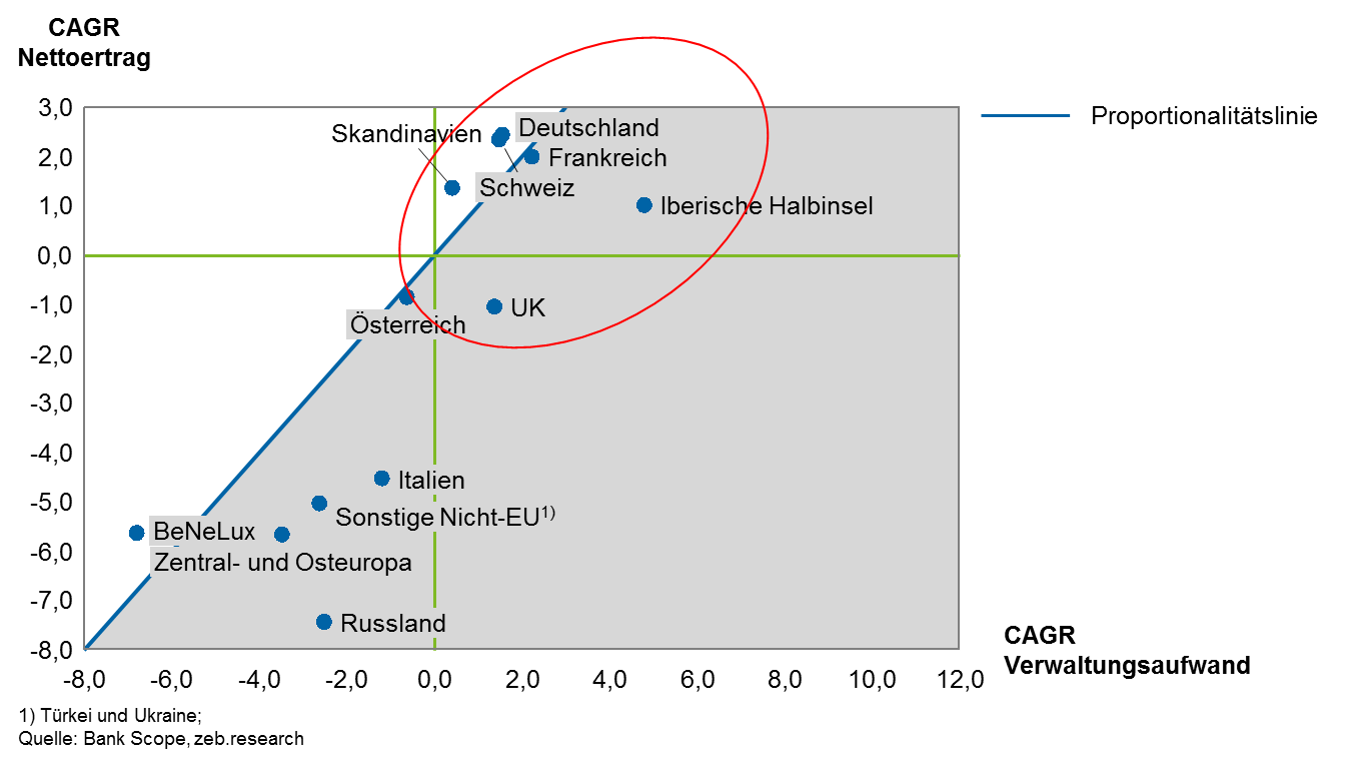

Abbildung 1: Entwicklung Nettoertrag, Verwaltungsaufwand, Nettobetriebsergebnis, Kosten-Ertrags-Verhältnis und Kostenspanne aller Banken im Datensatz 2007–2015 (jeweils korrigiert um Inflationseffekte)

Abbildung 1: Entwicklung Nettoertrag, Verwaltungsaufwand, Nettobetriebsergebnis, Kosten-Ertrags-Verhältnis und Kostenspanne aller Banken im Datensatz 2007–2015 (jeweils korrigiert um Inflationseffekte)Bei Betrachtung der Kosten sind einige interessante Schlüsse zu ziehen. Einerseits sind die inflationsbereinigten Kosten nach einem Höhepunkt 2011 insgesamt gefallen mit einem Tiefpunkt im Jahr 2014. Die Entwicklung spiegelt die Anstrengungen der Institute der letzten Jahre wider. Trotz allem sind die operativen Kosten (also exkl. Bewertungskosten) selbst inflationsbereinigt um 3 % von 2014 auf 2015 gestiegen, was somit das erste Jahr mit einem Kostenanstieg seit 2011 darstellt. Besondere Aufschlüsse lassen sich zusätzlich noch aus der Aufteilung zwischen Personal- und Sachkosten ziehen. Während Personalkosten 2007 noch rund 57 % der Gesamtkosten ausmachten, liegt dieses Verhältnis mittlerweile bei 52 %. Diese Ergebnisse sind zwei Umständen geschuldet. Einerseits kam es nach einem Höhepunkt 2011 zu einer Senkung der Personalkosten mit dem Tiefpunkt 2014 (mit leichter Erhöhung 2015). Inflationsbereinigt konnte jedoch der Tiefststand von 2008 (noch) nicht erreicht werden. Andererseits sind Sachkosten von 2007 bis 2015 fast jährlich – auch inflationsbereinigt – gestiegen, durchschnittlich um 1,8 %. Aus unserer Projekterfahrung können hier primär zwei Interpretationen aufgezeigt werden:

- Eine zunehmende Systemkomplexität, getrieben durch regulatorische Komplexität und gestiegene Kundenanforderungen, führt zu höheren IT-Kosten.

- Die Anpassung der Wertschöpfungstiefe (z. B. durch Outsourcing oder Zeitarbeitskräfte) führt zu einer Verschiebung der Kosten von Personal- hin zu Sachkosten.

Im Höhepunkt der Krise im Jahr 2008 kletterte das Kosten-Ertrags-Verhältnis (Cost-Income-Ratio, CIR) auf über 75 %, um sich danach auf einem durchschnittlichen Niveau von etwa 66 % einzupendeln. Interessant ist auf jeden Fall der langsame, aber fast ununterbrochene Trend in Richtung eines höheren Verhältnisses 2009. Die Kostenspanne jedoch konnte sich durch einen Anstieg der Geschäftsvolumina nach 2008 auf einen Wert von 1,4 % stabilisieren und liegt damit besser als im Jahr 2007.

Nord- und Westeuropa mit guter Entwicklung

Im Vergleich der einzelnen Länder(-cluster) kam im letzten Jahr im Zeitraum 2007–2014 zum durchwachsenen Ergebnis für den Großteil der betrachteten Länder. Lediglich Schweizer Banken konnten im Vergleichszeitraum einen nur moderaten relativen Effizienzgewinn verbuchen.

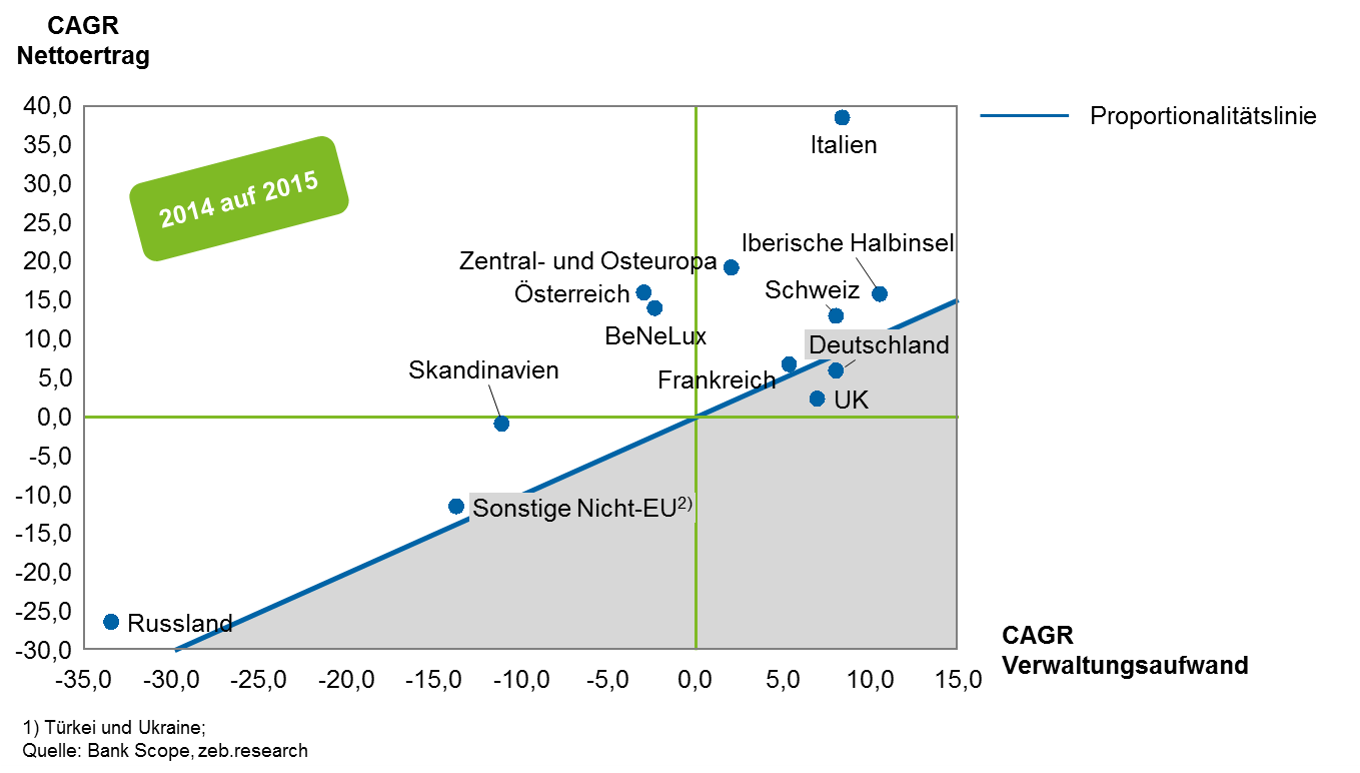

Das Ergebnis in diesem Vergleich ist dieses Jahr ähnlich (siehe Abbildung 2). Banken aus Ländern, die man als relativ „stabil“ bezeichnen könnte (Frankreich, Deutschland, Schweiz, Skandinavien, Österreich, UK), liegen im Vergleich von 2007 zu 2015 rund um die Proportionalitätslinie, die „Gewinner“ von „Verlieren“ trennt, mit eher positiven Ergebnissen für die Institute aus Skandinavien, Schweiz und Deutschland. Insgesamt steht hier meist ein Anstieg im Ertrag einer relativ gesehen gleichen Entwicklung in den Kosten gegenüber. Anders sieht es bei dem Großteil der Institute aus Ländern aus, die von der Finanzkrise besonders hart getroffen wurden. Diese aus den Ländern Italien, Russland, CEE und Non-EU-Staaten kommenden Institute befinden sich aufgrund von hohen Ertragsrückgängen im Vergleich zu 2007 mit negativen Zahlen wieder. Letztendlich sind die Beneluxländer als positives, die Länder der iberischen Halbinsel und des UK als negatives Beispiel zu nennen. Sonstige EU-Länder (Griechenland, Zypern, Malta) wiesen 2015 gar einen negativen Nettoertrag[2] aus und sind deshalb nicht ausgewiesen.

Insgesamt liegen diese Erkenntnisse nicht im Widerspruch zu denen des letztjährigen Vergleichs. Zur Illustration werden in der Abbildung 3 die Änderungsraten von 2014 zu 2015 dargestellt. Hier sieht man, dass sich ein Großteil der Ländercluster verbessern und davon fünf Ländercluster dies auch durch eine Senkung der Kosten erreichen konnte.

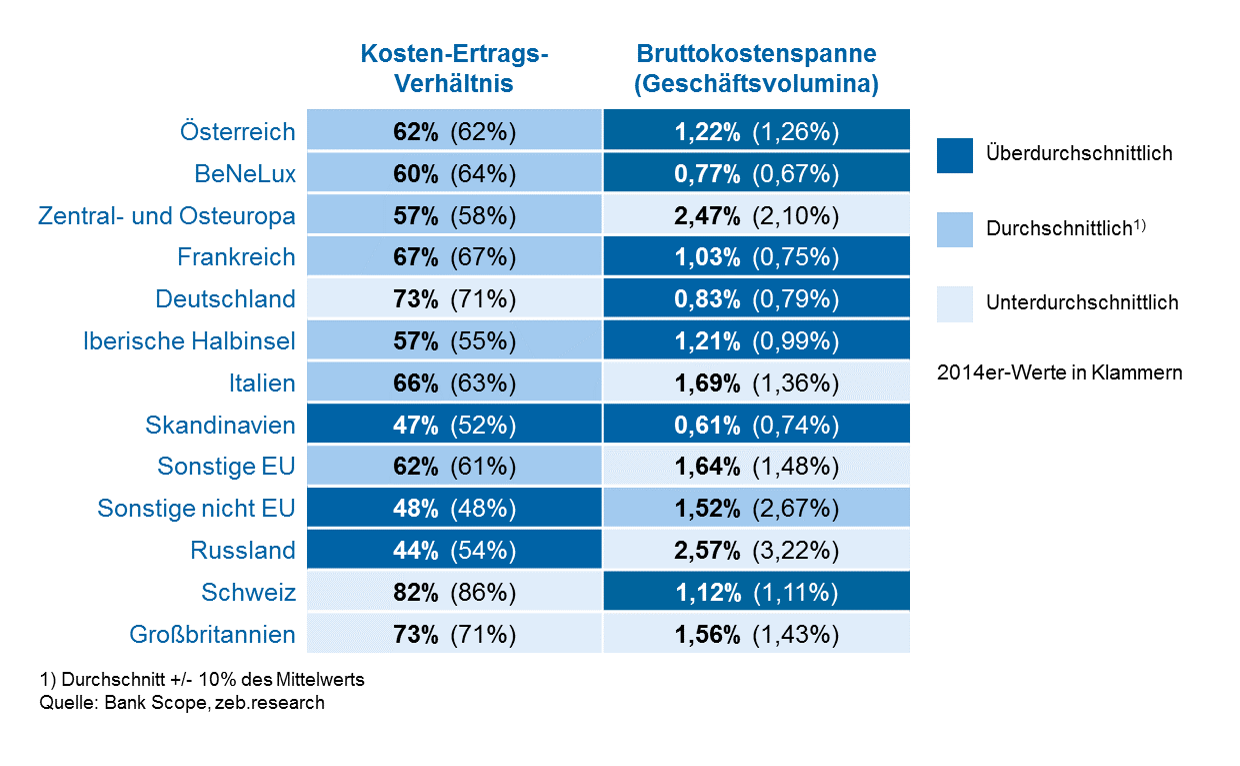

Die oben erlangten Erkenntnisse sind auch in absoluten Werten zu betrachten (Abbildung 4). Bei den „klassischen“ Effizienzkennzahlen der Kosten-Ertrags-Verhältnisse und Kostenspannen schneiden vor allem Institute aus Skandinavien in beiden „Disziplinen“ – besonders im eigenen Vergleich mit 2014 –sehr gut, Institute aus UK hingegen deutlich schlechter ab.

Abbildung 4: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne hinsichtlich des Geschäftsvolumens 2015 (2014 in Klammern)

Abbildung 4: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne hinsichtlich des Geschäftsvolumens 2015 (2014 in Klammern)Geschäftsmodellvergleich

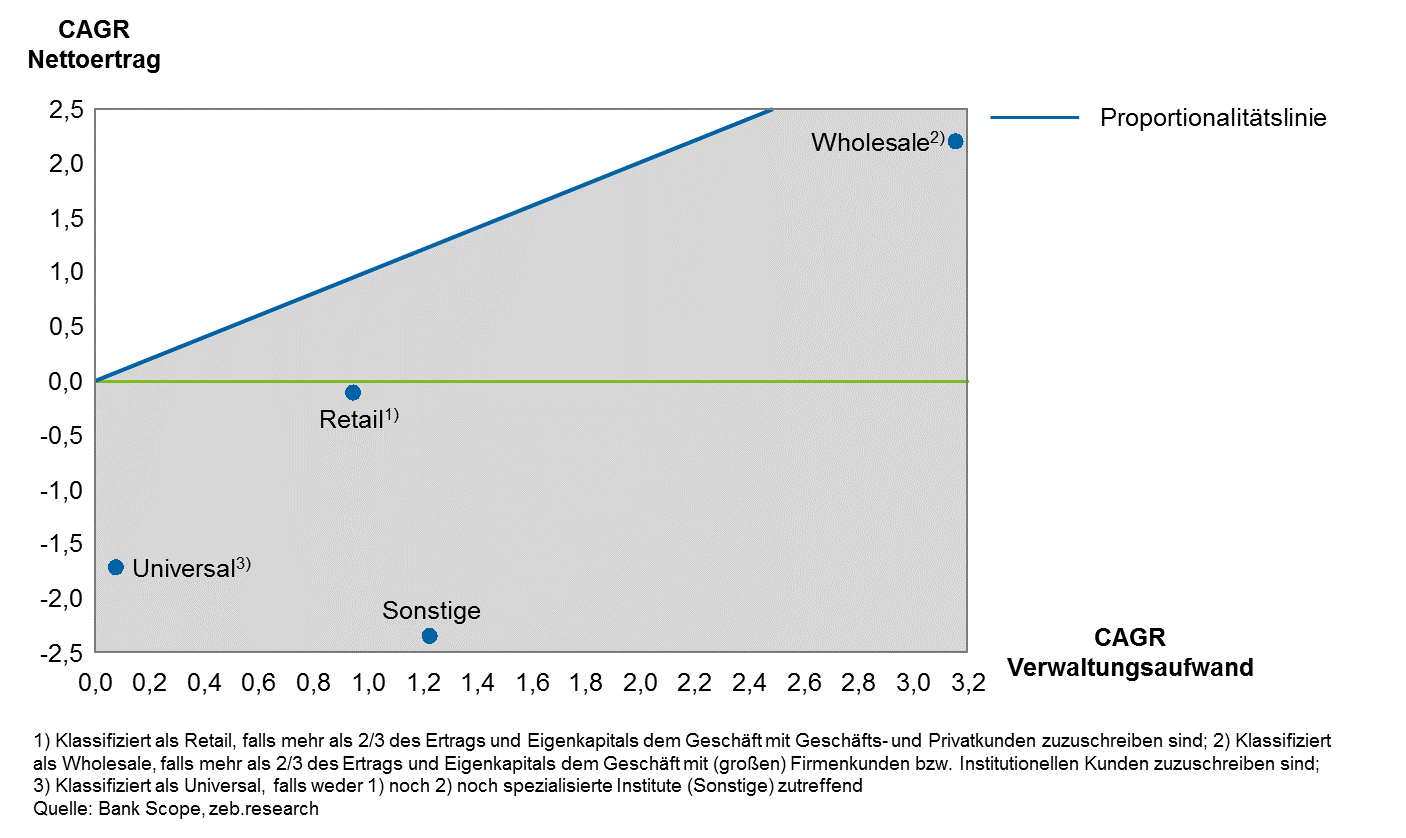

Wie schon im letzten Jahr gibt es unter den Geschäftsmodellen keine Gewinner, mit den spezialisierten Banken („Sonstige“) jedoch einen deutlichen Verlierer im Vergleich, der in Abbildung 5 dargestellt wird. Hier entwickelten sich im Vergleich zu 2007 die betrachteten Effizienzmetriken des Kosten-Ertrags-Verhältnisses und Kostenspannen negativ. In absoluten Zahlen betrachtet (siehe Abbildung 6) relativiert sich dieses Bild jedoch stark, da die unter dem Begriff „Sonstige“ spezialisierten Geschäftsmodelle letztendlich immer noch die deutlich höchste Effizienz aufweisen.

Abbildung 6: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne hinsichtlich des Geschäftsvolumens 2015 (2014 in Klammern)

Abbildung 6: Vergleich von Kosten-Ertrags-Verhältnis und Bruttokostenspanne hinsichtlich des Geschäftsvolumens 2015 (2014 in Klammern)Fazit

Letztes Jahr wurde an dieser Stelle bei der europäischen Bankenbranche Inkonsequenz bei gleichzeitig steigendem Handlungsdruck diagnostiziert. Diese Schlussfolgerung ergibt sich auch heute bei Erweiterung des Beobachtungszeitraums auf das Jahr 2015. In diesem Update der Studie lässt sich allerdings ein leicht positiver Gesamttrend beobachten, der sowohl von Ertrags- als auch von Kostenentwicklungen abhängig vom betrachteten Land getragen wird. Im Detail muss an dieser Stelle auch erwähnt werden, dass sich zumindest das Verhältnis zwischen Personalkosten und sonstigen Kosten (Sachkosten) langsam in Richtung Parität schiebt.

Den eingangs erwähnten Investoren kann an dieser Stelle jedoch keine Entwarnung gegeben werden. Auf der Einkommensseite erscheint zumindest das Niedrigzinsniveau durch Druck aus den USA nicht mehr für alle Zeiten in Stein gemeißelt, die Kostenseite ist noch immer geradezu ein Damoklesschwert, das über der Industrie hängt und nur mit einer gewissen Vorlaufzeit und hoher Disziplin effektiv bearbeitet werden kann.

Um noch einmal deutlich das Effizienzniveau zu steigern, empfiehlt sich die konsequente und tief greifende Anwendung wesentlicher Stellhebel. So scheinen folgende Handlungsfelder im Kontext der Kostenreduktion bedenkenswert:

- Konsequentes Hinterfragen sämtlicher Leistungsniveaus in der Gesamtbank vor dem Hintergrund des jeweils gewählten Geschäftsmodells

- Umfängliche Digitalisierung und Automatisierung der Geschäftsprozesse aus einer E2E-Perspektive heraus

- Optimierung bestehender Dienstleisterverträge

- Überprüfung weiterer Felder für Auslagerungsfragestellungen

Zusätzlich ist das grundsätzliche Hinterfragen und Adjustieren von Organisationsstrukturen, vor allem nach tief gehenden Änderungen innerhalb des Instituts notwendig, um die positiven Effekte vollständig heben zu können.

Wie bereits im letzten Jahr formuliert ist es neben der tatsächlichen Senkung der Kosten mit dem Ziel der Effizienzsteigerung notwendig, ein verbessertes Produktivitätsniveau auch über längere Zeit zu halten. Dazu scheinen sich folgende Handlungsfelder als natürliche Antworten zu empfehlen:

- Stringente Kostenmanagementansätze

- Hohe (Kosten-)Transparenz

- Klare Kostenverantwortung