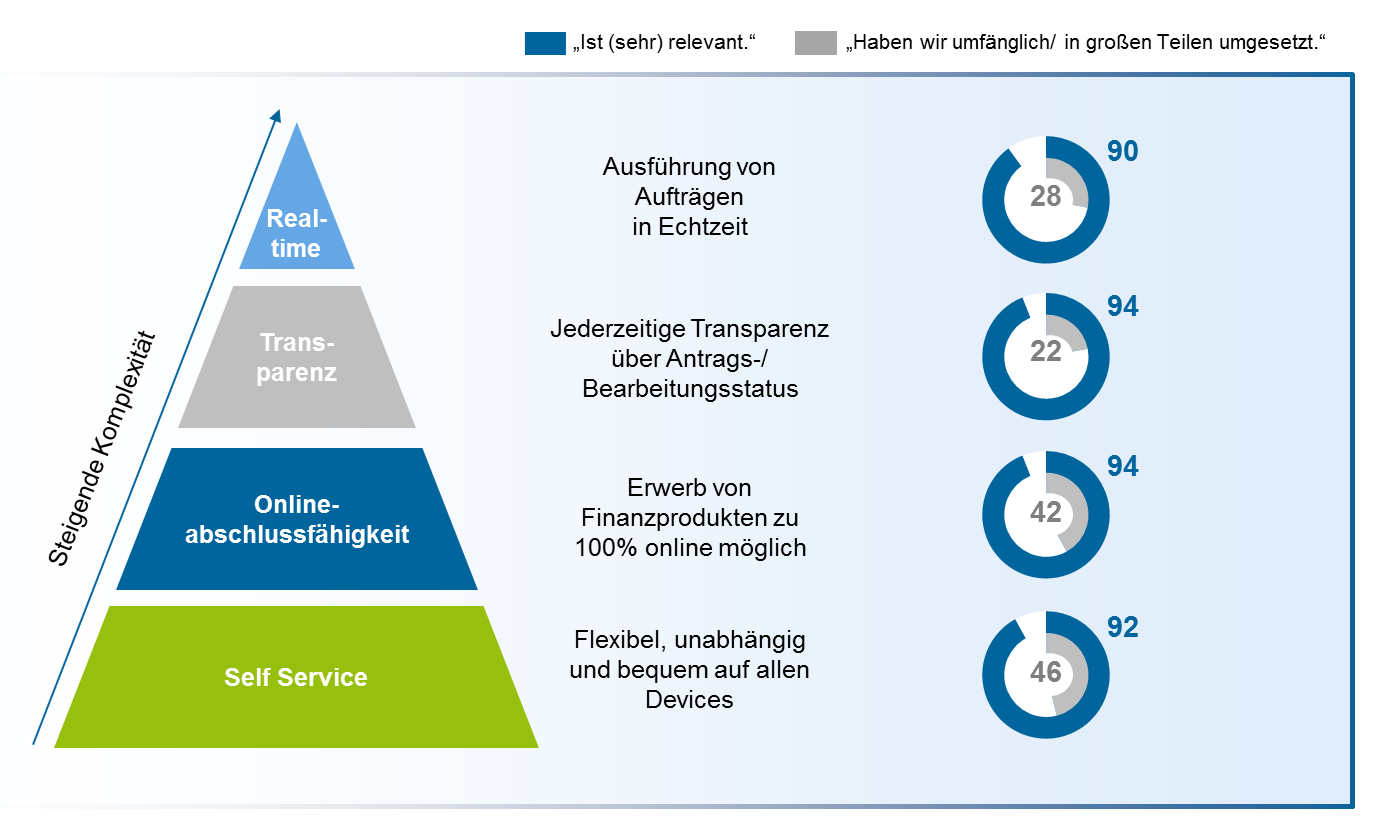

Digitale Kundenerwartungen sind aktuell kaum realisierbar

Kunden werden digital verwöhnt – allerdings nicht von ihren Banken. Während in vielen Branchen umfassende Self-Service-Angebote, Onlineabschlussfähigkeit von Produkten, Auftragstransparenz und Abwicklung in Echtzeit seit Jahren nichts Außergewöhnliches sind, haben zwar fast 90 % der befragten Institute deren Bedeutung für den Kunden erkannt, hinken aber bei der Realisierung deutlich hinterher. So bietet weniger als ein Viertel der Institute jederzeitige Transparenz z. B. über den Status eines Baufinanzierungsantrags und bei nur knapp über 40 % können Produkte inklusive Legitimierung online gekauft werden. Zur Erhöhung dieser Quoten fehlt nach den Ergebnissen der Studie die Basis: Ohne die Abschaffung von papierhaften Formularen sowie die Standardisierung und Automatisierung von Prozessen (noch geringere Umsetzungsstände von 15–20 %) kann das Leistungsversprechen, das der Kunde am Front-End erhält, nicht oder nur zu hohen Kosten mithilfe manueller Workarounds eingelöst werden.

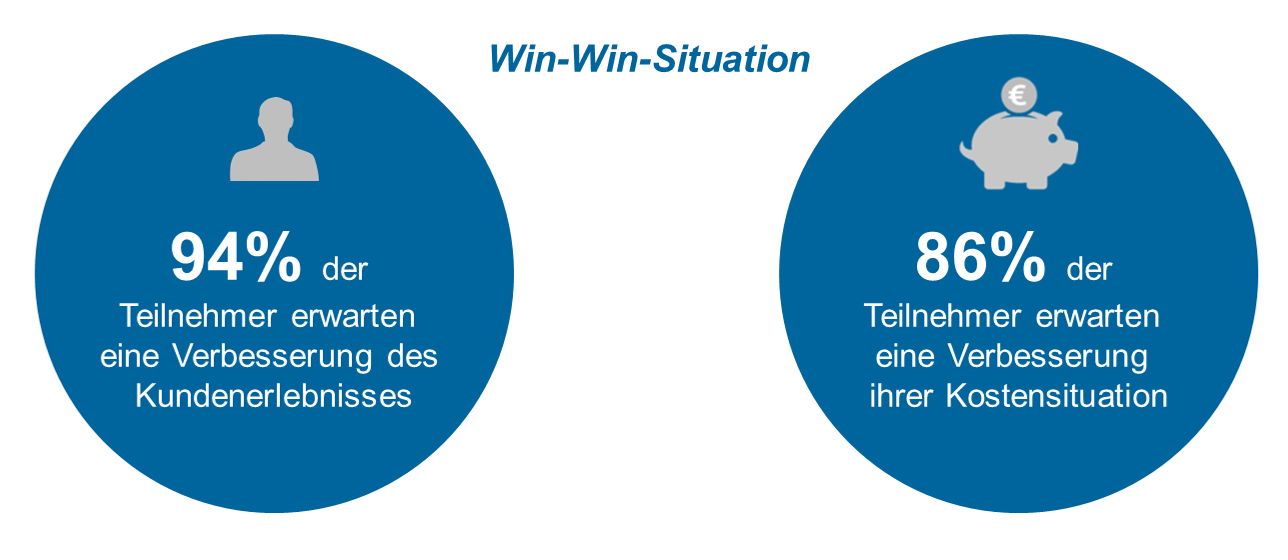

Digitalisierung – Win-Win-Situation für Kunde und Bank ist möglich

Die für die Erneuerung ihrer technologischen Plattformen notwendigen Investitionen scheuen Banken bislang noch – auch wenn sie mittelfristig unumgänglich sind, um im Wettbewerb zu bestehen, Kunden zu gewinnen und diese zu binden. Doch nicht nur der Kunde gewinnt beispielsweise durch Onlineabschlussfähigkeit und Self-Service-Angebote. Die Übernahme von Teilen der Wertschöpfungskette durch den Kunden substituiert Aufgaben, die zuvor im Middle- oder Backoffice angesiedelt waren. In Verbindung mit einer deutlich erhöhten Standardisierungs- und Automatisierungsquote – auch hier wirkt die Digitalisierung von Daten als Katalysator – verändert sich das Aufgabenprofil in den Bearbeitungseinheiten der Banken. Wenn einfache Tätigkeiten künftig automatisch ablaufen oder durch den Kunden selbst vorgenommen werden, bleiben nur komplexe Prozesse, Spezialfälle und der Second-Level-Support von Kundenanfragen als Tätigkeitsfeld bestehen. In Summe wird die Bankenindustrie einen massiven Rückgang des Mitarbeiterbedarfs in den Middle- und Backoffice-Bereichen zu verzeichnen haben. Die von zeb befragten COOs erwarten im Durchschnitt einen Rückgang der Mitarbeiterkapazitäten um mehr als 20 % in diesen Bereichen, davon ein Drittel sogar um mehr als 30 %. Über 75 % der Studienteilnehmer erwarten zudem steigende Qualifikationsanforderungen für die im Middle- und Backoffice verbleibenden Mitarbeiter.

Vor diesem Hintergrund überrascht der geringe Realisierungsgrad der „digitalen Bank“ umso mehr, zumal auch die Studienteilnehmer von einer Win-Win-Situation für Kunden und Banken ausgehen: Über 90 % erwarten eine Verbesserung des Kundenerlebnisses und ein ähnlich hoher Prozentsatz eine Verbesserung der Kostensituation.

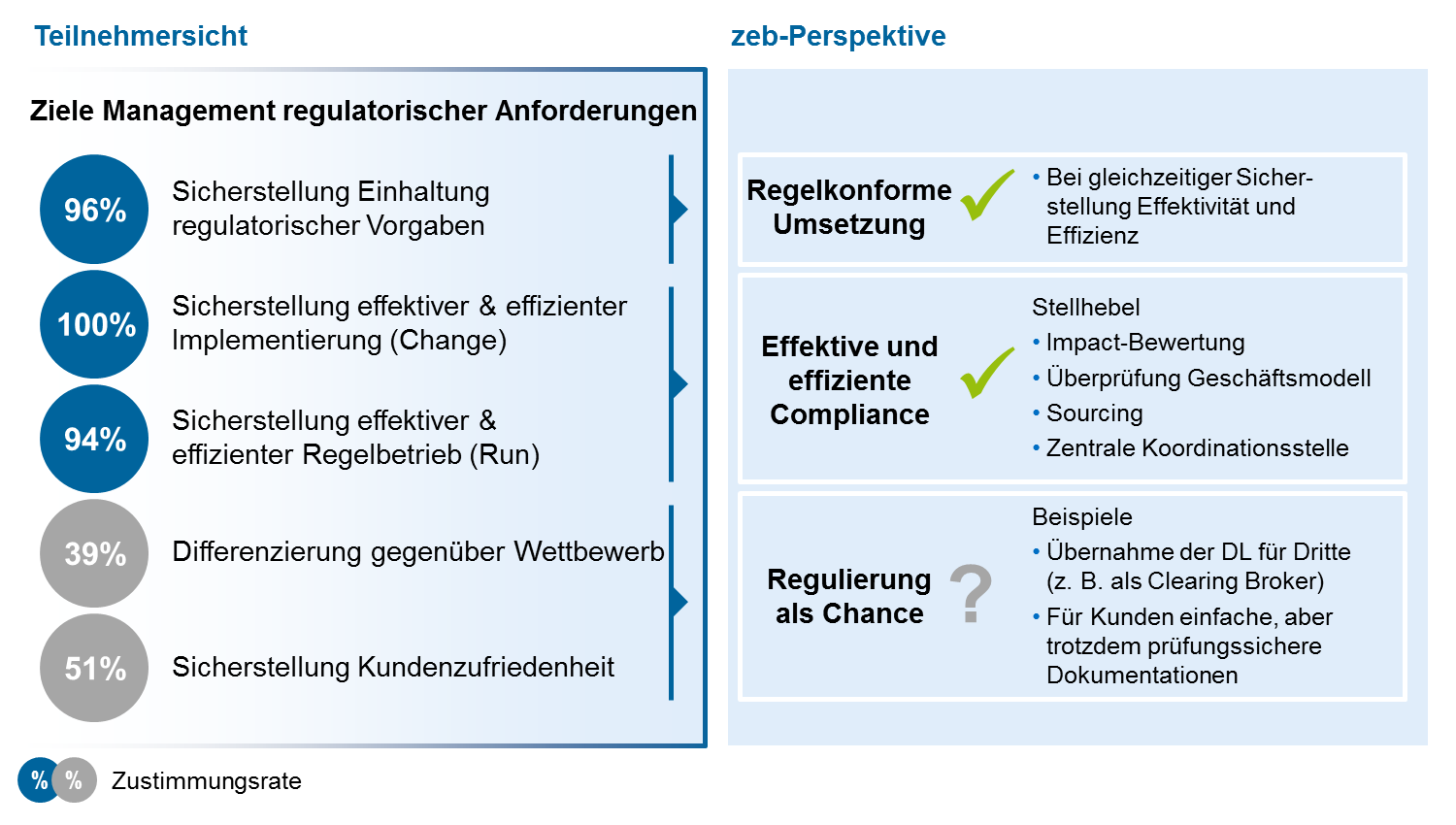

Effektive und effiziente Compliance – noch ein weiter Weg zu gehen

Beim aktiven Management regulatorischer Anforderungen steht wenig überraschend die regelkonforme Umsetzung regulatorischer Vorgaben an erster Stelle. Mit nur geringfügigem Abstand folgt auf Platz zwei eine effektive und effiziente Compliance sowohl in Projekten (Change) als auch im Regelbetrieb (Run) (vgl. Abbildung 3) Doch auch hier ist wieder eine deutliche Diskrepanz zwischen Anspruch und Umsetzungsrealität festzustellen: Immerhin noch knapp die Hälfte aller befragten Institute nimmt vor Umsetzung der regulatorischen Anforderung eine Bewertung des Impacts auf den Run-Betrieb vor und hinterfragt in Abhängigkeit dieser Ergebnisse grundsätzlich auch Facetten des eigenen Geschäftsmodells. Das Outsourcing der Erfüllung von regulatorischen Anforderungen erachtet gerade einmal ein Drittel der Teilnehmer als relevant, Tätigkeiten wirklich ausgelagert haben weniger als 10 %.

Die Verantwortung für das Management sowie die Umsetzung regulatorischer Anforderungen und damit auch für die Erreichung der oben genannten Ziele ist in Abhängigkeit der durchzuführenden Aktivitäten auf verschiedene Bereiche verteilt. Dem Fehlen zentraler Verantwortlichkeiten wird keine große Bedeutung beigemessen. Der COO-Bereich weist aufgrund seiner starken Verantwortung für Budgetthemen – so auch beim Management regulatorischer Anforderungen – einen hohen Beteiligungsgrad auf. Federführend ist er bei der Durchführung von Impact-Analysen und beim Challengen der geplanten Aufwände für Projekte und den Regelbetrieb. Die Tatsache, dass auch hier andere Fachbereiche und die IT eingebunden sind, liegt an dem zunehmend bereichsübergreifenden Charakter regulatorischer Anforderungen.

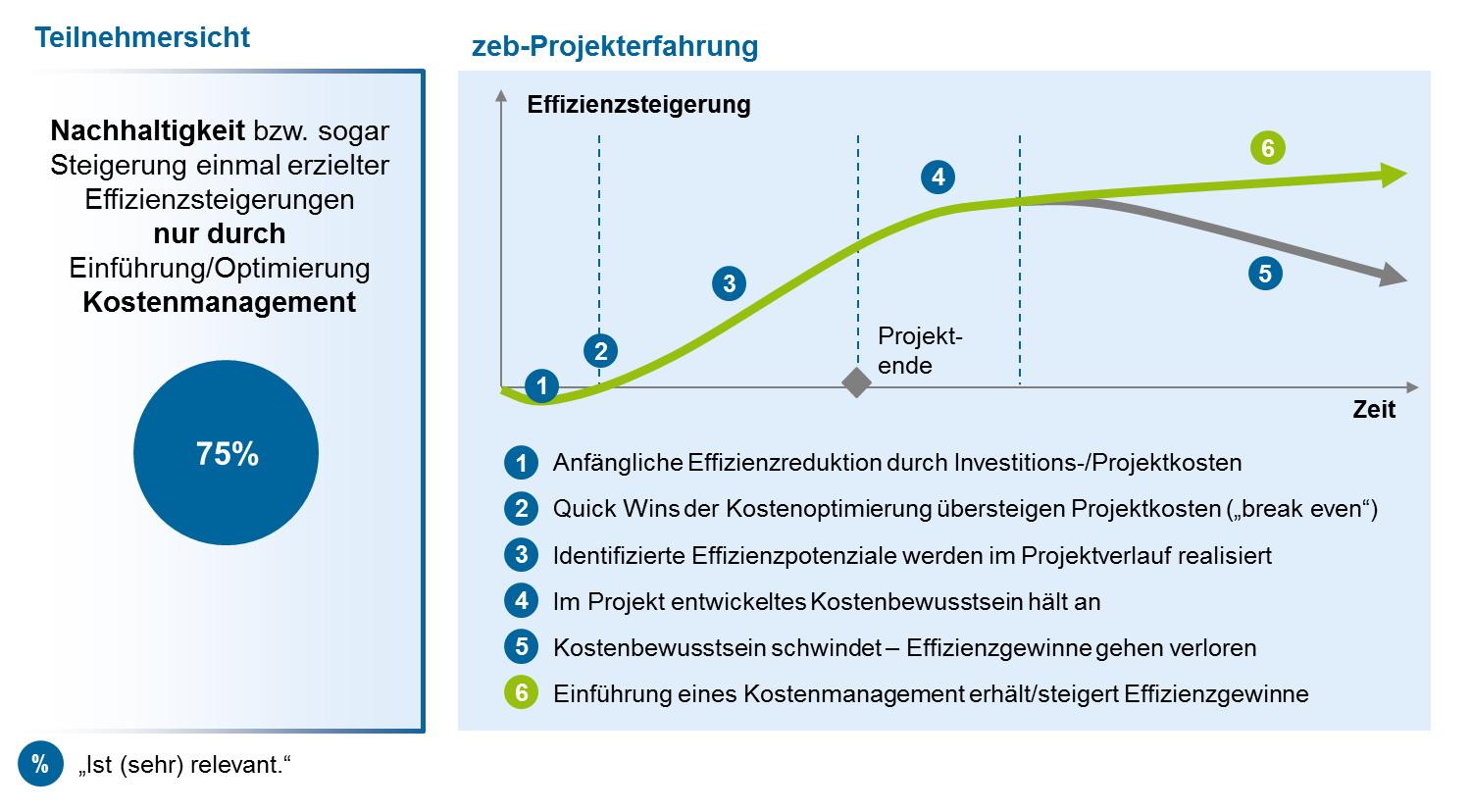

Kostensenkung als Daueraufgabe – Nachhaltigkeit noch nicht zufriedenstellend gelöst

Doch nicht nur durch Digitalisierung und eine effizientere Umsetzung regulatorischer Anforderungen können weiter Kosten gesenkt werden. Die Teilnehmer der Studie sehen insbesondere Potenziale durch die Verbesserung des Kapazitäts- und Providermanagements sowie die Optimierung der Aufbauorganisation (jeweils Zustimmungswerte von mehr als 70 %). Vergleichsweise weit abgeschlagen liegen Near-/Offshoring und Outsourcing als Maßnahmen mit einer Zustimmungsrate unter 40 %. Unserer Meinung nach ist dieser Wert damit zu erklären, dass einfache Funktionen bereits größtenteils ausgelagert wurden und viele Institute vor dem Sourcing komplexerer Tätigkeiten eher zurückschrecken. Die effiziente Steuerung der unterschiedlichen Provider z. B. durch Zentralisierung des Providermanagements stellt Banken nun vor neue Herausforderungen.

Nach Erfahrung von zeb haben in den letzten Jahren viele Banken erlebt, dass nach anfänglich deutlichen Effizienzsteigerungen durch Kostenoptimierungsprogramme diese in relativ kurzer Zeit wieder schwinden, bis sich die Kostenbasis teilweise deutlich über dem Ausgangsniveau einpendelt. Dies liegt unter anderem an einem nachlassenden Kostenbewusstsein. Drei Viertel der Studienteilnehmer setzen daher auf eine Verbesserung ihres Kostenmanagements.

Während die Kommunikation klarer Kostenziele und ein Prozess zur laufenden Kostensteuerung nahezu Standard sind, ist der Umsetzungsstand beispielsweise bei der Etablierung einer vollständigen Matrixstruktur aus Kostenstellen- und Kostenartenverantwortlichen noch vergleichsweise gering. Die hohe Wirksamkeit dieser und anderer Elemente des Kostenmanagementansatzes wird durch nahezu alle COOs bestätigt, die solche Strukturen bereits implementiert haben.

Wandel annehmen und gestalten – COO vom „Chief Operations Officer“ zum „Chief Operating Officer“

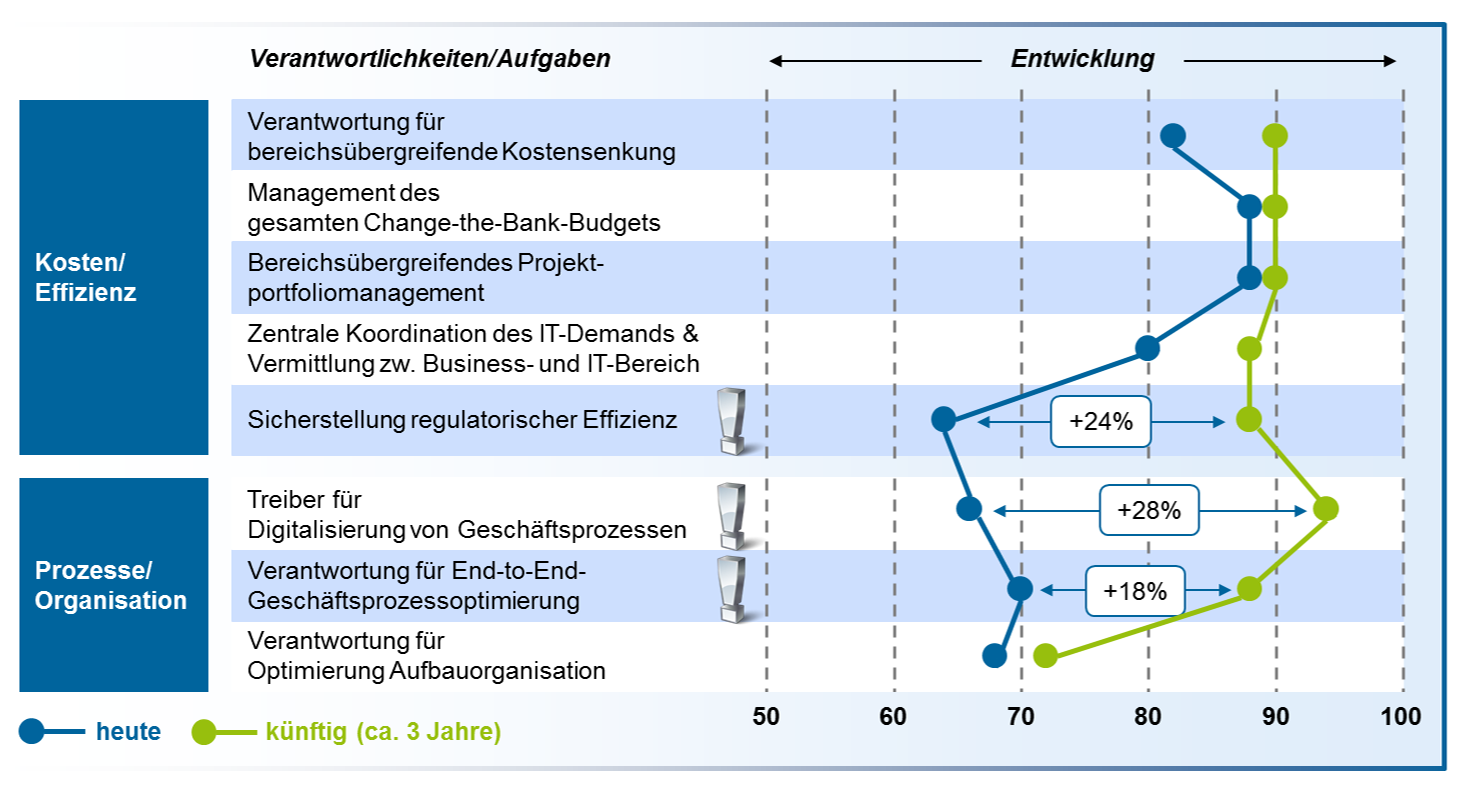

Die beschriebenen Herausforderungen sind aus einer Funktion als Kostenmanager bzw. Hüter der Effizienz, die der COO heute bereits unbestritten innehat, allein nicht zu bewältigen. Neben der Verantwortung für die End-to-End-Prozessoptimierung muss er auch die Rolle als Treiber der Digitalisierung von Geschäftsprozessen wahrnehmen. „Der COO wird künftig auch für die Realisierung eines sich vom Wettbewerb differenzierenden Kundenerlebnisses mitverantwortlich sein“ – mit dieser Aussage kann sich heute bereits eine große Mehrheit (80 %) der befragten COOs identifizieren. Der COO-Bereich entwickelt sich weg vom möglichst effizienten Umsetzen von Anforderungen der Geschäftsbereiche im eigenen Silo hin zur übergreifenden Koordination und aktiven Gestaltung des Wandels. Auf den COO bezogen bedeutet dies: weg vom „Chief Operations Officer“ hin zum „Chief Operating Officer“.

Wachsende Dynamik – immer mehr und immer schneller

Verstärkt wird der Druck auf den COO-Bereich durch ein Phänomen, das nicht nur die Bankenlandschaft betrifft. Über 90 % der befragten COOs gaben an, dass die Anzahl der Initiativen bzw. Projekte, für die sie Verantwortung tragen, in den letzten drei Jahren gestiegen ist. 60 % der Befragten spürten sogar einen deutlichen Anstieg. Mehr als drei Viertel sind der Auffassung, dass die Anzahl in den kommenden drei Jahren sogar noch weiter steigen wird. Hinzu kommt die zunehmende Geschwindigkeit, mit der Initiativen umgesetzt werden müssen. Während etwa drei Viertel der Studienteilnehmer angaben, dass die erforderliche Umsetzungsgeschwindigkeit in den letzten drei Jahren gestiegen ist, erwarten nahezu 80 % eine nochmalige Beschleunigung in der Zukunft. Die Situation – „immer mehr und immer schneller“ – stellt den COO-Bereich, wie auch die übrigen CxO-Bereiche vor enorme Herausforderungen. Zu bewältigen ist sie nur gemeinsam, d. h. ressort- bzw. siloübergreifend. Dem COO-Bereich kommt dabei als Gestalter des Operating Model eine zentrale Rolle bei der Koordination und Umsetzung zu.

COO-Agenda 2020

Eine aktive Umgestaltung des eigenen Bereichs muss sich daher genauso auf der Agenda eines jeden COO wiederfinden wie andere, durch die Megatrends Digitalisierung, Regulatorik und Rentabilitätsdruck ausgelöste Handlungsfelder. Die Agenda 2020 lässt sich damit auf vier Schlagworte aggregieren:

- „Be digital“ – Digitial Readiness des Operating Model

- „Be compliant“ – Effektive Compliance des Operating Model

- „Be efficient“ – Effizienz des Operating Model

- „Be agile and fast“ – Flexibilität und Agilität des Operating Model

Unsere Studie steht hier zum Download zur Verfügung.

Gerne beantworten wir Ihre Fragen – kontaktieren Sie uns einfach!