Erste Herausforderung: Dynamisierung der Marktentwicklungen ist bereits spürbar

Die veränderten Marktbedingungen zwingen Banken zum Umdenken – eine Dynamisierung der Marktentwicklungen ist spürbar und erzeugt Handlungsbedarf. In Zeiten eines anhaltenden Niedrigzinsumfelds müssen traditionelle Geschäftsmodelle auf den Prüfstand gestellt und adaptiert werden. Mit dem Schwerpunkt einer reinen Fristentransformation kann bei teilweise beobachtbaren Negativzinsen nicht mehr ausreichend Zinsertrag erzielt werden. Es zeigt sich, dass die Erträge im klassischen Einlagen- und Kreditgeschäft in den letzten Jahren deutlich rückläufig sind.[1] Ein Ausdruck dieser Entwicklung ist die Flucht deutscher Institute in einen höheren Anteil risikoreicher Anlagen bei gleichzeitiger Erhöhung der durchschnittlichen Restlaufzeit im Eigengeschäft.[2] Die Erzielung von Profitabilität durch den Einkauf erhöhter Kreditausfall- und Marktrisiken kann keine nachhaltige Lösung sein.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

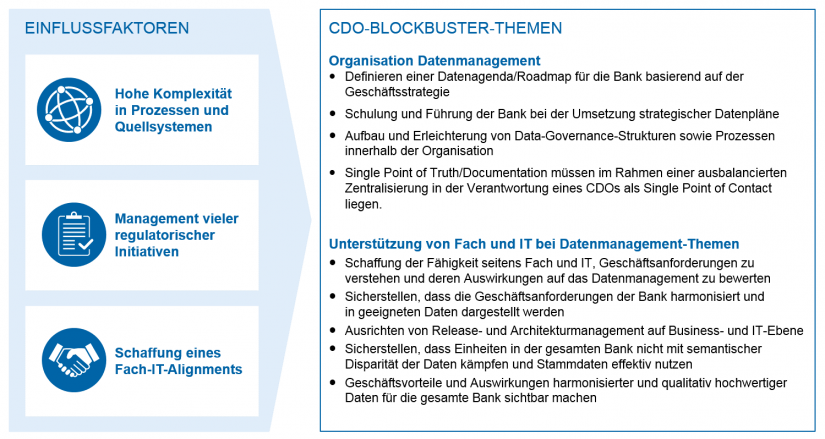

Der naheliegende Schritt zu einer umfassenderen und häufigeren Adaption der Geschäftsmodelle an die Dynamik der Marktentwicklungen erfordert nicht nur eine Anpassung der Geschäftsprozesse und der IT, sondern auch des Datenmanagements, damit Datenqualität, architektonische Grundsätze und beherrschte Komplexität nicht der Dynamik zum Opfer fallen.

Zweite Herausforderung: Die stetige Entwicklung regulatorischer Anforderungen hin zu einer höheren Anzahl und feineren Granularität wird sich in absehbarer Zeit weiter beschleunigen

Aktuelle regulatorische Initiativen wie z. B. BCBS 239 und AnaCredit verursachen sektorweit hohen Umsetzungsaufwand. Der geforderte Detaillierungsgrad in der Berichterstattung und die Komplexität der Anforderungen haben erhebliche Auswirkungen auf das Datenmanagement der Banken. Die Initiativen stellen eine substanzielle Belastung für Kreditinstitute dar, in denen das Datenmanagement auf die Anforderungen nicht ausgelegt ist. Stresstests und unterjährige Ad-hoc-Anfragen der Aufsichtsbehörden verschärfen die Situation zusätzlich, da massive Datenmengen für ein aussagekräftiges Reporting erzeugt und ausgewertet werden müssen. Gleichzeitig wird die Regulatorik in der Finanzbranche durch Initiativen (z. B. GDPR) noch weiter verstärkt. Oftmals skizzieren zuständige Aufsichtsbehörden bevorstehende Initiativen nur oberflächlich – weisen jedoch explizit auf deren Datenrelevanz und -wirkung hin. Als Konsequenz bleibt auch in Zukunft der regulatorische Umsetzungsdruck insbesondere auf das Datenmanagement hoch.

Dritte Herausforderung: Digitalisierung ist Chance und Risiko zugleich – Mitbewerber und Newcomer schlafen nicht

Daneben schreitet der Megatrend „Digitalisierung“ in der Finanzindustrie weiter voran und eröffnet neue Betätigungsfelder für Newcomer. Die sog. FinTechs drängen erfolgreich mit innovativen Produkten und Services in ausgewählte Bereiche des traditionellen Bankenmarkts. Im Gegensatz zu den etablierten Playern gelingt es ihnen, die Kundenwahrnehmung in speziellen Themenfeldern besser zu antizipieren und durch digitale Technologien und Plattformen Lösungen bzw. Services anzubieten, die schnell und exakt auf die Anforderungen von Kunden mit Affinität zu digitalen Dienstleistungen ausgerichtet sind. Damit lösen FinTechs bereits heute kundenseitige Abwanderungsbewegungen in punktuellen Dienstleistungen aus und erzeugen Rückgänge im Geschäftsvolumen von traditionellen Instituten.

Sofern Banken weiterhin an bestehenden Prozessen und Geschäftsmodellen festhalten, besteht die Gefahr, die Schnittstelle zum Kunden künftig vollständig zu verlieren. Um insbesondere in Wettbewerbsfaktoren wie Technologiekompetenz und Datenfokussierung aufzuholen, müssen Prozesse der Bank schlanker gestaltet und flexibilisiert werden. So ist zu beobachten, dass Institute in zunehmender Weise strategische Allianzen und Kooperationen mit FinTechs und Technologiepartnern eingehen, um sich in entscheidenden Themenfeldern zukunftsorientiert zu positionieren.[3] Zudem ist mit der PSD2-Richtlinie ein einheitlicher Rechtsrahmen von der EU geschaffen worden, der Banken verpflichtet, den Zugang zu Konto- und Zahlungsinformationen für Drittanbieter zu öffnen. Für traditionelle Player ist es die Chance, neue Geschäftspotenziale zu erschließen und Geschäftsmodelle in Richtung digitaler Produkte und Services auszurichten.

Dies kann gelingen, wenn insbesondere in dynamischen Märkten bzgl. neuer Anbieter für Dienstleitungsangebote die Vertrauensbasis der Kunden in die Banken nicht nur in Bezug auf Finanzdienstleistungen, sondern auch im Hinblick auf Datensicherheit und erweiterte Datenservices gestärkt und gleichzeitig für Vertriebspotenziale nutzbar gemacht werden kann. Das Datenmanagement muss mit dieser Entwicklung Schritt halten und in der Lage sein, trotz der geforderten Dynamisierung alle datenbezogenen Prozesse und deren organisatorische Einbettung so zu gestalten und zu steuern, dass es im Spannungsfeld Datenlieferant und Datenabnehmer zu keinen Friktionen, Fehlinformationen, Verantwortungs- oder Informationslücken kommt.

Die Herausforderungen treffen auf organisatorisch, prozessual und technologisch schlecht vorbereitete Strukturen im Datenmanagement von Banken, die angesichts dessen schnell überlastet sind

Obwohl Daten ein zentrales Gut der Banken und Kernelement jeglicher Geschäftsprozesse sind, fehlen oft eine zentrale Sicht auf die Daten sowie klare Verantwortlichkeiten für bestimmte Daten(-bereiche) in Fach und IT.

Häufig ist die fachliche Verantwortlichkeit für die Daten im Unternehmen gar nicht oder nur implizit geregelt. Wer ist verantwortlich für z. B. die Vollständigkeit, Korrektheit und Aktualität der Kundendaten? Der Vertriebsmitarbeiter, der den Kontovertrag mit dem Kunden abschließt, oder ggf. die zentrale Stelle im Backoffice, die diese Daten erfasst? Welcher Fachbereich darf Anforderungen bzgl. neuer Datenfelder an die IT stellen und wer stellt sicher, dass diese Änderungen auch im Finanz- und Risikoreporting korrekt und zeitnah nachgezogen werden? Grundvoraussetzung für eine klare Zuordnung von Verantwortlichkeiten ist eine fachbereichsübergreifende Harmonisierung der Fachtermini und Definitionen von Datenobjekten und ihren Attributen. Dies sind die Objekte, an denen eine Datenverantwortung festgeschrieben werden kann.

Wenige Banken haben bisher ein funktionsfähiges und durchsetzungsstarkes Architekturmanagement etabliert. Aufgrund langer Umsetzungszeiten in der IT werden zudem häufig schnelle Lösungen, vorbei an Architekturrichtlinien, implementiert. Dies führt zu historisch gewachsenen IT-Landschaften mit redundanten Daten(-flüssen) und Bypässen sowie Individualentwicklungen in Excel und Access, die wenig bis gar nicht dokumentiert sind. Die Komplexität dieser Lösungen ist kaum zu beherrschen und verlängert die Umsetzungszeiten bei gleichzeitiger Erhöhung der Fehleranfälligkeit der Systeme.

Historisch bedingt „denkt“ die traditionelle IT in Systemen und weniger in Datenbereichen. Den verschiedenen Fachbereichen steht häufig ein dezentraler IT-Applikationsverantwortlicher zur Verfügung. Entscheidungen, wo neue Anforderungen implementiert werden sollen, werden dabei eher spontan getroffen, in Abhängigkeit davon, bei welchem Systemverantwortlichen die Anfrage gerade eingeht. Die vorgeschlagenen Lösungen orientieren sich dabei meistens an bereits vorhandenen bzw. bekannten Lösungen und nehmen dadurch mögliche Lösungsräume vorweg.

Fazit: Angesichts der steigenden Zahl an Wettbewerbern, die den Wert von Daten zur Absicherung und Ausweitung ihres Geschäfts erkannt haben, des regulatorischen Drucks und der Transparenzpflichten muss eine wettbewerbsfähige Bank in 2018 Daten den Stellenwert eines strategischen Assets beimessen und das Datenmanagement angemessen aufstellen

Wirtschaftliche Potenziale aus den intern und auch am Markt verfügbaren Daten können nur zu einem Wettbewerbsvorteil werden, wenn diese holistisch als Asset verstanden werden. Dies kann aus drei Perspektiven gefördert werden:

- Vertrauen halten und ausbauen, z. B. bei steigendem Serviceangebot über FinTechs,

- Vertriebsansätze aus eigenen und „fremden“ Daten generieren, ohne Punkt 1 zu verletzen und

- die klassische Sicht auf die Steuerung des Unternehmens durch eindeutige, qualitätsgesicherte und zeitnah gelieferte Informationen sicherstellen.

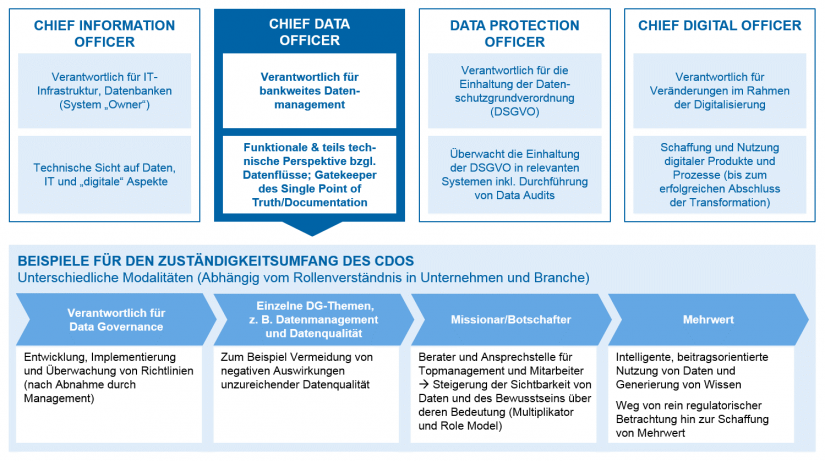

Die Herausforderungen in ihrer heutigen Pluralität sowie das volle Ausschöpfen der Potenziale, die mit dem Asset der Datenhaltung und -bewirtschaftung einhergehen, verlangen nach einer Bündelung von Datenkompetenzen und Daten-Know-how – diese Rolle wird neudeutsch als Chief Data Officer (CDO) bezeichnet. Der Terminus wird auch im Weiteren als Bezeichnung dieser Funktion verwendet (siehe Begriffsabgrenzung in Abb. 2).

Viele Banken sind aktuell dabei, die Rolle eines CDO zu etablieren und mit Leben zu füllen. Dieser CDO bzw. ein CDO-Department kann z. B. unterhalb der CFO-, CRO- und CIO-Ebene zu einer wertschaffenden und wertschützenden Organisationseinheit ausgebaut werden. Aktuell spricht viel für eine Ansiedlung in einem der Fachressorts. Dabei gilt es nicht, Spezialisten, wie dem GDPR Officer, den Rang abzulaufen, sondern eine querschnittliche Beratungs- und Gatekeeper-Instanz zu schaffen, die Brücken baut und Sichten harmonisiert (sowohl fachlich zu technisch als auch fachlich zu fachlich). Ein CDO kann bereits Aufgaben im Rahmen von datengetriebenen Projekten übernehmen und gewinnt während des eigentlichen Betriebs weiter an Bedeutung. Allein die Wahrung einer zentral geschaffenen Datenhaltung, wie sie im Zuge der BCBS-239-Umsetzung in vielen Häusern Einzug hält, will nicht nur umgesetzt, sondern auch ab dem ersten Tag nach dem Projekt nachhaltig gelebt werden.

Die Konsequenzen des Fehlens einer derartigen Rolle können schwerwiegend sein. Großprojekte, die den Aufbau eines integrierten Datenhaushalts zum Ziel haben, scheitern sehr oft an der diffusen Verantwortungslage, in der niemand die harmonisierte Sicht auf Informationen vertritt. Selbst im Falle eines erfolgreichen Projektabschlusses droht in den Jahren danach die Rückkehr in altbekannte Muster und individuelle Sichtweisen. Allein schon aus Gründen des Investitionsschutzes ist der CDO-Rolle also Aufmerksamkeit einzuräumen.

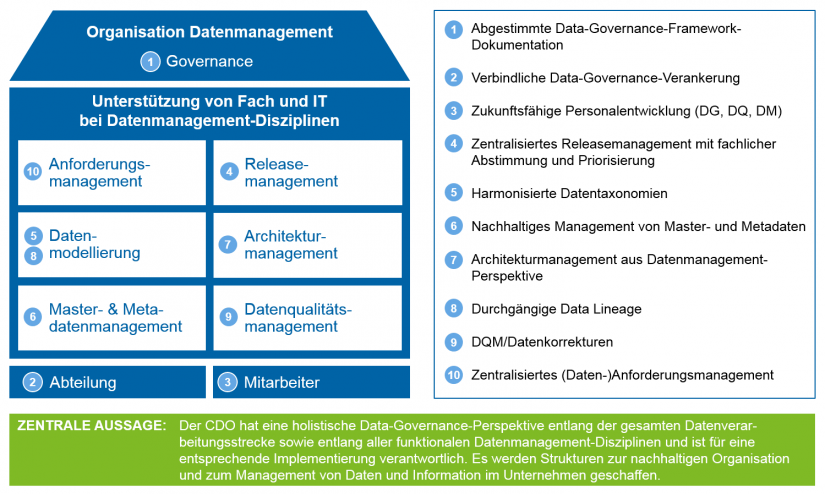

Die Ausgestaltungsformen einer CDO-Einheit sollten von einem ganzheitlichen Verständnis entlang datenrelevanter Themen und Disziplinen abgeleitet werden. Hierzu bietet sich zunächst eine Standortbestimmung an, die entlang priorisierter Ausgestaltungsaspekte leicht erzielbar ist. Im Abgleich von Standortbestimmung und angestrebtem Ambitionsniveau im Sinne der Potenzialausschöpfung werden Handlungsbedarfe augenscheinlich. Die Ausplanung letzterer entlang von Zeit und Ressourcen endet in einem Umsetzungskonzept. Für diesen Prozess kann die Betrachtung der zehn Dimensionen in Abb. 3 als Strukturierungshilfe dienen.

Die Wahl der Hierarchieebene, eine gewisse Unabhängigkeit (Gatekeeper-Funktion) sowie die Kompetenzbreite und Besetzung (Brückenfunktion) will wohl überlegt sein. Nur so kann der nötige Gegenpol zu fachlichen Spezialisierungen gebildet und eine unternehmensübergreifende Potenzialausschöpfung generiert werden. Dies stiftet nachhaltigen Mehrwert, da eine gesamthafte Steuerung intern als auch für den Markt erzielt wird – es findet keine singuläre, isolierte Verfolgung von regulatorischen Initiativen mehr statt. Der CDO wird ein wesentliches Instrument zur nachhaltigen Sicherung der Wettbewerbsfähigkeit.