Banken müssen reagieren und grundlegende Veränderungen vornehmen

Um die Herausforderungen der digitalen Transformation zu bewältigen und um langfristig wettbewerbsfähig zu bleiben, bedarf es einer Digitalisierungsstrategie, welche den Veränderungsprozess entlang der Wertschöpfungskette koordiniert. Um eine Sicht auf den Entwicklungsstand der Transformation von Finanzdienstleistern zu erhalten, hat zeb mit dem Digital Pulse Check im Jahr 2017 und mit der kürzlich erschienen Neuauflage 2018 eine Faktenlage zur Transformationsreife bei Banken erhoben (zeb, 2017, 2018). Trotz erheblicher Kräfteanstrengungen der großen Mehrheit europäischer Banken Digitalisierung des Geschäftsbetriebs stärker in den Fokus der Transformationsaktivitäten zu stellen, zeigen sich große Schwierigkeiten in der Umsetzung und der Erfolgsmessung von Digitalisierung. Zudem seien europäische Banken im Mittel auf einer Skala von 1 (geringster Reifegrad an Digitalisierung = Digital Resister) bis 5 (höchster Reifegrad an Digitalisierung = Digital Leader) im Status eines Digital Transformers bei dem die digitale Transformation in vollem Gange ist.

Genaue Aussagen zu internen Transformationsaktivitäten von Banken selbst macht der Digital Pulse Check nicht. Solche Beobachtungen interner Transformationsprozesse lassen sich durch externe Kommunikation der Banken auf Einzelebene nachvollziehen. Im Rahmen von Pressemitteilungen informieren Banken ihre Stakeholder fortlaufend über ihre Aktivitäten. Durch die Veröffentlichung von Mitteilungen mit Digitalisierungsbezug erhält man somit Einblicke in die in diesem Bereich vorgehenden Prozesse. Ergebnis einer Studie zu Digitalisierungsaktivitäten: Im deutschen Markt zeigen Banken im Durchschnitt einen reiferen Status der digitalen Transformation als Versicherer.[1]

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

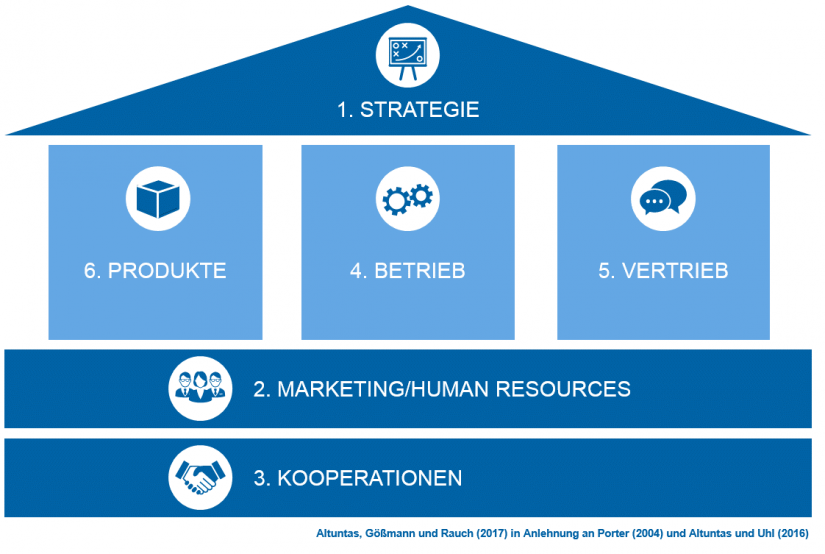

Im Rahmen dieses Artikels untersuchen wir die Digitalisierungsaktivitäten deutscher Banken von 2015 bis zum ersten Halbjahr 2018. Ein wesentliches Ziel dieser Studie ist es, die Entwicklung der Transformation von deutschen Banken zu Technologieunternehmen nachvollziehbar zu machen. Die Studie betrachtet die Pressemitteilungen der Jahre 2015 bis einschließlich des ersten Halbjahres 2018 der laut Bilanzsumme jeweils zehn größten deutschen Banken.[2] Wir ordnen die Pressemitteilungen zu Kategorien von Digitalisierungsaktivitäten von Banken auf Grundlage unseres „Digitalisierungshauses“ in Abbildung 1 zu.

Abbildung 1: Das Digitalisierungshaus – Wertschöpfungskette von Finanzdienstleistern und Ergebnispriorität

Abbildung 1: Das Digitalisierungshaus – Wertschöpfungskette von Finanzdienstleistern und ErgebnisprioritätManagement-Summary

Das Digitalisierungshaus spiegelt die Wertschöpfungskette von Banken wider. Wir fokussieren uns dabei auf die folgenden Kategorien: Strategie, Produkte, Betrieb, Vertrieb, Marketing/HR sowie Kooperationen als nachgeordnete, außerbetriebliche Aktivität.

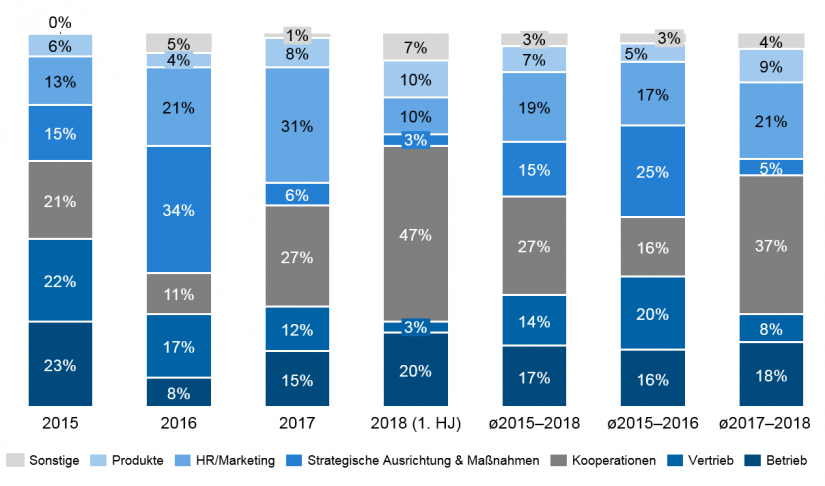

Unsere Analyse bringt dabei folgende Ergebnisse (siehe Abbildung 2) hervor und erläutert die Erkenntnisse in der gezeigten Reihenfolge entlang des Digitalisierungshauses nach unserer analysierten Priorität:

- Die Weichen zur strategischen Ausrichtung für die Digitalisierung sind weitestgehend in den Jahren 2015 und 2016 gesetzt worden. Der Fokus der jüngeren Zeit liegt hingegen auf ihrer Umsetzung – erkennbar am schrumpfenden Anteil von 25 % auf 5 % im Zeitraum zwischen 2015 und 2018. Diese Erkenntnis wird auch durch den Digital Pulse Check von zeb gestützt. Demnach ist die „Digitalisierungsstrategie“ bei europäischen Banken die am weitesten fortgeschrittene Transformationsdimension.

- Sich als Technologieunternehmen darzustellen, hilft nicht, man muss eines werden. Das Berichten über Digitalisierung am Markt in Form von Studien oder das Veranstalten öffentlichkeitswirksamer Veranstaltungen, wie Hackathons (Kategorie HR/Marketing), stellt insgesamt die zweitwichtigste Kategorie mit ca. 20 % aller Pressemitteilungen in unserem Untersuchungszeitraum dar. Wir sehen kaum eine Veränderung der Bedeutung von HR/Marketing zwischen den Jahren 2015 und 2016 sowie 2017 und 2018. Insgesamt hat diese Kategorie wenig Einfluss auf die Transformation von Banken zu Technologieunternehmen. Die relative Bedeutung als zweitwichtigste Kategorie zeigt aber, dass es deutschen Großbanken schwer fällt, Technologie-DNA in die Organisation zu bekommen.

- Kooperationen sind die Quelle für Technologie DNA von Banken. Kooperationen über Konsortien, Investitionen in Joint Ventures und FinTechs sind verglichen mit unseren anderen fünf Kategorien inzwischen das wichtigste Vehikel für die digitale Transformation von deutschen Banken geworden. Die Anzahl der kommunizierten Mitteilungen in der Kategorie Kooperationen hat sich zwischen 2015 und 2018 fast mehr als verdoppelt – von 16 % (2015 und 2016) auf fast 40 % aller Digitalisierungsaktivitäten in 2017 und im 1. HJ 2018. Über den gesamten Zeitraum fallen fast 30% aller Mitteilungen zu Digitalisierungsaktivitäten in die Kategorie Kooperationen. Jüngste Investitionen niederländischer Banken in deutsche FinTechs verdeutlichen, dass es sich dabei um einen europäischen Trend handelt, bei dem deutsche Banken noch großes Aufholpotenzial aufweisen (Finanzszene, 2018).

- Die Digitalisierung im Bankbetrieb läuft schleppend. Die Kategorie Betrieb ist eine konstant prominente Größe und macht etwas weniger als jede fünfte Mitteilung in unserer Untersuchung aus. Zwischen 2015 und 2016 sowie 2017 und dem 1. HJ 2018 ist lediglich ein marginaler Anstieg von 16 % auf 18 % zu messen. Das bedeutet, dass am Ende gerade einmal etwas weniger als jede fünfte Transformationsaktivität in die Kategorie Betrieb fällt und damit das operative Umsetzen von Effizienzsteigerungen gemessen an der Gesamtanzahl von Aktivitäten während unseres Analysezeitraumes eher geringe Bedeutung bei den Top-10-Banken Deutschlands genießt. Diese Feststellung wird unterstützt von dem Digital Pulse Check 2018 von zeb. Dieser stellt fest, dass die Digitalisierung bei europäischen Banken entlang von Daten, Prozesse & IT – in etwa vergleichbar mit unserer Kategorie Bankbetrieb – in einem vorreifen Status eines „Digital Explorer“ ist. Auf der anderen Seite zeigt unser Ergebnis, dass deutsche Großbanken Schwierigkeiten in der Hebung von Digitalisierungspotenzialen im Bankbetrieb haben.

- Die erste Welle der Digitalisierung im Vertrieb ist umgesetzt. Etwa jede sechste kommunizierte Digitalisierungsaktivität deutscher Großbanken betrifft die Kategorie Vertrieb (14 % im Untersuchungszeitraum). Verglichen zu 2015 und 2016 haben sich die kommunizierten Transformationsaktivitäten mehr als halbiert – von 20 % auf 8 % in 2017 und dem 1. HJ 2018. Im Rahmen der ersten Digitalisierungswelle im Vertrieb haben deutsche Großbanken u. a. über integrierte Onlineportale, Banking- und Investment-Apps den digitalen Zugang für den Kunden eingerichtet. Auf der anderen Seite zeigen sinkende Zahlen in der Kategorie Vertrieb, dass eine Differenzierung im Vertrieb über digitale Lösungen kein Selbstläufer ist und eine zweite Welle der Digitalisierung im Vertrieb neuer Impulse, z. B. über Kooperationen (siehe Ergebnis 2.) mit FinTechs, bedarf.

- Rein „digitale Produkte“ nehmen zu aufgrund einer Digitalisierung des Gesamtökosystems – dennoch weiterhin großer Nachholbedarf. Der Anteil von „rein digitalen“ Produkten nimmt in jüngster Zeit stark zu. Die Kategorie Produkte macht etwas weniger als jede zehnte kommunizierte Transformationsaktivität zu Digitalisierung aus (7 %). Es ist in etwa eine Verdoppelung der rein digitalen Produkteinführungen zwischen 2015 und 2016 (5 %) sowie 2017 und dem 1. HJ 2018 (9 %) zu beobachten. Diese Entwicklung ist unter anderem damit zu erklären, dass laut zeb.digital pulse check 2018 ein großer Nachholbedarf im digitalen Produktangebot europäischer Banken festgestellt worden ist: die Hälfte der Banken bietet weniger als 50% ihrer Leistungen online an. Jüngste Beispiele „rein digitaler Produkte“, wie „Pay-per-use“-Kredite, zeigen, dass mit der Digitalisierung des Ökosystems der Banken die Entwicklung rein digitaler Produkte gestärkt wird, insgesamt aber immer noch großer Nachholbedarf besteht.

Abbildung 2: Verteilung der kommunizierten Aktivitäten im Rahmen der digitalen Transformationen zum Technologieunternehmen nach Kategorien in %

Abbildung 2: Verteilung der kommunizierten Aktivitäten im Rahmen der digitalen Transformationen zum Technologieunternehmen nach Kategorien in %Ist noch Zeit für die Transformation zum Technologieunternehmen? – Fazit

Die Zeiten der strategischen Weichenstellung für die digitale Transformation von Banken sind überwiegend vorbei und Differenzierung über den Vertrieb mittels des „digitalen Kunden-Touchpoint“ ist kaum mehr möglich. Digitale Einheiten, wie Digitalfabriken, Innovation Labs und digitale Agenturen, sind bereits vor einigen Jahren gegründet worden, damit Traktion in die digitale Transformation kommt. Tech-DNA sollte über die neuen organisatorischen Einheiten Bankorganisationen eingeimpft werden. Wie gut das bisher geklappt hat, zeigen die konkreten Ergebnisse der Digitalisierungsaktivitäten im Vertrieb, Betrieb und bei digitalen Produkten. Dort ist zu beobachten, dass im Vertrieb die digitalen „Kunden-Touchpoints“ quasi durch die Top-10-Banken Deutschlands sehr homogen sind. Sowohl im Privatkunden- als auch im Firmenkundengeschäft sind Online und mobile Kundenschnittstellen per App de facto Standard. Doch wo können Banken punkten, wenn der Kundenzugang über digitale Kanäle in der Branche kaum mehr einen Wettbewerbsvorteil bringt?

Unserer Ansicht nach rückt die Digitalisierung im Bankbetrieb und bei Produkten immer stärker in den Mittelpunkt, um über klare operative Mehrwerte die Bankenorganisation insgesamt auf ein neues technologisches Ambitionsniveau zu heben. Will heißen: Nur wer seine Hausaufgaben in der Digitalisierung im Bankbetrieb und bei der Produktentwicklung macht, der hat auch eine Chance, sich einen klaren Wettbewerbsvorteil im Digitalisierungswettrennen zu verschaffen. Sprich: dem Kunden einen besseren Service bieten mit kürzeren Durchlaufzeiten und einer höheren Prozessqualität, was sich in günstigeren und neuen digitalen Produkten widerspiegelt, welche den Bedarf des Kunden im digitalen Zeitalter aufnehmen. Das scheint den Top-10-Banken Deutschlands unterschiedlich gut zu gelingen.

Es ist sehr gut nachvollziehbar, dass die deutschen Großbanken auf der Suche nach Technologie-DNA in den letzten Jahren intensiv ihr Engagement über Kooperationen ausgedehnt haben, um schneller Zugriff auf mögliche Innovationspfade zu erhalten. Es zeigt sich, dass die Umsetzung von Digitalisierung eine Kernkompetenz ist, die deutsche Großbanken in ihrer Organisation erst aufbauen müssen. Digitalisierung und Technologieverständnis müssen in die DNA von deutschen Großbanken übergehen. Technologie muss ein natürlicher Bestandteil des Selbstverständnisses eines jeden Mitarbeiters werden – vom Vorstand bis hin zum Mitarbeiter in der Bankfiliale. Bis dahin ist es nach unseren Untersuchungsergebnissen noch ein weiter Weg.

Gerne stellen wir Ihnen auf Anfrage die vollständige Studie mit detaillierten Angaben zur Untersuchungsmethodik inklusive einer ausführlichen Ergebnisdarstellung zur Verfügung. Wenden Sie sich hierfür bitte an gerrit.goessmann@zeb.de.