Operativer Aufwand der Regulierung überfordert mittelständische Institute

Die mit neuen Regularien verbundenen operativen Aufwände treffen mittelständische Institute mit ihren auf die Mittelstands- und Immobilienfinanzierungen ausgerichteten einfachen und risikoarmen Geschäftsmodellen überproportional stark. Regulatoren und Politik haben die Notwendigkeit zur Stärkung des Proportionalitätsprinzips in der Regulierung mittelständischer Institute erkannt.

Bereits im Frühjahr 2016[1] hat der Bundesfinanzminister öffentlich regulatorische Erleichterungen für mittelständische, weniger komplexe Institute ins Spiel gebracht. Politik, Aufsicht und Industrie diskutieren seither, wie ein konkret auf die Regulierung mittelständischer Institute ausgerichteter Bereich mit erleichterten und einfachen Anforderungen (Small Banking Box) ausgestaltet werden kann.

Die aktuell diskutierten Erleichterungen für mittelständische Institute zielen dabei auf das eigentliche Problem, nämlich auf die Abmilderung der operativen Belastungen und nicht auf eine Senkung von Kapital- und Liquiditätsanforderungen ab.

Im Folgenden werden zwei mögliche Regulierungsansätze zur Ausgestaltung der Small Banking Box vorgestellt. Abschließend wird auf wichtige Fragestellungen eingegangen, die für die konkrete Ausgestaltung der Small Banking Box zu beantworten sind.

Ansätze für eine proportionale Regulierung von Instituten

Proportionale Regulierung bedeutet, dass regulatorische Anforderungen sich am Umfang und der Komplexität eines Instituts orientieren. Sie bezieht sich insbesondere auf prozessuale Anforderungen (wie bspw. Meldeanforderungen), deren Erfüllung für kleinere Institute vergleichsweise aufwendig ist.

Grundsätzlich sollen auch bei Anwendung einer proportionalen Regulierung gleiche Regeln für gleiche Risiken gelten, unabhängig vom Umfang und Art der Geschäftstätigkeit eines Instituts. Da von kleineren Instituten mit vergleichsweise einfachen Geschäftsmodellen geringere Risiken für die Finanzstabilität ausgehen, können an diese Gruppe geringere Anforderungen gestellt werden, ohne dass die Ziele der Regulierung dadurch in Gefahr geraten.

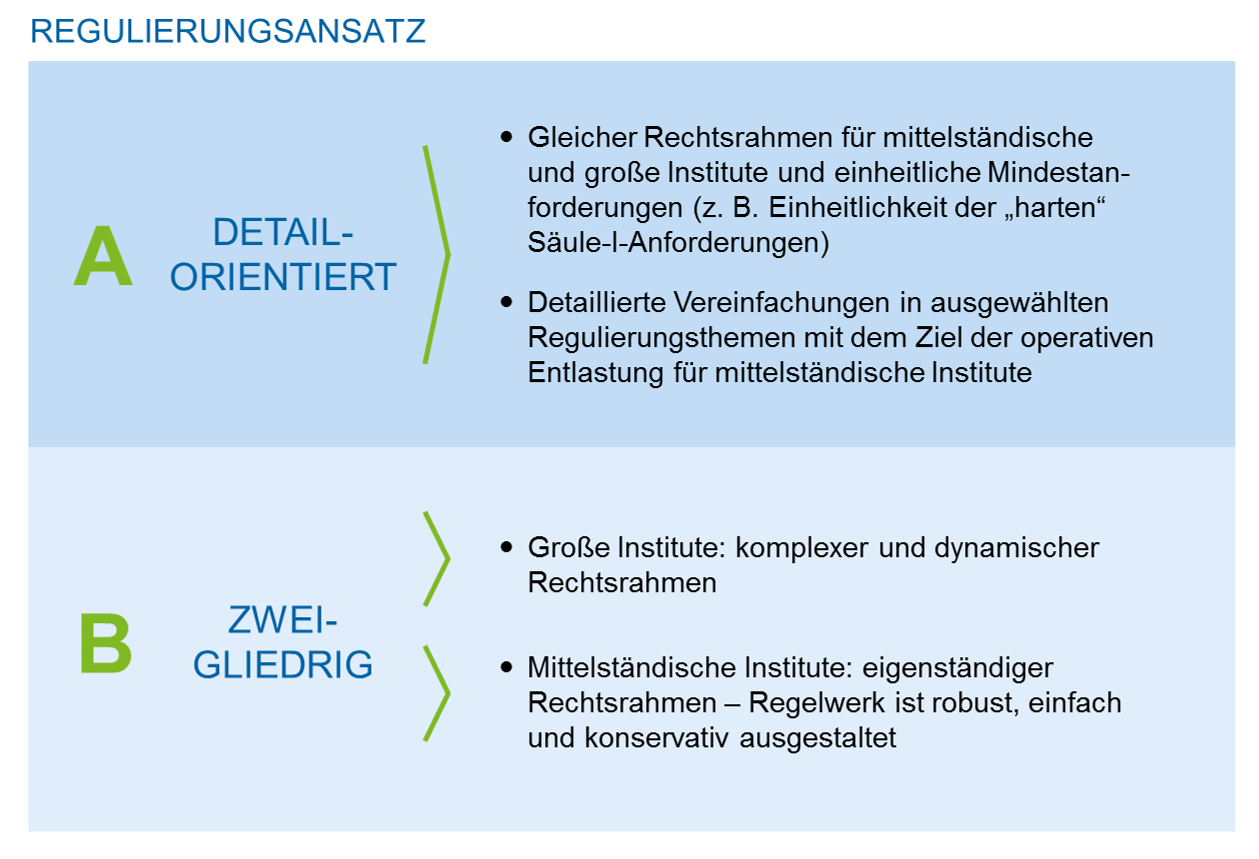

Derzeit werden zwei Ansätze proportionaler Regulierung diskutiert. Der erste Vorschlag – der detailorientierte Regulierungsansatz – nimmt das bestehende regulatorische Rahmenwerk zur Grundlage und erweitert es um themenbezogene Vereinfachungen/Befreiungen (vgl. Abbildung 1) für mittelständische Institute. Der zweite Vorschlag – der zweigliedrige Regulierungsansatz – zielt auf eine Zweiteilung des regulatorischen Rahmens mit jeweils eigenständigen Regeln für mittelständische Institute einerseits sowie für große international tätige Institute andererseits.

Abbildung 1: Regulierungsansätze in der Bankenregulierung

Abbildung 1: Regulierungsansätze in der BankenregulierungDetailorientierter Regulierungsansatz

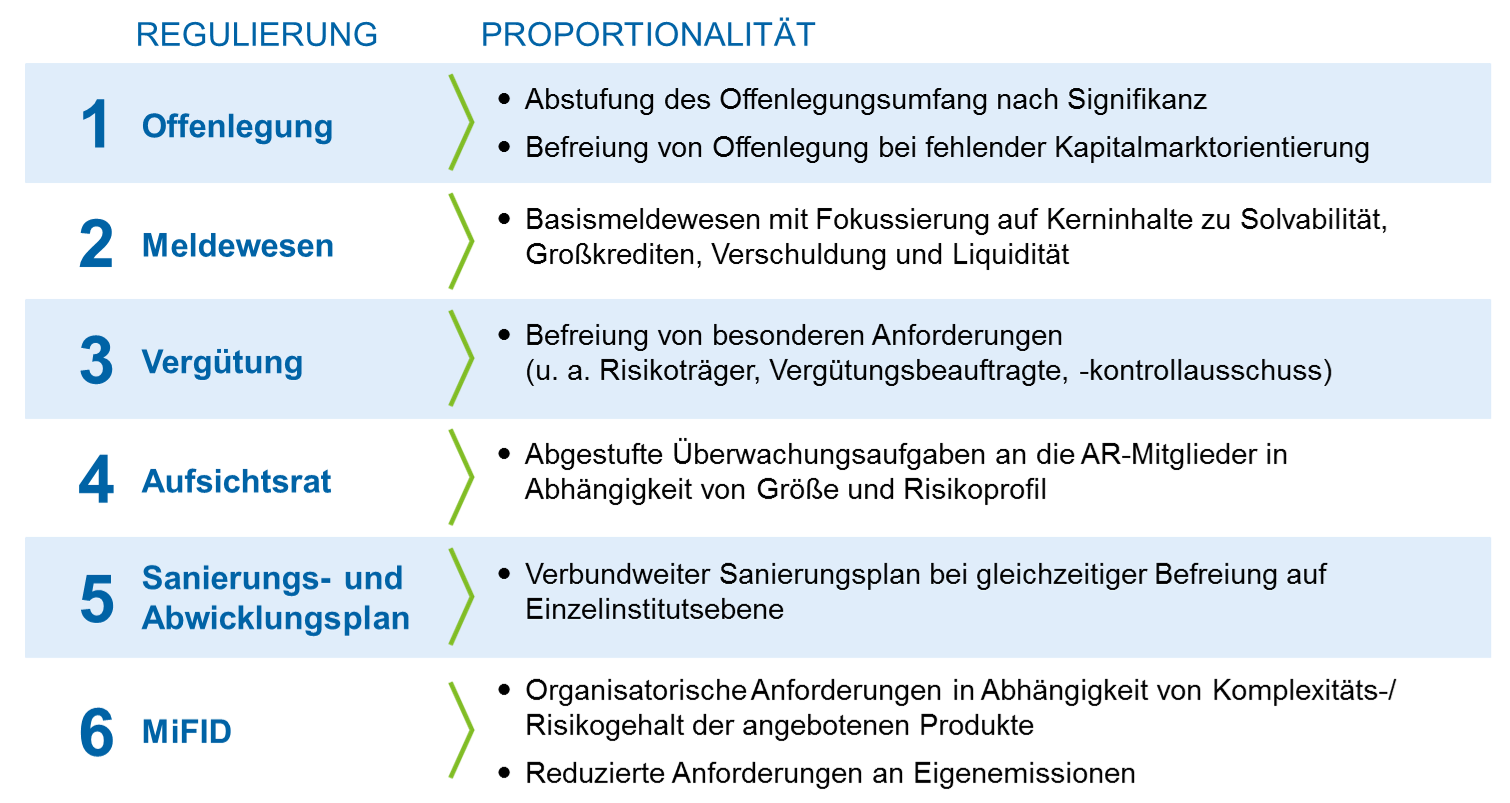

Im detailorientierten Regulierungsansatz unterliegen mittelständische sowie große Institute dem gleichen regulatorischen Rechtsrahmen und somit einheitlichen Mindestanforderungen (gleiche „harte“ Säule-I-Anforderungen). In ausgewählten Regulierungsthemen jedoch enthält der detailorientierte Regulierungsansatz Vereinfachungen mit dem Ziel der operativen Entlastung für mittelständische Institute. Spezielle Ausnahmen oder Anpassungen für ausgewählte Anforderungen sollen prozessuale Lasten in mittelständischen Instituten reduzieren. Im Folgenden werden daher wesentliche Themenfelder zur Ausgestaltung von mehr Proportionalität vorgestellt und deren Bedeutung für die Institute dargelegt.

Gerechtfertigt wird die Proportionalität im Fall von (1) Offenlegung mit der Eigentümerstruktur mittelständischer Institute und der fehlenden Kapitalmarktorientierung der Institute. In der Regel spielen institutionelle Anleger als typische Rezipienten des Offenlegungsberichts keine oder nur eine untergeordnete Rolle. Die breite Öffentlichkeit zeigt zudem nur geringes Interesse an Offenlegungsberichten, sodass eine Disziplinierungsfunktion über den Markt nicht direkt erwartet werden kann.

Im regulatorischen (2) Meldewesen stellen vor allem die hohe Komplexität, die fehlende Konsistenz zwischen den CoRep-Meldungen sowie der hohe Umfang von Einzelmeldungen mittelständische Institute vor eine fortwährende Herausforderung. Gerade weil die Ziele der Beaufsichtigung bei kleineren Instituten mit einem deutlich abgeschwächten Meldeumfang erreicht werden können, bietet die Schaffung eines Basismeldewesens für mittelständische Institute (Fokussierung auf Kerninhalte zu Solvabilität, Großkrediten, Verschuldung und Liquidität) einen praktikablen Ansatz für operative Erleichterungen.

In Teilen ist Proportionalität in der Offenlegung und im Meldewesen bereits im aktuellen Neuentwurf der CRR und CRD berücksichtigt worden. Die darin enthaltenen Erleichterungen und Schwellwerte bei Offenlegungs- und Meldepflichten für Institute einer Bilanzsumme kleiner als 1,5 Mrd. EUR (Durch-schnitt der vergangenen vier Jahre) sind ein prominentes Beispiel für vereinfachte Anforderungen.

Losgelöst vom Proportionalitätsaspekt böte sich in diesem Zusammenhang eine systematische Überarbeitung der Meldeanforderungen mit Fokus auf die Beseitigung von Überschneidungen an, von der nicht zuletzt auch große Institute profitierten. Bislang sind neue Meldeanforderungen sehr themenbezogen und weniger mit Blick auf hohe regulatorische Effizienz konzipiert worden. Synergien zwischen einzelnen Meldungen könnten genutzt werden, indem vergleichbare Datenanforderungen konsolidiert werden. Auf diesem Wege würde operative „Doppelarbeit“ vermieden.

Als weiteres Themenfeld wird derzeit auch eine verhältnismäßige (3) Vergütungsregulierung diskutiert.[2] Grundtenor ist dabei, dass Anreize zum Eingehen unverhältnismäßig hoher Risiken („moral hazard“) bei Risikoträgern[3] mittelständischer Institute sehr überschaubar sind, da die variable Vergütung eine untergeordnete Rolle spielt. Die Spanne zwischen den Gehältern der Führung und der restlichen Mitarbeiter ist in diesen Instituten geringer. Auch ließen die geforderten Offenlegungen zur Gehaltsstruktur bei kleinen Instituten Rückschlüsse auf die Vergütung von einzelnen Mitarbeitern der operativen Ebene zu, die unverhältnismäßig erscheinen.[4]

Bei den Anforderungen an den (4) Aufsichtsrat kann argumentiert werden, dass die Voraussetzungen an die Aufsichtsratsmitglieder für eine sachkundige Wahrnehmung der Kontrollfunktion bei mittelständischen Instituten nicht mit Großbanken und ihren komplexen Geschäftsmodellen vergleichbar sind. Abgestufte Überwachungspflichten und -aufgaben der Aufsichtsratsmitglieder in Abhängigkeit von Institutsgröße und dem Risikoprofil werden daher vorgeschlagen. Angemessene, individuelle Anforderungen hätten den Effekt der Entlastung und würden ebenso ermöglichen, dass das eigentliche Regulierungsziel erreicht wird. Die unterschiedlichen aufsichtsrechtlichen Anforderungen an die Ausgestaltung von Vergütungssystemen, an die Eignung von Mitgliedern des Leitungsorgans und an die Inhaber von Schlüsselfunktionen/Risikoträger könnten in diesem Zusammenhang zur Vereinfachung konsolidiert werden.

Beim Thema (5) Sanierungs- und Abwicklungspläne setzen die aktuellen Vorschläge auf eine weitgehende Entlastung kleinerer Institute. Historisch betrachtet haben die gruppenweiten Sicherungssysteme der mittelständischen Institute ihre Wirkung erzielt. Schieflagen einzelner mittelständischer Institute wurden über gruppeninterne Sicherungssysteme aufgefangen und haben in Deutschland kaum zu Belastungen der Steuerzahler geführt. Aus diesem Grund wird derzeit für einen verbundweiten Sanierungsplan bei gleichzeitiger Befreiung auf Einzelinstitutsebene plädiert.

Raum für mehr Verhältnismäßigkeit bieten auch die Anforderungen an den Anlegerschutz, den Wettbewerb und die Harmonisierung des Finanzmarkts: (6) MiFID II/MiFIR verursachen in mittelständischen Instituten besonders hohe prozessuale Aufwände. Hauttreiber sind dabei umfangreiche Dokumentations- und Informationspflichten für vertriebene Finanzmarktprodukte in Verbindung mit dem deutschen Honoraranlageberatungsgesetz, das über die EU-Vorschriften hinausgeht. Es wird aus diesem Grund gefordert, die Anforderungen für kleinere Institute an das EU-Niveau anzupassen.[5]

Wie anhand der ausgewählten Themenfelder ersichtlich wird, sind bereits einige Maßnahmen auf dem Weg zu einem detailorientierten Ansatz unternommen worden. Eine Umsetzung der Vorschläge wäre vor diesem Hintergrund bei einem inhaltlichen Konsens der beteiligten Akteure recht zügig zu erzielen. Dies sollte allerdings nicht davon ablenken, einen alternativen Ansatz in Betracht zu ziehen, der von Grund auf eigene Regeln für mittelständische Institute vorsieht.

Zweigliedriger Regulierungsansatz

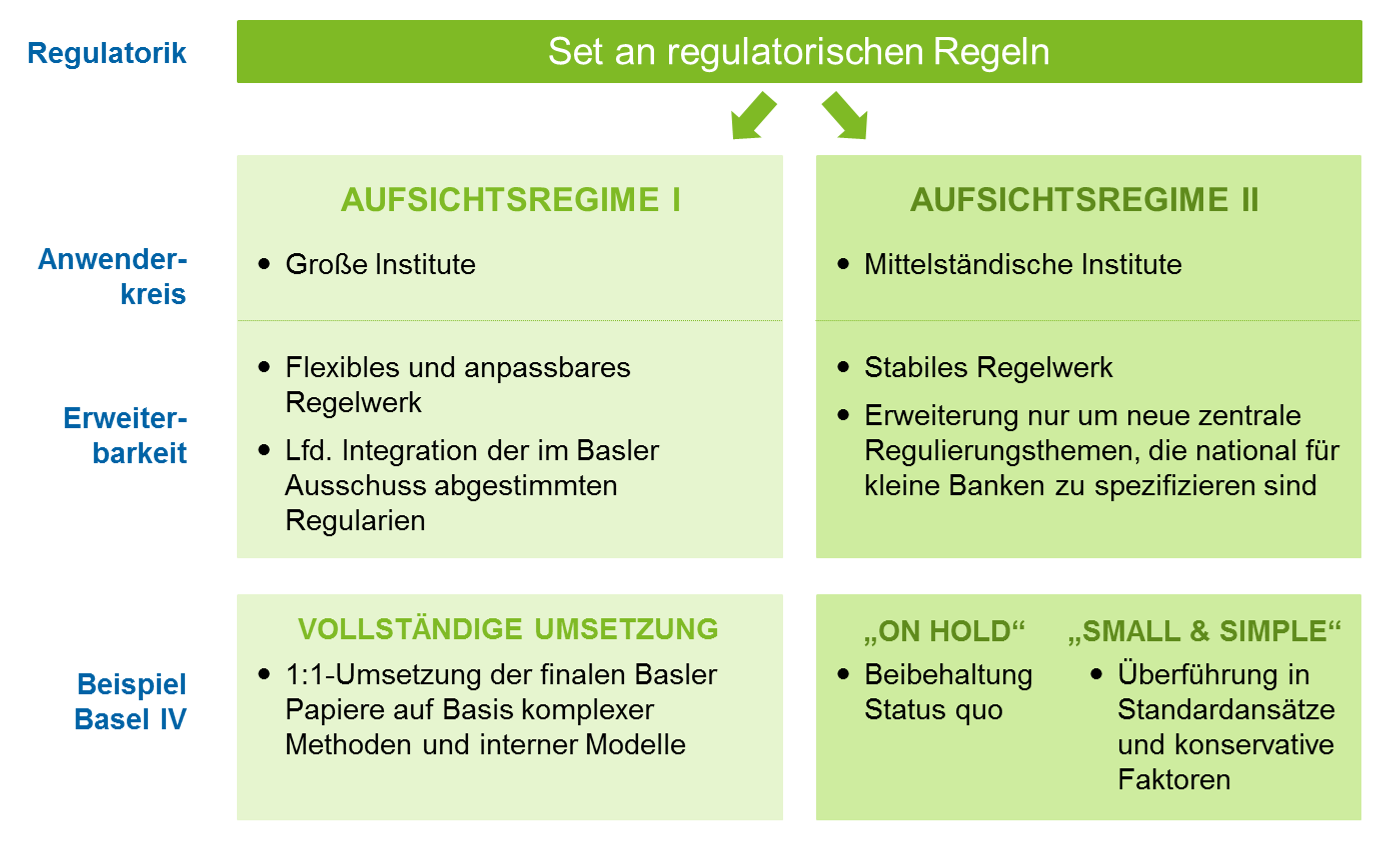

Der zweigliedrige Regulierungsansatz charakterisiert sich durch eigenständige Aufsichtsregime für große und mittelständische Institute. Große Institute unterliegen einem komplexen und dynamischen Aufsichtsregime. Mittelständische Institute werden wiederum durch ein eigenständiges Regelwerk beaufsichtigt, welches robust, einfach und konservativ ausgerichtet ist.

Große Institute werden in einem flexiblen und anpassbaren Regelwerk reguliert (Aufsichtsregime I). Vor dem Hintergrund, dass die im Basler Ausschuss entwickelten Regulierungen konkret auf international agierende Großbanken entwickelt und ausgerichtet sind, werden alle neuen Initiativen aus dem Basler Ausschuss in das Aufsichtsregime I für große Institute übernommen.

Das Aufsichtsregime II für mittelständische Institute ist in sich stabil und robust aufgebaut und basiert auf Standardansätzen mit konservativer Kalibrierung. Wichtige Eigenschaft des Regelwerks für mittelständische Institute ist zudem die einfache und leichte Verständlichkeit der regulatorischen Anforderungen (Gesetze, Leitlinien, Rundschreiben, Konsultationen) in der Sprache des jeweiligen Landes.[6]

Eine Weiterentwicklung des Regelwerks für mittelständische Institute erfolgt nur für neue zentrale Regulierungsaspekte, deren Ziele im bestehenden Regelwerk nur unzureichend bzw. nicht berücksichtigt sind. Bei jeder neuen Basler Initiative erfolgt eine Prüfung, ob das Regelwerk für mittelständische Institute zu erweitern ist. Die Prüfung kann ergeben, dass das bestehende Set an Regeln ausreichend robust ist und somit keiner Erweiterung („on hold“) bedarf. Sollte aber eine Erweiterung notwendig sein, wird ein Basler Vorschlag über einfache Standardansätze mit konservativen Faktoren und robuster Kalibrierung („small and simple“) aufgenommen.

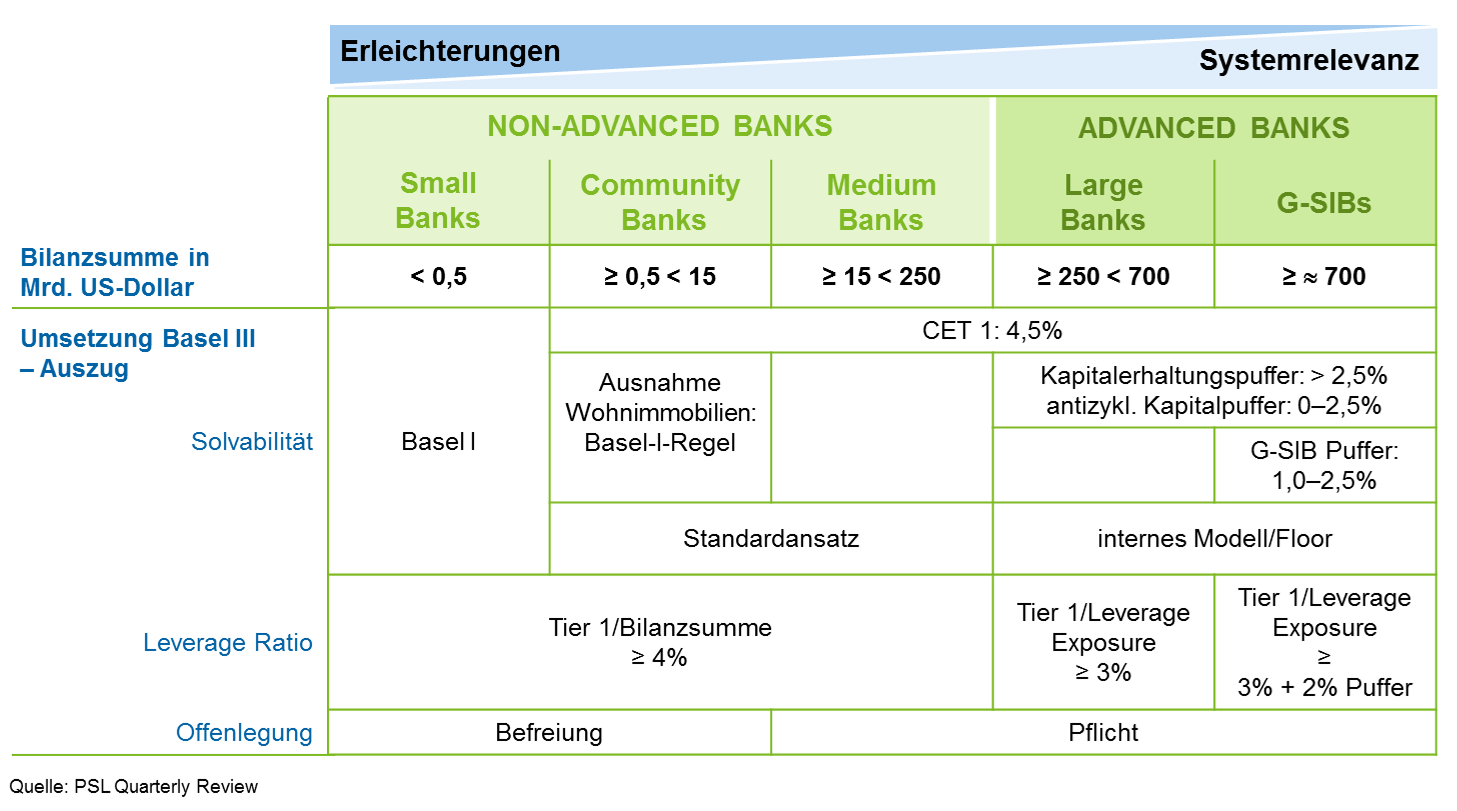

Der zweigliedrige Regulierungsansatz ist bereits in anderen Ländern etabliert, wie das Praxisbeispiel zur Umsetzung der Mindestanforderungen aus Basel III (Solvabilität, Leverage Ratio sowie Offenlegungspflicht) im Bankenaufsichtssystem der USA verdeutlicht. Der dortige zweigliedrige Regulierungsansatz differenziert zwischen „Non-Advanced Banks“ – den kleinen und mittelständischen Instituten – und „Advanced Banks“ – den großen und internationalen Instituten. Institute mit einer Bilanzsumme bis zu 250 Mrd. US-Dollar unterliegen dem Regulierungsansatz der „Non-Advanced Banks“, Institute mit Bilanzsumme ab 250 Mrd. US-Dollar werden im Regulierungsansatz der „Advanced Banks“ beaufsichtigt.

Die nachfolgende Grafik verdeutlicht, wie Institute dem Gedanken der Proportionalität folgend mit Anstieg der Bilanzsumme bzw. Systemrelevanz zunehmend Basel-III-Anforderungen erfüllen müssen:

Abbildung 4: Praxisbeispiel zum zweigliedrigen Regulierungsansatz in den USA (Basel III)

Abbildung 4: Praxisbeispiel zum zweigliedrigen Regulierungsansatz in den USA (Basel III)Die kleinste Institutsgruppe der Non-Advanced Banks umfasst Institute mit einer Bilanzsumme unter 0,5 Mrd. USD, die sogenannten Small Banks. Small Banks berechnen die Solvabilität nach den Regeln aus Basel I, d. h. auch die mit Basel II eingeführten Standardansätze für die Risikomessung des Kreditportfolios finden keine Anwendung. Die Leverage Ratio wird durch eine einfache Gegenüberstellung des Kernkapitals (Tier 1) zur Bilanzsumme begrenzt, indem dieses Verhältnis mindestens 4 % betragen muss. Small Banks sind von Offenlegungspflichten befreit. Am Beispiel der Small Banks sieht man, dass die Regeln an die Solvabilität, Leverage Ratio und Offenlegung stabil, einfach und mit konservativer Kalibrierung umgesetzt sind.

Die nächst größere Institutsgruppe der Non-Advanced Banks – Community Banks mit einer Bilanzsumme unter 15 Mrd. USD – müssen im Vergleich zu den Small Banks mit Ausnahme von Wohnimmobilienkrediten die Risikomessung des Kreditportfolios nach dem Standardansatz aus Basel II berechnen und aus Basel III das CET 1 ≥ 4,5 % erfüllen. Die vereinfachte Berechnung der Leverage Ratio und die Befreiung von der Offenlegungspflicht erfolgen analog zu den Small Banks. Das Regelwerk für Community Banks ist weiterhin einfach und robust ausgestaltet, beinhaltet aber bereits Inhalte zur Risikomessung aus Basel II sowie Kapitalanforderungen aus Basel III.

Die Medium Banks als größte Institutsgruppe der Non-Advanced Banks wenden im Vergleich zu den Community Banks die Risikomessung nach dem Standardansatz aus Basel II vollständig auf das Kreditportfolio an, also auch auf Wohnimmobilien. Während die Berechnung der Leverage Ratio analog zu den Small and Community Banks stark vereinfacht erfolgt, sind Medium Banks als größte Institutsgruppe der Non-Advanced Banks jedoch zur Offenlegung verpflichtet.

Für Advanced Banks finden zunehmend die Anforderungen aus Basel III Anwendung. Zum einen müssen Large Banks – d. h. Institute mit einer Bilanzsumme unter 700 Mrd. USD – für die Solvabilität neben dem CET 1 von mindestens 4,5 % zudem die Kapitalerhaltungs- sowie den antizyklischen Kapitalpuffer erfüllen. Darüber hinaus müssen Large Banks die Risikomessung über interne Modelle unter Beachtung des Floors berechnen. Im Vergleich zu den Non-Advanced Banks findet für Large Banks die Berechnung der Leverage Ratio nach Basel III Anwendung, d. h., das Verhältnis des Kernkapitals zum Leverage Exposure muss mindestens 3 % betragen. Ebenso besteht für Large Banks die Verpflichtung zur Offenlegung.

Die Institutsgruppe der Advanced Banks mit einer Bilanzsumme ab 700 Mrd. USD – die sogenannten G-SIBs[7] – müssen neben den gleichen Anforderungen der Large Banks zusätzlich den G-SIB-Puffer zwischen 1 % und 2,5 % sowie strengere Anforderungen an die Leverage Ratio erfüllen: Die Leverage Ratio für G-SIBs muss mindestens 5 % betragen.

„Nur 15 Institute wenden Basel III in den USA vollumfänglich an“

Der zweigliedrige Regulierungsansatz sowie die an der Größe bzw. Systemrelevanz eines Instituts orientierte Anwendung der Mindestanforderungen aus Basel III führen dazu, dass in den USA nur 15 Institute Basel III vollumfänglich anwenden und erfüllen müssen. Zum Vergleich: Mit der Überführung von Basel III in das europäische Single Rule Book der CRR/CRD IV sind die Basler Vorgaben vollumfänglich durch alle 1.888 Kreditinstituten und Sparkassen[8] in Deutschland unabhängig von ihrer internationalen, nationalen systemrelevanten bzw. nicht systemrelevanten Einstufung anzuwenden und zu erfüllen.

Anwenderkreis der vereinfachten Vorschriften

Neben der Frage zur systematischen Ausgestaltung der Small Banking Box über einen detaillierten oder zweigliedrigen Regulierungsansatz ist insbesondere die Beantwortung des Anwenderkreises die bisher offene Fragestellung, die bei der Entwicklung der Small Banking Box zu beantworten ist.

Für die Ableitung des Anwenderkreises der Small Banking Box bringt die Bundesbank eine Kombination aus einer niedrigen Bilanzsumme im einstelligen Milliardenbereich und weiteren qualitativen Kriterien (z. B. Abwicklung eines Instituts im Insolvenzverfahren, keine nennenswerten Kapitalmarkt- oder grenzüberschreitenden Aktivitäten, kleines Handels- und Derivatebuch, keine Anwendung interner Modelle)[9] ins Spiel. Dieser Vorschlag basiert auf dem Leitgedanken, dass Institute mit riskanteren Geschäftsmodellen von vornherein aus dem Anwenderkreis der Small Banking Box ausgeschlossen sein sollen. Über diese Kombination sollen systemische Risiken ausgeschlossen werden, die sich aus der Vernetztheit vieler kleiner Institute ergeben könnten („too many to fail“).

Die BaFin diskutiert die Verwendung bestehender Abgrenzungen und schlägt einen dreistufigen Regulierungsansatz vor. Beispielsweise könnten nach Ansicht der BaFin solche Institute Erleichterungen erfahren, die unterhalb der Schwelle für potenziell systemrelevant (PSI – potenziell systemrelevante Institute) liegen. Die nicht potenziell systemrelevanten Institute (non-PSI) könnten wiederum in große und kleine Institute unterteilt werden.[10]

Die neuerlichen Signale seitens der BaFin, der Bundesbank und des Bankenverbands verschaffen der Diskussion um Proportionalität Rückenwind. Eine geschlossene deutsche Position kann die heterogene Meinungsbildung in der EU lösen, und es kann somit eine Entlastung für deutsche Institute erzielt werden.

Small Banking Box im Einklang mit dem Level Playing Field

Die seit Jahren von mittelständischen Instituten geforderte prozessuale Entlastung in der Bankenregulierung ist insofern nachvollziehbar, als dass die Regulierungsziele (Einleger- und Systemschutz) auch mit geringeren Anforderungen erreicht werden können. Dies gilt insbesondere vor dem Hintergrund ihrer einfachen und risikoarmen Geschäftsmodelle mit Fokus auf das Kreditgeschäft in der Mittelstands- und Wohnimmobilienfinanzierung. Ziel der Stärkung des Proportionalitätsgedankens muss daher sein, angemessene Erleichterungen zu schaffen, ohne die zentralen Regulierungsziele (u. a. die mit Basel III geschaffenen Kapital- und Liquiditätsanforderungen) als Nebenbedingung aufzuweichen. Diese Erleichterungen können über den beschriebenen detailorientierten Ansatz oder den zweigliedrigen Ansatz realisiert werden.

Im Rahmen der aktuellen Diskussion ist eine Lösung von der Industrie und der Aufsicht zu erarbeiten, die einerseits das zentrale Ziel der Entlastung der mittelständischen Institute erreicht, andererseits aber auch das Level Playing Field zu Großbanken wahrt. Im Zuge der aktuellen Überarbeitung der CRR/CRD bietet sich derzeit eine sehr gute Gelegenheit, um Proportionalitätsvorschläge in den politischen Prozess einzubringen.[11] Die bisher in diesem Zusammenhang erarbeiteten Vorschläge wurden im Sinne des detailorientierten Regulierungsansatzes eingebracht. Alle Beteiligten sollten allerdings vor dem Hintergrund der beschriebenen Vorzüge eines zweigliedrigen Ansatzes prüfen, ob die Ziele für Institute und Bankenaufsicht mit einem solchen Regulierungsansatz möglicherweise effizienter erreicht werden. Die Schaffung einer Small Banking Box im detailorientierten Regulierungsansatz birgt die Gefahr des Rosinenpickens. Darüber hinaus sind die betroffenen Institute verpflichtet, jede neue Initiative im dynamischen regulatorischen Umfeld umzusetzen – wenn auch in vereinfachter Form. Themenspezifische Erleichterungen werden weiterhin in bestehende Gesetze integriert und verstärken unter Umständen sogar die Komplexität. Der zweigliedrige Regulierungsansatz stellt zudem die Chance für einen Neuanfang dar, da ein Regelwerk inhaltlich vollständig neu gestaltet werden kann.

Eine eigenständige Regulierung für mittelständische Institute wäre bei Erreichung der Regulierungsziele deutlich statischer und würde die Change-the-Bank-(CtB)[12]-Aufwände in den Instituten signifikant reduzieren. Gleichzeitig wäre es für die Bankenaufseher einfacher, auf Weiterentwicklungen der Geschäftsmodelle der international agierenden großen Institute zeitnah und mit Konsens zu reagieren, da Diskussionen zur Berücksichtigung einfacher Geschäftsmodelle kleiner Institute entfallen.

Nicht zuletzt sollten sich auch große Institute zur Wahrung des Level Playing Fields in die Diskussion zur Ausgestaltung einer Small Banking Box einbringen.

2 Antworten auf “Small Banking Box – mehr Proportionalität in der Bankenaufsicht für mittelständische Institute”

DSGV

Mir findet hier eine zu starke Vermischung mit den großen Instituten statt. Zunächst doll zeb die mittelständischen Institute, in Vertretung durch ihre Spitzeninstitute, sich klar positionieren.

zeb

Vielen Dank für Ihre Rückmeldung. Die Zielsetzung unseres Artikels ist die Erläuterung der relevanten Aspekte der aktuell geführten Diskussion um die Small Banking Box. Dabei stellen wir konkrete Möglichkeiten zur Entlastung mittelständischer Institute dar, bewerten die damit verbundenen Konsequenzen und führen diese zu einer Empfehlung zusammen. Falls Sie Anmerkungen zu einzelnen Einschätzungen haben und / oder bestimmte Fragestellungen vermissen sollten, würden wir uns über einen persönlichen Austausch freuen.