EBA empfiehlt die Einführung einer verpflichtenden NSFR-Quote

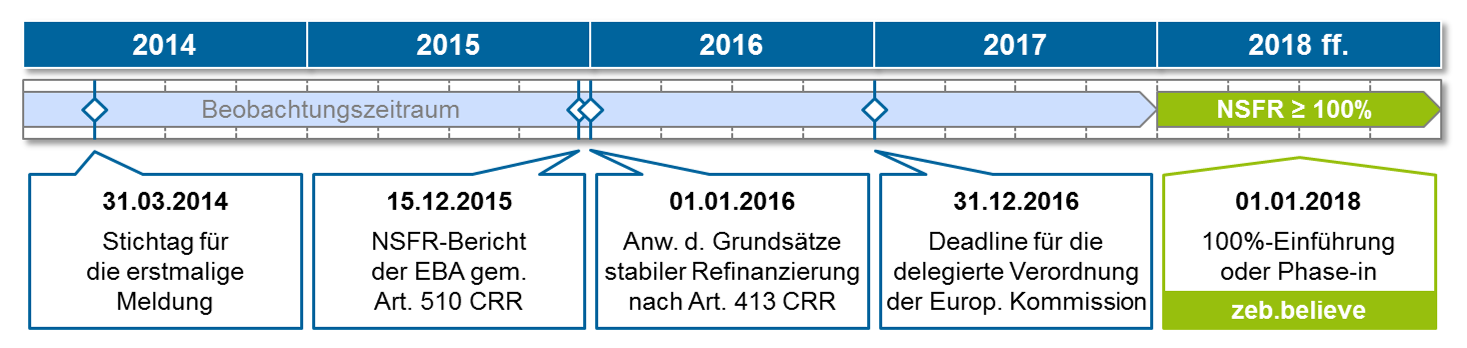

Gemäß Umsetzungsplan soll die NSFR ab 2018 als Mindeststandard gelten. Für die formelle Entscheidung über eine bindende Einführung hat die Europäische Kommission dem Rat und dem Europäischen Parlament noch bis spätestens 31.12.2016 einen Gesetzgebungsvorschlag (delegierte Verordnung) vorzulegen. Nachdem die EBA (European Banking Authority) in ihrem NSFR-Bericht (EBA Report On Net Stable Funding Requirements under Article 510 of the CRR) vom 15.12.2015 empfiehlt, die Kennzahl auf europäischer Ebene einzuführen, ist die formelle Übernahme in der derzeitigen Form als sehr wahrscheinlich einzustufen.

Obwohl dieser formale Schritt erst mit Ende des Jahres 2016 erfolgen wird, sollten sich Kreditinstitute bereits frühzeitig mit den vorläufigen Vorgaben auseinandersetzen, da die Behebung eventueller Defizite tiefgreifende Anpassungen in der Bilanzstruktur und in einigen Fällen sogar im grundlegenden Geschäftsmodell erfordern kann.

Darüber hinaus sind die Grundsätze und allgemeinen Bestimmungen zur langfristigen Liquiditätssicherung des Artikels 413 CRR unabhängig von der konkreten Ausgestaltung der NSFR bereits seit 01.01.2016 anzuwenden.

NSFR soll die langfristige strukturelle Liquidität von Kreditinstituten sicherstellen

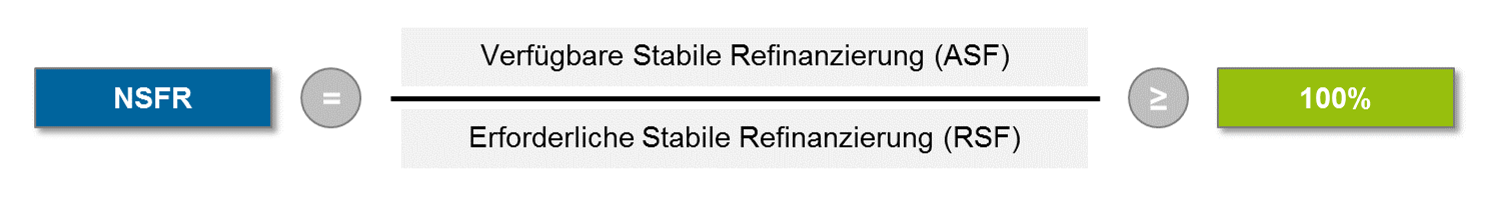

Ziel der NSFR ist es, die Sicherstellung der mittel- bis langfristigen strukturellen Liquidität über einen Zeitraum von einem Jahr zu gewährleisten und dabei vor allem die Abhängigkeit von kurzfristigen Refinanzierungen zu reduzieren bzw. exzessive Fristentransformation zu begrenzen. Dazu wird ein stabiles Refinanzierungsprofil in Relation zu den illiquiden und längerfristigen Aktiva unter Einbeziehung außerbilanzieller Positionen definiert.

Das Verhältnis von verfügbaren stabil refinanzierten Beträgen (ASF) zu den erforderlichen stabilen Refinanzierungen (RSF) soll ab 01.01.2018 mindestens 100 % betragen.

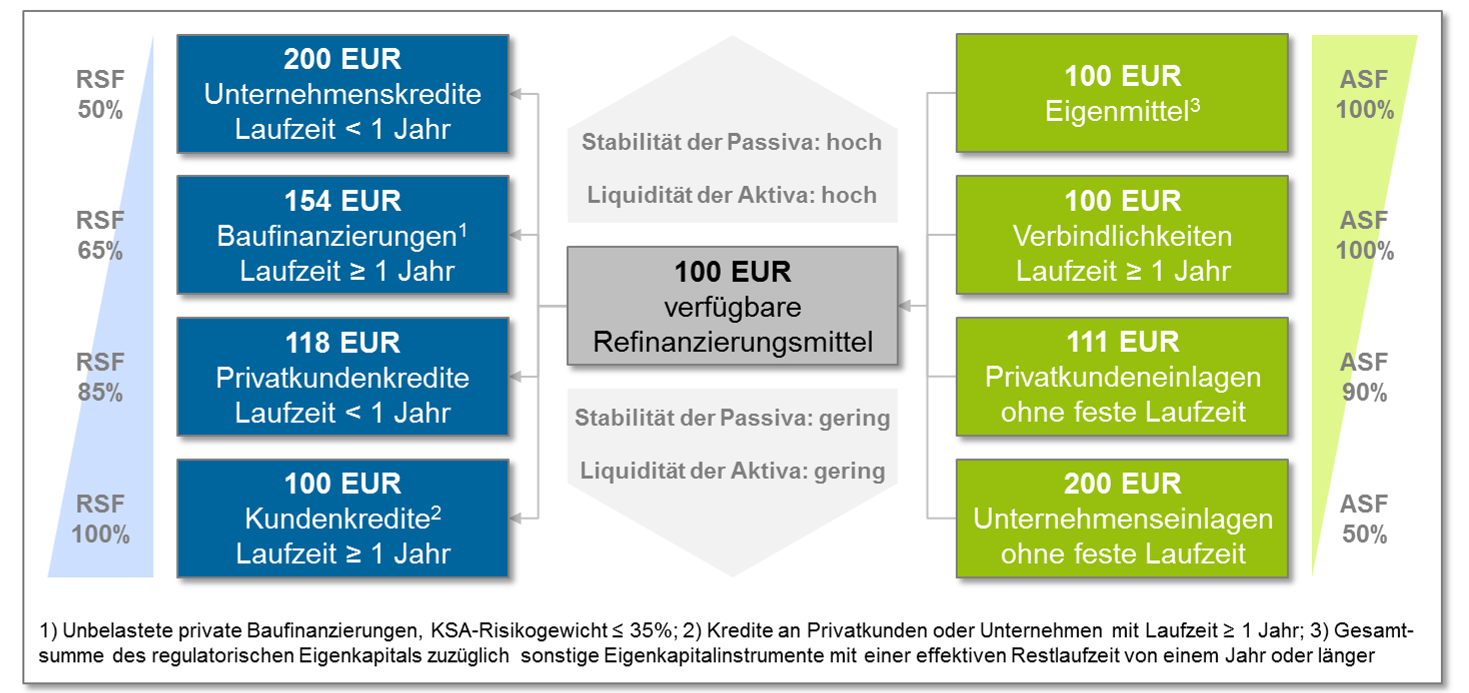

Die Gewichtung der Passiva erfolgt durch die jeweilige ASF-Quote und ist abhängig von Art und Laufzeit des Refinanzierungsinstruments. Die Messung der erforderlichen stabilen Refinanzierung RSF basiert auf der Laufzeit und Liquidierbarkeit der Aktiva des Kreditinstituts. Dabei ist die NSFR so kalibriert, dass langfristige Verbindlichkeiten grundsätzlich als stabiler gelten als kurzfristige Verbindlichkeiten (ceteris paribus). Einlagen von Privatkunden und KMU werden als stabiler angesehen als Einlagen von Großkunden.

Die oben stehende Grafik veranschaulicht beispielhaft die potenziellen Auswirkungen der NSFR auf die Bilanzstruktur eines Kreditinstituts. Die Beschaffung von verfügbaren Refinanzierungsmitteln kann grundsätzlich aus verschiedenen Quellen erfolgen, erfordert jedoch je nach Art und Laufzeit sehr unterschiedliche Beträge. Zur NSFR-neutralen Anlage dieser generierten verfügbaren Refinanzierungsmittel stehen dem Kreditinstitut wieder mehrere beispielhaft illustrierte Optionen zur Verfügung.

Die Steuerung der NSFR stellt Institute vor eine neue Herausforderung

Ein Blick auf die Ergebnisse des Basel-III-Monitorings der Deutschen Bundesbank zum Juni 2015 verdeutlicht die Heterogenität bezüglich der Erfüllung der NSFR in der deutschen Bankenlandschaft. Während alle großen und international tätigen Institute die Mindestanforderungen nicht einhalten (Ø NSFR: 94 %), erfüllen alle mittelgroßen Institute die Mindestanforderungen im Durchschnitt mit 115 %. Kleinere Institute weisen zwar im Durchschnitt eine NSFR von 111 % aus, haben aber im Einzelfall noch Bedarf an stabilen Refinanzierungsmitteln.

Da Kreditinstitute bisher keine Erfahrungen mit der Steuerung der NSFR haben, ist es kritisch, ein Steuerungskonzept bereits vor der bindenden Einführung zu entwickeln. Im Gegensatz zur LCR können keine kurzfristigen Steuerungsmaßnahmen zur Erfüllung der Mindestquote getroffen werden. Um die NSFR-Quote zu erfüllen, ist vielmehr eine mittel- bis langfristige Umstrukturierung der Bilanz und ggf. eine Anpassung des Geschäftsmodells notwendig. Dies macht die NSFR als strukturelle Liquiditätsanforderung in der Unternehmenssteuerung relevanter als die kurzfristige LCR-Kennziffer.

Eine isolierte Betrachtung und die einhergehende Maximierung der NSFR-Kennziffer ist insbesondere unter ökonomischen Gesichtspunkten nicht sinnvoll. Vor allem die Auswirkung der NSFR-Steuerung auf die GuV sind zu untersuchen, um eine Strategie zur ertrags- und kosteneffizienten Einhaltung der NSFR-Mindestquote zu entwickeln.

Eine Integration der NSFR in die Produktkalkulation durch die Zuordnung von Kosten und Erträge ist erforderlich, um Handlungsempfehlungen für die Strukturierung von Aktiv- und Passivprodukten abzuleiten. Dadurch kann die GuV unter der Nebenbedingung, die Mindestanforderung der NSFR zu erfüllen, optimiert werden.

Die bisher bekannte Produktkalkulation wird durch die NSFR überholt

Um die Anforderungen, die aus der NSFR resultieren, in der Unternehmenssteuerung zu berücksichtigen, ist es notwendig, die Kalkulationsmethodik zu überarbeiten, denn mit der NSFR werden künftig abhängig von der Produktart, dem Einlagengeber und der Laufzeit Gewichtungsfaktoren vergeben, wodurch eine Wertigkeit entsteht, die es bisher in der Form nicht gab. Die Herausforderung besteht nun darin, diese produktspezifische Wertigkeit in die Kalkulation einzubinden. Damit wird die Möglichkeit geschaffen, ein Produkt, das sich komplett oder zum Großteil als stabile Refinanzierung eignet, besser zu vergüten als Produkte mit deutlich geringerer Stabilität. Diese Anreize sollte ein Institut zukünftig unbedingt setzen, da die stabilen Refinanzierungsmittel unmittelbaren Einfluss auf die Investitionsentscheidung haben. Ebenso verhält es sich mit den Refinanzierungsentscheidungen bei gegebener Aktivseite.

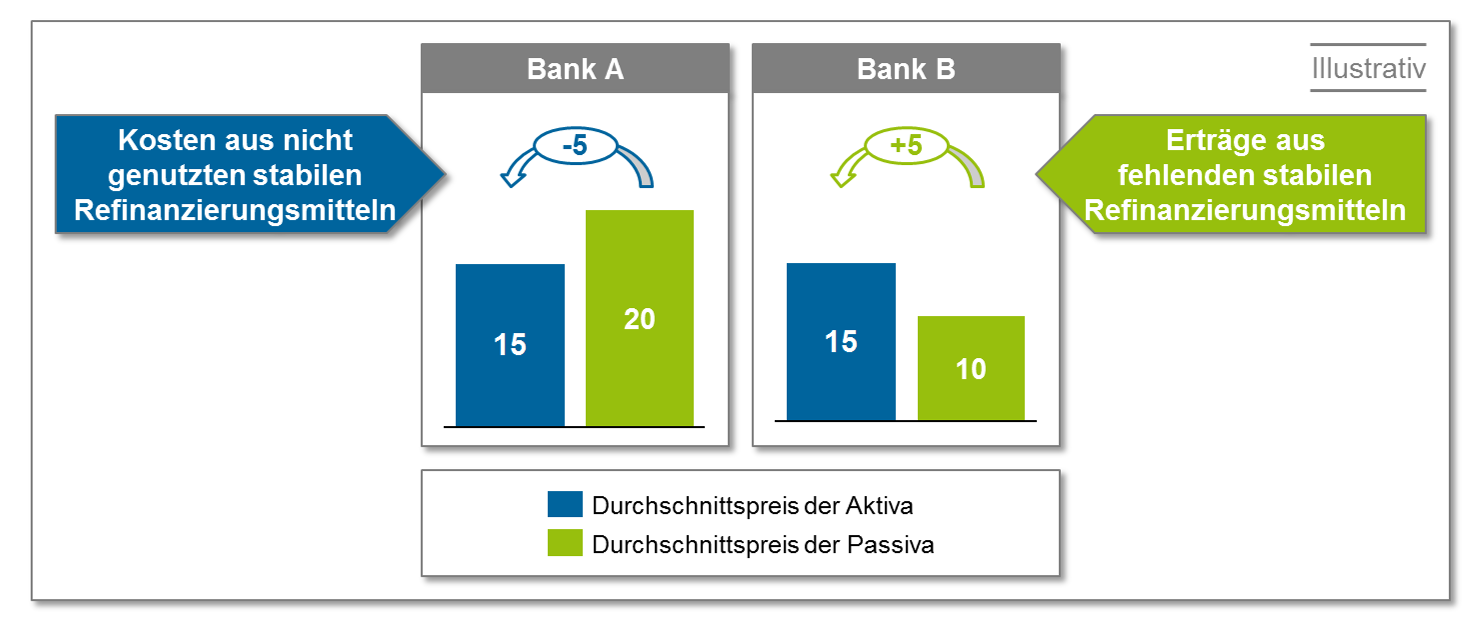

Damit diese Neuerung Einzug in die Steuerung erhält, kann auf eine Topflösung zurückgegriffen werden. Grundsatz dieser Lösung wäre, dass für jedes Produkt in Abhängigkeit von Art und Laufzeit – also in Abhängigkeit des ASF- bzw. RSF-Faktors – ein NSFR-neutraler Preis kalkuliert wird. Auf der Aktivseite muss dieser Preis vereinnahmt werden und zwar je höher der Anteil des Produkts ist, der stabile Refinanzierung erfordert, desto höher muss der Preis sein et vice versa. Auf dieser Basis kann ein Durchschnittspreis kalkuliert werden, den das Institut im Schnitt auf der Aktivseite einnimmt. Dieser Preis ist als Input des Topfes zu verstehen.

Im nächsten Schritt wird der gegebene Inhalt dieses Topfes dazu verwendet, die zu zahlenden Liquiditätsaufschläge, die auf gehaltene Einlagen, Verbindlichkeiten und andere Passiva entfallen, zu kompensieren. Dazu wird ebenso mithilfe der NSFR-neutralen Aufschläge für die Passiva ein Durchschnittspreis errechnet. Dieser Output repräsentiert die aktuelle Bilanzstruktur der Passiva und beschreibt die Kosten, die aufgrund der neuen Regulierungen zur Egalisierung des Liquiditätsrisikos gemäß der NSFR-Betrachtung anfallen. Abschließend wird die Differenz aus dem Durchschnittspreis für die Aktiva und dem Durchschnittspreis für die Passiva gebildet.

Ein negativer Wert aus dieser Differenz bedeutet folglich, dass ein Überschuss an stabilen Refinanzierungsmitteln vorhanden ist. Jene Passiva, die sich als stabile Refinanzierung eignen, werden im Rahmen dieser Bepreisung mit einem höheren Aufschlag vergütet als solche, die lediglich einfache liquide Mittel sind. Erzielt eine Bankengruppe also einen negativen Wert und hat daher einen Überschuss an stabilen Mitteln vorzuweisen, belastet diese Tatsache den imaginären Topf, da der durchschnittliche „faire“ Preis der Passivseite nicht ausreicht, um den der Aktivseite zu decken. In Folge dessen bringt jede zusätzliche Einlage für dieses Institut keinen weiteren Nutzen aus Sicht der NSFR und sollte daher auch nicht länger mit dem üblicherweise gewährten Aufschlag vergütet werden. Wird allerdings ein positiver Wert erreicht, liefert dies einen Hinweis darauf, dass die entsprechende Bankengruppe einen zu geringen Bestand an stabiler Refinanzierung aufweist. Dementsprechend erfordert die Struktur der Aktivseite mehr stabile Refinanzierung als es die Passivseite aufzubringen vermag. Gemäß der Topflösung hat eine solche Bankengruppe einen Überschuss im Topf vorzuzeigen. Jedoch kann wegen des Mangels an stabiler Refinanzierung die Anforderung, die durch die NSFR vom Basler Komitee an die Institute gestellt wird, nicht erfüllt werden. Der Überschuss aus dem Topf sollte daher dazu verwendet werden Anreize zu setzen, beispielsweise mit einem höheren Einlagenzins neue Kundeneinlagen zu werben. Damit sollen die zur Erfüllung der NSFR benötigten Einlagen, die die notwendige, stabile Refinanzierung mit sich bringen, beschafft werden.

Zusammenfassend lässt sich also festhalten, dass durch die NSFR einerseits langlaufende Aktiva belastend wirken und andererseits kurzfristige stabile Einlagen in Zukunft weiter steigende Bedeutung erfahren werden. Damit geht die Einsicht einher, dass eine NSFR nicht durch irgendeine Art von Transaktion über Nacht zu erfüllen ist, sondern einer gewissen Vorlaufzeit bedarf. Im schlimmsten Fall – vorzugsweise bei Instituten mit großer Fristentransformation in Verbindung mit einem geringen Bestand stabilen Einlagen – kann die NSFR Institute sogar zu einer Anpassung ihres Geschäftsmodells zwingen. Andernfalls wird eine Erfüllung der NSFR nicht erreicht. Dieses letztgenannte Szenario führt das maximale Ausmaß, dass diese neue Kennzahl zu bewirken im Stande ist, sehr deutlich vor Augen, und beweist wie wichtig es für Institute ist, sich frühzeitig diesem Thema zu widmen.