Herausforderungen – gestern, heute, morgen

Die Ursachen der Etablierung der Controlling-Einheiten waren vielfältig und bleiben größtenteils bis heute bestehen. Im Kern war diese Etablierung durch den methodischen und technischen Fortschritt getrieben. Die Einführung der Marktzinsmethode kann als der Grundpfeiler des Controlling angesehen werden, da durch sie erstmals die Trennung des Zinsergebnisses und damit die differenzierte Abbildung und Steuerung der Geschäftsbereiche ermöglicht wurde. Neben dem methodischen war auch ein technischer Fortschritt zu verzeichnen. Excel und Lotus 1-2-3 wurden zur wesentlichen Basis für die tägliche Arbeit des Controllers. Hinzu kam die Nutzbarkeit von SAP CO für Banken.

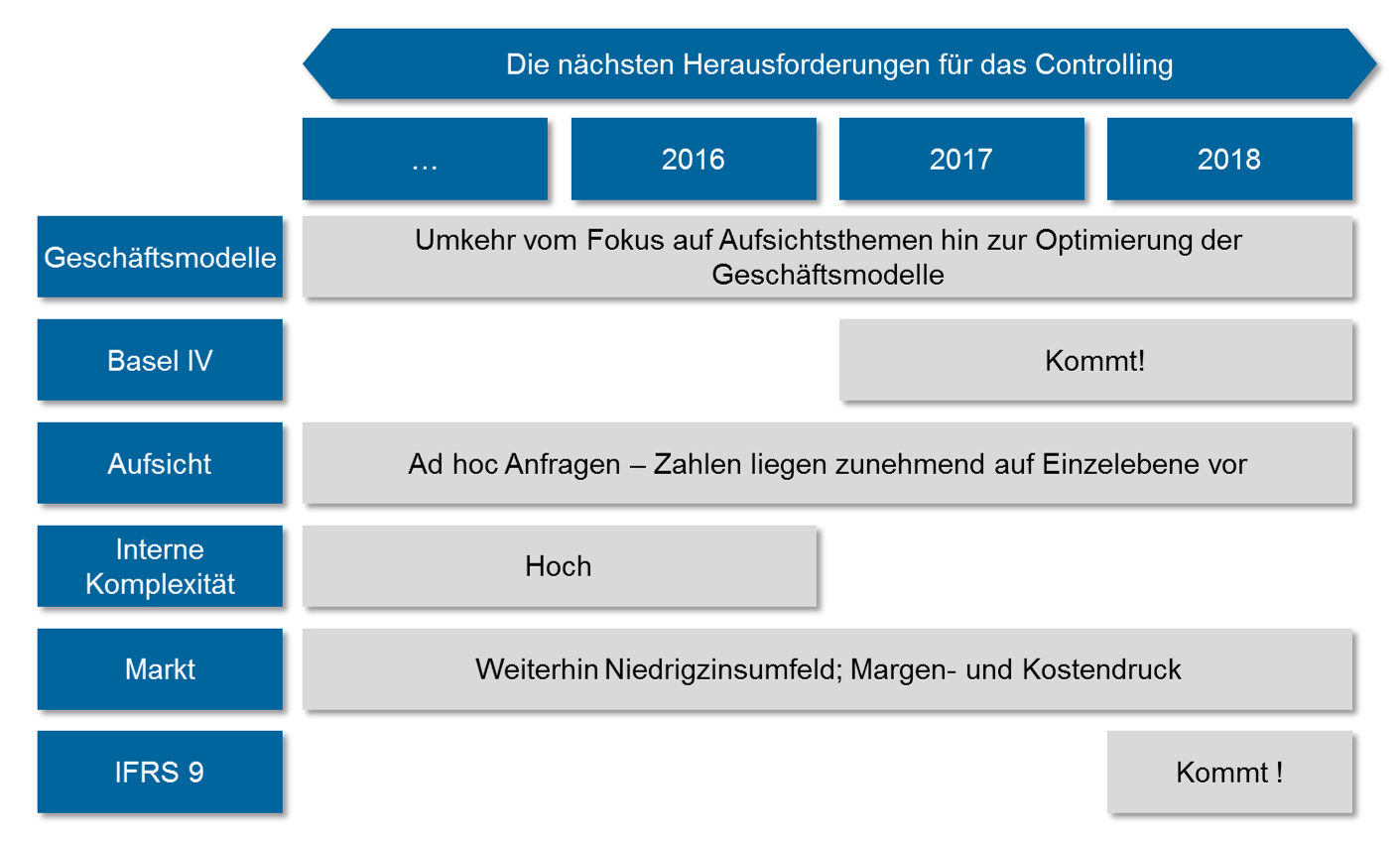

Diese etablierten Controllingeinheiten blicken typischerweise auf über 20 Jahre Herausforderungen zurück. Waren mit Basel I (1996) und Basel II (2004) die zeitlichen Abstände regulatorischer Initiativen und Herausforderungen für das Controlling noch relativ groß, wurden diese nach der Finanzkrise deutlich kleiner. Die Anzahl der Initiativen stieg deutlich an, sodass hier von einer Regulierungsflut gesprochen werden kann, die die Controller getroffen hat.

Heutzutage stehen die Banken auch rein betriebswirtschaftlich vor massiven Herausforderungen. Das Marktumfeld ist aufgrund der niedrigen Zinsen denkbar schlecht. Im Kundengeschäft sind die Erträge rückläufig, was aus stark sinkenden Passivmargen bei relativ konstanten Margen im Aktivgeschäft resultiert. Ebenso lassen sich nur noch sinkende Ergebnisse aus der Fristentransformation und der Eigenkapitalanlage generieren, während gleichzeitig der Wettbewerb durch den Non-Banking- und den Schattenbankensektor steigt. Neben dem schwierigen Marktumfeld bieten auch die bereits genannte Regulatorik und die IT große Herausforderungen, denen sich die Banken stellen müssen. Aufseiten der Regulatorik steigen die Kapital- und Liquiditätsanforderungen; teilweise einhergehend mit negativen Auswirkungen auf Margen und Erträge (MiFID II oder EMIR).

Diese Herausforderungen bedrohen die Wertschaffung der Banken und verlangen eine zeitnahe Generierung und Umsetzung von Lösungen, deren Ziele aber zum Teil konkurrieren. Daraus ergibt sich ein Bedarf für einen zentralen Ansprechpartner mit Gesamtbanksicht, der u. a. die Ziele austariert. Auch die Bankenaufsicht fordere die Gesamtsicht auf eine Bank ein, wie Dr. Marcus Tassler, Leiter Bankcontrolling der Bremer Landesbank, bestätigt.

Die Rolle des Controllers

Der Controller war früher durch die Natur seiner Aufgabe Ansprechpartner für die holistische Banksicht. Doch wie ist in Zeiten großer Herausforderungen für die Bankenbranche seine aktuelle Rolle und wie ist die Wahrnehmung des Controllings aus Sicht der Führungskräfte?

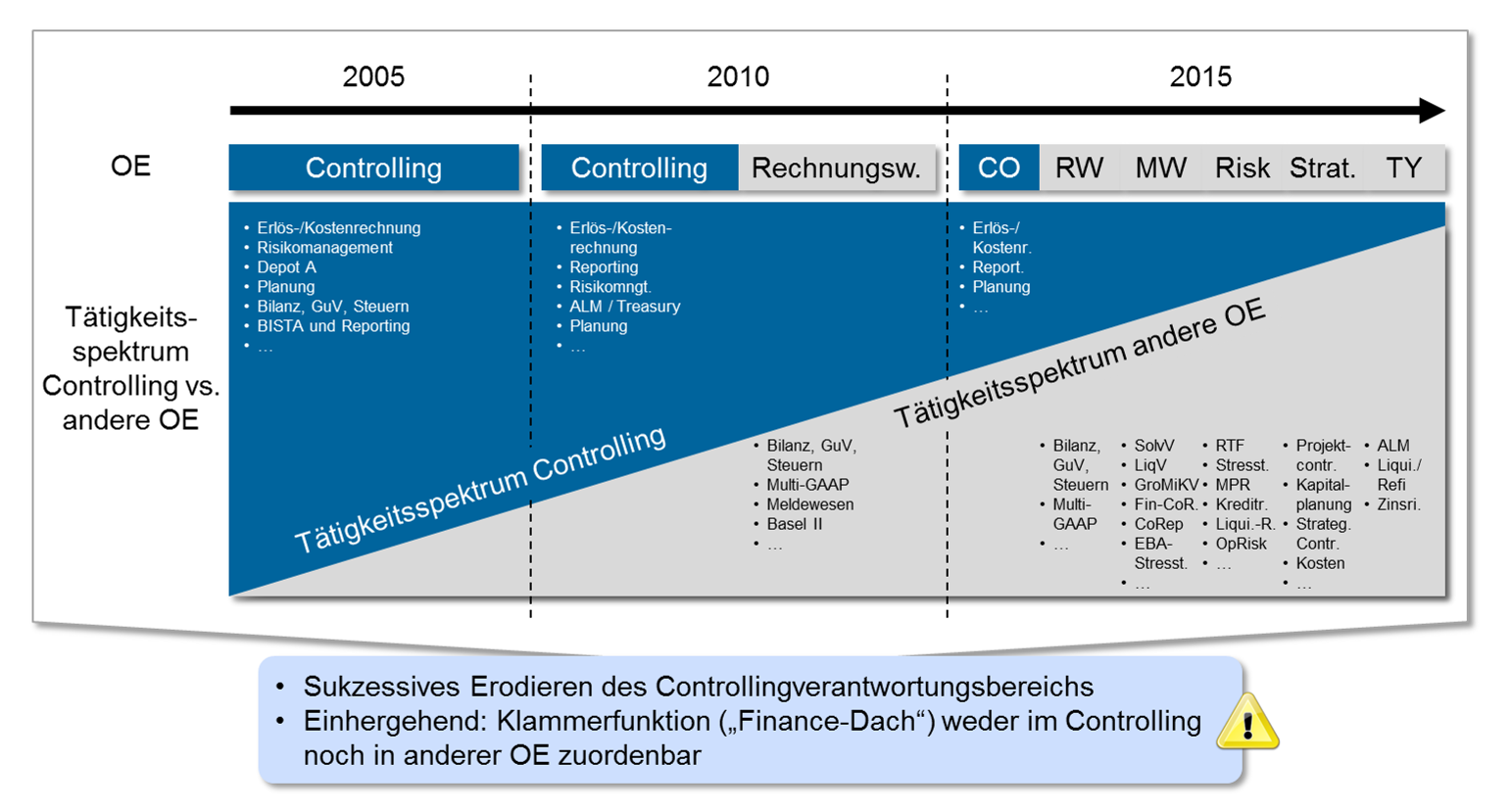

Die klassischen Controllingthemen finden immer weniger Beachtung bei Vorständen. Andere Themen, die ursprünglich in der Hand des Bereichs Controlling lagen (wie z. B. RTF, Kapitalrechnungen, Standardrisikokosten etc.), werden durch spezialisierte OE außerhalb des Controllings bearbeitet. Bei aktuellen „Hot topics“ hingegen ist die Rolle des Controllers oftmals unklar; die „Hot topics“ genießen aber hohe Aufmerksamkeit. Dem Controller kommt oftmals eher die Rolle des Getriebenen, des Datenlieferanten zu, statt Gestalter bzw. Stratege zu sein. Insgesamt lässt sich eine abnehmende Bedeutung des Controllers in den Augen vieler Führungskräfte konstatieren. Weiteres Indiz ist das Steuerungsbudget: Ein Großteil des Budgets wird für die Erfüllung aufsichtlicher Anforderungen benötigt. Dabei bleibt nicht viel Spielraum für klassische Controllingthemen. Darüber hinaus ist die Funktion der Konsolidierung gesamtbankweiter und damit strategischer Sachverhalte teilweise unbesetzt. Gerade aber diese integrierende Funktion ist nötig, da die Steuerung einer Bank viele Dimensionen einbeziehen muss: Mit dezentral erstellten Reports und unterschiedlichen Aussagen ist den Entscheidern nicht geholfen.

Ein Grund für den abnehmenden Einfluss des Controllers ist die voranschreitende Fragmentierung der Finance-Aufgaben in unterschiedliche Organisationseinheiten. Das Tätigkeitsspektrum des Controllings wurde nach und nach an neu entstehende Organisationseinheiten abgegeben (siehe Abbildung 2). Die Frage nach einer langfristigen Perspektive für den Controller ist derzeit unbeantwortet. Um aber eine aktive Steuerung des Instituts zu ermöglichen, ist es wichtig, eine Antwort darauf zu finden, wie die Rolle des Controllers wieder gestärkt werden kann. Dafür müssen die Herausforderungen im Detail identifiziert und Rollen gefunden werden, aus denen der Controller heraus agieren statt reagieren kann.

Lösungsansatz

Führungskräfte wünschen sich vom Controller wieder mehr innovative Analysen und Interpretationen im Sinne von echten Steuerungsimpulsen. Dazu ist keine Genauigkeit auf die letzte Nachkommastelle nötig, sondern viel mehr schnell verfügbare Analysen und integrierende Gesamtbanksimulationen unter Einbezug sämtlicher Kennzahlperspektiven. Man brauche keine hundertprozentige Genauigkeit für erste Ideen.

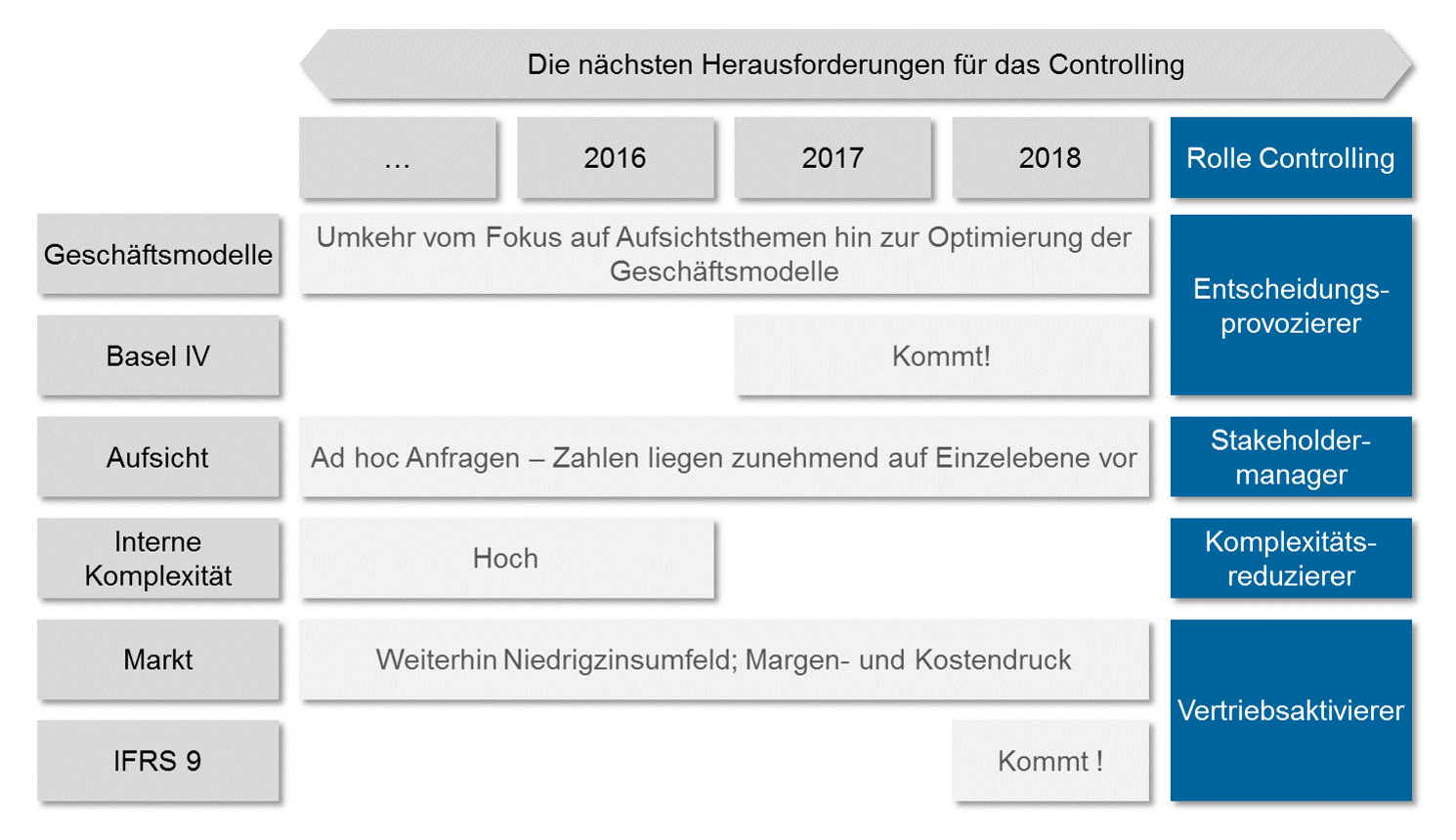

Die Probleme, die sich aus der aktuellen Positionierung des Controllers ergeben, sind in ein zukunftsgerichtetes und lösungsorientiertes Maßnahmenprogramm zu transferieren. In der „Controllingagenda 2018“ sind folgende vier Rollen für den Controller vorgesehen:

Entscheidungsprovozierer – als Entscheidungsprovozierer ist der Controller vertrauensvoller Ansprechpartner des Vorstands für sämtliche gesamtbankbezogene (quantitative) Analysen bzw. Entscheidungsvorbereitungen

Stakeholder-Manager – als Stakeholder-Manager werden die neuen Anforderungen der bestehenden Stakeholder und hier im Wesentlichen der Eigentümer sowie des neuen Stakeholders ECB erfüllt.

Komplexitätsreduzierer – als Komplexitätsreduzierer treibt der Controller einen gesamtbankweit verstetigten Lean-Management-Gedanken an, insbesondere bei der Harmonisierung von Methoden, Prozessen und Daten bzw. Datenquellen.

Vertriebsaktivierer – als Vertriebsaktivierer unterstützt der Controller den Vertrieb durch die Bereitstellung innovativer Auswertungen und durch die Ausrichtung an operationalisierten Gesamtbankzielen.

Entscheidungsprovozierer

Die Rolle des Entscheidungsprovozierers erfordert ein Umdenken von exakter Ist-Ergebnis-Verrechnung zur zukunftsgerichteten Entscheidungsunterstützung. Hier werden andere Anforderungen an den Controller gestellt, was sich in neuen erfolgskritischen Kompetenzen äußert und im Recruiting bzw. HR beachtet werden muss.

Ein Themenfeld, in dem Entscheidungen provoziert werden können, ist beispielsweise der Einfluss der Regulatorik auf das eigene Geschäftsmodell. In einer derart orientierten Agenda finden sich die Ableitung der Anforderungen an das Controlling (z. B. SREP Business Model Analysis) oder die Analyse und Adressierung der regulatorischen Auswirkungen auf das Geschäftsmodell (z. B. MiFID II). Dr. Andreas Winkler von der Bremer Landesbank ist der Ansicht, dass hierbei ein strukturiertes Vorgehen Sinn machen würde, das vorausschauend sein müsse und gleichzeitig nur geringe Kosten verursachen dürfe. Weitere Entscheidungen stehen bei der Sicherstellung einer szenariofähigen Planungsinfrastruktur aus. Hier ist ein pragmatischer Schnitt von Aggregationsebenen und Steuerungseinheiten sowie der Aufbau und Einsatz von effizienter Tool-Unterstützung nötig. Dr. Tassler bestätigt die enorme Wichtigkeit der vollen Szenariofähigkeit. Auch die zukunftsfähige Ausrichtung des Produktportfolios erfordert die Rolle des Entscheidungsprovozierers. Hier sind drei Betrachtungswinkel relevant: die Sicht der Marktanforderungen in Zusammenarbeit mit dem Vertrieb, der betriebswirtschaftliche Aspekt mit Fragen nach Wachstum oder den Ertragsbringern und zu guter Letzt der Blick auf die Regulatorik mit der Vorhaltung regulatorisch benötigter Kundenprodukte.

In den aufgeführten Themenfeldern für die Rolle des Entscheidungsprovozierers zeigt sich die Relevanz des Controllings. Die regulatorische Agenda ist mehrheitlich umsetzungsgetrieben und erfordert eine integrierte Sicht der Auswirkungen auf das Geschäftsmodell, die den Banken derzeit fehlt, die das Controlling jedoch übernehmen kann. So stellt der regulatorische Paradigmenwechsel zu einem Forward Looking Regime und Ad-hoc-Abfragen die Controllinginfrastruktur vor neue Herausforderungen. Wo vor einigen Jahren noch Einlagen wichtig waren, sind diese derzeit nicht mehr erwünscht, weil sie Geld kosten. Kostentransparenz und Gesamtbanksicht sind zur Definition eines zukunftsfähigen Produktprogramms essenziell und müssen durch den Controller geschaffen werden. Wichtig ist auch, eine Antwort auf die Frage zu finden, ob die Produkte der Bank den Anforderungen von z. B. MiFID II oder MiFIR genügen und ob ggf. Anpassungsungsbedarf besteht.

Stakeholder-Manager

Die „quantitative Gesamtsicht“ des Controllings kann als ideale Basis für den Auf- bzw. Ausbau des Stakeholder-Managements genutzt werden.

Auch aufgrund von verschärften Haftungsregelungen haben die bestehenden Stakeholder und hier im Wesentlichen der Eigentümer neue Anforderungen an Transparenz, „Tiefe“ und Validität des Zahlenwerks. Als Beispiel sind zusätzliche Anforderungen an Prognosen und Planung verbunden, im Wesentlichen „Back Testing“ genannt. In diesem Punkt besteht über den Geschäftsbericht zusätzlich eine enge Schnittstelle zum dem Bereich Rechnungswesen.

Neu und herausfordernd ist der „neue“ Stakeholder, die Bankenaufsicht und hier im Wesentlichen die ECB. Auch wenn Kontakte zur Bankenaufsicht immer gegeben waren, kann der neue Informationsbedarf an dieser Stelle als Paradigmenwechsel bezeichnet werden. Basis ist hier eine Spannbreite von guten Kenntnissen der regulatorischen Agenda bis hin zur Koordination von detaillierten Ad-hoc-Anfragen.

Komplexitätsreduzierer

Der Controller wird als Komplexitätsreduzierer benötigt, der die Kostendisziplin hochhält. Er leitet neue Maßnahmen aus technischen und organisatorischen Innovationen ab, die zu einer geringeren Komplexität und somit geringeren Kosten führen. Das Controlling ist gemeinsam mit dem COO als Treiber für Kosteneinsparungen zu positionieren. Ein großer Vorteil der Controllingabteilungen ist hierbei, dass sie durch ihre geringe Größe unabhängiger agieren können und eine Neutralität (im Sinne von Aufhängung) mit sich bringen, die es zu nutzen gilt.

Eines der Themenfelder für die Rolle als Komplexitätsreduzierer ist die Harmonisierung. Darunter versteht man die Vereinheitlichung von Methoden, Datenstrukturen und -quellen, den Aufbau von Shared Services bei Reportproduktion und -analyse sowie deren effiziente Produktion in einer Informationsfabrik. Zusätzlich zählt hierzu noch ein Frühwarnsystem für regulatorische Themen, das einen einheitlichen Überblick über anstehende Anforderungsthemen gibt.

Weitere Themenfelder sind Vereinfachung und Self-Service Business Intelligence. Eine Vereinfachung wird durch das Hinterfragen gewachsener Reportinglandschaften hinsichtlich redundanter und relevanter Informationen zur Verringerung des Erstellungsaufwands dieser Reportings erreicht. Unter Self-Service Business Intelligence versteht man den Einsatz von vom Fachbereich getriebenen BI-Tools für das Reporting, die Analyse oder die Planung. Dies sollte ein günstiger und zugleich ausgereifter Mittelweg aus komplexer Standardsoftware und flexiblem „Excel-Wildwuchs“ sein. Die Maßnahmen zur Vereinfachung und Self-Service Business Intelligence sind aufgrund seines Gesamtüberblicks unmittelbar vom Controller auszuführen. Die Rolle des Komplexitätsreduzierers baut auf dem ursprünglichen „Gründungsgedanken“ des Controllings auf und ist konsequent weiter zu verfolgen.

Vertriebsaktivierer

In der Rolle des Vertriebsaktivierers ist der Controller Forderer und Förderer der Vertriebseinheiten. Kritisch hinterfragt er die IST-Ergebnisse und stellt dem Vertrieb gleichzeitig innovative Analysen zur Verfügung. Auch hier gibt es mehrere Themenfelder, in denen die neue Rolle einzunehmen ist. Bei der Kanalprofitabilität, dem Pricing (inklusive der Preisabsatzfunktion) und dem Performancedialog kann der Controller aktiv werden. Die Kanalprofitabilität umfasst die Analyse der kanalspezifischen Ertrags- und Kostenallokation, die als Basis für die Kapital- und Ressourcenallokation sowie die Adressierung kanalspezifischer Vertriebsaufträge unter Berücksichtigung der Kanal- und Produktergebnisbeiträge. Beim Pricing sollen Preispotenziale abgeschöpft werden durch die Nutzung der Preiselastizität, den Einbezug regionaler und zielgruppenspezifischer Unterschiede, die Gestaltung weiterer Preisbestandteile (z. B. Bereitstellungsfristen/-zinsen, Forwardaufschläge, SoTi-Rechte) und die Optimierung der Konditionsanpassungsprozesse. Im Themenfeld Performancedialog ist die Verankerung der Steuerungslogik in den Steuerungsprozessen zu prüfen. Diese ist Basis für den regelmäßigen Managementdialog (z. B. zwischen Bereichsleitern und Geschäftsstellenleitern). Dafür sind Metriken in das Reporting zu integrieren, um Zukunftsbezug herzustellen, Benchmarking zu nutzen und Wertreiber zu identifizieren. Die Bremer Landesbank hat beispielsweise derzeit zwar ein standardisiertes monatliches Vertriebsreporting, der Schritt darüber hinaus, einen Impuls zu geben, fehlt jedoch. „Der Mehrwert für die Betriebsbereiche hält sich in Grenzen, auch wenn sie [die Vertriebsreports] ursprünglich vom Vertrieb stammen. Sie sind kein Dialog zwischen Vertrieb und Controlling, sondern eine Vorstandsinformation, ob die Planziele erreicht werden“, so Dr. Tassler. Gerade dieser Impuls hervorgehend aus dem Dialog von Vertrieb und Controlling sei aber sehr interessant, wenn auch viel Arbeit hineingesteckt werden müsse. Dabei darf man aber nicht außer Acht lassen, wie das Vertriebscontrolling aufgestellt ist. Je besser, desto geringer ist der erforderliche Aufwand. Wenn die Ausgangsbasis aber fehlt oder es nicht zulässt, dann kann unter Umständen auch ein dezentrales Vertriebscontrolling unter Kosten-Nutzen-Aspekten ausreichen.

Die genannten Handlungsfelder erfordern eine signifikante Kalkulationsexpertise, wie z. B. die Anwendung klassischer Allokationsfragen des Controllings auf die Multikanalwelt. Durch die komplexen Wirkungszusammenhänge mit Gesamtbankbezug bedarf es eines holistischen Ansatzes. Ein solches holistisches Verständnis wird z. B. bei der Operationalisierung gesamtbankbezogener Ziele in sämtlichen Organisationseinheiten oder bei der Analyse des Effekts preislicher Maßnahmen auf die Bilanz, den Kapitalbedarf oder die GuV erforderlich.

Eine große Chance für den weiteren Ausbau der Rolle „Vertriebsaktivierer“ ist ein frühzeitiges und tief greifendes Verständnis des IFRS 9 Regelwerks und Basel IV. Die Auswirkungen auf die Kalkulation werden für weitere Vertriebsaktivitäten entscheidend sein.

Fazit

Das Aufgabenspektrum und somit auch die Wahrnehmung des Controllers ist in den zurückliegenden Jahren sukzessive erodiert. Klassische Controllingthemen verlieren zunehmend an Bedeutung, bei aktuellen Hot Topics ist der Controller mehr Beisitzer als Gestalter. Die Rolle des zentralen Empfehlungsgebers, des Gesamtbanksteuerers scheint angesichts gesplitterter Verantwortungen in der Finance-Funktion unbesetzt. Nicht nur aus Eigennutz, sondern auch zur holistischen Steuerung der Bank sollte der Controller wieder zurück in den „Driver Seat“ gelangen, z. B. durch Einnehmen und Ausfüllen der Rollen des Entscheidungsprovozierers, des Stakeholder-Managers, des Vertriebsaktivierers und des Komplexitätsreduzierers. So ist es ihm wieder im Sinne der Gesamtbank möglich, zu reagieren, wieder zu agieren und die Bank durch die anstehenden Herausforderungen zu steuern.