Ausgangslage: Europaweit einheitliche Anwendung der Ausfalldefinition anvisiert

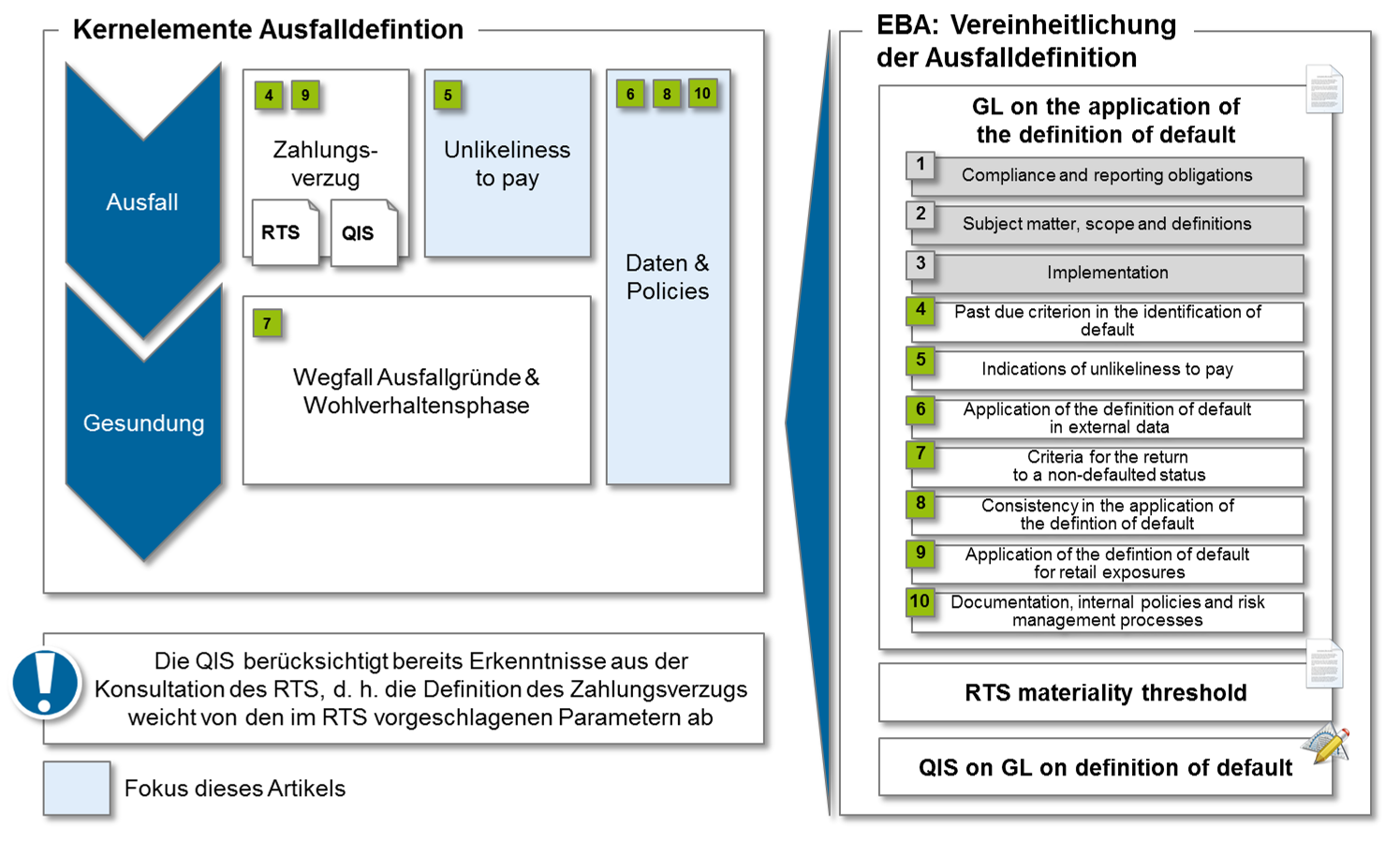

Die EBA treibt seit mehreren Jahren eine Konkretisierung und Vereinheitlichung des IRB-Frameworks voran. Sie hat dazu eine Kaskade von Veröffentlichungen angekündigt, die Auslegungsfragen und Methodik der Kreditrisikomessung und -modellierung enger regeln soll.[1] In einer Reihe von mehreren Artikeln beleuchten wir die EBA-Diskussionspapiere und finale Guidelines 2016/17 zur Anwendung der Ausfalldefinition gemäß Artikel 178 CRR.[2] Der Fokus liegt dabei auf den wesentlichen Neuerungen insbesondere aus der Perspektive deutscher Banken und den Auswirkungen auf die Kreditrisikomessung und -modellierung. Da die Ausfalldefinition gemäß Artikel 178 CRR auch für KSA-Institute gilt, sind diese neben den IRBA Instituten gleichermaßen betroffen. In diesem zweiten Teil der Serie werden die Kernpunkte und gravierendsten Änderungen zu den Themen Unlikeliness to Pay und Daten/Policies erläutert.

Unlikeliness to Pay: zusätzliche Ausfallgründe sind institutsspezifisch zu definieren und zu überwachen, Policies zu schärfen

Überblick

Gemäß Artikel 178 CRR ist ein Schuldner als ausgefallen zu betrachten, wenn entweder

a) ein materieller Verzug über 90 Tage vorliegt (zu den Auswirkungen der neuen Guideline siehe Teil 1 dieser Serie: Die Erläuterungen zum Zahlungsverzug beruhen dort noch auf der konsultierten Parametrisierung des Zahlungsverzugs – die Kernaussagen und die skizzierten Konsequenzen bleiben für die finale Parametrisierung trotzdem bestehen[3]) oder

b) das Institut es als unwahrscheinlich ansieht, dass die bestehenden Verbindlichkeiten in voller Höhe beglichen werden (Unlikeliness to Pay).

Die Guidelines vertiefen zu b) drei Aspekte. Erstens werden die aus Artikel 178(3) CRR bekannten Tatbestände von Unlikeliness to Pay präzisiert. Zweitens werden neue zusätzliche Indikatoren für eine unwahrscheinliche Rückzahlung definiert und beispielhaft aufgezählt. Drittens werden Anforderungen an die entsprechenden Governance-Prozesse formuliert.

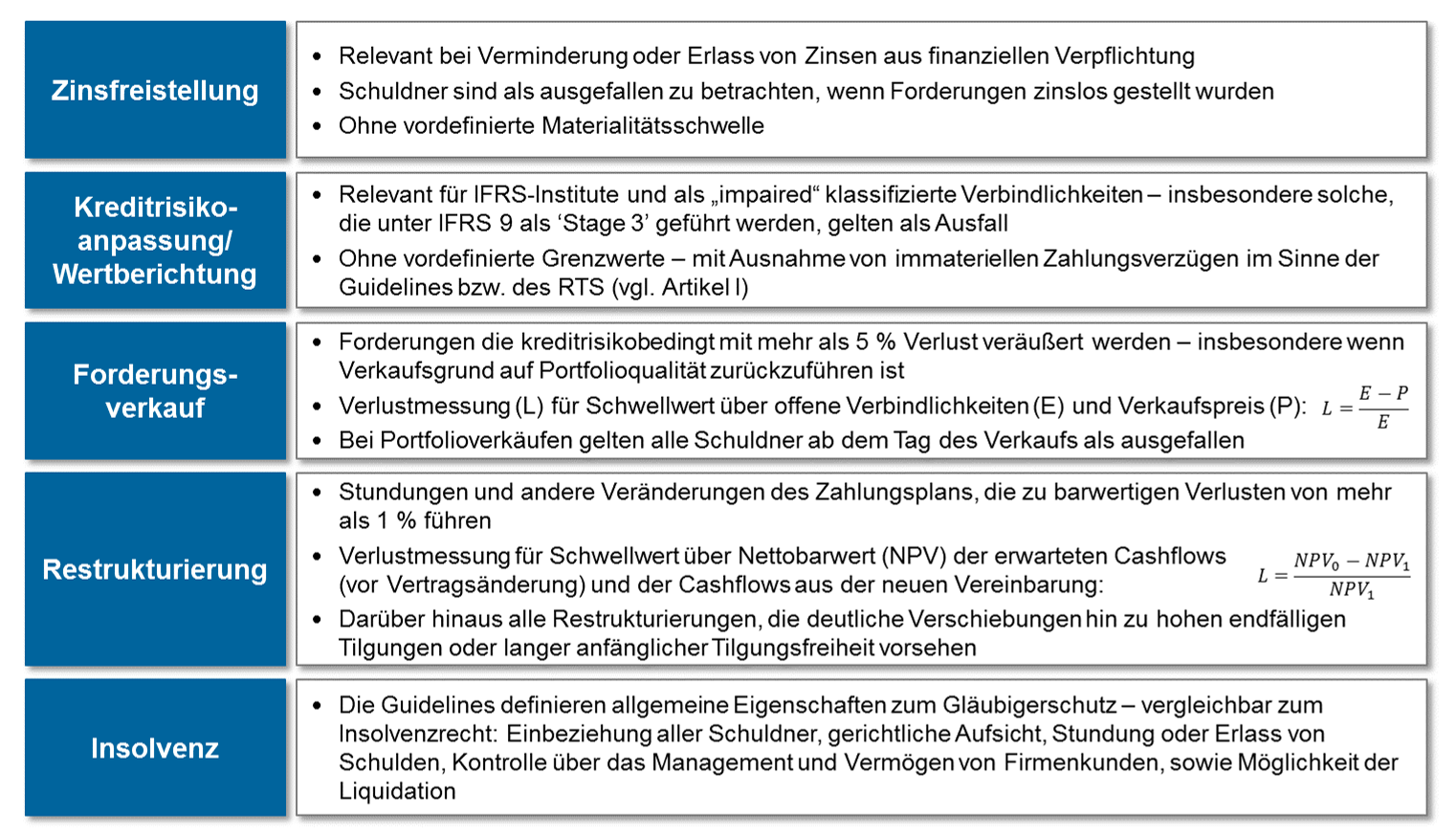

Konkretisierung zu Artikel 178(3) CRR

Die Präzisierungen zum Ausfallgrund Unlikeliness to Pay gemäß Artikel 178(3) CRR bringen neben erhöhter Komplexität nur wenig Neues. Die wesentlichen Konkretisierungen betreffen den Forderungsverkauf und die Sanierungsumschuldung bzw. Restrukturierungen. Hier werden jeweils Schwellwerte dafür definiert, ob ein zu erwartender wirtschaftlicher Verlust materiell ist und folglich zwingend der Ausfall festzustellen ist. Die erhöhte Komplexität wird dadurch generiert, dass die Schwellwerte beispielsweise auf diskontierten barwertigen Verlusten aus erwarteten Cashflows kalkuliert werden (Restrukturierung) oder nur unter bestimmten Nebenbedingungen wie „Verlustgeschäft ausschließlich durch Verringerung der Kreditqualität“ gelten (Forderungsverkauf). Ferner sind neben den quantitativen Kriterien diverse weitere ergänzende qualitative Komponenten und Prüfungen erforderlich, die insbesondere auf die zukünftige Zahlungsfähigkeit des Kunden abstellen. Ist beispielsweise der Schwellenwert von 1 % barwertigem Verlust im Rahmen einer Restrukturierung nicht überschritten und bestehen dennoch Indikatoren, die an einer vollständigen Rückführung der Schuld zweifeln lassen (z. B. Ballonzahlungen am Ende des Zahlungsplans, Verabredung tilgungsfreier Zeiträume etc.), so ist ein Ausfall auszulösen. Die nachfolgende Abbildung fasst die wichtigsten Konkretisierungen aus den Guidelines kurz zusammen.

Institutsspezifische Indikatoren für Unlikeliness to Pay

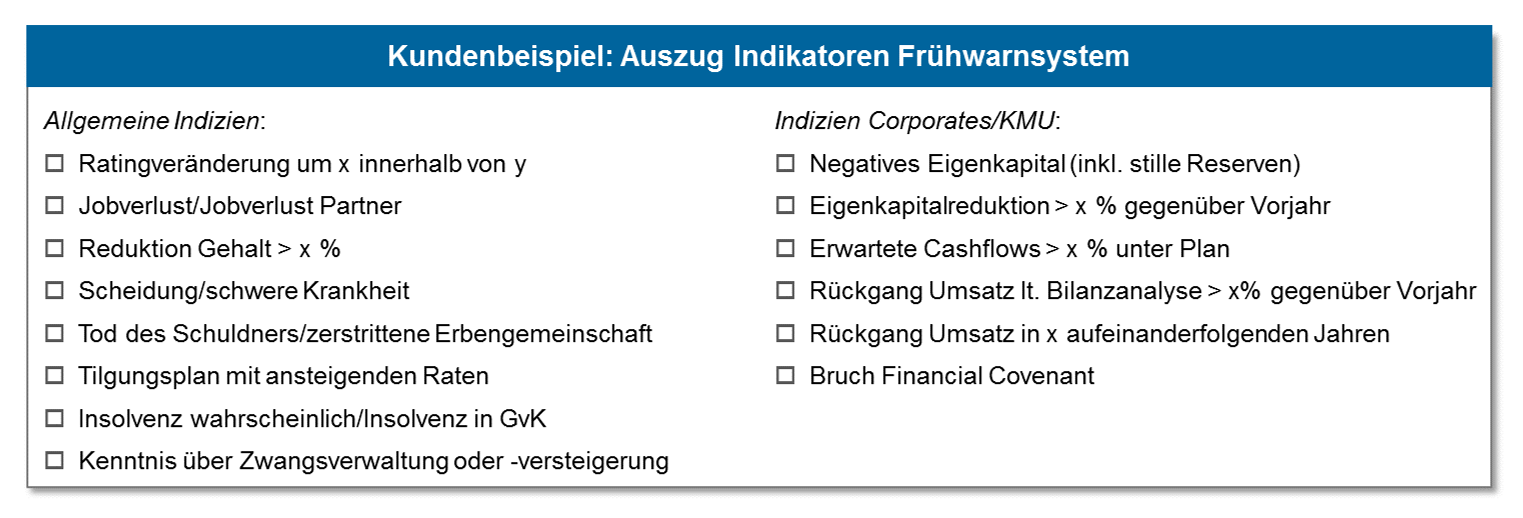

Neu ist, dass die Institute zusätzliche, nicht durch Artikel 178(3) CRR abgedeckte Indikatoren für Unlikeliness to Pay (ggf. portfoliospezifisch) selbst definieren müssen. Die Guidelines zählen verschiedene zusätzlich zu betrachtende Indikatoren auf (siehe Abb. 3). Dies ist aber nur als Liste möglicher Beispiele zu verstehen.

Grundsätzlich ist die Einbindung sowohl von internen Informationen als auch von verschiedenen externen Daten gefordert. Dabei sind sogar kreditnehmerunspezifische Informationen wie makroökonomische Indikatoren zulässig, solange sie das Ausfallrisiko eines Schuldners nachvollziehbar treiben. Es ist zudem festzulegen, wie sich Ausfälle zwischen Unternehmen verbundener Kunden vererben.

Was den Ausfallerkennungsprozess betrifft, so sind automatisierte Verfahren ebenso zulässig wie manuelle Fallentscheidungen. Die Ausfallerkennung ließe sich weitgehend automatisieren z. B. durch

- Datenabfragen bei Auskunfteien zum Zahlungsverhalten oder zum Insolvenzstatus von Kunden

- Nutzung interner Informationen wie

- Verletzung von Covenants durch den Kreditnehmer

- Inanspruchnahme oder Nachfordern von Sicherheiten oder Garantien

- Vererbung eines Ausfalls einer Gesellschaft auf die garantiegebende Privatperson

- Vererbung eines Zahlungsverzugs zwischen Fazilitäten des gleichen Kreditnehmers (Pulling-Effekt, siehe Teil 1 dieser Serie)

Des Weiteren sind manuelle Prozesse vermutlich notwendig, um zu prüfen, ob eine abnehmende Kreditqualität zu verschlechterten Konditionen von Neuemissionen oder Illiquidität bestehender Emissionen geführt hat. Ein entsprechendes Monitoring ist aufwendig, kann aber durch die Vorgabe konkreter Kriterien insbesondere für die Frage der Materialität schlank gestaltet werden. Die Beurteilung, ob der faktische oder zu erwartende Wegfall von Einnahmequellen des Kreditnehmers zu einer Zahlungsunfähigkeit führen wird oder ob makroökonomische Krisen auf einen spezifischen Kreditnehmer zahlungsgefährdend wirken, ist hochkomplex und nur individuell fachlich zu beurteilen. Der Verlust eines Arbeitsplatzes in Altersteilzeit ist beispielsweise aufgrund eines einsetzenden Renteneinkommens anders zu beurteilen als eine eintretende Erwerbslosigkeit eines jungen Arbeitnehmers.

Governance-Prozesse

Die Guidelines fordern, dass die Institute über klare Richtlinien und entsprechende Prozesse für die Ausfallerkennung verfügen sollten, insbesondere im Hinblick auf das laufende Monitoring möglicher Ausfallgründe. Portfolios und Geschäftsbereiche müssen vollständig abgedeckt sein.

Nach Auffassung von zeb können bereits bestehende Prozesse in der Regel adaptiert oder ausgebaut werden, um der manuellen Prüfung von Ausfallindikatoren hinreichend nachzukommen. Denn Indizien auf drohenden Zahlungsausfall und finanzielle Schwierigkeiten werden in vielen Instituten faktisch bereits über das interne Frühwarnsystem erhoben. Abbildung 4 zeigt ein entsprechendes Praxisbeispiel.

Durch die neuen konkretisierten Anforderungen der Guidelines an den Ausfallbegriff gewinnen die Schnittstellen und Synergieeffekte zu den Frühwarnsystemen um ein Vielfaches an Bedeutung. Der Fokus der prozessualen Integration liegt dabei in der Harmonisierung der Kriterien und Prüfschritte. Wichtig ist, dass das Frühwarnsystem seinen antizipativen Charakter erhält. Der Unterschied zur Ausfallindikation sollte vorrangig an der Strenge der Kriterien und Schwellenwerte festgemacht werden.

Konsequenzen für die Institute

Deutlich wird, dass Institute ihre Ausfallkonzepte und ‑prozesse erweitern müssen. Nach zeb-Auffassung sollten zumindest die in den Guidelines genannten Beispiele für zusätzliche Ausfallgründe im Wesentlichen abgedeckt sein. Die Möglichkeit zur Unterscheidung der relevanten Ausfallgründe nach Portfolien sollte genutzt werden, um die Komplexität zu steuern: Im Mengengeschäft bietet sich ein vermehrter Einsatz von automatischen Monitorings an. Im Sinne des Proportionalitätsprinzips sollten schwer zu erfassende Ausfallgründe, die komplexe manuelle Verfahren und Einzelfallentscheidungen bedingen, weiterhin eher im Großkundenbereich eingesetzt werden.

Praktischer Umsetzungsbedarf wird sich zudem in Form von Überarbeitung von Policies ergeben, inklusive Anpassung von Prozessen (vgl. Harmonisierung von Ausfall- und Frühwarnprozessen). Ferner sind neue Hilfsmittel bereitzustellen, um die Entscheidungsprozesse zu unterstützen, bspw. bei der Berechnung der Materialitätsschwelle bei Restrukturierungsfällen.

Daten und Policies: Erheblicher Harmonisierungsbedarf in Institutsgruppen erforderlich

Aus den Guidelines ergibt sich nicht nur die angesprochene Erweiterung bestehender Ausfallkonzeptionen, sondern es werden auch konzerninterne Konsolidierungen der Konzepte gefordert. Abweichungen zwischen Instituten der gleichen Gruppe ließen sich im Grunde nur noch erklären, wenn die Töchter entsprechend ihrer regionalen Zugehörigkeit andere (aufsichts-)rechtlichen Gegebenheiten zu berücksichtigen hätten oder wenn sie in unterschiedlichen Exposureklassen tätig wären.

Konsequenterweise fordert die EBA, dass der Ausfall eines Kunden konzernweit festzustellen und in allen relevanten IT-Systemen abzubilden ist. Sollte dies technisch zu aufwendig sein, müsste die Institutsgruppe beweisen, dass die Überschneidungen in den Kundenportfolios von Mutter und Töchtern immateriell sind. Eine solche Untersuchung dürfte allerdings in der Regel so anspruchsvoll sein, dass es sich aus Institutssicht anbietet, eine konzernweite Ausfallabbildung direkt einzuführen. Hier sollte der Verbund mit anderen IT-Umsetzungsprojekten z. B. im Rahmen von BCBS #239 oder Forbearance gesucht werden.

Zusätzlich verschärft werden diese technischen Anforderungen durch das Gebot der Aktualität: Die Prozesse zur Ausfallerkennung sollen möglichst automatisiert und dann täglich ablaufen (z. B. Feststellung des 90-Tage-Verzugs). Auch bei manuellen Prozessen muss gewährleistet sein, dass die Ausfallerkennung hinreichend schnell funktioniert und die resultierenden Informationen umgehend technisch bereitgestellt werden. Die dauerhafte Funktionstüchtigkeit der Ausfallerkennung ist durch einen Kontrollmechanismus zu sichern.

IRB-Institute müssen im Rahmen der Modellierung erklären, welchen Effekt eine mangelnde konzernweite Ausfallerkennung und die Nutzung von Daten (interne wie externe) hat, die auf unterschiedlichen Ausfalldefinitionen basieren. Analysen hierzu sind zu dokumentieren und die Modellierungsergebnisse sind entsprechend anzupassen – im Zweifelsfall konservativ.

Fazit

Die vorliegenden Guidelines stellen die Institute vor gravierende neue Herausforderungen. In Teil I dieser Artikelreihe wurde dazu bereits auf den Anpassungsbedarf resultierend aus den Änderungen in der Verzugsermittlung eingegangen. Darüber hinaus wird ein methodischer Knackpunkt die Entwicklung und technische Umsetzung von eigenen Modellen und Richtlinien zur Feststellung von Unlikeliness to Pay sein – insbesondere auch vor dem Hintergrund einer portfoliospezifischen Anwendung und einer vermutlich dünnen historischen Datenbasis. Synergien lassen sich heben, wenn die Indikatoren für Unlikeliness to Pay konsistent zu bestehenden Frühwarnsystemen definiert werden.

Fachlich ist eine Erweiterung und Harmonisierung der Ausfalldefinition in Institutsgruppen gefordert. Der wesentliche Aufwandstreiber wird aber in der (technischen) Umsetzung einer konzerneinheitlichen, aktuellen Ausfallerkennung liegen. In der Regel werden auch zusätzliche externe Informationen in den Prozess miteingebunden werden müssen.

Neben dem Wortlaut der finalen Guidelines wird aber die aufsichtliche Praxis darüber entscheiden, wie gravierend sich die Neuerungen auf die Banken auswirken werden. Viele Anforderungen werden im Sinne der Proportionalität zu interpretieren sein.