RÜCKBLICK: Sinkende Ergebnisse trotz wachsendem Markt

Im Rahmen unserer diesjährige Studie wurden 14 klassische Private-Banking-Institute untersucht, die mit ca. 290 Mrd. EUR Assets under Management (AuM) gut ein Viertel des Private-Banking-Markts in Deutschland ausmachen. Trotz des starken Wachstums des AuM-Volumens von etwa 50 % zwischen 2013 und 2017 können die Samplebanken dieses Wachstum nicht in wachsende Erträge ummünzen. Die Ergebnismargen bewegten sich weiterhin auf einem sehr niedrigen Niveau und sind im Beobachtungszeitraum von 12 auf 4 Basispunkte gefallen. Es gilt also, Kundenbedürfnisse besser zu adressieren und die Profitabilität nachhaltig zu steigern. Momentan müssen die Institute für jeden Euro, den sie erwirtschaften, 91 Cent aufwenden. Vor diesem Hintergrund ist Private Banking in Deutschland derzeit kein attraktives Geschäftsmodell.

Exklusive Studien im Download-Portal HUB+

Private-Banking-Studie Österreich – 2020 (zeb)

Quantitativ untersuchtes Sample von acht der bedeutendsten Institute aus Österreich mit zusammen etwa 94 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews, Vergleiche mit den Nachbarländern Deutschland und der Schweiz & Expertise aus der langjährigen Beratung von zeb.

Private-Banking-Studie Deutschland – 2020 (zeb)

Quantitativ untersuchtes Sample aus zehn traditionellen Privatbanken mit einem Volumen von 308 Milliarden Euro Assets under Management; qualitative Insights aus Gesprächen mit Entscheidungsträger(inne)n im Private Banking; zeb-Endkunden-Interviews und Expertise aus der langjährigen Beratung von zeb.EINBLICK: Tiefes Kundenverständnis als Basis für stabile Erträge

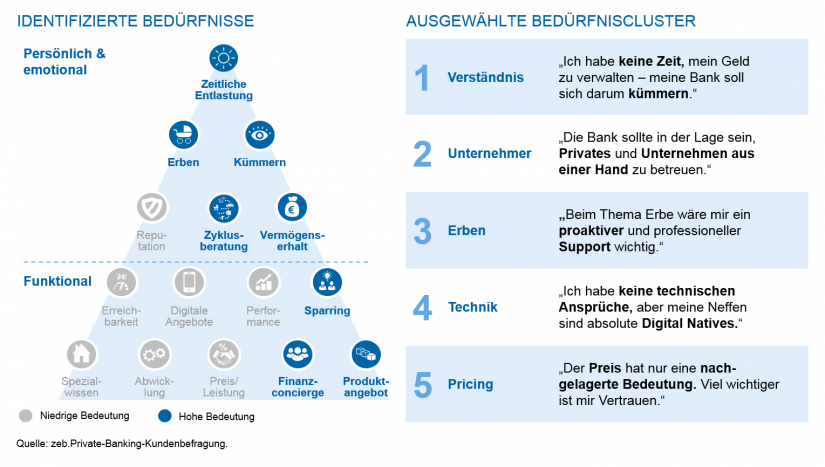

Eine Herausforderung für das deutsche Private Banking liegt im aktuell zu starken Fokus auf das Wertpapiergeschäft. Viele Berater decken nicht die ganze Bandbreite der Kundenwünsche ab. Private-Banking-Kunden wollen aber in ihrer Gesamtheit wahrgenommen und verstanden werden. Dazu gehört eine Betreuung, die über das Privatvermögen hinausgeht. Um die Kundenbedürfnisse vollumfänglich zu verstehen, wurden für die Private-Banking-Studie Tiefeninterviews mit etwa 100 deutschsprachigen Endkunden geführt. Dabei kamen sowohl die eigene Lebenssituation und die Lebensziele zur Sprache als auch die Erwartung an die Betreuung des Vermögens.

Die Kernaussage dieser Gespräche lautet, dass emotionale Faktoren für die Kundenzufriedenheit entscheidender sind als die von Banken fokussierte Wertpapierberatung. Gemäß eigenen Angaben sehen 13 von 14 untersuchten Instituten ihre Beratung als „ganzheitlich“ an. Demgegenüber stehen die von uns befragten Kunden, von denen acht von zehn ihre Bank primär im Wertpapiergeschäft wahrnehmen. Die Banken würden also gut daran tun, ihre tatsächlich erbrachte Beratungsleistung kritisch zu prüfen (vgl. Abbildung 1).

Banken, die es schaffen, ihre Kunden ganzheitlich zu betreuen und die Bedürfnisse über das Wertpapiergeschäft hinaus zu befriedigen und somit eine größere Beratungsbandbreite anbieten, können mit einer Erhöhung der Preise und breiterer Walletausschöpfung ihre Ergebnismarge signifikant steigern. Laut unseren Kundeninterviews zeigen neun von zehn Kunden eine hohe Zahlungsbereitschaft, sofern die Bank ihre Kernbedürfnisse erfüllt. Im Vergleich zu anderen Maßnahmen zur Ergebnisverbesserung, wie der Senkung von fixen oder variablen Kosten sowie der Erhöhung des AuM-Volumens, stellt das Pricing aus unserer Sicht den größten kurz- bis mittelfristigen Erfolgshebel dar. Die zentralen Handlungsfelder sind neben der Preisstrategie hierbei insbesondere die (individuelle) Preisfindung und Preisdurchsetzung.

AUSBLICK: Traditionelles Private Banking als Basis für Plattformökonomie

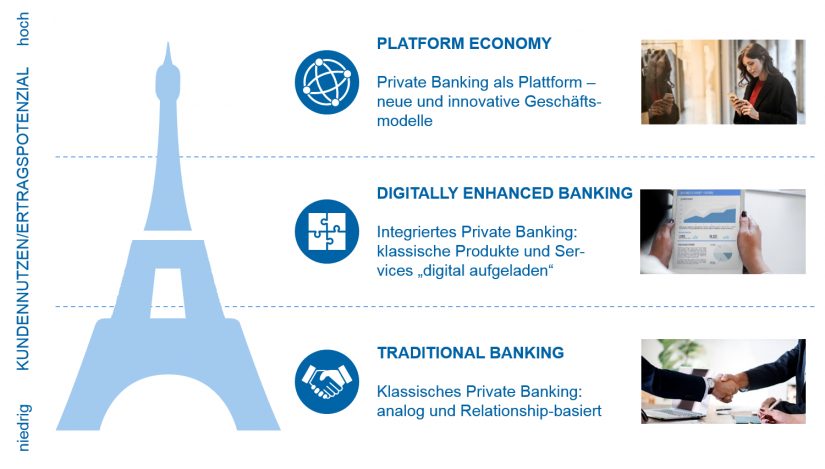

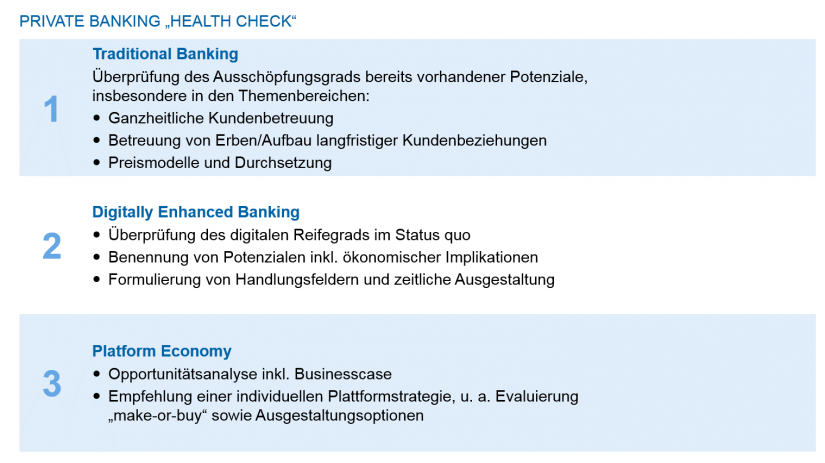

Private Banking wird zukünftig verschiedene Formen annehmen. Der digitale Fortschritt läuft unaufhaltsam weiter – das ändert aber nichts daran, dass Private Banking ein Business zwischen Menschen ist. Die Platform Economy wird Einzug halten, das Digitally Enhanced Banking wird sich weiterentwickeln, aber parallel dazu wird das traditionelle Banking weiter bestehen. Wir gehen davon aus, dass alle drei Säulen parallel existieren werden. Dabei bildet das Analoge gewissermaßen die Basis für das Digitale (siehe Abbildung 2).

Traditionelles Banking

Der Berater bildet auch weiterhin die Basis für die Kundenbeziehung – das digitale Geschäftsmodell wird den Berater nicht komplett ersetzen. Die Bekräftigung des Anspruchs eines Beraters, Betreuer des Gesamtvermögens und „Kümmerer“ in allen Lebenssituationen zu sein, ist elementar, um als etablierter Private-Banking-Anbieter gegen Konkurrenten bestehen zu können. Eine klare Segmentierung der Kunden mit entsprechenden Betreuungsmodellen ist hierbei ein erfolgskritischer Faktor für die Institute, da nur so die speziellen Bedürfnisse von z. B. Erben oder Unternehmerkunden adressiert werden können.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Digitally Enhanced Banking

Private Banking wird immer digitaler. Bestehende Angebote können für Kunden so schneller, besser und einfacher nutzbar werden. Eine wichtige Mittlerrolle fällt dabei dem Berater zu, der sich mehr und mehr zum „Relationship-Manager 4.0“ entwickelt und die Verbindung zwischen analoger und digitaler Welt darstellt. Durch eine zunehmende Automatisierung und den Einsatz von Data Analytics ergibt sich für den Berater mehr wertstiftende Zeit. Durch die Automatisierung repetitiver Aufgaben kann beispielsweise der Kundenfokus des Beraters erhöht und gleichzeitig die Kundenzufriedenheit gesteigert werden.

Platform Economy

So wie Plattformen unser Leben in verschiedenen Bereiche verändert haben, wird dies auch im Private Banking der Fall sein. Für deutsche Institute besteht die Chance, als „Early Mover“ ein völlig neues Geschäftsmodell zu etablieren, das Mehrwerte, Zusatzgeschäft und Wachstum ermöglicht. So könnten Private-Banking-Anbieter aus ihrer einmaligen Position der Kundennähe im Privatkundengeschäft aus der reinen Bank- und Beraterrolle heraustreten und eine gestalterische Funktion in der digitalen Welt einnehmen. Hierfür ist ein starkes Vertrauensfundament die Grundlage, um z. B. nach dem Vorbild von bereits bestehenden analogen Netzwerken Interessen zu verknüpfen.

Mit einer Private-Banking-Plattform ließen sich neben der Vermögensverwaltung weitere Services anbieten, die für eine vermögende Klientel Mehrwerte bieten. Sachverständige für Kunst- oder Oldtimersammlungen könnten ihre Dienste auf so einer Plattform anbieten oder auch eine Gesundheitsberatung und ein Conciergeservice. Die Bank könnte auch in neue Geschäftsfelder vorstoßen, wie etwa Vertrags-, Verbrauchs- und Versicherungsmanagement, oder das sichere Verwahren vertraulicher Daten für z. B. Gesundheits- und Steuerleistungen. Sicherheit und Integrität müssen beim Aufbau einer Private-Banking-Plattform absolute Priorität haben.

Die Private Banking Studie Deutschland können Sie in unserem neuen Shop-Bereich „HUB+“ erwerben.