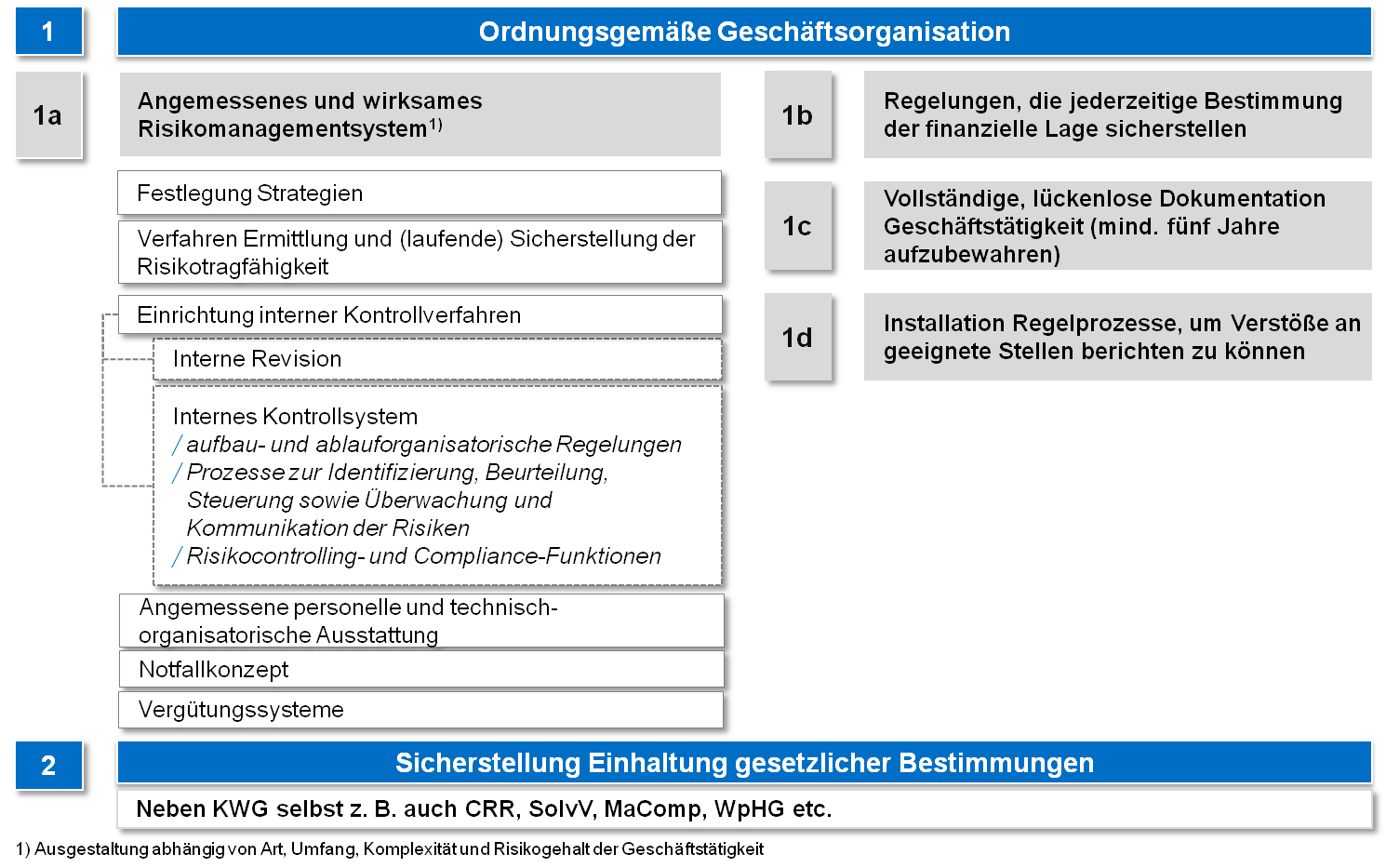

Abbildung 1: Übersicht Anforderungen § 25 a KWG Abs. 1 als Basis der MaRisk

Abbildung 1: Übersicht Anforderungen § 25 a KWG Abs. 1 als Basis der MaRiskAllen Fusionsprozessen gemein ist jedoch, dass für das fusionierte Gesamthaus ab dem Zeitpunkt der rechtlichen Fusion sämtliche qualitativen Anforderungen an eine ordnungsgemäße Geschäftsorganisation sicherzustellen sind, um die Einhaltung der zu beachtenden gesetzlichen Bestimmungen und betriebswirtschaftlichen Notwendigkeiten zu gewährleisten1. Was das im Einzelnen beinhaltet, wird im § 25a Abs. 1 KWG skizziert und durch die Mindestanforderungen an das Risikomanagement (MaRisk) präzisiert (s. Abb. 1). Soweit grundsätzlich angenommen wird, dass die Fusionshäuser bereits die jeweils an sie gerichteten Anforderungen erfüllt haben, kann das Herstellen der „MaRisk-Konformität“ im Kern als organisatorische Ausrichtung auf die Spezifika des fusionierten Instituts zusammengefasst werden. In der Praxis gestaltet sich dieser Prozess erfahrungsgemäß anspruchsvoll, da die Umstellung

der Aufbau- und Ablauforganisation im laufenden Tagesgeschäft erfolgen muss. In der Regel wird diese durch zusätzliche Hürden bei der Datenbeschaffung, -aufbereitung und -validierung aufgrund noch nicht erfolgter technischer Fusion erschwert.

Banken und Sparkassen sind daher gut beraten, bereits in der Anbahnungsphase eine sehr sorgfältige wechselseitige Prüfung der betriebswirtschaftlichen Lage und vor allem der jeweiligen Risikosituation einschließlich Steuerungssystemen, -philosophien und zugehörigen Daten vorzunehmen. Dabei zeigen sich häufig Unterschiede sowohl in den Strategien als auch innerhalb der Risikopositionen. Weiterhin weisen auch die Methoden, Prozesse und Konzepte der Steuerung erfahrungsgemäß immer wieder formelle Differenzierungen auf.

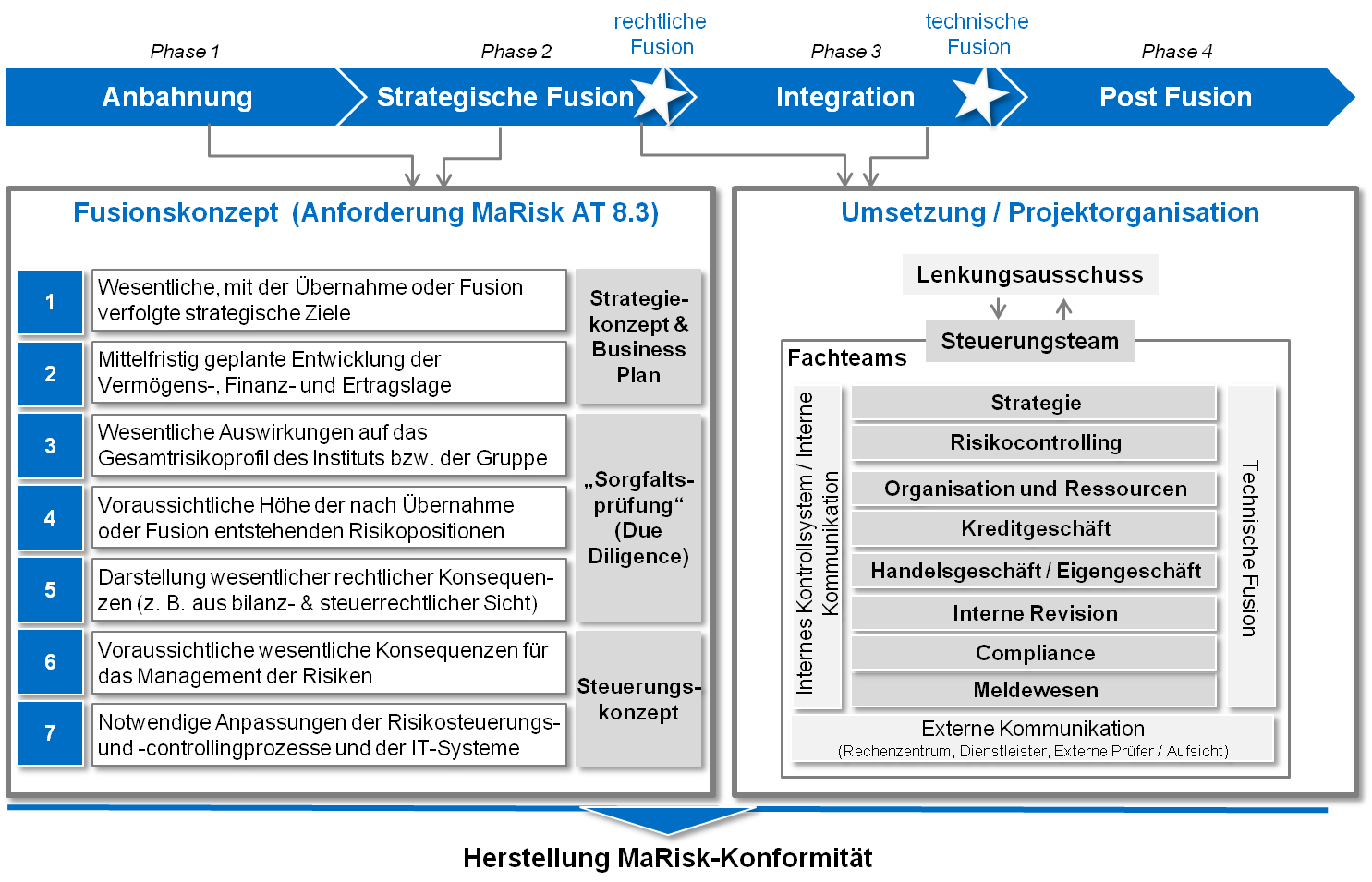

Die Bedeutung einer intensiven Fusionsvorbereitung unterstreichen die MaRisk unter AT 8.3 mit der expliziten Forderung nach einem im Vorfeld zu erarbeitenden umfänglichen Fusionskonzepts. Dieses ist dann die Basis für das weitere Vorgehen innerhalb des Fusionsprozesses und daher neben der Sicherstellung der Anforderungen gemäß § 25a Abs. 1 KWG in Verbindung mit den MaRisk als erster Baustein zur Herstellung der „MaRisk-Konformität“ zu verstehen.

Vorgehensmodell zur Herstellung der MaRisk-Konformität

Während die inhaltlichen Anforderungen durch § 25a Abs. 1 KWG in Verbindung mit den MaRisk weitgehend definiert sind, ist das Vorgehensmodell dieses zweiten Bausteins zur Herstellung der „MaRisk-Konformität“ nicht definiert. Mögliche zu berücksichtigende Unterschiede gerade in der Fusionsanbahnung und strategischen Fusion werden unter anderem durch die jeweilige Unternehmensgröße, die Qualität der jeweils bereits vorhandenen Dokumentationen in den Instituten sowie der grundsätzlichen Deckungsgleichheit zwischen vorhandenen Konzepten, Ansätzen und Steuerungsinstrumenten bestimmt. Wesentlich für das zu wählende Vorgehensmodell zur Herstellung der MaRisk-Konformität ist vor allem die zeitliche Abfolge von der Einholung der erforderlichen Vereinigungsbeschlüsse (s. Abb. 2) zur rechtlichen Fusion bis zum Zeitpunkt der technischen Fusion.

Grundsätzlich lassen sich zwei „Pole“ eines Spektrums unterschieden: In der Variante A starten die Fusions-Projektgruppen mit der inhaltlichen Ausgestaltung der „neuen“ Bank deutlich im Vorfeld des Zeitpunkts der rechtlichen Fusion. Auf Basis einer vergleichenden Transparenz zwischen den beteiligten Instituten und relevanten Kenntnissen zu Unterschieden in der Steuerungsphilosophie etc. werden die erforderlichen Aufgaben zur Herstellung der MaRisk- Konformität umgesetzt.

Die Variante B gilt bei Fusionsentscheidungen ohne vorherige Projektgruppenarbeiten. Das kann etwa notwendig werden, wenn eine noch auf den Jahresbeginn rückwirkende Fusion bis maximal zum 31. August des jeweiligen Jahres anstrebt wird, um die zusätzliche Anforderung der Aufstellung einer Verschmelzungsbilanz gemäß möglicher Festlegungen der regionalen Sparkassengesetzgebung zu vermeiden. Hier ist der entsprechende Zeitraum zur Herstellung der MaRisk-Konformität folglich deutlich kürzer.

In der Variante A wird über einen zentralen Projektplan das gesamte Fusionsvorhaben gesteuert. Im Meilensteinplan wird die Verantwortlichkeit für alle relevanten aufsichtsrechtlichen Anforderungen dezentral in den jeweiligen Fachteams (z. B. Kreditgeschäft oder Risiko- Controlling) verankert. Zusätzlich wird dokumentiert, ob und für welche ausgewählten Themen eine Übergangslösung für den Zeitraum von rechtlicher bis technischer Fusion zu erarbeiten ist.

Aufgrund der hohen Relevanz aufsichtsrechtlicher Anforderungen ist die Umsetzung und Qualitätssicherung zentral zu steuern und adäquat zu dokumentieren. Es hat sich dabei bewährt, ein Steuerungsteam zur Diskussion und Qualitätssicherung von Fachfragen und Entscheidungsvorlagen zu etablieren sowie Risiko-Controlling, MaRisk-Compliance und Interne Revision zwingend laufend einzubinden.

In Variante B zur Herstellung der MaRisk-Konformität ist in der Regel von einem deutlich kürzeren zeitlichen Vorlauf auszugehen. Im Sinne einer „Engpassorientierung“ werden die aufsichtlich relevanten Themenstellungen in Arbeitspaketen mit höchster Priorität durch mehrere Fachteams erarbeitet. Auch hier erfolgen Diskussion und Qualitätssicherung von Fachfragen und Entscheidungsvorlagen durch ein Steuerungsteam, das zeitgleich auf Basis eines Aktivitätenplans das Projekt koordiniert und den Fortschritt überwacht.

Die Fachteams arbeiten jedoch abweichend von der Variante A vor allem an Übergangslösungen, um die Mindestanforderungen zu erfüllen, und geben zusätzlich einen Ausblick auf den weiteren Projektverlauf mit den künftig angestrebten Lösungen. Für die Umsetzung finaler Lösungen werden zu einem späteren Zeitpunkt offene Punkte und Aufgaben an anknüpfende Projektgruppen übergeben und in entsprechende Projektstrukturen eingebettet.

Das für beide Varianten geeignete Phasenmodell zur Herstellung der MaRisk-Konformität ist über den modularen Aufbau sehr gut geeignet, um die Vollständigkeit der Themenabdeckung sicherzustellen sowie bei Bedarf themenspezifisch zusätzliche (interne und externe) Experten hinzuzuziehen.

Umsetzung von MaRisk-Konformität

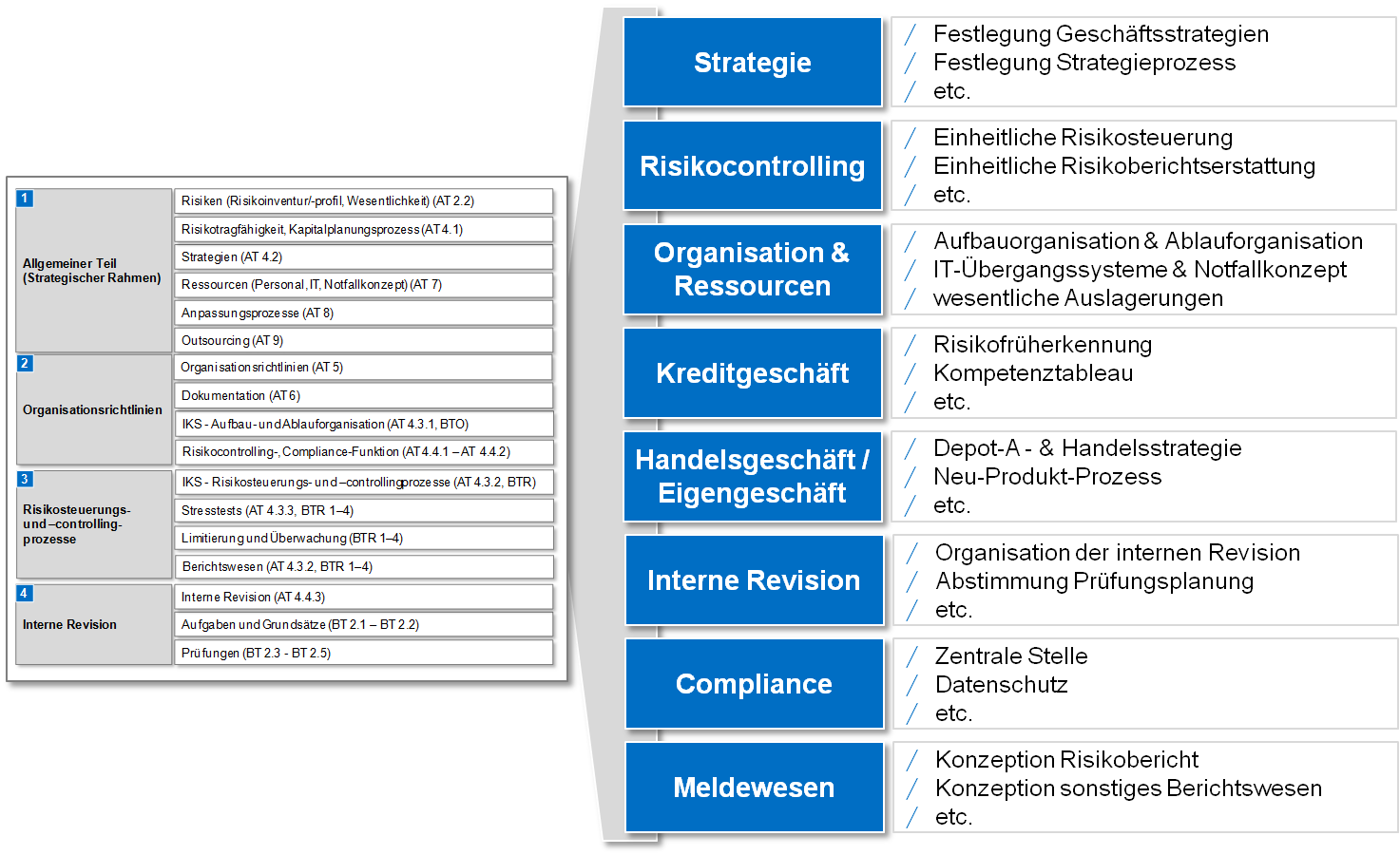

Für die Umsetzung und Verankerung im Fusionshaus hat sich in der Praxis die Überführung der MaRisk-Themenfelder in acht Arbeitspakete bewährt (s. Abb. 3). Die jeweiligen Arbeitspakete sind mit klaren Verantwortlichkeiten versehen und werden durch Mitarbeiter der Fusionsinstitute aus den jeweiligen Fachgebieten entlang eines straffen Zeitplans bearbeitet und umgesetzt. Eine zentrale Koordination und Qualitätssicherung durch ein Steuerungsteam sowie einen Lenkungsausschuss als Entscheidungsinstanz flankiert die Umsetzung und Verankerung im fusionierten Institut und stellt die Einbindung des Vorstandes sicher. Ein regelmäßiges Reporting ist Basis für die Information über den jeweils konkreten Umsetzungsstand und zeigt eventuelle Engpässe und Risiken frühzeitig auf. Es empfiehlt sich, grundsätzlich alle Arbeitsergebnisse der einzelnen Themenfelder umfassend in einem Gesamtbericht zu dokumentieren. Damit werden die adressatengerechte Information sowie Diskussion mit Aufsicht, Prüfungsstelle sowie den Aufsichtsorganen des Instituts erleichtert und relevante Grundlagen für die Vereinheitlichung der Organisationsdokumentationen gelegt.

Im Rahmen des Arbeitspakets „Strategie“ ist sicherzustellen, dass für das fusionierte Institut eine einheitliche Geschäfts- und Risikostrategie festgelegt wird sowie ein einheitlicher Strategie- und Planungsprozess definiert ist. Die vollständige Überarbeitung und Neuausrichtung der Strategien kann in einem detaillierten Strategieprozess zu einem späteren Zeitpunkt erfolgen.

Risiko-Controlling umfasst vor allem die zentralen Arbeitspakete: Risikoinventur, Risikotragfähigkeit, Organisation des Risikomanagements sowie Berichtswesen. Im Rahmen einer anlassbezogenen Risikoinventur gemäß AT 2.2 wird ein Gesamtrisikoprofil erarbeitet. Da für die Fusionshäuser entsprechende Risikoinventuren vorliegen und auch im Fusionskonzept bereits eine entsprechende Würdigung erfolgt sein sollte, kann der Gesamtprozess in der Regel stark verkürzt und konzentriert auf eine einheitliche Vorgehensweise und Definitionen erfolgen. Bei der Erarbeitung müssen bisher eventuell festgestellte Risikokonzentrationen neu bewertet bzw. nach den einheitlichen Kriterien neu identifizierte Risikokonzentrationen herausgearbeitet werden. Dabei sollten vor allem auch fusionsbedingt erhöhte Risiken (z. B. operationelle Risiken) beachtet werden.

Basierend auf der gemeinsamen Steuerungsstrategie (z. B. festgelegte Steuerungskreise) sowie den Ergebnissen der Risikoinventur einschließlich identifizierter Risikokonzentrationen wird eine konzeptionelle Vorgehensweise zur Risikotragfähigkeitsrechnung gemäß AT 4.1 erarbeitet. Diese sollte auch bereits einen gemäß AT 4.1 Tz. 9 geforderten mehrjährigen Kapitalplanungsprozess einschließen.

In der Praxis besteht die Herausforderung weniger im formalen Aufbau der Rechnung, sondern darin, dass das Fusionsinstitut in der Regel noch nicht über eine vereinheitlichte Datenbasis (Definitionen, Parametrisierungen, Historien etc.) und ein gemeinsames Steuerungssystem verfügt. Hier sind Übergangslösungen zu definieren. Ausreichend konservative Annahmen (z. B. auf Basis qualifizierter Expertenschätzung) und/oder eine zusätzliche pauschale Reservierung für – fusionsbedingt – nicht hinreichend zu quantifizierende Risiken (Anlehnung an AT 4.1 Tz. 5) sowie ein den Rahmenbedingungen entsprechend verstärktes internes Kontrollsystem sind zu empfehlen.

Die Organisation des Risikomanagements sichert den internen Prozess zur Sicherstellung der Risikotragfähigkeit qualitativ ab. In Anlehnung an AT 4.3.2 sind wesentliche Abläufe zur Identifizierung, Beurteilung, Steuerung sowie Überwachung und Kommunikation der wesentlichen Risiken einschließlich deren Risikofrüherkennung im Soll-Zustand zu dokumentieren und durch intensives Nachhalten in der Soll-/Ist-Umsetzung zu gewährleisten. Das Berichtswesen umfasst eine einheitliche Risikoberichterstattung gem. AT 4.3.2 Tz. 3– 5 sowie das vierteljährliche Reporting an das Aufsichtsorgan gem. AT 4.3.2 Tz. 6. Hierin sollten nicht nur die angewandten Übergangslösungen, sondern auch Informationen zum Fortschritt der Vereinheitlichung des Risiko-Controllings enthalten sein. Vor dem Hintergrund der organisatorischen Neufindung des Hauses und den damit ggf. noch nicht vollständig gefestigten Strukturen ist ein besonderer Fokus auf die Funktionsfähigkeit der sogenannten Ad-hoc- Berichterstattung zur unverzüglichen Weiterleitung unter Risikogesichtspunkten wesentlicher Informationen gem. AT 4.3.2 Tz. 5 zu legen.

Im Arbeitspaket „Organisation und Ressourcen“ stellt die Vielzahl von Neuerungen für die Mitarbeiter in der Aufbau- und Ablauforganisation erfahrungsgemäß die größte Herausforderung dar. Schriftlich fixierte Ordnung, Kompetenzen sowie die Sicherstellung der geforderten Funktionstrennungen sind eindeutig zu definieren und rechtzeitig im Vorfeld des Zeitpunkts der rechtlichen Fusion zu kommunizieren.

Ebenfalls von hoher Bedeutung sind Regelungen zu IT-Systemen sowie relevante Notfallkonzepte. Geschäftsmodellspezifisch gehören auch Fragestellungen zu wesentlichen Auslagerungen in diesen Komplex. In der Praxis werden vor allem in diesem Arbeitspaket relevante Festlegungen

durchaus mit der Definition des juristisch aufnehmenden Instituts in den Eckpfeilern der Fusion getroffen.

Für das Kreditgeschäft sind vor allem Prozesse der Kreditgewährung zu vereinheitlichen sowie gegebenenfalls erforderliche „Neu-Produkt-Prozesse“ gemäß AT 8.1 durchzuführen. Hier gilt es unter anderem sicherzustellen, dass sämtliche Grenzen (z. B. Großkreditgrenze, Risikorelevanzgrenze) auf das fusionierte Haus ausgerichtet werden. Zudem ist zu gewährleisten, dass das fusionierte Haus im Bezug auf die Kreditvergabe ab rechtlicher Fusion einheitlich funktioniert. Daneben stellen etwa die Überwachung der Limiteinhaltung und die Pfändungsbearbeitung weitere Arbeitspakete dar.

Analog zum Kreditgeschäft sind im Bereich Handels-/Eigengeschäft im Rahmen der Zusammenführung der Depots in der Regel „Neu-Produkt-Prozesse“ durchzuführen. In diesem Zusammenhang empfiehlt es sich, auf Basis umfassender Transparenz frühzeitig die mögliche Vorteilhaftigkeit einer Desinvestitionstrategie zu prüfen. Zudem sind Kontrahenten- und Emittentenlimite sowie ein operativer Liquiditätssteuerungsprozess auf das fusionierte Institut auszurichten und deren Einhaltung sicherzustellen. Auch hier sind eindeutige Verantwortlichkeiten zu schaffen und etwa der operative Zugriff auf relevante Konten zu ermöglichen.

Im Bereich der Internen Revision gilt es, neben der organisatorischen Ausgestaltung vor allem eine uneingeschränkte Funktionsfähigkeit zu gewährleisten. Zudem ist ein jederzeitiger Zugriff auf die relevanten Systeme und Prozesse durch Mitarbeiter der Internen Revision im gesamten Haus sicherzustellen. Ein gemeinsamer Prüfungsplan ist aufzustellen und darauf zu achten, dass vorhandene Feststellungen sowie laufende Umsetzungsprozesse fortgeführt werden.

Für das Arbeitspaket „Compliance“ gilt analog zur Internen Revision die Anforderung einer jederzeitigen aufbau- und ablauforganisatorischen Funktionsfähigkeit. Die Beauftragten für Geldwäsche, Arbeitssicherheit, Datenschutz und Informationssicherheit müssen für das fusionierte Haus bestimmt werden und effektiv arbeiten können, um unter anderem mögliche Interessenskonflikte zu vermeiden.

Im Arbeitspaket „Meldewesen“ können für wesentliche Themen Übergangsfristen bei der Aufsicht beantragt werden. Dennoch ist beispielsweise die Ermittlung des haftenden Eigenkapitals frühzeitig zu lösen und bei Bedarf gegebenenfalls über manuelle Schritte sicherzustellen.

Fazit

Die formalen und inhaltlichen aufsichtlichen Anforderungen sind in den letzten Jahren deutlich gestiegen. Das wirkt sich, wie skizziert, auch entsprechend in der Durchführung von Fusionsprojekten aus. Zur Herstellung der MaRisk-Konformität lassen sich vor allem folgende Erfolgsfaktoren ableiten:

- Frühzeitige Transparenz über anstehende Aufgaben herstellen.

- Transformation der MaRisk-Anforderungen in schlagkräftige Projektstrukturen mit Fokus auf effiziente Wege sicherstellen.

- Nutzung des flexiblen Grundcharakters der MaRisk vor allem für die Übergangsregelungen.

- In Anspruch genommene Öffnungsklauseln dokumentieren und nachvollziehbar begründen.

- Von Beginn an systematische Einbindung der relevanten Fachbereiche sowie externer Anbieter (z. B. Rechenzentrum) sicherstellen.

- Frühzeitige und empfängerbezogene Einbindung der Prüfer sowie der Aufsicht in den Fusionsprozess durch proaktive Kommunikation zur Gewährleistung notwendiger Transparenz sowie Aufbau von Vertrauen in Bezug auf die Akzeptanz gewählter Übergangslösungen.

- Festlegung klarer Verantwortlichkeiten und Zuständigkeiten sowie Abbildung der Anforderungen nach MaRisk im Meilensteinplan des Fusionsprojekts.

- Aufbau einer abschließenden Projektdokumentation und Sicherstellung einer transparenten und verständlichen internen und externen Kommunikation.