Ausgangssituation und aktuelle Herausforderungen

Laut der neuesten zeb.Regionalbankenstudie droht ein Nullgewinn in 2021, sollten die Bankhäuser keine wirkungsvollen Gegensteuerungsmaßnahmen ergreifen. Bereits umgesetzte Maßnahmen, wie Gebührenerhöhungen im Zahlungsverkehr und Zinsanpassungen der Passivprodukte, sind hier schon berücksichtigt. Die schlechte Nachricht: Die Ertragskraft der Genossenschaftsbanken hängt ganz klassisch am Zinsniveau. Signifikante Anstiege sind hier leider in naher Zukunft nicht zu erwarten.

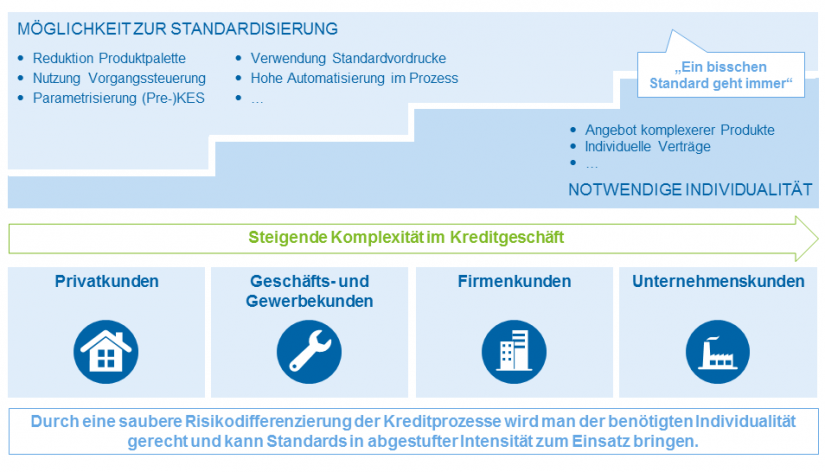

Es gibt allerdings Grund zur Hoffnung! Das größte ungenutzte Potenzial der Regionalbanken kann im eigenen Kerngeschäft gehoben werden. So bietet das Kreditgeschäft vielfältige Ansatzpunkte zur nachhaltigen Steigerung der Erträge. Vertrieblich gilt es, das Leistungsangebot zu straffen und trotz schneller, transparenter Entscheidungswege die notwendige Individualität aufrechtzuerhalten. Im Betrieb eröffnen sich große Chancen durch eine risiko- und komplexitätsorientierte Optimierung der Prozesse. Hierbei stehen neben personalwirtschaftlichen Maßnahmen vor allem Automatisierungen und die Ausnutzung der technischen Möglichkeiten des Kernbankensystems im Mittelpunkt.

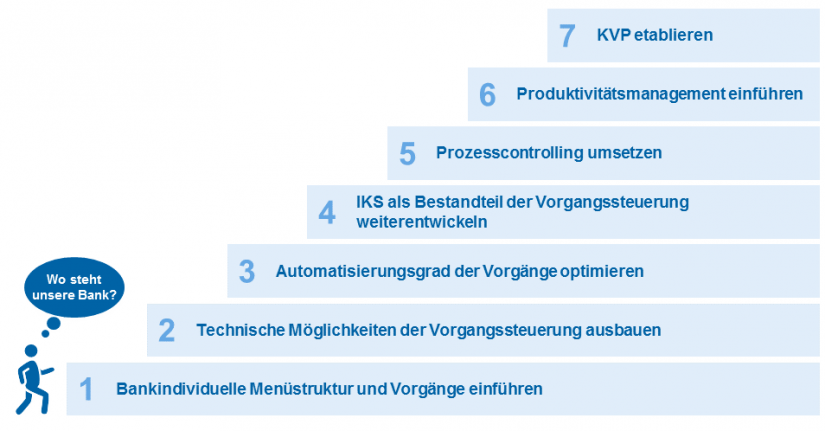

Während sich die genossenschaftlichen Nordbanken aufgrund der Migration auf agree21 zwangsläufig intensiv mit ihren Prozessen auseinandersetzen müssen, offenbart sich bei vielen Banken im Süden oftmals ein langjähriger Innovationsstau. Strukturen und Abläufe haben sich mit der Zeit festgesetzt und wurden vermeintlich jahrelang nicht hinterfragt. Unabhängig davon, ob nun Know-how erst von Grund auf aufgebaut werden muss oder Optimierungen im Tagesgeschäft zu kurz gekommen sind, beide Regionen eint, dass agree21 noch über umfangreiches Potenzial an Nutzungsmöglichkeiten verfügt. Viele Volksbanken und Raiffeisenbanken befinden sich erst am Anfang der Ausnutzung der technischen Möglichkeiten des Kernbankensystems. Das Erklimmen der nächsten Ausbaustufen (Abbildung 1) verlangt nach fokussierten Optimierungsbestrebungen mit koordiniertem Prozess- und Projektmanagement.

Die Verortung auf eine der unteren Ausbaustufen legt neben dem Handlungsbedarf zugleich die Chancen für viele Volksbanken und Raiffeisenbanken offen. Die anspruchsvollen Kreditprozesse bieten einen idealen Ausgangspunkt für Wachstum und zur Steigerung von Qualität und Kosteneffizienz. Anspruch und Wirklichkeit liegen hier in vielen Banken häufig weit auseinander. Über Anpassungen der Rahmenbedingungen und die Ausnutzung der vielschichtigen technischen Möglichkeiten von agree21 kann diese Lücke geschlossen und einer drohenden Ertragskrise entgegengetreten werden.

Kreditprozessoptimierung mit zeb.Process

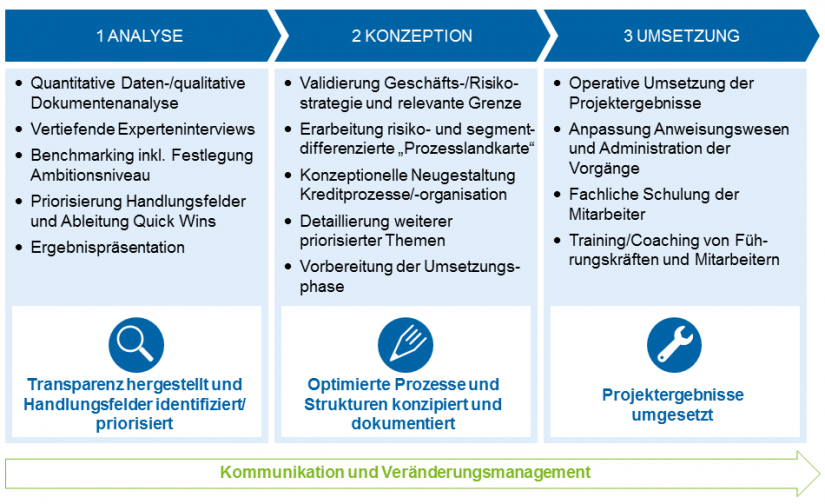

Zur Optimierung der Kreditprozesse wird im Rahmen von zeb.Process einem etablierten Vorgehensmodell aus Analyse, Konzeption und Umsetzung gefolgt ( Abbildung 2). Zielsetzung dieses Ansatzes ist es, jede Volksbank und Raiffeisenbank „dort abzuholen, wo sie steht“. In der Analysephase werden in gemeinsamen Workshops ein einheitliches Verständnis der aktuell gelebten Prozesse geschaffen und die individuellen Handlungsfelder des Hauses identifiziert. Hierzu erfolgt eine quantitative und qualitative Standortbestimmung unter Anwendung von Experteninterviews und Benchmarks. Als Vergleichsmaßstäbe dienen dabei Standardprozesse und Best-Practice-Ansätze aus einer Vielzahl begleiteter Migrationen und Kreditprojekten in Regionalbanken. Die Analysephase endet mit konkreten, nach Aufwand und Nutzen priorisierten Handlungsempfehlungen.

Im Rahmen der Konzeptionsphase wird der ganzheitliche Ansatz über eine Untergliederung in vier Teilschritte fortgesetzt. Zielsetzung ist hier, die individuellen strategischen Anforderungen und den Standort jedes Instituts zu berücksichtigen. Hierzu werden zunächst die bankfachlichen Rahmenbedingungen im Kreditgeschäft überprüft und risikoorientiert angepasst. Mögliche Ansätze zur Steigerung der Effektivität und Entlastung in Markt und Marktfolge ergeben sich beispielsweise aus der Überprüfung der Risikorelevanzgrenze, der Definition von Produktstandards oder der Optimierung des Kompetenztableaus. Im zweiten Teilschritt werden die Kreditprozesse betrachtet und dabei die Ausnutzung technischer Möglichkeiten von agree21 fokussiert. Im Ergebnis liegen modellierte, risiko- und effizienzdifferenzierte Prozessstraßen für das private und gewerbliche Kreditgeschäft vor (Abbildung 3).

Der dritte Teilschritt der Konzeptionsphase umfasst die Betrachtung der Aufbauorganisation der Marktfolge Aktiv. Zielsetzung ist die Hebung von Effizienzgewinnen durch Trennung von sachbearbeitenden und analysierenden Tätigkeiten sowie durch Optimierung der Schnittstellen zwischen Markt und Marktfolge und innerhalb der Bereiche. Im vierten Teilschritt wird die Steuerung der Kreditprozesse im Sinne eines Prozesscontrollings erarbeitet. Hier werden Kennzahlen für In- und Outputqualitäten, Servicelevel und weitere Prozessgrößen definiert und in einem managementorientierten Steuerungscockpit zusammengefasst.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

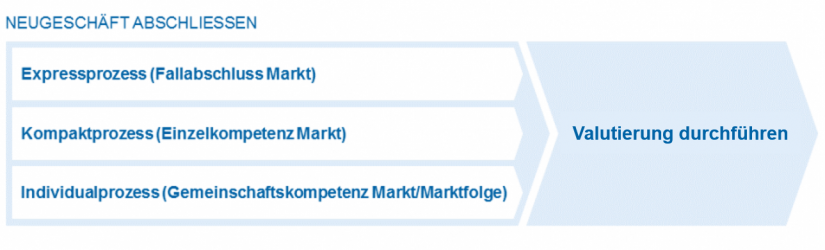

In der abschließenden Umsetzungsphase gilt es, die Balance zwischen den Kundenanforderungen, der inhaltlichen Tiefe und den technischen Möglichkeiten zu halten. Mit zeb.Process stehen hier „schrankfertige“ und erprobte Prozessstraßen zur Verfügung. Eingebettet in eine interaktive Prozesslandkarte liegen diese risiko- und effizienzdifferenzierten Prozesse anwendungsreif bereit und lassen sich im Rahmen der Umsetzungsworkshops individuell auf die Bedürfnisse jeder Volksbank und Raiffeisenbank anpassen (Abbildung 4).

Die konsequent aus Kundensicht (End-to-End) konzipierten Prozesse vereinen Anwenderorientierung und Prozesseffizienz. Während einige Vorgänge auf den Fallabschluss im Markt mit sofortiger Vertragserstellung und Direkteingabe abzielen, stehen insbesondere im risikorelevanten Geschäft umfangreiche Individualprozesse mit vielfachen Handlungsoptionen zur Verfügung. Alle haben den durchdachten Einsatz vollautomatisierter Prüfbausteine und systembasierter Verzweigungen gemein. Die Vorgänge werden durch eine zielgerichtete Parametrisierung der Funktionen ideal auf die Bedürfnisse des Endanwenders zugeschnitten. So gelangen Arbeitspakete zur richtigen Zeit an die vorgesehenen Empfänger, und Dokumente werden automatisiert in das E-Postfach oder per E-Mail an Kunden zugestellt. Zugleich werden technische Möglichkeiten der aktuellen Releaseversionen von agree21 ausgeschöpft und etablierte Modellierungskonventionen berücksichtigt. So wird der Endanwender durch Hinweistexte und ausformulierte „ULI’s“ in den Masken unterstützt und durch die Vorgänge geführt. Je nach Nutzungsgrad des Kernbankensystems ist eine transparente Messung der Bearbeitungs- und Durchlaufzeiten möglich, die in das Steuerungscockpit einfließen. Abgerundet wird die Umsetzungsphase durch die abgestimmte Anpassung der Arbeitsanweisungen (Fokussierung auf die prozessbegleitende Dokumentation) sowie fachlichen Schulungen und des Coachings der Mitarbeiter und Führungskräfte. Zur Sicherung des Projekterfolgs sind der nachhaltige Wissenstransfer in der Bank sowie die Akzeptanz der Veränderungen unerlässlich.

Fazit

Eingebettet in einen ganzheitlichen Ansatz, der die individuellen strategischen Rahmenbedingungen jeder Volksbank und Raiffeisenbank berücksichtigt, eröffnet die Nutzung von zeb.Process eine sichere und zukunftsfähige Optimierung der Prozesse und ebnet den Weg zur nachhaltigen Steigerung der Erträge im Kreditgeschäft.