In welchem Markt- und Wettbewerbsumfeld bewegen sich Banken aktuell?

Marktumfeld

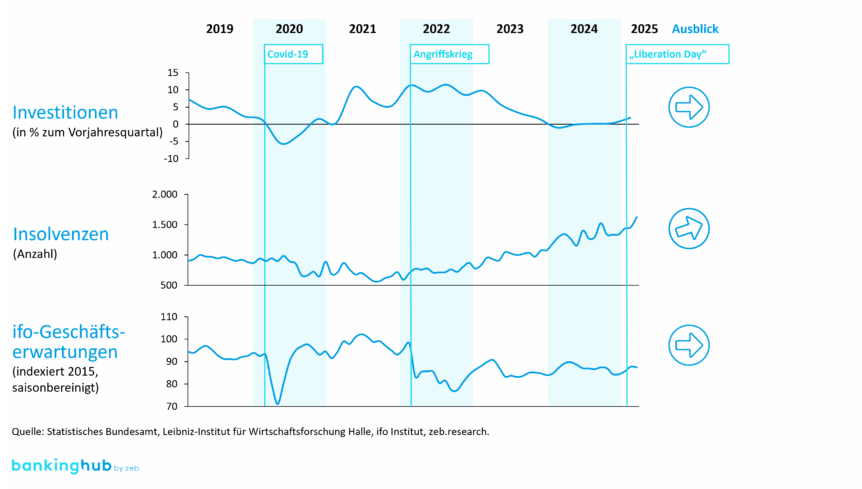

Die deutsche Wirtschaft befindet sich in einer tiefen Krise, noch nie dauerte eine Rezession in der Geschichte der Bundesrepublik so lang wie die aktuelle. Neben strukturellen Problemen, wie dem Fachkräftemangel und einer überbordenden Bürokratie, haben Unternehmen mit hoher wirtschaftspolitischer Unsicherheit zu kämpfen, die die exportorientierte Wirtschaft weiter schwächt.

Die Lage der Unternehmen ist folglich denkbar schwierig: kaum Investitionswachstum, dafür Insolvenzzahlen auf Rekordniveau. Banken reagieren auf entsprechend wachsende Problemkredite mit einer deutlich zurückhaltenderen Kreditvergabe. Vor allem kleine und mittlere Unternehmen bekommen das zu spüren: Mehr als ein Drittel von ihnen bewertet die Kreditvergabe der Banken als restriktiv.

Wettbewerbsumfeld

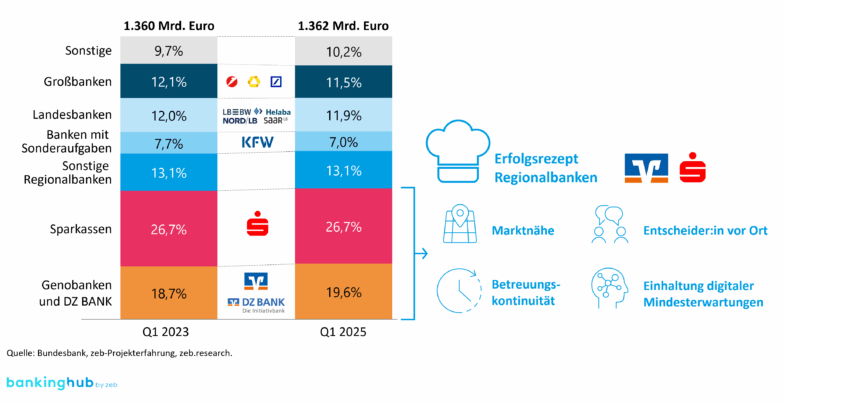

Auch in den kommenden Jahren werden die Ertragspotenziale der Banken voraussichtlich nur moderat wachsen – das zeb.FK-Wallet-Modell prognostiziert für das Jahr 2030 ein Ertragspotenzial von 61 Milliarden Euro bei einem jährlichen Wachstum von rund 2,1 %. In diesem Markt ohne spürbare Wachstumsdynamik intensiviert sich der Wettbewerb zwischen den Banken – durch Marktnähe, Betreuungskontinuität und Entscheidende vor Ort konnten sich die Regionalbanken der beiden Verbundorganisationen (Sparkassen-Finanzgruppe und Genossenschaftliche FinanzGruppe) in der Vergangenheit stabil im Markt behaupten.

Abbildung 2: Kreditmarktanteile im Firmenkundengeschäft (umfasst das gesamte gewerbliche Kreditgeschäft, ohne Wohnungsbau)

Abbildung 2: Kreditmarktanteile im Firmenkundengeschäft (umfasst das gesamte gewerbliche Kreditgeschäft, ohne Wohnungsbau)Großer Nachholbedarf besteht jedoch in der Erfüllung digitaler Mindeststandards, die sich mit wachsender Bedeutung von künstlicher Intelligenz immer schneller erhöhen werden. Gerade in den unteren Segmenten des Firmenkundengeschäfts drängen immer mehr „Digitalplayer“ in den Markt, die den etablierten Banken zwar noch in kleinerem Umfang, aber kontinuierlich Marktanteile abnehmen.

Ein besonders harter Kampf um Marktanteile zeichnet sich außerdem im Bereich der nachhaltigen Finanzierungen ab. Während der Anteil nachhaltiger Finanzierungen am Neugeschäft im Jahr 2027 ungefähr 9 % betragen wird, haben sich die Finanzinstitute Ziele gesetzt, die deutlich über das prognostizierte Marktwachstum hinausgehen (Sparkassen streben beispielsweise einen Anteil grüner Finanzierungen am Neugeschäft von 20 % an, die Genossenschaftsbanken haben sich 19,6 % zum Ziel gesetzt).

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Was erwarten Firmenkunden und was leisten Banken (noch nicht)?

Vor diesem Hintergrund haben wir in Deutschland 400 Unternehmen aller Größenklassen und Branchen sowie 82 Regionalbanken befragt, um die Erwartungen der Firmenkunden mit den Angeboten und Einschätzungen der Regionalbanken abzugleichen. In diesem Abschnitt stellen wir eine Auswahl der zentralen Erkenntnisse unserer Befragung vor.

Banken unterschätzen das Potenzial digitaler Betreuung

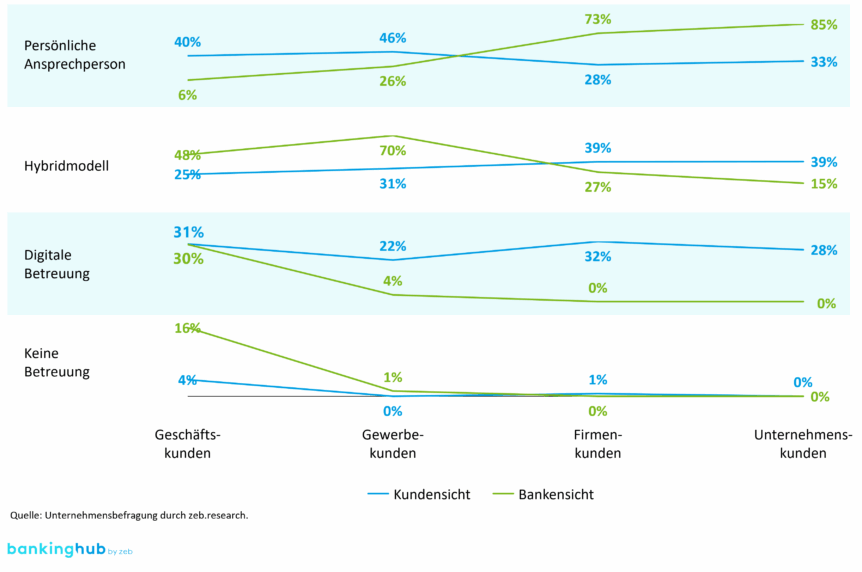

Der Abgleich der Banken- mit der Unternehmenseinschätzung zeigt, dass Banken das bevorzugte Betreuungsmodell in den unterschiedlichen Firmenkundensegmenten oft falsch einschätzen: Fast alle Firmenkunden wünschen sich ein Betreuungsmodell, das digitaler ist, als die Banken annehmen.

Insbesondere unterschätzen Banken die Aufgeschlossenheit für die digitale und hybride Betreuung großer Unternehmen sowie die Wichtigkeit einer persönlichen Betreuung für kleinere Geschäftskunden und Gewerbetreibende. Ein Großteil der befragten Unternehmen wünscht sich zudem weitere digitale Services, etwa in den Bereichen Finanzierung und Automatisierung. Für Banken bedeutet das: Sie können im Rahmen der Digitalisierung für zufriedenere Kunden sorgen und zugleich Kosten sparen.

Firmenkunden erwarten mehr spezifisches Know-how

Die Unternehmensbefragung unterstreicht die Relevanz von Spezialwissen als Differenzierungsfaktor im Wettbewerb: 60 % der Unternehmen wünschen sich von ihrer Bank branchenspezifisches Know-how, 65 % wünschen sich geschäftsmodellspezifisches Know-how. Vor allem für kleinere Banken ist diese Anforderung allerdings nicht leicht zu erfüllen.

Die befragten Genossenschaftsbanken verfügen im Durchschnitt über zwei Vertriebseinheiten für spezifische Zielgruppen, bei den Sparkassen sind es drei. Eine weitere Hürde auf dem Weg zum kompetenten Sparringspartner ist die Kundensegmentierung: Ein großer Teil der befragten Banken hat mehr als 20 % seiner Kunden nicht dem richtigen Segment zugeordnet.

Künstliche Intelligenz hat hohes Nutzungspotenzial

Die befragten Unternehmen schreiben künstlicher Intelligenz ein hohes Nutzungspotenzial zu – sei es für Service- und Prozessthemen oder aber für die Kundenberatung.

Interessanterweise schätzen Unternehmenskunden die KI-Potenziale als besonders hoch ein. Ähnlich wie im Fall der digitalen Betreuungsmodelle sehen Banken zwar ebenfalls KI-Nutzungspotenziale, messen diesen aber im Vergleich zu ihren Firmenkunden durchweg eine geringere Bedeutung bei.

Exkurs: Ländervergleich DACH

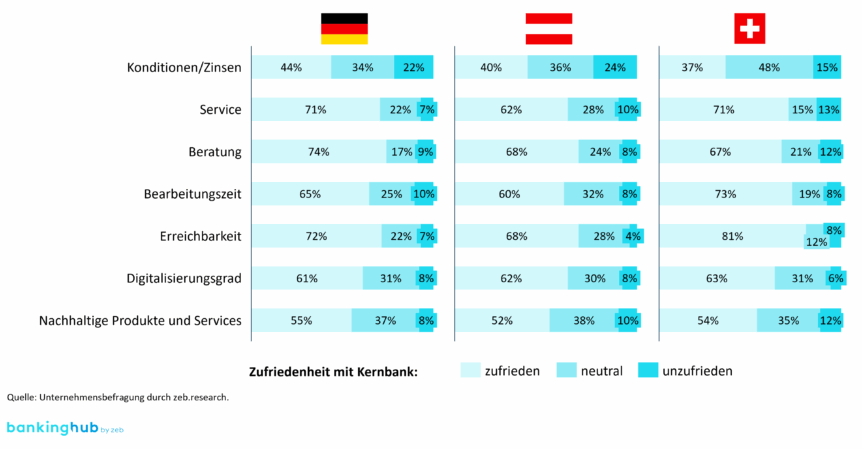

Nicht nur deutsche, sondern auch österreichische und Schweizer Unternehmen und Banken wurden in der diesjährigen Firmenkundenstudie befragt. Dies lässt zusätzlich einen Vergleich zwischen den Ländern der DACH-Region zu. Unter anderem unterscheidet sich die Kundenzufriedenheit entlang verschiedener Dimensionen.

Es fällt auf, dass Schweizer Banken in den meisten Preis- und Leistungsbereichen führend sind. Übergreifend herrscht in den Dimensionen „Konditionen“, „Nachhaltige Produkte“ und „Digitalisierung“ die geringste Kundenzufriedenheit.

Blick nach vorn: Worauf kommt es jetzt für Banken an?

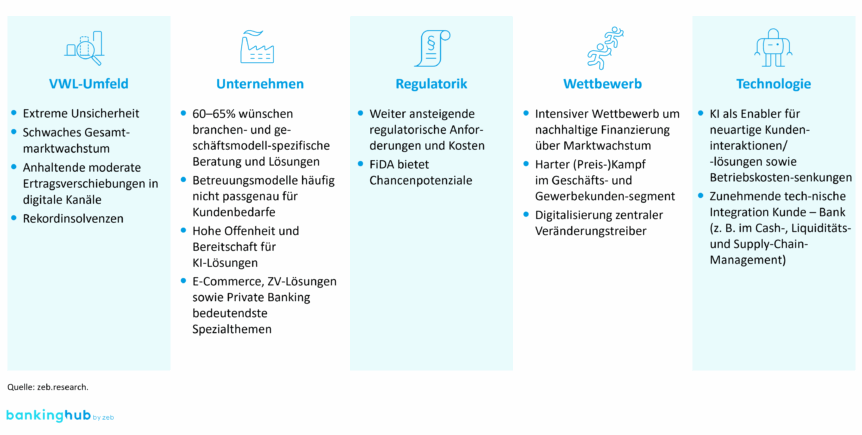

Zahlreiche Veränderungstreiber prägen für Banken ein Umfeld, das immer unsicherer, volatiler und komplexer wird. Gleichzeitig besteht weiterhin der Bedarf an echter Beratung und Nähe. Um in diesem Spannungsfeld erfolgreich zu bleiben, müssen Banken sich in die Realität ihrer Kunden integrieren. Dafür haben wir drei zentrale Handlungsfelder identifiziert:

- Vom ersetzbaren Anbieter zum relevanten Sparringspartner: Unternehmen stehen in einem herausfordernden wirtschaftlichen Umfeld unter massivem Entscheidungsdruck – sie brauchen Partner, die Orientierung geben und Impulse liefern. Um diese Rolle voll einzunehmen, müssen Banken ein tiefes Verständnis von Branchen und Geschäftsmodellen bieten und die Firmenkunden mit bankeigenem Spezialwissen navigieren.

- Infrastruktur bauen, die beim Kunden beginnt – nicht bei der Bank: Firmenkunden erwarten Lösungen, die sich nahtlos in ihre Geschäftsrealität einbinden lassen: Embedded Finance, KI-Agenten und Selfservices sind keine Zukunftsthemen, sondern heute schon Pflicht. Gleichzeitig liefern diese Anwendungen Banken Zugang zu neuen Daten und Vertriebskanälen.

- Die interne Transformation meistern: Voraussetzung, um nach außen als kompetenter Sparringspartner auftreten zu können und sich lückenlos in den Geschäftsalltag der Kunden zu integrieren, ist eine exzellente Aufstellung im Betriebsmodell. Gefragt ist ein Orchestrierungsmodell, in dem Ertrag, Risiko, Kosten, Kapazitäten, Treibhausgasemissionen und Eigenkapital gemeinsam gedacht und gesteuert werden.

Nur diejenigen Banken, die diese Herausforderungen annehmen, haben gute Chancen, weiterhin erfolgreiche Partner der Unternehmen zu sein.