Welche technischen Aspekte stecken hinter Liquidity Pools?

Aus technischer Perspektive sind Liquidity Pools als Smart Contracts ausgestaltet und umfassen das Regelwerk zu den Bedingungen, unter denen Akteur:innen als Liquiditätsanbieter:innen auftreten und durch die Bereitstellung von Liquidität monetär partizipieren können. Dabei wird auch von Liquidity Mining gesprochen.

Technisch können alle Akteur:innen, deren Portfolio Digital Assets beinhaltet, DeFi-Marktteilnehmende werden und mit den Vermögensgegenständen durch einen Liquidity Pool eine neue Ertragsquelle erschließen.

Was ist Liquidity Mining und wie funktioniert es?

Beim Liquidity Mining hinterlegen institutionelle oder private Teilnehmende Digital Assets wie Kryptowährungen oder Stablecoins im Liquidity Pool eines DeFi-Protokolls. Diese Pools stellen dann Liquidität beispielsweise für Handelsaktivitäten bereit, wobei Nutzende für die Interaktion mit dem Liquidity Pool je nach genutzter Dienstleistung Handelsgebühren (bei Handelsgeschäften) zahlen.

Als Gegenleistung für die Bereitstellung der Liquidität erhalten die Liquiditätsanbieter:innen, die ihre Digital Assets dem Pool bereitgestellt haben, eine Vergütung – entweder durch einen Anteil der Transaktionsgebühren oder durch zusätzliche Belohnungen in Form von nativen Token des Protokolls, sogenannten Liquidity-Pool-Token (LP-Token). Diese dienen quasi als Alternative zur Auszahlung in einem EUR- oder USD-denominierten Stablecoin oder etablierten Kryptowährungen und haben in der Regel auch einen Marktpreis.

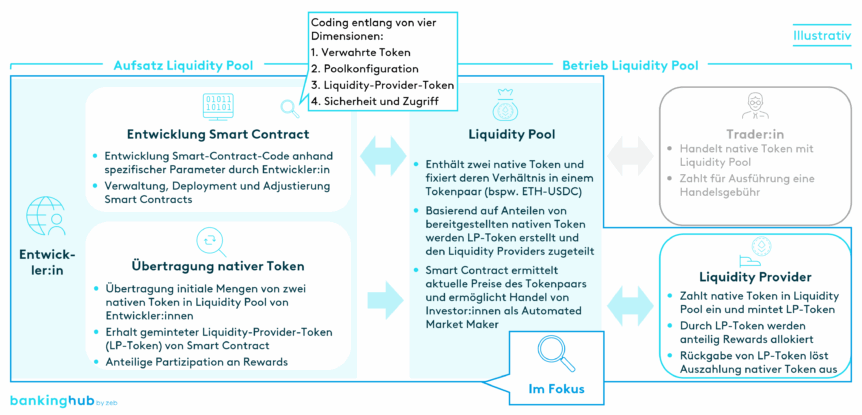

Wie wird ein Liquidity Pool aufgesetzt?

Ausgangsbasis eines Liquidity Pool ist die Entwicklung eines Smart Contract sowie die Zuführung von Liquidität in Form von Token.

Entwicklung Smart Contract

Der Smart Contract für den Liquidity Pool ist auf einem DLT-Netzwerk (u. a. Ethereum, Solana oder Polygon) zu programmieren und erfordert die Fixierung von Charakteristika sowie Funktionen des Liquidity Pool.

- Tokenparameter: Angabe des Tokenpaares (u. a. USDC/ETH), welches im Pool verwendet wird, sowie der gehaltenen Mengen

- Poolkonfiguration: Angabe des initialen Token-Preis-Verhältnisses, des Preismechanismus sowie der Handelsgebühr

- Liquidity-Pool-Tokenparameter: Setup eines Mechanismus zur Ausgabe von LP-Token für den Nachweis der bereitgestellten Liquidität, Aufsatz von Parametern zur Verteilung von Handelsgebühren an Bereitstellende von Liquidität sowie Incentivierungsprogramme

- Sicherheitsparameter: Definition der maximalen Abweichung des Tokenpreises vom erwarteten Preis (Slippage) sowie der minimalen Liquidität im Liquidity Pool zur Sicherstellung der Betriebsfähigkeit, Administration von Zugriffsrechten (Admin vs. Nutzer:in) und ggf. Erstellung einer Whitelist

- Funktion Liquidity Pool: Definition der Methode zur Einbringung von Token in den Pool sowie von Entnahmeoptionen, von Mechanismen der Preisanpassung sowie der Gebührenberechnung

Deployment Smart Contract sowie Zuführung Liquidität

Nach der Entwicklung des Smart Contract eines Liquidity Pool ist dieser zu verproben sowie anschließend zu deployen. Für das Deployment ist die Zuführung von Liquidität erforderlich.

- Testing Smart Contract: Im Anschluss an die Entwicklung des Smart Contract wird dieser intensiv auf einem DLT-Testnetzwerk (z. B. Goerli, Sepolia) verprobt. Neben der Beseitigung von Defects ist das Ziel, die Resilienz des Smart Contract sicherzustellen und Sicherheitsrisiken (u. a. Hacks, Preismanipulation) zu reduzieren.

- Deployment Smart Contract: Nach erfolgreicher Verprobung kann der Smart Contract in das DLT-Netzwerk (z. B. Ethereum Mainnet) deployt werden. Hierbei erfolgt auch die Zuführung von Liquidität in Form der nativen Token (z. B. Ether, USDC) durch die Entwickler:innen des Liquidity Pool. Im Gegenzug erhalten diese LP-Token.

Wie funktionieren Liquidity Pools?

Nach dem Deployment des Smart Contract sowie der Zuführung der initialen Liquidität kann der Liquidity Pool auch von Dritten genutzt werden. Die zentralen Funktionen des Liquidity Pool umfassen:

- Handel: Mittels eines Automated-Market-Maker(AMM)-Mechanismus werden Möglichkeiten zum Handel der nativen Token des Liquidity Pool bereitgestellt. Für jede ausgeführte Transaktion wird eine Gebühr (häufig 0,3 % des gehandelten Volumens als Handelsgebühr beobachtet) an den Liquidity Pool entrichtet.

- Gebührenallokation: Durch ausgeführte Transaktionen erhaltene Gebühren werden an die Besitzer:innen der LP-Token verteilt. Die Allokation der Gebühren erfolgt anteilig an den gehaltenen LP-Token und wird auf die Wallets ausgezahlt.

- Liquiditätsmanagement:

- Einzahlung/Minting Token: Neue Liquidity Providers können einem Liquidity Pool durch Einzahlung beider Token im aktuellen Poolpreisverhältnis beitreten. Hierbei werden LP-Token, die den Poolanteil repräsentieren, gemintet und auf die Wallets der neuen Liquidity Providers transferiert. Letztere werden an der Gebührenallokation beteiligt.

- Auszahlung/Burning Token: Bestehende Liquidity Providers können ihre LP-Token an den Liquidity Pool zurückgeben. Die LP-Token werden bei diesem Prozess geburnt. Im Gegenzug sendet der Smart Contract die initial eingezahlten nativen Token an die Wallet des zurückgebenden Liquidity Provider.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Welche regulatorischen Aspekte sind relevant?

DeFi-Protokolle mit vollständig dezentralen Liquidity Pools unterliegen aktuell in Europa keiner direkten Regulierung, da keine juristische oder natürliche Person über den Liquidity Pool als Betreiber:in verfügt und dieser ausschließlich durch Smart Contracts auf einer Blockchain operiert. Häufig halten Liquidity Pools vorwiegend Digital Assets in Form von Kryptowährungen und Stablecoins.

Sofern in der EU ein Finanzinstitut einen Liquidity Pool mit Fokus auf dem Geschäft mit Kunden betreibt, kann die Sicherstellung von Anforderungen diverser Gesetzeswerke erforderlich sein. Da Liquidity Pools in der Regel Kryptowährungen bzw. Stablecoins halten, ist in Europa die Markets in Crypto-Assets Regulation (MiCAR) relevant, da Kryptowährungen als nicht wertreferenzierte Token und bestimmte Stablecoins als E-Geld-Token gemäß MiCAR eingestuft werden.

Zudem definiert die MiCAR erste spezifische Dienstleistungen im Zusammenhang mit Kryptowerten, welche beim Betrieb eines Liquidity Pool betroffen sein können (u. a. Art. 75 Verwahrung und Verwaltung von Kryptowerten für Kunden). Sie reguliert aktuell die Kryptowerte-Basisdienstleistung von Finanzinstituten gegenüber Kunden, die jedoch nicht das gesamte Spektrum an bestehenden Dienstleistungen für Kryptowerte abbildet (z. B. Staking, Lending). Der Betrieb eines Liquidity Pool ist nicht explizit durch die MiCAR oder sonstige Gesetzeswerke definiert. Daher besteht ein regulatorisches Vakuum, das künftig durch Interpretationen bestehender Gesetze oder durch eine Erweiterung der Regulierungen gelöst werden könnte.

Für regulatorische Klarheit kann interessierten Finanzinstituten empfohlen werden, ihr Anliegen im Kontext des Betriebs eines Liquidity Pool mit der jeweiligen nationalen Finanzmarktaufsichtsbehörde (u. a. der BaFin) zu eruieren.