Outsourcing verfolgt heute vor allem ein Ziel: Kosten senken

In der von der Zürcher Kantonalbank und zeb durchgeführten Studie gewichtet eine klare Mehrheit der befragten Schweizer Banken den Kostenfaktor mit Abstand am höchsten. Für über die Hälfte ist zudem wichtig, dass die outgesourcten Prozesse über die Jahre «günstiger» werden. Auffallend ist, dass – obwohl Prozesssicherheit, Qualität und regulatorische Anforderungen als wichtige Nebenbedingungen genannt werden – potenziell sogar in Kauf genommen wird, dass die Zukunftsfähigkeit aufgrund des starken Kostenfokus leiden könnte. Der Zukauf spezifischer bankfachlicher Expertise ist beim Auslagerungsentscheid bisher von untergeordneter Bedeutung.

Banken-Sourcing: Es wird nur wenig und nur punktuell ausgelagert

Die umfassende Bestandsaufnahme zeigt: Der Anteil der ausgelagerten Prozesse ist bei den befragten Banken heute noch gering, was den Erwartungen der Autorinnen und Autoren entspricht. Unterteilt man eine Bank in 49 Teilprozesse, zeigt die Untersuchung, dass im Schnitt bisher 7 Prozesse (15 Prozent) zugekauft werden.

Der Leistungsbezug erfolgt in der Regel nur punktuell bei einzelnen Themen und nicht integral entlang einer ganzen Wertschöpfungskette. Der Fokus liegt dabei meist auf der Verarbeitung von Massenprozessen wie zum Beispiel Druck und Versand. Aktuell kaum Bedeutung hat der gezielte Zukauf von bankfachlicher Expertise. Einzig die Erstellung von Research-Unterlagen wird von vielen Banken zugekauft.

Outsourcing: Potenzial liegt brach, Swissness punktet

Das Potenzial für die Auslagerung von Prozessen ist jedoch gross. Mehr als die Hälfte der Teilprozesse könnte ausgelagert werden: 60 Prozent wurden mindestens einmal von einer der teilnehmenden Banken als ausgelagert genannt. Wenn ausgelagert wird, ist Swissness für die meisten befragten Banken sehr wichtig, selbst wenn die Kosten etwas höher liegen als bei einer Auslagerung in kostengünstigere Produktionsländer.

Diffuse Verteidigungslinie «Kernkompetenzen»

Das Argument «Kernkompetenz der Bank» ist für über 80 Prozent der befragten Banken der Hauptgrund, einen Prozess heute nicht auszulagern. Darauf folgen Reputationsrisiken sowie – insbesondere bei primär im Anlagegeschäft tätigen Instituten – die Angst vor mehr Abhängigkeit und Komplexität. Dies führt dazu, dass Banken den Grossteil ihrer Prozesse als nicht auslagerbare Kernkompetenz betrachten. Entsprechend wurden von 49 Teilprozessen von allen Banktypen 60 bis 80 Prozent der Teilprozesse als auch zukünftig nicht auslagerbar bezeichnet. Auffallend ist hier, dass darunter auch viele unterstützende Backoffice-Prozesse genannt werden, die keine wesentliche Möglichkeit zur Differenzierung gegenüber dem Kunden bieten und teilweise etwas überraschend als Kernkompetenz bezeichnet wurden.

Die Meinungen, welche Prozesse zur Kernkompetenz zählen, unterscheiden sich auch aufgrund der Verschiedenheit der Geschäftsmodelle der Studienteilnehmer. In einem sind sich jedoch alle einig: Der grösste Mehrwert entsteht im direkten Kundenkontakt. Der Point of Sale bleibt fürs Outsourcing deshalb tabu – obwohl gerade dieser von neuen Wettbewerbern wie zum Beispiel Vermittlungsplattformen angegriffen wird.

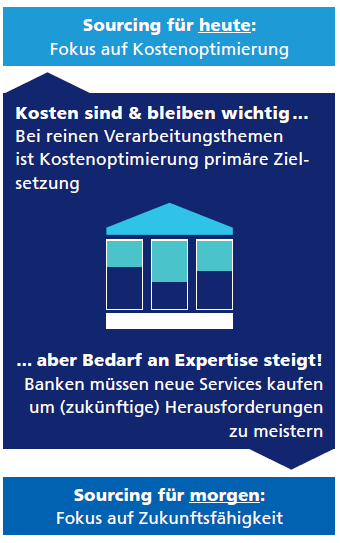

Wandel im Outsourcing zeichnet sich ab

Der Outsourcing-Anteil dürfte in den nächsten Jahren stetig zunehmen – und der Fokus dürfte sich verschieben. Schliesslich stehen die befragten Banken wachsenden Herausforderungen bei Prozessen, die bisher als nicht auslagerbare Kernkompetenz betrachtet wurden, gegenüber. Zum Beispiel bei der Erstellung und Umsetzung von Anlageportfolios, der Kundenstammdatenpflege, der Kontoeröffnung oder der Betreuung von digitalen Vertriebskanälen.

Befragt nach den anstehenden Herausforderungen bleiben steigende Kosten und sinkende Erträge die zentralen Treiber. Die Digitalisierung wird den Druck noch zusätzlich verstärken. Hinzu kommen zunehmende Regulierung und wachsende Komplexität. Überraschend ist deshalb, dass in den Top-3-Nennungen neu auch die zunehmende Notwendigkeit nach Spezial-Know-how aufgelistet wird. Mit einer Zustimmungsrate zwischen 70 bis 83 Prozent schwingt die Aussage «Know-how wird zukünftig wichtiger als Kosten» sogar klar oben aus.

85 Prozent der Banken mit einem Universalbankengeschäftsmodell rechnen damit, dass die Bedeutung von Servicepartnern mit bankspezifischer Expertise zunehmen wird. Um künftige Herausforderungen zu meistern, wird die Kategorie «Know-how» im Anforderungskatalog für Servicepartner in den nächsten Jahren also stärker gewichtet. Neben «Verarbeitern» dürfte es künftig also vermehrt auch «Versorger» geben.

Woher soll das bankfachliche Know-how kommen?

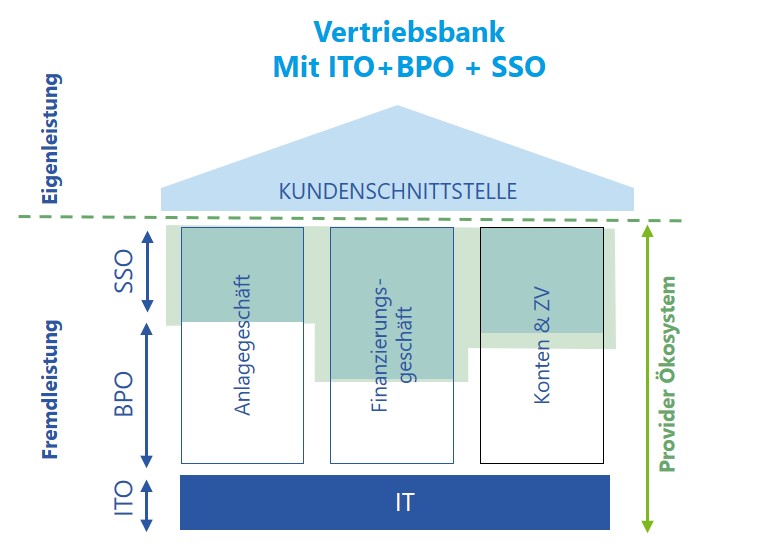

Die wachsende Nachfrage nach bankfachlichem Know-how weist auf eine potenzielle Angebotslücke hin: Während es in den Bereichen IT Outsourcing (ITO) und Business Process Outsourcing (BPO) bereits zahlreiche etablierte Provider gibt – auch für unterschiedliche Bankengeschäftsmodelle – sind im Bereich «Versorger» (in der Studie als Service Solution Outsourcing/SSO bezeichnet) erst wenige Angebote im Markt.

Die Mehrheit der Befragten Banken glaubt nicht, dass heutige ITO- und BPO-Provider hier in die Bresche springen können. Definiert man Know-how als Kombination aus Wissen und Erfahrung, so sind grössere Banken prädestiniert, know-how-getriebene Leistungen anderen Banken anzubieten. Aufgrund ihrer Erfahrung mit eigenen Kunden und der breit abgestützten bankfachlichen Expertise verfügen sie diesbezüglich bereits über eine solide Basis. Auch eine kontinuierliche und eigenständige Weiterentwicklung ist aufgrund des eigenen Geschäfts sichergestellt. Tatsächlich liegt bei den befragten Banken die Zustimmung zu diesem Ansatz bereits bei rund 40 Prozent. Mehr noch: Selbst die Weitergabe von Kundendaten an SSO-Anbieter scheint kein absolutes No-Go mehr zu sein. Um spezifische, weitergehende Services zu erhalten, wären 45 Prozent der befragten Banken bereit, einem SSO-Anbieter gegenüber Kundendaten offenzulegen. Dies wäre vor einem Jahrzehnt wohl noch kaum vorstellbar gewesen.

Exklusive Studien im Downloadportal HUB+

Private-Banking-Studie Österreich – 2018 (zeb)

Die zeb.Private-Banking-Studie Österreich ist die erste ihrer Art, die ein umfassendes Verständnis für die Spezifika des österreichischen Private-Banking-Markts vermittelt.

Private Banking Studie Deutschland – 2018 (zeb)

Dass sich Privatbanken in Deutschland weiterentwickeln müssen, daran besteht kein Zweifel. Die Ergebnismargen bewegen sich trotz günstigem Marktumfeld weiterhin auf einem sehr niedrigen Niveau.

Fazit: Bank Sourcing & Services

Auf Basis der Studienergebnisse zeichnet sich aus Sicht der Studienautorinnen und -autoren folgende Entwicklung ab: Banken passen ihr Einkaufsverhalten an und unterscheiden immer mehr auch bezüglich Bewertungskriterien und Preismechanik in den Ausschreibungen, ob es sich primär um eine Kostenoptimierung oder auch den Zukauf von spezifischem, bankfachlichem Know-how handelt. Denn Kostenoptimierungsprojekte eignen sich in der Regel nicht, um bankfachliche Herausforderungen zu bewältigen.

Mittelfristig entsteht damit wohl nicht eine Superbank, sondern ein Ökosystem aus sich ergänzenden Sourcing-Anbietern von BPO-/ITO- und SSO-Services. Dies ermöglicht, dass das im Markt immer wieder propagierte Konzept der Vertriebsbank realisierbar wird: einer Bank, die voll und ganz auf die Kundenschnittstelle fokussiert ist und die weiteren Prozesse und Services zukauft. Das gibt den Banken die Möglichkeit, sich auf den Bereich zu konzentrieren, in dem sie gegenüber dem Kunden am meisten Mehrwert schaffen können – am Point of Sale.