Das Interview wurde von finews.ch geführt

Das sind die Trends

Die zeb/-Studie zur Zukunft des Schweizer Firmenkundengeschäfts basiert auf einer Umfrage bei Schweizer Banken und führte zu folgenden wichtigsten Erkenntnissen:

- Die Erträge im Firmenkundengeschäft wachsen bis 2020 nur noch leicht, nämlich von 7,9 Milliarden Franken (Ende 2012) auf 8,5 Milliarden Franken.

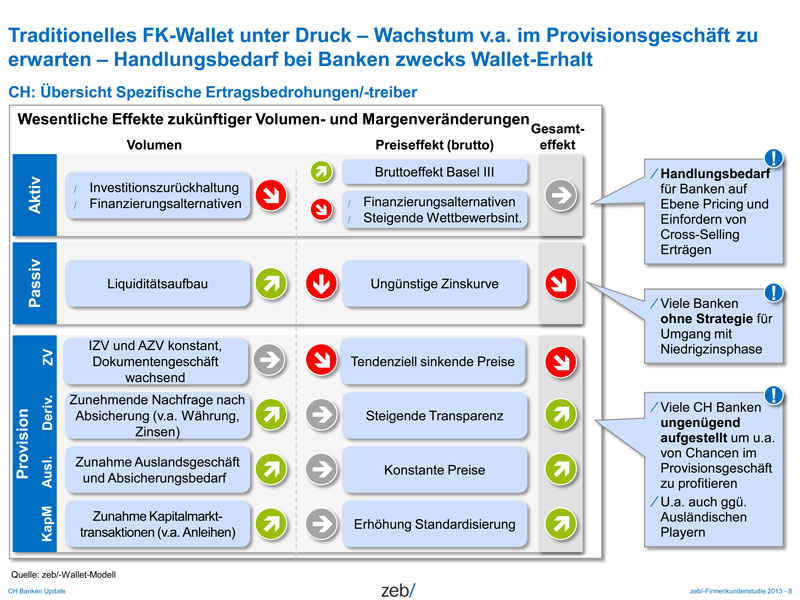

- Das traditionelle Kredit- und Finanzierungsgeschäft steht unter Druck; viele Banken wissen nicht, wie sie mit der Niedrigzins-Phase umgehen sollen.

- Chancen bietet das Provisionsgeschäft mit Absicherungen, Kapitalmarkttransaktionen; viele Schweizer Banken sind in diesem Bereich aber ungenügend aufgestellt, um davon zu profitieren.

- Banken, auch die Grossbanken, betreuen zwar internationale Kunden in der Schweiz, begleiten diese aber kaum im Ausland.

- Ausländische Spezialisten haben eine erhebliche Präsenz mit teilweise deutlich überlegenen internationalen Plattformen.

- Ausländische Anbieter könnten darum vermehrt die Schweizer Positionen im Inland flächendeckend angreifen, vor allem bei den international tätigen KMUs.

- Auch Grossbanken könnten dadurch unter Druck kommen.

- Die Digitalisierung hält auch im Firmenkundengeschäft Einzug, zum Beispiel bei den Kreditprozessen und im Vertrieb.

Norman Karrer, Managing Director von zeb/ Schweiz, nimmt Stellung zu den Studien-Ergebnissen.

Welche Bereiche sind im Firmenkundengeschäft die Wachstumstreiber, wo werden wir tiefere Volumen und Margen sehen?

Starke Ertragsrückgänge beobachten wir – bedingt durch das Tiefzinsumfeld – im Einlagengeschäft. Das Kreditgeschäft weist zwar tendenziell Bruttomargen-Ausweitungen auf, die aber durch die zunehmenden Kapitalanforderungen aufgefressen werden.

Das Wachstum besteht vor allem in den komplexeren Geschäften mit Provisionsprodukten, Kapitalmarktprodukten, oftmals getrieben durch die internationalen Bedürfnisse der entsprechenden Firmenkunden. Dies bedingt auch ein entsprechendes Setup und Geschäftsmodell, um von den Potenzialen profitieren zu können.

Wird ein Teil des Wachstums von Preiserhöhungen kommen?

Weder im Aktiv- und Passivgeschäft noch im Provisionsgeschäft erwarten wir substanzielle Preiserhöhungen. Im Moment erfolgen Preiserhöhungen vor allem in Feldern, wo die Banken durch regulatorisch erhöhte Kapitalkosten die Bruttomarge im Kreditgeschäft ausweiten müssen.

Norman KarrerDer Innovationsdruck ist hoch

Werden bestimmte Geschäftsmodelle gänzlich unattraktiv?

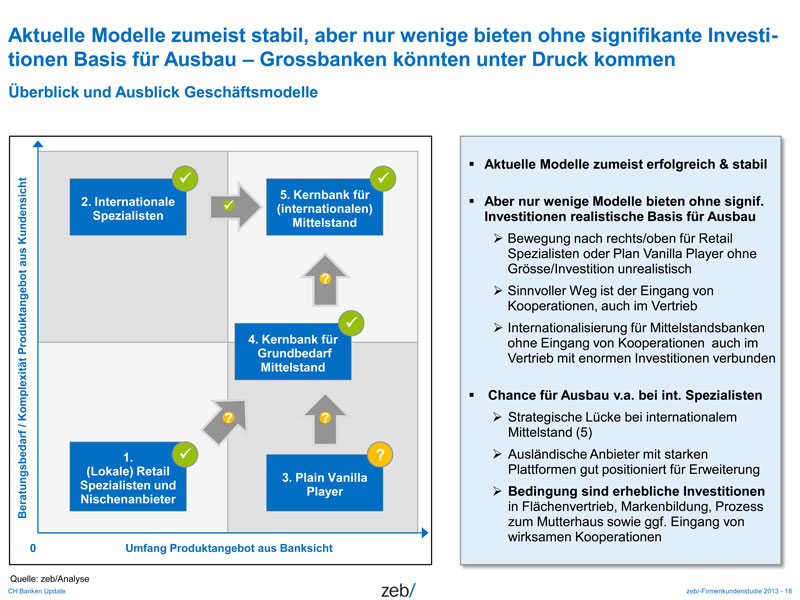

Als unattraktiv sehen wir vor allem ein Geschäftsmodell: Das sind mittlere und kleinere Banken, die versuchen, sich als breit aufgestellte Firmenkundenbank zu positionieren, mit entsprechend breitem Produktangebot.

Weder können sich diese Institute als echte Hausbank für Mittelständler etablieren, noch bieten sie in einem spezifischen Bereich ein differenzierendes und attraktives Angebot. Dieses Geschäftsmodell ist schon heute kaum wirtschaftlich.

Norman KarrerAuslandsbanken sehen Potenzial in der Schweiz

Die Commerzbank sieht im Schweizer Markt grosse Chancen. Sie will dabei auslandsorientierte KMUs ansprechen. Welche Chancen geben Sie dem Institut bei diesem Plan?

Verschiedene Auslandsbanken haben in den letzten Jahren ihre Präsenz in der Schweiz ausgebaut oder angekündigt, dies zu tun zu wollen, weil sie im Schweizer Markt für ihr Angebot Potenzial sehen.

Zentral für den Erfolg bei den internationalen Schweizer KMUs ist, ob die Auslandsinstitute auch eine ausreichende Präsenz in der Fläche erreichen und ihr Angebot ausreichend «helvetisieren». Partnerschaften mit lokalen Anbietern sind hier nur ein Weg, um rasch direkten Kundenzugang zu erhalten.

Wie wird die Schweizer Konkurrenz auf die Offensive ausländischen Instituten reagieren?

Die meisten Banken werden wohl zuerst einmal abwarten und beobachten. Es ist ja nicht das erste Mal, dass internationale Banken ankündigen, ihre Präsenz in der Schweiz auszubauen.

Die Grossbanken und grösseren Kantonalbanken tun aber gut daran, die Konkurrenz ernst zu nehmen. Dies sind zumeist Banken, die international oder in ihren Heimmärkten im Firmenkundengeschäft zu den absoluten Marktführern gehören und entsprechende Erfahrung haben.

Die britische HSBC hat vor zwei Jahren eine Geschäftskundenbank in der Schweiz gegründet. Die Gazprom Bank wie auch die Sberbank haben relativ grosse Einheiten aufgebaut. Was können diese Häuser anbieten, was Schweizer Banken nicht können?

Sie sind in der Lage, den internationalen Schweizer Unternehmen eine höchst kompetente Begleitung bei den entsprechenden Bankgeschäften in ihren jeweiligen Heimmärkten anzubieten.

Norman KarrerKapitalstarke Versicherer bauen auch aus

Werden wir weitere Markteintritte von Auslandsbanken sehen?

Davon ist auszugehen. Aber im Prinzip ist es so, dass viele dieser Auslandsbanken teilweise schon länger in der Schweiz präsent sind, sich bisher aber auf Nischen oder Dienstleistungen fokussiert haben. Bei russischen Banken zum Beispiel die Unterstützung von Geschäftsaktivitäten in Russland oder die Finanzierung einer Gaslieferung über die Zürcher Niederlassung einer russischen Bank.

Es geht also nicht nur um völlig neue Markteintritte, sondern um den Ausbau einer umfassenderen Firmenkundenbank, mit welcher sich die etablierten Schweizer Banken direkt konkurrenzieren lassen. Auch bauen einige kapitalstarke globale Versicherer und Rückversicherer ihr Angebot in Nischen aus, zum Beispiel bei Handels- und Projektfinanzierungen.

Die ausführliche zeb/-Firmenkunden-Studie finden Sie unter folgendem Link:

Firmenkunden-Studie von zeb/