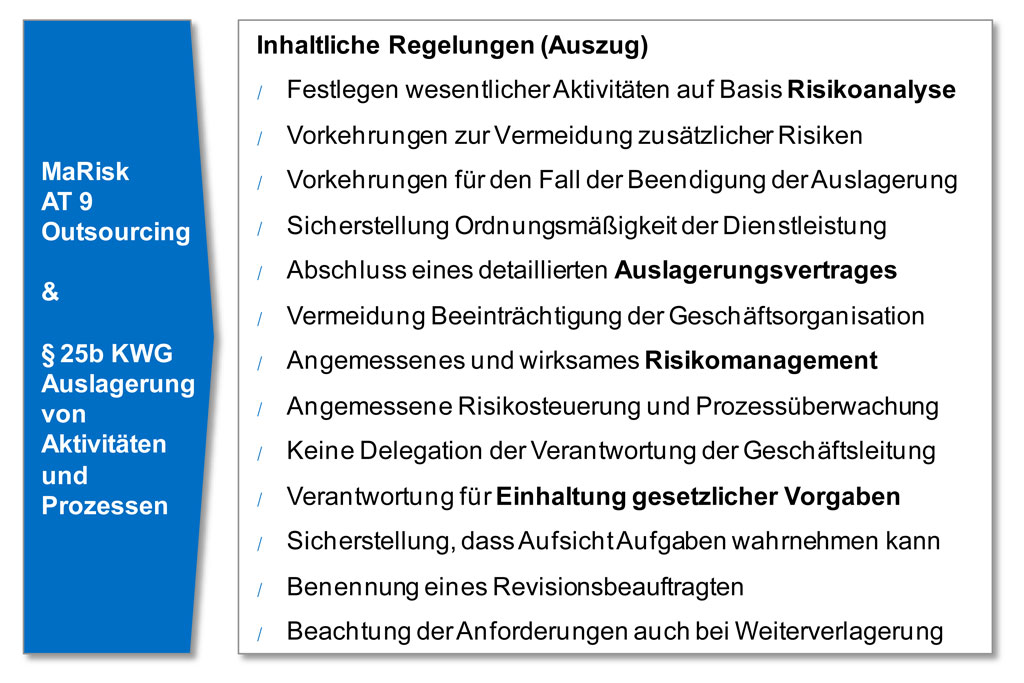

Abbildung 1: Outsourcing-Anforderungen gem. MaRisk und § 25b KWG

Abbildung 1: Outsourcing-Anforderungen gem. MaRisk und § 25b KWGHerausforderungen

In sich oftmals unter Zeitdruck befindlichen Outsourcing-Projekten ist die vollständige Erfüllung dieser Anforderungen zunehmend gefordert – und dies in einer guten qualitativen Umsetzung: So hat die BaFin angekündigt, dem Thema Outsourcing insgesamt künftig (noch) mehr Aufmerksamkeit zu widmen. Konkret bedeutet dies für Finanzinstitute: Mängel-Feststellungen im Rahmen regulatorischer Prüfungen erfordern eine zeitnahe Erledigung, Verzögerungen in der Projektplanung sind wahrscheinlich und ziehen erhöhte Kosten mit sich.

Zur Sicherung des Outsourcingvorhabens innerhalb der definierten Parameter gemäß Zeit, Kosten und Qualität ist es sinnvoll, frühzeitig eine Strategie zur Vermeidung möglicher Mängel/Findings einzuschlagen. Ansatzpunkt hierfür ist das bisher oft getrennte Vorgehen in der Durchführung der operativen Auslagerung und der Berücksichtigung regulatorischer Maßnahmen, das erfahrungsgemäß zu einem erhöhten Risiko späterer Feststellungen führt.

Regulatory PMO als Lösungsansatz

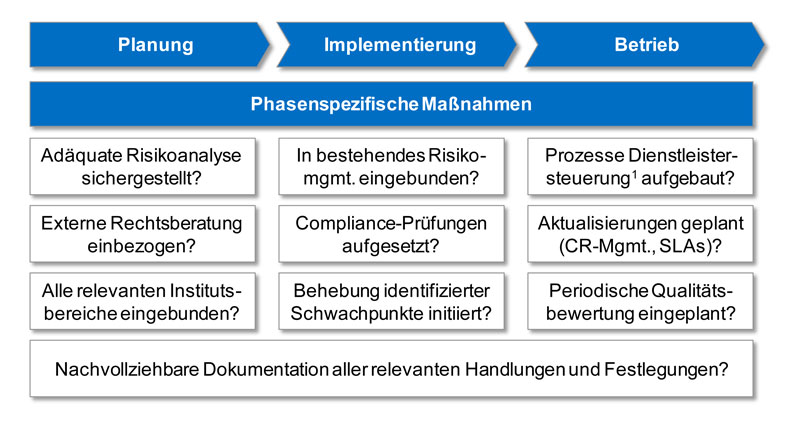

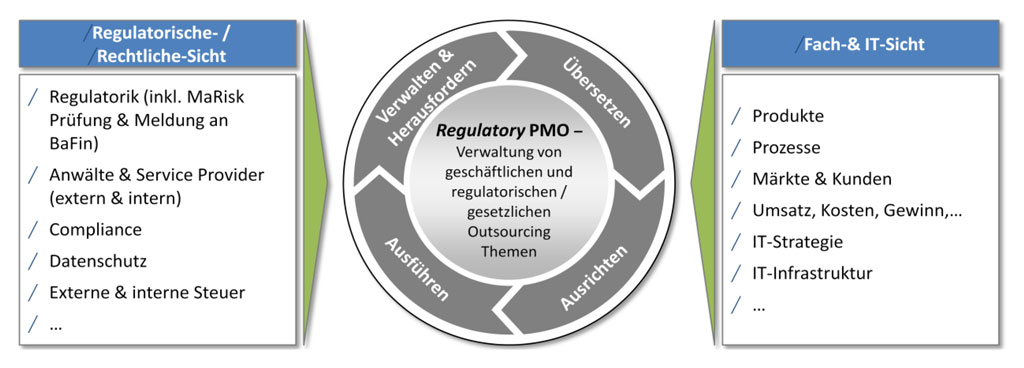

Im Zuge der Begleitung unserer Kunden bei diversen Outsourcing-Projekten hat sich die Etablierung der Rolle eines „Regulatory PMO“ als sinnvoll erwiesen, um dem genannten Risiko bereits frühzeitig zu begegnen: Das R-PMO als zentrale Anlaufstelle koordiniert und verzahnt fachbereichsübergreifend alle regulatorisch relevanten Fragestellungen mit den operativen Outsourcing-Aktivitäten über die ersten Phasen eines Outsourcing-Vorhabens bis hin zum Betrieb.

Das R-PMO stellt die Vollständigkeit aller Maßnahmen, sowohl aus regulatorischer Sicht, als auch aus der Fach-/IT-Sicht sicher und koordiniert die zeitliche Ausführung und die Einbindung der relevanten Stakeholder zur Einhaltung des operativen und regulatorischen Auslagerungsprozesses.

Zusätzlich strukturiert und definiert das R-PMO die erforderliche Detailtiefe von Ergebnisdokumenten, „treibt“ den Prozess der Zulieferung durch die Fachbereiche und bereitet die Ergebnisse management-gerecht auf. Um diese Rolle gut auszufüllen braucht es neben regulatorischer Fachkenntnis insbesondere profundes bankfachliches „Querschnittswissen“, um als Transmissionsriemen das Thema Regulatorik während des Projekts „fest im Griff“ zu haben.

Die Einrichtung einer zentralen Funktion/Stelle im Rahmen des Auslagerungsprozesses stellt eine erste Lösungsoption dar. Die Auswahl und Implementierung relevanter regulatorischer Maßnahmen im Kontext der spezifischen Auslagerungssituation (Auslagerndes Unternehmen, Auslagerungsobjekte, Dienstleister) stellt aber auch weiterhin hohe Ansprüche an Erfahrung und Fachkenntnisse der beteiligten Projektbeteiligten und ist für den Erfolg des Outsourcing-Projektes unabdingbar.