Innovation ist Treiber der Digitalisierung

Die etablierten Finanzdienstleister können sich nicht auf ihrer aktuellen Marktposition ausruhen – die Größe eines Unternehmens ist im Zweifel nachrangig. Vielmehr zählt ein innovativer Antritt kombiniert mit Know-How in neuen Technologien und agilen Vorgehensmodellen, die den Startpunkt eines Differenzierungsmerkmals in der zunehmend digitalisierten Finanzwelt darstellen. Aus dieser Perspektive stellt die Vielzahl an Start-Ups in Summe eine harte Konkurrenz dar, die nach Trial-and-Error-Methode schlicht per Zufallsprinzip Innovationen produziert. Aus Sicht des Kunden gedacht, gehen mit Innovation neue Bedürfnisse einher, die die Banken in Zugzwang bringen. Hierbei sind gegenwärtig wesentliche Impulse hinsichtlich der Vertriebsplattformen erkennbar, die durch Schlagworte wie Multi-Kanal-Strategie (siehe auch „Kunden persönlich und sicher im Netz beraten„) alternative Beratungsansätze forcieren. In Anbetracht des voraussichtlichen Bedeutungsverlusts flächendeckender Filialstrukturen ist der mögliche Verlust des primären Kontaktpunkts zum Kunden eine gravierende Gefahr.

Darüber hinaus steht aber zunehmend auch die Integration nachgelagerter Abwicklungsprozesse im Fokus, die durch stringente Digitalisierung Medienbrüche überwindet. Ein gutes Beispiel ist hierbei die Kontoeröffnung, die aktuell vielfach noch das Post-Ident-Verfahren verlangt (siehe auch „Auf Augenhöhe mit der neuen digitalen Konkurrenz„).

Double Trouble – disruptiv zur falschen Zeit

Der große Wandel, wie in anderen Industrien bereits beobachtet, ist jedoch bis dato ausgeblieben. Ein wichtiger Grund wird sein, dass die Finanzbranche ein hochgradig regulierter Markt ist, der demzufolge erhebliche Markteintrittsbarrieren mit sich bringt. Hierbei ist die Regulierungswut jedoch Fluch und Segen zugleich. Seit der Finanzkrise steht die Finanzdienstleistungsbranche durch ausufernde regulatorische Anforderungen unter verschärftem Umsetzungsdruck, der die Kostenseite der Banken belastet. Hierbei bildet die Regulatorik am Markt kein Differenzierungsmerkmal auf der Ertragsseite – eine Belastung ist lediglich durch eine effiziente Umsetzung zu beschränken. Verschärfend wirkt gleichzeitig die Niedrigzinsphase, welche den Finanzdienstleistungssektor auch auf Seiten der Einnahmen aufgrund erodierender Margen unter Druck setzt. Die Bankenwelt leidet somit gleichzeitig unter einem Einnahmen- und Kostenproblem.

Digitalisierung – interne Operations-Units im Spannungsfeld heterogener Ziele

Zur Bewältigung der Herausforderungen der digitalen Impulse in der gegebenen Marktsituation ist sowohl die Ertrags- als auch die Kostenseite zu adressieren. Wichtiger Enabler aber eben auch Kostenpunkt werden hierbei die internen Operations-Units wie IT und Backoffice-Service sein. Zu Zeiten des digitalen Wandels stehen die internen Operationsbereiche der Banken somit im Spannungsfeld heterogener Ziele, nämlich gleichzeitig die Standardisierung von Commodity Services umzusetzen und als Enabler für das Business mit einem spürbaren Wertbeitrag und steigender Lieferfähigkeit in einem schrumpfenden, budgetären Rahmen zu agieren.

Die Heterogenität der Anforderungen bedeutet allerdings keineswegs eine Gegenläufigkeit, die ein zeitgleiches Bestreben beider Ziele verhindern würde – vielmehr ist ein differenzierter Blick notwendig. Von zentraler Bedeutung ist die richtige Strategie, die je nach Bedarf interne und externe Kapazitäten in die Wertschöpfung mit einschließt. Hierbei ist entscheidend, Sourcing nicht nur aus der Kostenperspektive zu betrachten. Die Wahl des richtigen Sourcing-Cuts – sprich die Bestimmung der Wertschöpfungstiefe der internen Einheiten – adressiert sowohl die Standardisierung von Commodity Services als auch die Wegbereitungsaufgabe als Innovationstreiber und Enabler durch aktives Innovations- und Wissensmanagement.

Ein Entscheidungsmodell – Sourcing beyond cost cutting

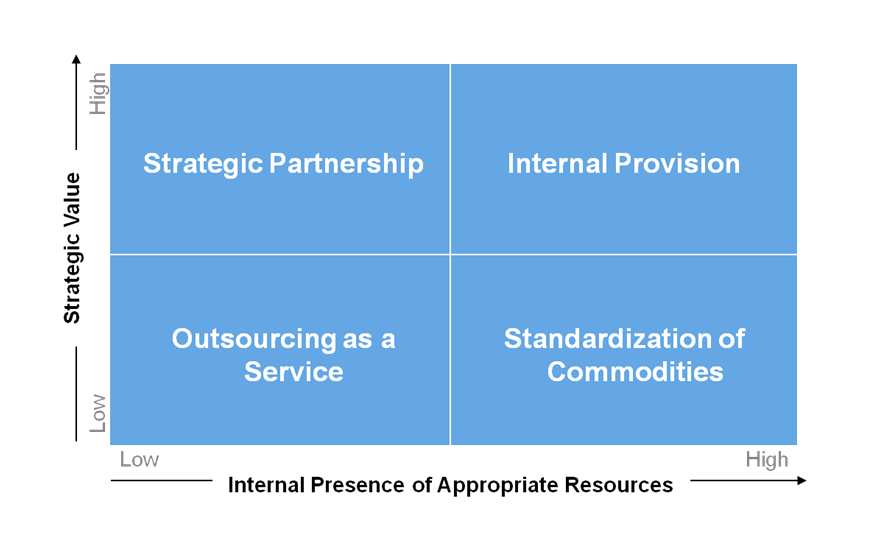

Ein differenzierter Blick auf die Sourcing-Strategie je Projekt/Prozess oder die Service-Leistung geht hierbei über die klassische make-or-buy-Entscheidung hinaus. Ganz nach Lehrbuch ist je nach strategischem Wert (Strategic Value) der notwendigen Ressourcen und der internen Verfügbarkeit der geeigneten Ressourcen eine grundsätzliche Ausrichtung der Sourcing-Strategie ableitbar[1]. Hierbei steht der Begriff Ressourcen nicht nur für Mitarbeiterkapazitäten, sondern berücksichtigt auch deren Kompetenzen und Know-How.

Abbildung 1: Entscheidungsmodell Sourcing Quelle: Mirella Muhic (Lund University, School of Economics & Management), Christopher Schulze Wintzler (zeb)

Abbildung 1: Entscheidungsmodell Sourcing Quelle: Mirella Muhic (Lund University, School of Economics & Management), Christopher Schulze Wintzler (zeb)Aus den beiden Dimensionen Strategic Value und Internal Presence of Appropriate Resources ergeben sich als Entscheidungsmodell vier Wegrichtungen des Sourcings (siehe Abbildung 1):

- Strategic Partnership: geringe interne Kompetenz bei gleichzeitig hohem strategischen Wert verlangt nach Wissensaufbau durch eine strategische Kooperation mit externen Partnern

- Internal Provision: hohe interne Kompetenz und ein hoher strategischer Wert stellen ein Alleinstellungsmerkmal dar, dessen Leistungserstellung intern zu stärken ist

- Outsourcing as a Service: eine geringe interne Kompetenz bei gleichzeitig geringem strategischem Wert legt nahe, den Service als Full-Outsourcing auszulagern

- Standardization of Commodities: eine hohe interne Kompetenz bei einem geringen strategischer Wert bietet die Möglichkeit, den internen Service zu standardisieren und Skaleneffekte über den Markt zu nutzen – es ist kein Verlust eines Differenzierungsmerkmals zu befürchten

Mehr Sourcing wagen

In Anbetracht der Herausforderung, gleichzeitig die Standardisierung von Commodity Services voran zu treiben und Innovationen im Zeitgeist der Digitalisierung zu forcieren, sind die Banken gut beraten, ihre Sourcing-Strategie zu durchdenken. Commodity Services wie Regulatorik, IT-Betrieb oder Backoffice-Leistungen sind verstärkt als potenzielle Outsourcing-Vorhaben zu betrachten. Mit Blick auf die digitale Konkurrenz ist für die Bankenwelt hingegen eine strategische Partnerschaft mit Know-How-Trägern das richtige Mittel um Wissen aufzubauen, Schritt zu halten und letztendlich von Innovationen im Markt zu profitieren.

Unter den deutschen Banken hat sich hier auch bereits etwas in die beschriebene Richtung bewegt: In 2014 gründete die Commerzbank eine eigene Wagniskapitaltochter, main incubator, welche bereits die ersten Investments in Start-Ups wie Traxpay AG getätigt hat. Die Deutsche Bank und Deutsche Postbank schufen im gleichen Jahr mit den branchenfremden Technologiekonzernen IBM und Microsoft an verschiedenen Standorten der Welt Innovation Labs. Auch der Sparkassenverbund regt sich und bringt sich in Position, Kooperationspartner von Apple zur Einführung des Zahlungssystems ApplePay zu werden.

Risiken und Nebenwirkungen

Gleichwohl bedingt eine Ausweitung der Sourcing-Aktivitäten Anstrengungen, insbesondere hinsichtlich der Ausbildung neuer Fähigkeiten. Die zentrale Herausforderung besteht darin, zunächst relevante Innovationen am Markt zu erkennen und sich rechtzeitig zu positionieren. Zudem sind die Kooperationspartner im Zweifel junge Unternehmen mit entsprechend unkonventionellen Strukturen. Dies birgt neue Anforderungen an das Management der Kooperationsmodelle mit einer Vielzahl an Unternehmen. Unter dem Stichwort Multi-Provider-Management kann jedoch keine Verwaltung der Kooperationsbeziehungen verstanden werden. Im Mittelpunkt muss die Zusammenarbeit zum Wissens- und Know-How-Austausch stehen, der eine integrierte Steuerung der Projektziele verlangt. Es wird folglich ein kultureller Wandel nötig sein, um innovative Ansätze zu managen.

Gleichzeitig verlangt Innovationsmanagement eine stringente Governance der Projektrisiken mit der Bereitschaft, Projekte bei veränderten Zielen – unabhängig von den bereits eingetretenen „Sunk Costs“ – unmittelbar zu stoppen. Eine derartige Entscheidungsfähigkeit bedingt entsprechende Steuerungsinstrumente. Hier ist ein Mittel zum Zweck der Einsatz agiler Entwicklungsmethoden wie Rapid Prototyping, welche sich kontinuierlich an ihren „lauffähigen“ (Zwischen-)Ergebnissen messen lassen (siehe auch „Innovation nach Drehbuch„).

Nichts ist beständiger als der Wandel

Im Kontext des digitalen Wandels und der anstehenden Wettbewerbssituation stehen der Finanzwelt entscheidende Veränderungsprozesse bevor. Einerseits verschärft der Digitalisierungs-„Druck“ die Marktsituation, die wiederum Ineffizienzen und damit die Nicht-Wettbewerbsfähigkeit gnadenlos – und zwar gnadenlos schnell – aufdeckt und bestraft.

Gleichzeitig ist mit Blick auf die digitale Konkurrenz die Finanzbranche im Begriff, sich weiter zu entwickeln, was schon jetzt neue Marktteilnehmer mit sich bringt. Wie bei allen Wachstumstrends gilt: Nur das Eingehen neuer Risiken wird die Marktteilnehmer in die Position versetzen, am Wandel zu partizipieren. Der etablierten Finanzwelt wird demnach keine andere Wahl bleiben, als den digitalen Wandel als Chance zu begreifen, ihren Marktantritt hinsichtlich der Produkte, Prozesse und Märkte proaktiv neu zu definieren und Strukturen zu schaffen, die Innovation ins Haus tragen.

In beiderlei Hinsicht, ob aus dem Gesichtspunkt der Effizienz oder der Innovation, ist die Entscheidung über die Wertschöpfungstiefe eine wesentliche Fragestellung. Es kann nicht mehr auf allen Hochzeiten zugleich getanzt werden. Vielmehr ist mit Blick auf die eigenen Kompetenzen und deren strategischen Wert eine effiziente Wertschöpfungstiefe zu definieren. Hier steht im Mittelpunkt, Sourcing als strategisches Mittel zu begreifen – ob zum Outsourcing von Commodity Services oder zum Eingehen strategischer Partnerschaften.

[1] Barney, J. (1991): Firm Resources and Sustained Competitive Advantage. Journal of Management, Vol. 17, No. 1, pp. 99-120.