Am Ende der Kette stehen die Banken: Die Umsetzung der neuen bzw. geänderten Regeln wird Ressourcen binden und Kapitalbedarfe weiter steigen lassen. Diese kommenden Herausforderungen im Blick fordern Bankvertreter und Verbände schon jetzt eine „regulatorische Verschnaufpause“ – also keine weiteren Regulierungsvorhaben nach Basel III zu initialisieren.[1] Gerade kleine Banken haben überproportional hohe Aufwendungen für die Implementierung neuer regulatorischer Anforderungen zu stemmen und fordern Erleichterungen (vgl. Small Banking Box – mehr Proportionalität in der Bankenaufsicht für mittelständische Institute). Angesichts der Arbeitsprogramme des Basler Komitees (BCBS)[2], der EZB[3] und der EBA[4] für die kommenden Jahre sind allerdings Zweifel angebracht, dass diesen Forderungen entsprochen wird.

Ein weiterer Kritikpunkt an der aktuellen Regulierung ist, dass neue Initiativen häufig losgelöst von den bestehenden Vorschriften und Auflagen erstellt werden, was zu einer „doppelten“ Regulierung derselben übergeordneten Regulierungsziele führen kann. Auch sei an dieser Stelle aufgeführt, dass Markteingriffe immer das Potenzial negativer gesellschaftlicher Kosten mit sich bringen (Marktverzerrungen/-externalitäten).

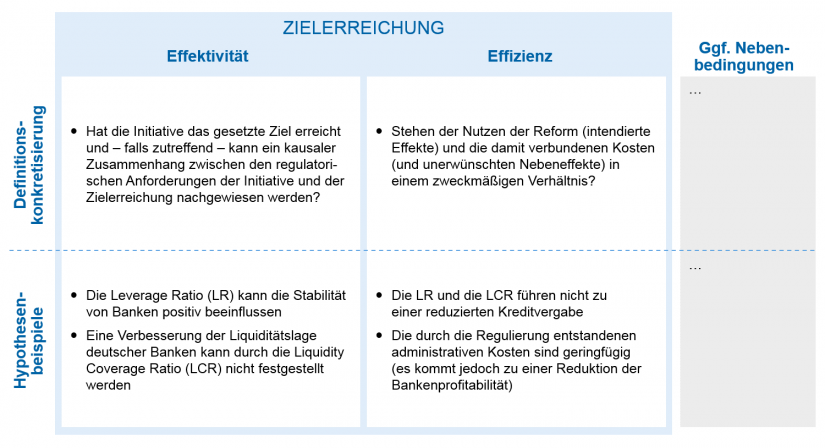

Vor diesem Hintergrund sollte versucht werden, die neue Regulierung der letzten Jahre auf den Prüfstand zu stellen, um die Möglichkeiten für etwaige Verbesserungen zu diskutieren. Bevor dies jedoch geschehen kann, ist zunächst ein geeignetes Verfahren für die Bewertung von Regulierungsinitiativen zu konkretisieren. Als Bewertungsmaßstab für eine erfolgreiche Regulierungsinitiative kann dabei grundsätzlich auf dessen Effektivität und Effizienz – im Hinblick auf die Erreichung der Regulierungsziele – zurückgegriffen werden.

Im Rahmen eines kurzen Exkurses widmet sich der Bericht zunächst dem Zusammenspiel von Finanzmarktkrisen und Regulierungsinitiativen. Anschließend wird das aktuelle Vorgehen bei der Bewertung von Regulierungsinitiativen durch die Aufsicht und Politik beleuchtet, und es erfolgt – ausgehend von den aufgezeigten Mängeln der verwendeten Bewertungsansätze – die Ableitung eines wissenschaftlich fundierten Vorgehensmodells.

Konjunktur- und Regulierungszyklen

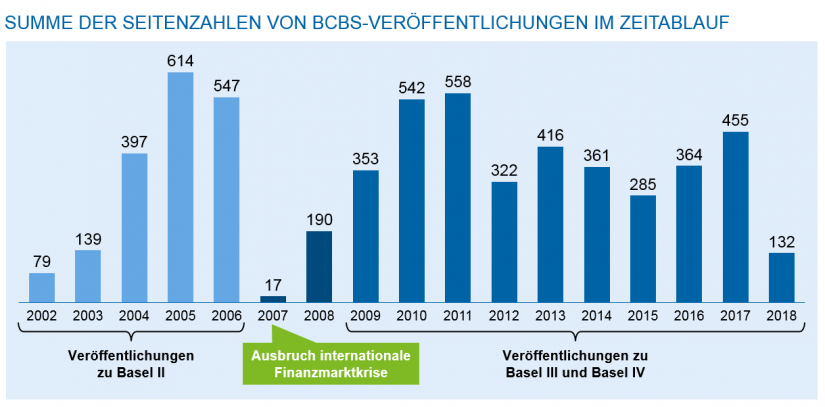

In den Jahren vor der internationalen Finanzmarktkrise fand – getrieben vom konjunkturellen Aufschwung – in den bedeutenden Industrienationen eine umfangreiche Deregulierung des Finanzsektors statt. Mit dem Ausbruch der Krise im Jahr 2007 sollte sich diese Tendenz abrupt umkehren. Aufgrund der stark negativen realwirtschaftlichen Folgen entwickelte sich eine breite Akzeptanz für die Re-Regulierung von Finanzinstituten. Die beiden Hauptziele des Regulators – Anlegerschutz und Finanzmarktstabilität – haben seither wieder an Bedeutung gewonnen. Auf den wirtschaftlichen Abschwung folgte ein massiver „regulatorischer Aufschwung“ (siehe hierzu Abbildung 1). Diese Verbindung von Konjunktur- und Regulierungszyklen ist ein häufig zu beobachtendes Phänomen.[5]

Aktuelle Ansätze zur Bewertung von Regulierungsinitiativen

Die EU-Kommission hat mit dem „Economic Review of the Financial Regulation Agenda“[6] im Jahr 2014 eine erste umfangreiche deskriptive Studie zu den Auswirkungen der neu eingeführten Regulierungsinitiativen veröffentlicht. So kommt die Studie u. a. zu dem Schluss, dass durch die Reformen eine größere finanzielle Stabilität erreicht wird, ohne die Ziele der Effizienz, der Marktintegrität und der finanziellen Integration zu gefährden. Die Studie greift für die Ableitung der Kernaussagen allerdings ausschließlich auf indikatorgestützte sowie qualitative Analysen zurück, welche keine Ableitung von empirisch belastbaren Aussagen zu Effektivität und Effizienz ermöglichen.

Auch Impact Studies vom Basler Ausschuss für Bankenaufsicht (BCBS)[7] und der Europäischen Bankaufsichtsbehörde (EBA)[8] geben keine Antwort auf die Frage nach der Vorteilhaftigkeit von Regulierungsinitiativen. Sie weisen lediglich aus, wie sich bankinterne regulatorische Kennzahlen (wie z. B. CET1-Quoten oder RWA) mit der Einführung neuer Initiativen ändern. Die Tatsache, dass Banken beispielsweise nach einer Anhebung der Mindestkapitalanforderungen ihre Kapitalquoten sukzessive erhöhen, ist wenig überraschend. Die dahinterliegende Absicht der Verbesserung der Finanzmarktstabilität/Bankresilienz ist damit allerdings nicht belegt.

Die aussichtsreichste Entwicklung für Bewertungsmaßstäbe kommt derzeit vom Financial Stability Board (FSB). Unter Beteiligung der G20-Staaten wurde Mitte 2017 ein Rahmenwerk als Grundlage für die ökonomische Evaluierung der Reformen der Finanzmarktregulierung[9] veröffentlicht. Darin werden insbesondere die Modelle und Methoden zur Evaluierung der Zielerreichung von Regulierungsinitiativen diskutiert sowie Prozessstandards festgelegt, die für eine Operationalisierung der Analysen eingehalten werden sollten.

zeb-Vorgehensmodell für die Bewertung von Effektivität und Effizienz

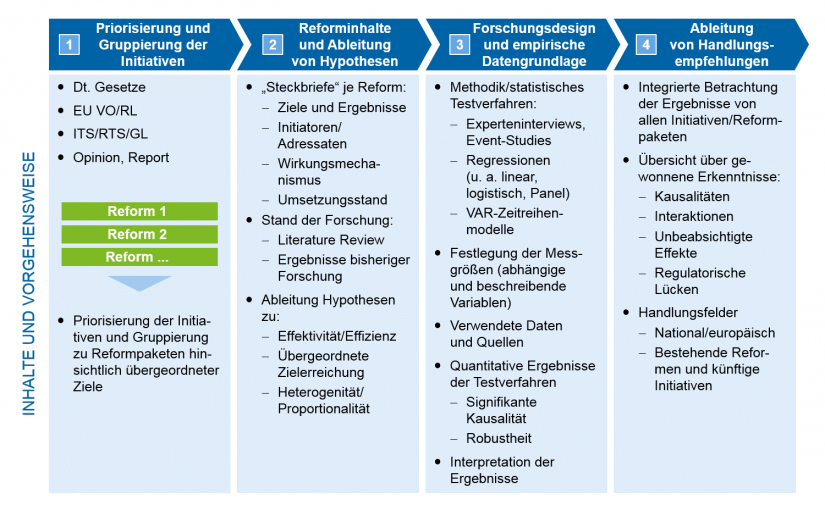

Aufgrund der hohen Anzahl neuer Regulierungsinitiativen, welche seit dem Ende der internationalen Finanzmarktkrise umgesetzt wurden, ist zuerst eine Eingrenzung und Priorisierung der zu analysierenden Initiativen vorzunehmen.

Die Priorisierung sollte dabei auf Basis der Reichweite der regulatorischen Anforderung (Anteil der betroffenen Finanzmarktteilnehmer) und der Stärke des zu erwartenden Regulierungseffekts aus gesellschaftlicher Perspektive vorgenommen werden. Eine anschließende Gruppierung der Initiativen zu Reformpaketen ermöglicht es, neben der isolierten Betrachtung der priorisierten Initiativen bezüglich Effektivität und Effizienz auch charakteristische Unterschiede und Interaktionen zwischen den einzelnen Regulierungsinitiativen aufzuzeigen.

BankingHub-Newsletter

„(erforderlich)“ zeigt erforderliche Felder an

Für eine erste Untersuchung bieten sich die Reformpakete „Stärkung der Eigenkapitalausstattung und Begrenzung von Verschuldung“ sowie „Gewährleistung von Liquidität und Stabilität von Refinanzierung“ an.

Die Reformziele bilden den Ausgangspunkt für eine Quantifizierung von der Effektivität und der Effizienz der Regulierungsinitiativen. Ob eine Initiative ihre Reformziele erreicht hat und ob dies zu kleinstmöglichen gesellschaftlichen Kosten möglich war, ist am besten durch eine hypothesenbasierte Forschungsmethodik feststellbar. Abbildung 2 konkretisiert die Fragestellungen bzw. die verwendeten Definitionen zu Effektivität und Effizienz und zeigt beispielhaft für die Initiativen Leverage Ratio und Liquidity Coverage Ratio die empirisch zu validierenden Hypothesen auf.

Von zentraler Bedeutung ist weiter das Vorgehen für die empirische Hypothesenüberprüfung, welches im Rahmen des Forschungsdesigns festzulegen ist. Die für eine Auswertung heranzuziehenden statistischen Verfahren zur Identifikation von signifikanten Einflussfaktoren und Zusammenhängen sind hypothesenabhängig auszuwählen und werden insbesondere durch die Datenverfügbarkeit beeinflusst. Im Idealfall können die Daten mittels statistischer Modelle analysiert werden (z. B. über Panelregressionen oder Vektorautoregressionen). Aber auch andere Methoden wie Event-Studies sind für die Hypothesenauswertung geeignet; falls hilfreich, ist die Analyse mit Expertenbefragungen abzurunden.

Auch die Auswahl der relevanten Messgrößen für die Zielerreichung und das Kosten-Nutzen-Verhältnis ist stets in Abhängigkeit zu den betrachteten Regulierungsinitiativen vorzunehmen. Eine Pauschalierung des methodischen Vorgehens ist aufgrund der großen Bandbreite an unterschiedlichen Initiativen und zu beantwortenden Fragestellungen nicht möglich. Um dennoch den konkreten Aufbau des Forschungsdesigns aufzuzeigen, wird nachfolgend wieder das Fallbeispiel der „Leverage Ratio (LR)“ und „Liquidity Coverage Ratio (LCR)“ aufgegriffen.

Fallstudie: Forschungsdesign für die Analyse der Leverage Ratio und Liquidity Coverage Ratio

Für die Messung der Effektivität beider Regulierungsinitiativen können Panelregressionen verwendet werden. Entscheidend für die Aussagefähigkeit der Ergebnisse ist die korrekte Identifikation bzw. Approximation der exogenen und endogenen Modellvariablen.

Als erklärende Variable kann die regulatorische Kennzahl selbst verwendet werden. Die endogene Variable muss das Regulierungsziel der Initiative bzw. des Reformpakets erfassen können. Im Fall der „Stärkung der Eigenkapitalausstattung und Begrenzung von Verschuldung“ könnte dies über den Z-Score[10] einer Bank messbar sein (Kennzahl für die Solvabilität einer Bank). Im Fall der „Gewährleistung von Liquidität und Stabilität von Refinanzierung“ kann der Anteil von kurzfristigen Einlagen (Depositen) an der gesamten kurzfristigen Refinanzierung (Kennzahl für das kurzfristige Liquiditätsrisiko einer Bank) dafür analysiert werden.

Ist ein ökonomisch signifikanter Einfluss der Regulierungsgröße auf das Regulierungsziel messbar, so spricht dies für die Effektivität der Regulierung. Es wird allerdings regelmäßig so sein, dass weitere Einflussfaktoren die Erreichung von Regulierungszielen (positiv oder negativ) beeinflussen. Als Kontrollvariable sind daher bankspezifische und makroökonomische Determinanten zu verwenden (z. B. Größe, Profitabilität, Risikovorsorge, GDP und Inflation) sowie fixe Effekte für Zeit und Bank.

Für die Bewertung der Effizienz einer Initiative sind damit verbundene Kosten zu betrachten. Kosten können einerseits direkt bei den betroffenen Finanzinstituten aufgrund z. B. erhöhter Personal- und IT-Infrastrukturkosten (direkte Kosten) anfallen. Andererseits können sich die Effekte der Regulierungen in Form von allokativen Verzerrungen negativ auf die Realwirtschaft auswirken, wenn z. B. hierdurch die Kreditvergabe advers beeinflusst wird (indirekte Kosten bzw. Externalitäten).

Für die Messung der direkten Kosten bietet sich die Durchführung von Expertenbefragungen an, da eine Ableitung der Ergebnisse aus öffentlich verfügbaren Daten nicht möglich ist. Auf makroökonomischer Ebene (indirekte Kosten) können die Wirkungsmechanismen der Regulierungsinitiativen wieder mittels Panelregression analysiert werden, indem die Kennzahlen Leverage Ratio und Liquidity Coverage Ratio z. B. auf die Kreditvergabe einer Bank regressiert werden. Die Kreditvergabe kann dabei anhand der Neukreditvergabe oder des Verhältnisses von Krediten zu Aktiva approximiert werden.

Abbildung 3 fasst das zeb-Vorgehensmodell für eine empirische und objektive Quantifizierung der Effektivität und Effizienz von Regulierungsinitiativen zusammen.

Der empirischen Hypothesenüberprüfung nachgelagert sind die relevanten Handlungsempfehlungen abzuleiten. Insbesondere ist zu adressieren, ob die Ziele der Reformpakete kostengünstiger erreicht oder durch andere Regulierungsinitiativen besser abgedeckt werden können. Zudem ist zu untersuchen, ob sich einzelne identifizierte unerwünschte Effekte der Regulierungsinitiativen durch Reformmodifikation verhindern lassen.

Ausblick und nächste Schritte

Abschließend soll an dieser Stelle der Frage nachgegangen werden, wie ein zielführender Dialog über die Evaluierung der Regulierung zwischen Aufsicht, Politik und Wirtschaft angestoßen werden kann. Eine wesentliche Voraussetzung ist, dass alle Parteien im „Ringen“ um die für sie individuell beste Regulierungsintensität ihre Argumente mit geeigneten wissenschaftlichen Methoden verifizierbar machen.

In der Pflicht ist – neben dem Regelsetzer – insbesondere die Aufsicht, welche fortlaufend die Angemessenheit und Zielerreichung der Regulierung überprüfen sollte. Aber auch Wirtschaft und Bankenverbände sind aufgefordert, ihre Argumentation gegen ein Übermaß an Regulierung fundierter zu begründen – vor allem wenn Regulierungsinitiativen aus ihrer Sicht Zielsetzungen verfehlen und sich lediglich als Kostenverursacher erweisen. Dies muss jedoch stets in dem Bewusstsein geschehen, dass die Gewährleistung der Finanzmarktstabilität für jedes einzelne Institut langfristig von Vorteil ist.