Seit der Finanzmarktkrise 2008 befinden sich die Schweizer Franken Geld- und Kapitalmärkte in einer Tief- bzw. seit Ende 2014 in einer Negativzinsphase. Da das Zinsdifferenzengeschäft bei einer typischen Schweizer Retailbank etwa Dreiviertel des Geschäftsertrags ausmacht, hat diese Entwicklung signifikante Auswirkungen auf den Geschäftserfolg und stellt diese entsprechend vor erhebliche Herausforderungen.

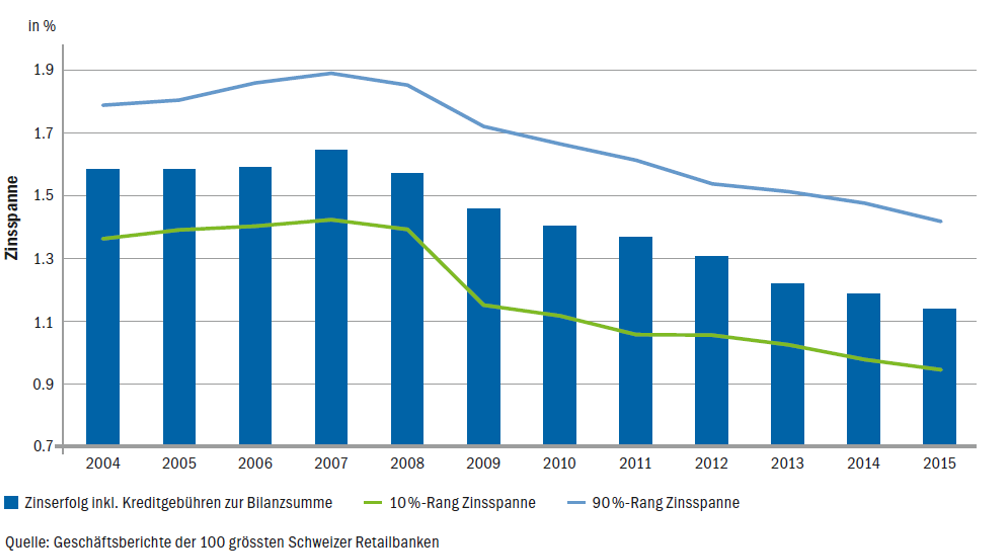

Eine Analyse der Entwicklung der Top-100 Schweizer Retailbanken zeigt, dass die Zinsspanne (berechnet als Zinserfolg im Verhältnis zur durchschnittlichen Bilanzsumme) in den letzten acht Jahren kontinuierlich zurückgegangen ist. Eine typische Schweizer Retailbank erzielte 2007 noch eine Zinsspanne von 1.6%, inzwischen (2015) ist diese auf 1.1% gesunken, was einem Rückgang von mehr als einem Viertel entspricht. Nicht alle Banken sind im gleichen Ausmass von dem Rückgang der Zinsspanne betroffen, was sich durch die hohe Streuung der Zinsspanne in der Stichprobe zeigt. Die Zinsspanne der Top 10% Banken liegt um 0.5 Prozentpunkte höher (i.e. bei 1.4%) als die der 10% schlechtesten Banken (vgl. Abbildung 1).

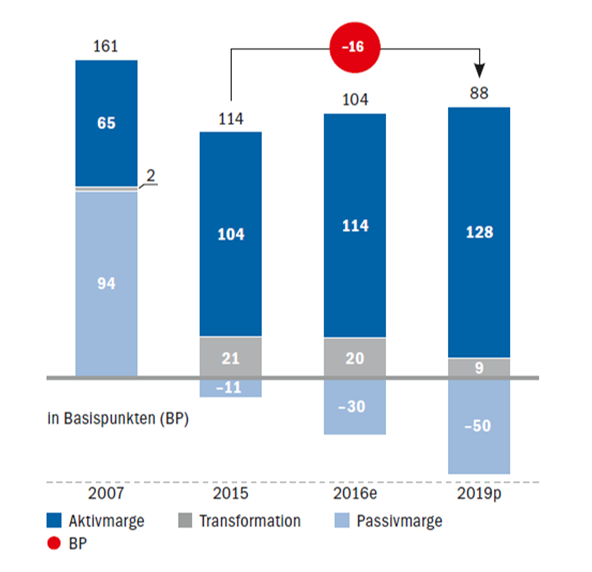

Eine Simulation einer Musterbank unter Berücksichtigung der aktuellen Rahmenbedingungen und Geschäftsstruktur zeigt, dass sich der Trend des Rückgangs der Zinsspanne für eine typische Schweizer Retailbank noch weiter verschärfen wird – die Zinsspanne wird bis 2019 auf 0.9% absinken (vgl. Abbildung 2).

Eine tiefergehende Analyse der Zinsspanne unter Berücksichtigung der drei Komponenten Aktivmarge, Passivmarge und Transformationsbeitrag zeigt, dass sich der Rückgang der Zinsspanne hauptsächlich durch das Wegbrechen der Passivmarge erklären lässt. Gleichzeitig weitet sich die Aktivmarge zwar aus, allerdings kann dieser Effekt den Rückgang der Passivmarge nicht vollständig kompensieren. Jedoch geraten auch die Margen auf der Aktivseite unter Druck, da mit steigenden Margen auch neue Wettbewerber in den Markt einsteigen. Zu nennen sind hierbei insbesondere Pensionskassen und Lebensversicherer, die nach attraktiven Anlageoptionen suchen und sich durch günstigere Konditionen Marktanteile erkaufen.

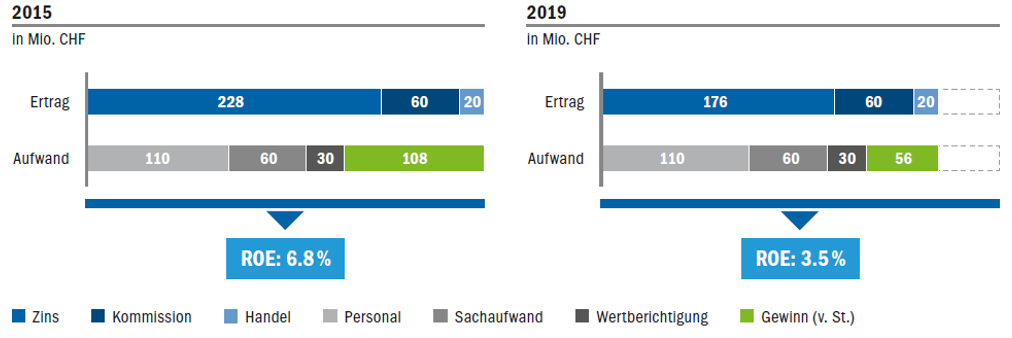

Aufgrund der hohen Abhängigkeit des Gesamtbankergebnisses vom Zinsertrag gerät auch die Profitabilität der Retailbanken unter Druck. Dieser Effekt ist bereits heute spürbar, so ist eine typische Schweizer Retailbank 2015 nur noch in der Lage, einen Return on Equity (RoE) von 6.8% zu generieren. Unter Annahme eines anhaltenden Negativzinsniveaus würde der prognostizierte RoE bis 2019 auf 3.5% fallen, wenn keine zusätzlichen Massnahmen ergriffen werden (vgl. Abbildung 3). Damit könnten die meisten Schweizer Retailbanken die bei rund 5.4%[1] liegende Renditeerwartung auf dem Eigenkapital nicht mehr erfüllen.

Es ist zu erwarten, dass die dargestellten Entwicklungen den Trend zur Konsolidierung im Schweizer Bankenmarkt weiter vorantreiben werden. Um diesem Trend nicht zum Opfer zu fallen, müssen sich die Schweizer Retailbanken klar positionieren. Eine mögliche Strategie ist es, die Bank als Kosten- und Preisführer zu positionieren. Bei dieser Strategie ist die Fokussierung auf den Vertrieb von standardisierten Produkten und eine stärkere Nutzung des digitalen Vertriebs ausschlaggebend. Weitere Möglichkeiten sind der Ausbau alternativer Kundensegmente wie beispielsweise des Gewerbe- und KMU-Geschäft, die Abschöpfung von kundenindividueller Zahlungsbereitschaft unter Nutzung datengetriebener Pricing-Strategien oder der Anpassung der Ertragsstruktur durch zinsunabhängige Gebührenmodelle bzw. dem Ausbau des kostenpflichtigen Beratungsdienstleistungsgeschäfts.

Obwohl kurzfristig nicht mit einem signifikanten Anstieg des Zinsniveaus zu rechnen ist, sollten sich die Schweizer Retailbanken im Rahmen der Szenariofähigkeit auch mit einer „Normalisierung“ des Zinsmarktes auseinandersetzen. Sollten die Zinsen auf ihr übliches Niveau zurückkehren, ist zu erwarten, dass die Immobilienpreise sinken. Insbesondere Banken, deren Kreditportfolio sich in einer gemäss UBS Swiss Real Estate Bubble Index gefährdeten Region konzentriert, sollten analysieren, wie ein Preiszerfall im Immobilienmarkt insbesondere das Geschäft im Gewerbekundensegment beeinflusst.

[1] Unter Annahme eines Beta von 0.65, einem risikolosen Zinssatz von 2.65% und einer Marktrisikoprämie von 6.9% (Durchschnitt über 3 Wirtschaftszyklen, ~ 13 Jahre).