Hintergrund und Zielsetzung

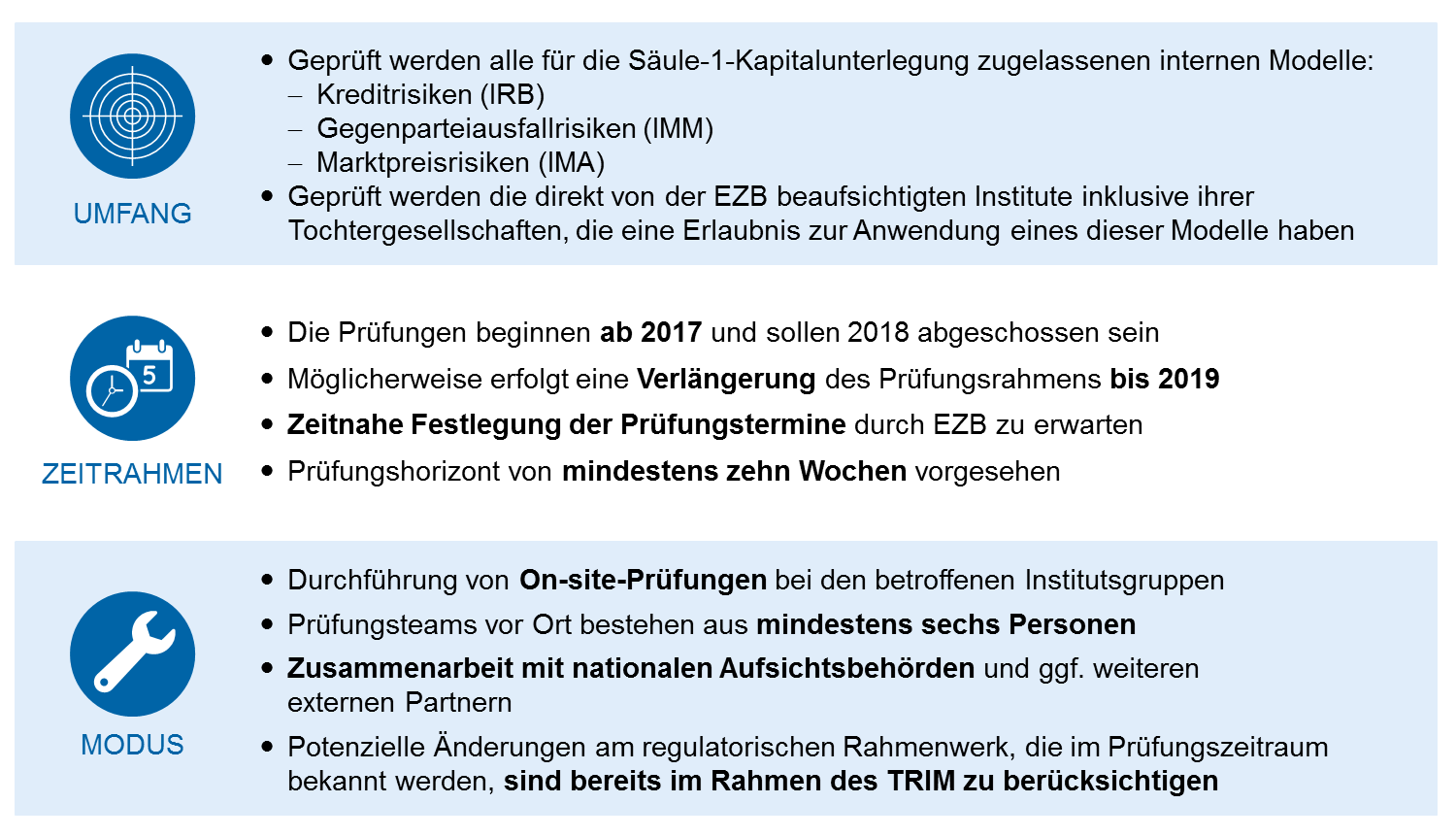

In ihren Aufsichtsprioritäten für 2017 hat die EZB die gezielte Überprüfung interner Modelle (Targeted Review of Internal Models – TRIM) angekündigt, um die Angemessenheit und die Eignung der bereits durch nationale Aufsichtsbehörden genehmigten internen Modelle nach Säule 1 zu beurteilen und zu bestätigen (Vgl. EZB (2016). Dieses auf mehrere Jahre ausgelegte Prüfungsprogramm betrifft alle direkt von der EZB beaufsichtigten Institute, die über eine Zulassung zur Verwendung interner Modelle zur Bestimmung der regulatorischen Eigenmittelanforderungen für Kreditrisiken (IRBA), Gegenparteiausfallrisiken (IMM) oder Marktrisiken (IMA) verfügen (ca. 70 Institute).

Die Vor-Ort-Prüfungen haben im April 2017 begonnen und sollen spätestens innerhalb von drei Jahren abgeschlossen werden. Grundlage der Prüfungen ist ein von der EZB entwickelter TRIM-Leitfaden (Guide for the Targeted Review of Internal Models, vgl. EZB (2017a)), der am 28.02.2017 in einer Konsultationsfassung veröffentlicht wurde. Die Konsultationsfrist lief bis zum 13.04.2017. Insofern ist mit der zeitnahen Veröffentlichung eines überarbeiteten Leitfadens der EZB zu rechnen.

Hintergrund und Anknüpfungspunkt dieses außergewöhnlichen Prüfungsprogramms sind die folgenden Erkenntnisse aus verschiedenen Studien der EBA zum Benchmarking interner Modelle:

- Die aufsichtsrechtlichen Anforderungen an interne Modelle innerhalb der Säule 1 werden in den verschiedenen Mitgliedstaaten auf unterschiedliche Weise im Rahmen der Zulassungsprüfungen ausgelegt und darauf basierend durch die Institute umgesetzt.

- Gepaart mit institutsspezifischen Freiheitsgraden bei der Modellgestaltung resultieren hieraus stark variierende Risikoparameterschätzungen zwischen den Instituten, die sich im Falle vergleichbarer Risikoprofile aus Sicht der Aufsicht nicht nachvollziehen bzw. begründen lassen.[1]

Aus diesen Erkenntnissen leitet die EZB die folgenden wesentlichen Ziele für die TRIM-Prüfungen ab:

- Zum einen soll sichergestellt werden, dass die institutseigenen Berechnungen von risikogewichteten Aktiva (Risk-weighted Assets – RWA) den regulatorischen Anforderungen entsprechen

- Zum anderen soll eine konsistente Berechnung der Risikogewichte über alle Institute erzielt werden. Gleiche Risiken sollen von Instituten auch gleich bewertet werden.

- Letztlich strebt die EZB mit den TRIM-Prüfungen eine Harmonisierung der Aufsichtspraxis im Euroraum und damit gleiche Wettbewerbsbedingungen für alle Institute an.

Der besondere Stellenwert dieser Modellprüfungen für die Aufseher zeigt sich auch in den für das TRIM-Programm allozierten Budgets vom Single Supervisory Mechanism (SSM). So sollen seitens der EZB und der nationalen Aufsichtsinstanzen bis zu 300 Mitarbeiter für TRIM abgestellt und weitere 200 externe Mitarbeiter in der Durchführungsphase hinzugezogen werden. Allein im Jahr 2017 fließen rund 15 % des Gesamtbudgets für den SSM in TRIM. Dies macht TRIM zum bisher größten Einzelprojekt der EZB-Bankenaufsicht und untermauert die Relevanz der Prüfungen für die Institute, vgl. EZB (2017b).

Die nachfolgende Abbildung fasst die wesentlichen Eckpunkte des TRIM-Programms zusammen.

Prüfungsschwerpunkte und Herausforderungen am Beispiel des IRBA

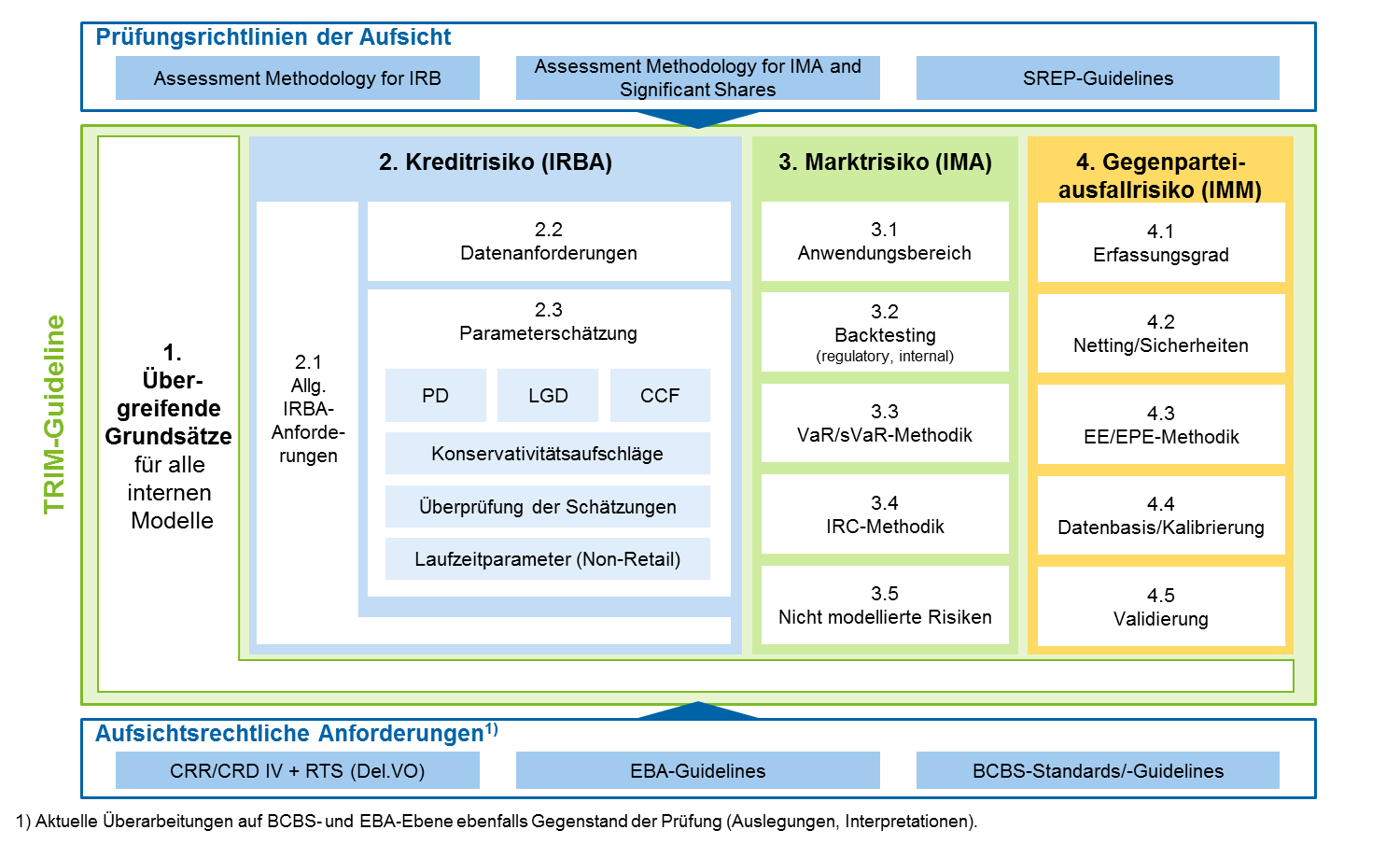

Insgesamt setzt sich das TRIM-Framework aus vier grundlegenden Anforderungsbereichen zusammen: (1) übergreifende Grundsätze für alle internen Modelle sowie (2) spezifische Anforderungen für interne Kreditrisikomodelle (IRBA), (3) interne Marktrisikomodelle (IMA) und (4) interne Modelle für das Gegenparteiausfallrisiko (IMM). Die Prüfungsgrundlage bilden zum einen die konkreten aufsichtsrechtlichen Anforderungen und zum anderen die primär an die Aufsichtsinstanzen gerichteten Leitlinien zu den Prüfungsverfahren.

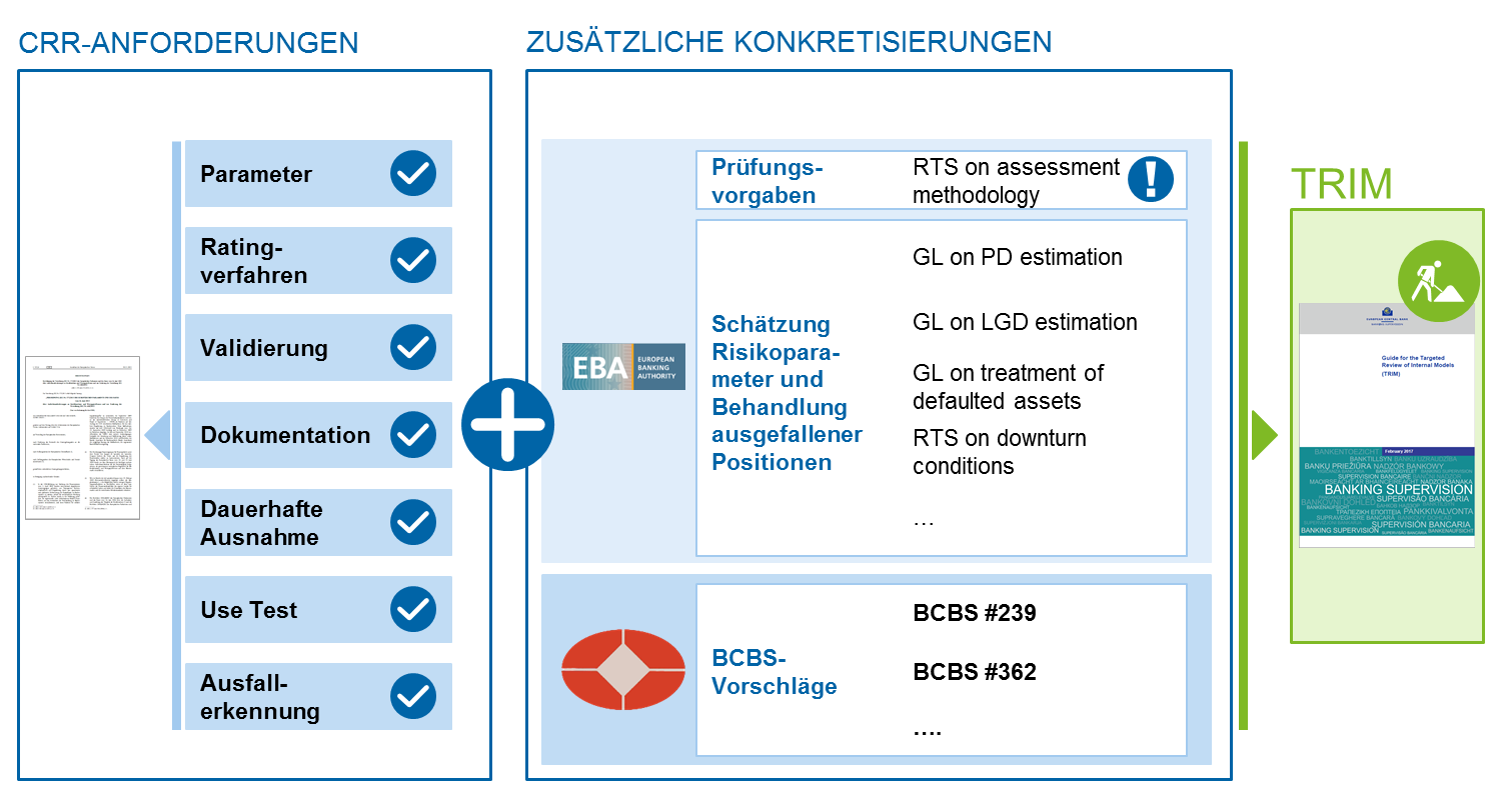

Das den TRIM-Prüfungen zugrunde liegende Regelungswerk geht hierbei deutlich über die bestehenden CRR-Anforderungen an interne Risikomodelle hinaus. Konkret berücksichtigt die EZB bereits zusätzliche Vorgaben der EBA, die darauf ausgelegt sind, die gültigen Anforderungen der Kapitaladäquanzverordnung (Capital Requirements Regulation, CRR) zu konkretisieren. Die Berücksichtigung erfolgt ungeachtet dessen, dass sich die Vorgaben teilweise noch in Konsultation befinden oder zumindest formal noch nicht in Kraft sind.

Speziell mit Blick auf den auf internen Ratings basierenden Ansatz für das Kreditrisiko (IRBA) gehören hierzu beispielsweise Technische Regulierungsstandards mit konkreten Vorgaben für die Prüfung des IRB-Ansatzes durch die Aufsicht (EBA/RTS/2016/03) und Leitlinien zur Schätzung der Risikoparameter PD und LGD zur Behandlung ausgefallener Positionen im IRBA (EBA/CP/2016/21), vgl. EBA (2016a) und EBA (2016b). Darüber hinaus sollen im Rahmen der Prüfungen auch durch den Basler Ausschuss (BCBS) veröffentlichte Änderungsvorschläge am regulatorischen Rahmenwerk Berücksichtigung finden (z. B. BCBS #239, BCBS #362).

Dieses erweiterte regulatorische Anforderungsspektrum wird letztlich im TRIM-Leitfaden zusammengeführt und um zusätzliche Vorgaben zum Prüfungsverfahren ergänzt.

Im Folgenden sollen die Prüfungsinhalte und die vielfältigen Herausforderungen am Beispiel von IRBA-Instituten verdeutlicht werden, für die die beiden TRIM-Prüfungsbereiche „übergreifende Grundsätze für alle internen Modelle“ und „Kreditrisiko (IRBA)“ relevant sind.

Im Rahmen der Prüfung der übergreifenden Grundsätze für alle internen Modelle wird u. a. ein adäquates Rahmenwerk für ein gruppenweites Management von Modellrisiken verlangt. Rollen und Verantwortlichkeiten für interne Modelle auf Ebene der Unternehmensführung sowie auch Gremienentscheidungen müssen nachvollziehbar dokumentiert sein. Neben gruppenweiter Grundsätze müssen ausreichend Ressourcen zur Validierung und internen Revision von internen Modellen vorhanden sein. Ebenso werden die organisatorischen Vorgaben an eine Validierungseinheit weiter konkretisiert.

Die TRIM-Anforderungen sind damit deutlich operationaler als die der CRR. Insbesondere geht die Forderung nach dokumentierten Nachweisen einer gelebten Modell-Governance, d. h. die Forderung der Verankerung der internen Modelle in entsprechenden Gremien- und Entscheidungsprozessen auf Top-Managementebene, vielfach über die gelebte Praxis hinaus.

Die Beseitigung von Umsetzungslücken gerade im Bereich der Modell-Governance ist im Regelfall sehr ausgestaltungs- und abstimmungsintensiv. Dazu gehören unter Umständen auch die Schärfung von Verantwortungsbereichen und das Aufsetzen neuer Gremien(-strukturen) und Dokumentationsprozesse zur Protokollierung der Governance-Compliance.

Die Prüfung der Allgemeinen IRB-Anforderungen soll Mängel der gelebten Anwendung der Modelle in der Institute zum Vorschein bringen. Im Fokus stehen u. a. der IRBA-Einführungsprozess und die Überwachung der dauerhaften Ausnahme von institutsspezifischen Portfolios vom internen Ratingansatz (Permanent Partial Use – PPU). Aber auch Themen zur Konsistenz der Modellverwendung (Use Test), zu Modelländerungen (Model Change Policy) als auch die Einbindung Dritter werden in den Instituten unter die Lupe genommen.

Vorhandene Freiheitsgrade in Bezug auf die institutsspezifische Umsetzung allgemeiner IRB-Anforderungen gemäß CRR werden im Zuge umfangreicher Konkretisierungen dieser Anforderungen im TRIM-Leitfaden deutlich eingeschränkt. Beispielhaft kann hier die deutliche Detaillierung der Verwendungsanforderungen gegenüber den vergleichsweise auslegungsbedürftigen Vorgaben der CRR angeführt werden.

Es ist zu erwarten, dass aktuelle Umsetzungen in den Instituten nicht alle geforderten Bestandteile ausreichend berücksichtigen. Institutsspezifische Auslegungen und Umsetzungen der CRR-Anforderungen müssen vor diesem Hintergrund kurzfristig mit den konkretisierten Anforderungen im TRIM-Leitfaden abgeglichen werden.

Der TRIM-Prüfungsleitfaden enthält daneben auch konkrete Datenanforderungen – meist im Kontext der Datenqualität – als Bedingung für die Nutzung des IRBA. Die notwendige Harmonisierung der Definitionen von Daten innerhalb von Institutsgruppen wird so zu einem weiteren Thema im Rahmen von TRIM. Datenqualität galt bislang „nur“ als eine implizite Anforderung bzw. notwendige Vorbedingung für die erfolgreiche Modellabnahme. Nun erfolgt mit TRIM allerdings eine deutliche Formalisierung der Anforderungen in der Form von konkreten Vorgaben für Verantwortlichkeiten, Anweisungen und Prozesse zur Sicherstellung der Datenqualität. Insbesondere dürfte der konzeptionelle Aufwand zur Erarbeitung eines internen Rahmenwerks steigen.

Zuletzt soll an dieser Stelle auf die umfangreichen Konkretisierungen in Bezug auf die Anforderungen an die Parameterschätzung hingewiesen werden. Wie bereits zu Beginn des Artikels erwähnt, zielt die Prüfung der EZB im Besonderen darauf ab, die in Auswirkungsanalysen festgestellten, teilweise großen Differenzen bezüglich der berechneten Eigenmittelanforderungen im IRBA bei vergleichbaren Risikopositionen zu beseitigen. Gerade im Fall der Parameterschätzungen befinden sich viele Anforderungen zwar noch in Konsultation, wurden von der EZB jedoch bereits als Prüfungsbestandteil benannt.[2]

Aus diesem Grund wird vorbereitend zur TRIM-Prüfung empfohlen, Auswirkungsanalysen zur Ermittlung des Änderungsbedarfs an den IRBA-Modellen durchzuführen. Unter dem Strich sind hohe Aufwände zur Anpassung der Datenhistorien und Schätzverfahren an die neuen Anforderungen zu erwarten. Im Ergebnis sollten zumindest adäquate Maßnahmenpläne für TRIM vorliegen. So sind im Idealfall sogar Quick Wins bereits im Vorfeld der EZB-Prüfung realisierbar.

Zusammenfassend lässt sich feststellen, dass Institute, deren IRBA-Umsetzungsstand alleine auf den Anforderungen der CRR basiert, große Gefahr laufen, von den neuen bzw. konkretisierten Anforderungen des TRIM-Leitfadens in der Kürze der Zeit „überrannt“ zu werden.

Handlungsfelder für eine erfolgreiche TRIM-Prüfung

Im Zuge der TRIM-Prüfungen drohen den Instituten im Falle zahlreicher und/oder erheblicher Feststellungen höhere Eigenmittelanforderungen aufgrund konservativerer Risikoparameterschätzungen (z. B. höhere Sicherheitsaufschläge) oder direkter Eigenmittelaufschläge (z. B. für nicht quantifizierbare Modellrisiken). Nicht zuletzt kann die Beseitigung von Feststellungen erhebliche Aufwände zur Anpassung von Modellen, Prozessen, Systemen und Dokumentationen verursachen.

Diese potenziellen Konsequenzen unterstreichen die Bedeutung einer frühzeitigen Analyse möglicher Schwachstellen und einer Ableitung des hieraus resultierenden Handlungsbedarfs in den Instituten. Wie die Erfahrungen aus vergleichbaren Initiativen der EZB immer wieder bestätigen, zahlt sich eine frühe Vorbereitung auf derartige Prüfungen insofern aus, dass bestehende Schwachstellen frühzeitig ausgeräumt werden können und Feststellungen möglichst von vornherein vorgebeugt wird.

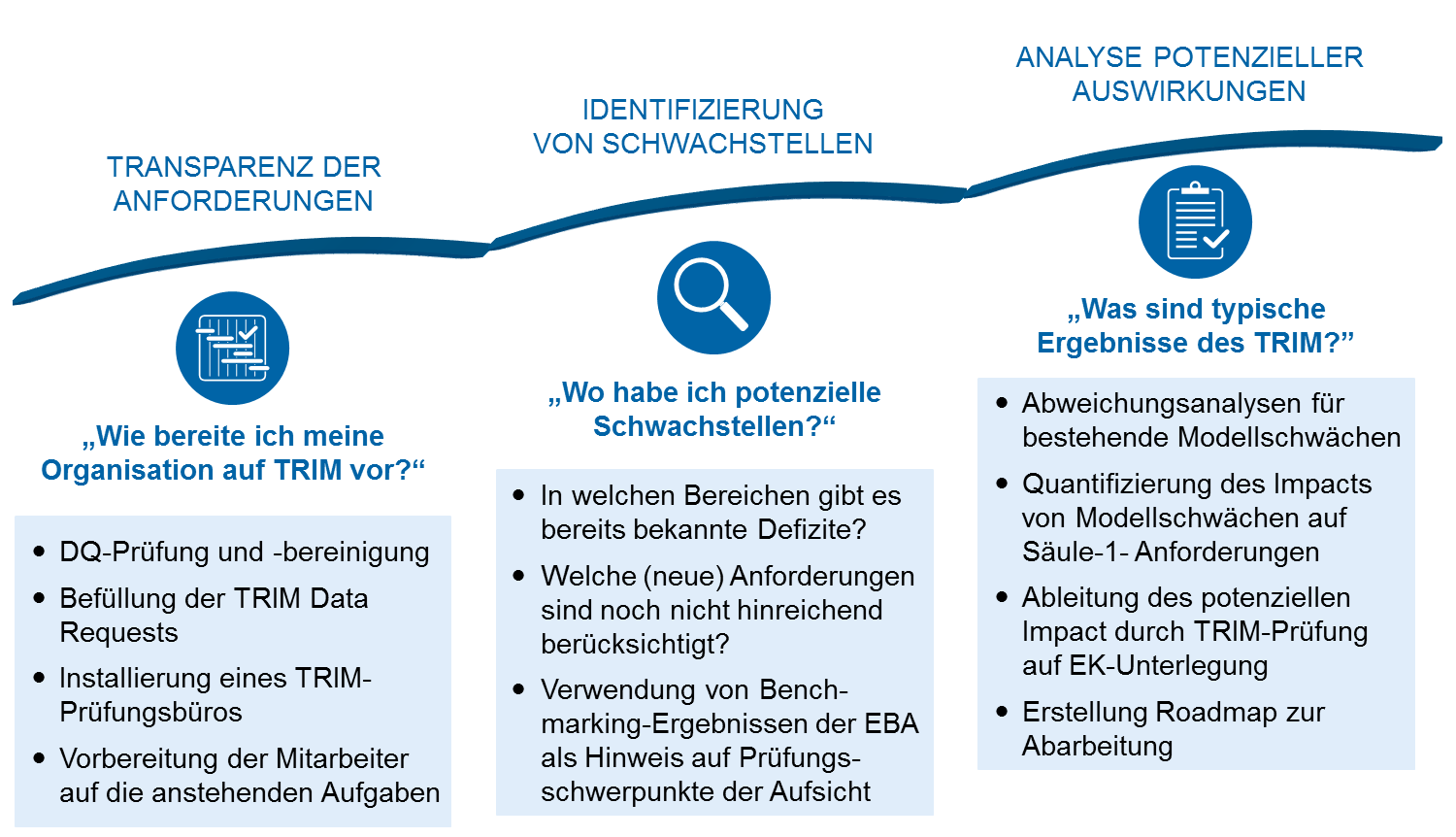

Besonders bewährt hat sich in solchen Fällen ein Check-up, der sich in drei aufeinander folgende Schritte unterteilt:

- Transparenz der Anforderungen: Im ersten Schritt wird eine Gesamtaufnahme der vielfältigen Anforderungen individuell für das Institut durchgeführt. Außerdem werden Infrastrukturen geschaffen, die für die TRIM-Analyse notwendig sind und die Mitarbeiter auf den TRIM grundlegend vorbereiten.

- Identifizierung von Schwachstellen: Im zweiten Schritt werden die potenziellen Schwachstellen aus TRIM-Sicht unter Verwendung von branchenweiten Benchmarks und EZB-Prüfungsexpertise identifiziert.

- Analyse potenzieller Auswirkungen: Nachdem mögliche Gaps identifiziert worden sind, können im dritten Schritt die Auswirkung auf das Institut bewertet werden. Zudem gilt es in diesem Zusammenhang, die Handlungsbedarfe festzulegen und eine Roadmap für die Beseitigung der Schwachstellen abzuleiten.

Bei den TRIM-Prüfungen zeigt sich einmal mehr, dass tiefe Detailkenntnis und Prüfungserfahrung erfolgskritisch für die Bewältigung der Herausforderungen sind. Viele Details des TRIM-Prüfungsleitfadens lassen Deutungsspielräume zu.

Eine frühzeitige, einheitliche Auslegung innerhalb der Institute schafft hier Transparenz. Aus bisherigen EZB-Prüfungen (z. B. AQR) lassen sich Erwartungshaltung und Vorgehen für die TRIM-Vor-Ort-Prüfungen durch die Aufsichtsteams der EZB ableiten. Kritische Sachverhalte aus Sicht der Aufseher können so vorbereitend bereinigt werden.

Entscheidend für die reibungslose Bewältigung der TRIM-Prüfung im eigenen Haus ist nicht zuletzt das Wissen um die Auswirkungen der neuesten regulatorischen Initiativen rund um die zu prüfenden internen Modelle.

Da der TRIM auf Ebene der Institutsgruppe durchgeführt wird, ist mit zeitversetzten Prüfungen innerhalb einer Institutsgruppe zu rechnen. Dementsprechend ist es empfehlenswert, die grundsätzlichen Anforderungen des TRIM um Lessons Learned aus den bereits durchlaufenen TRIM-Prüfungsabschnitten auf Einzelinstitutsebene sukzessive zu ergänzen, um sich auf ausstehende Institutsprüfungen vorzubereiten. In diesem Zusammenhang können Schwachstellen einer Konzern-Governance und deren Behebung durch die EZB innerhalb des TRIM-Prüfungsprozesses mitanalysiert bzw. überwacht werden.

Eine Antwort auf “Targeted Review of Internal Models (TRIM)”

Hackl

TRIM Erklärung