- Kredit-, Marktpreis- und operationelle Risiken,

- Zinsänderungsrisiken des Anlagebuchs,

- Risiko einer übermäßigen Verschuldung,

- Konzentrationsrisiken und deren Steuerung,

- Liquiditätsrisiken und das Management dieser,

- Ergebnisse von Stresstests,

- Auswirkungen von Diversifikationseffekten und deren Berücksichtigung in Modellen,

- Bewertung des Systemrisikos,

- Geschäftsmodell der Institute,

- Regelungen zur Unternehmensführung und -kontrolle von Instituten, ihre Unternehmenskultur sowie

- Fähigkeit der Mitglieder des Leitungsorgans zur Erfüllung ihrer Pflichten

Die Konsultationsphase des Entwurfs endet am 07. Oktober 2014. Die Anwendung der Guidelines soll ab 01. Januar 2016 erfolgen, wobei für die Ausübung aufsichtlicher Maßnahmen Übergangsregelungen vorgesehen sind.

Bausteine und Inhalt des SREP

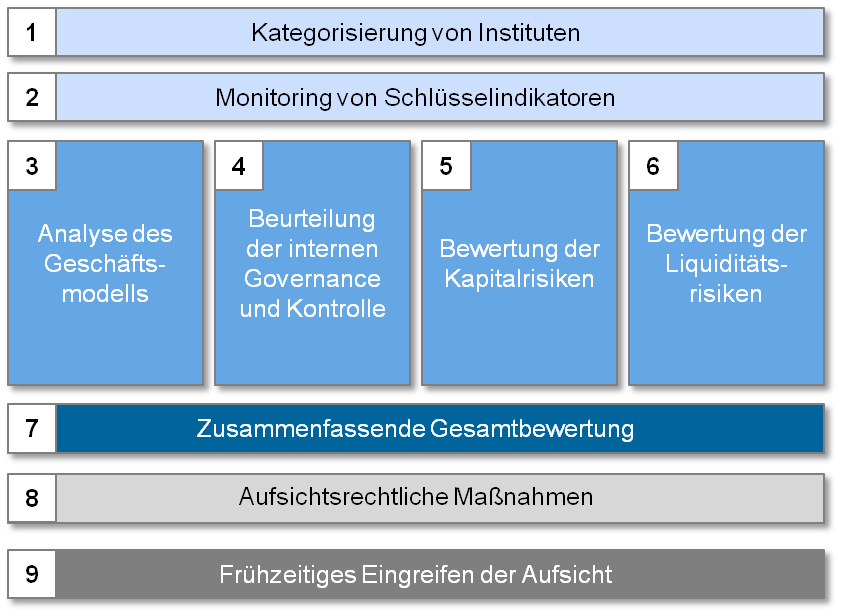

In der SREP-Guideline definiert die EBA einen Rahmen für den aufsichtlichen Überprüfungs- und Bewertungsprozess (SREP) in Europa mit folgenden in der Abbildung 1 dargestellten neun Elementen.

Abbildung 1: Bausteine des Supervisory Review and Evaluation (SREP) (Quelle: vgl. EBA/CP/2014/14, zeb)

Abbildung 1: Bausteine des Supervisory Review and Evaluation (SREP) (Quelle: vgl. EBA/CP/2014/14, zeb)1. Kategorisierung von Instituten

Sämtliche Institute innerhalb der EU werden anhand ihrer Größe, ihrer Struktur, ihrer internen Organisation, ihrer Ausrichtung sowie der Komplexität ihrer Aktivitäten durch die nationalen Aufsichtsbehörden einer von vier Kategorien zugeordnet.

- Kategorie 1: Global systemrelevante Institute

- Kategorie 2: Große bis mittelgroße Institute, die hauptsächlich im Inland aktiv sind und grenzüberschreitende Aktivitäten nur in geringem Umfang anbieten.

- Kategorie 3: Mittlere bis kleine Institute, die ausschließlich im Inland aktiv sind und nur eingeschränkte Bankdienstleistungen anbieten.

- Kategorie 4: Kleine Institute, die nicht den ersten drei Kategorien zugeordnet werden können.

Die Einstufung reflektiert hierbei den Systemgefährdungsgrad des jeweiligen Instituts und bestimmt die Frequenz, Tiefe und Breite in der das aufsichtliche Überprüfungsverfahren durchgeführt wird (Proportionalitätsprinzip). Die Kategorisierung der Institute wird regelmäßig sowie anlassbezogen überprüft. In Abhängigkeit von der Kategorisierung eines Instituts bestimmt sich der Turnus zur Durchführung des SREP sowie die Intensität der jeweiligen Prüfung.

2. Monitoring von Schlüsselindikatoren

Die nationalen Aufsichtsbehörden werden verpflichtet, ein vierteljährliches Monitoring von finanziellen und nicht-finanziellen Schlüsselindikatoren durchzuführen, um Veränderungen der Finanzlage oder im Risikoprofil eines Instituts frühzeitig zu identifizieren. Hierzu sollen die zuständigen Behörden ein System entwickeln, anhand dessen Verschlechterungen oder Anomalien in der Beschaffenheit einzelner Indikatoren schnell erkannt werden können. Sofern erforderlich können für einzelne Indikatoren auch Grenzwerte festgelegt werden.

Die von den zuständigen Behörden festgelegten Indikatoren und Grenzwerte sollten die Größe, Komplexität, das Geschäftsmodell sowie das Risikoprofil des Instituts berücksichtigen. Hierbei können auch Vergleiche zu anderen Instituten bzw. Peer Groups herangezogen werden. Außerdem kann die zuständige Behörde, sofern verfügbar, auch makroökonomische Daten für das Monitoring heran ziehen.

Ergeben sich im Rahmen des Monitorings Auffälligkeiten, hat die zuständige Behörde die Ursache der Veränderung herauszufinden sowie die Materialität für das jeweilige Institut zu bestimmen. Hierzu kann die zuständige Behörde eine vollständige Überprüfung des Instituts oder Schwerpunktprüfungen veranlassen.

3. Analyse des Geschäftsmodells

Mittels der Analyse des Geschäftsmodells des Instituts bewerten die zuständigen Behörden, inwieweit die Fähigkeit zur Erzielung von kurzfristigen Gewinnen erfüllt sowie die Nachhaltigkeit der strategischen Ausrichtung gegeben ist.

Im Rahmen einer vorläufigen Einschätzung der wichtigsten Länder, Niederlassungen, Geschäftsfelder und Produkte werden die Schwerpunkte der Analyse festgelegt. Anhand der Beurteilung des Geschäftsumfeldes des Instituts macht sich die zuständige Behörde ein umfassendes Bild der makroökonomischen Marktentwicklung sowie der strategischen Intentionen der Peergruppe des Instituts. Für die Beurteilung des aktuellen Geschäftsmodells werden quantitative und qualitative Faktoren berücksichtigt. Die quantitativen Faktoren zielen hierbei darauf ab, die finanzielle Performance sowie den Risikoappetit des Instituts im Vergleich zur Peergruppe einzuschätzen. Anhand der qualitativen Faktoren werden die Erfolgsfaktoren sowie die wesentlichen Abhängigkeiten des Instituts identifiziert. Neben einer Einschätzung der aktuellen Situation erfolgt auch eine Bewertung der strategischen Ausrichtung sowie der Finanzplanung des Instituts. Auf Basis der vorangegangenen Analysen beurteilen die zuständigen Behörden die Existenzfähigkeit und Nachhaltigkeit des Geschäftsmodells und identifizieren die wesentlichen Schwachstellen.

4. Beurteilung der internen Governance sowie des internen Kontrollsystems (IKS)

Die Beurteilung des übergreifenden internen Governance-Rahmenwerks umfasst eine Einschätzung der Organisationsstruktur des Instituts sowie der Eignung des Leitungsorgans. Die Unternehmens- und Risikokultur des Instituts werden hinsichtlich ihrer Angemessenheit unter Berücksichtigung der Größe und Komplexität beurteilt. Hierbei erfolgt u.a. auch eine Einschätzung, ob das Leitungsorgan seine übergeordnete Verantwortung für das Institut übernimmt und die Anforderungen an die strategische Ausrichtung erfüllt und ob die Unternehmenskultur ein Umfeld schafft, das effektive Entscheidungsprozesse innerhalb des Instituts sicherstellt. Ferner bewerten die zuständigen Behörden die Angemessenheit der Vergütungsrichtlinien und der -politik des Instituts. Die Beurteilung des Risikomanagement-Rahmenwerks umfasst die Bewertung der Risikostrategie, der Angemessenheit des ICAAP (Internal Capital Adequacy Assessment Process)- und ILAAP (Internal Liquidity Adequacy Assessment Process)-Rahmenwerks sowie der Angemessenheit der Methoden und Prozesse zur Durchführung der Stresstests. Die Funktionsfähigkeit des internen Kontrollsystems wird daran beurteilt, ob die implementierten Kontrollen unabhängig und in allen Geschäftsbereichen umgesetzt sind sowie anhand der implementierten Prozesse zur Risikoerkennung und -überwachung. Die implementierten Informations- und Kommunikationssysteme des Instituts werden hinsichtlich ihrer Eignung beurteilt. Zum Abschluss der Bewertung der internen Governance und des internen Kontrollsystems nehmen die zuständigen Behörden eine Einschätzung bezüglich der Angemessenheit des vom Institut entwickelten Sanierungsplans vor.

5. Kapitalrisiken und -adäquanz

Im Rahmen dieses Prüfschritts erfolgt die Beurteilung der Kapitalrisiken und die Fähigkeit des Instituts, diese Risiken zu tragen (ICAAP). Zu den betrachteten Risiken zählen das Kredit- und Gegenpartei-, das Markt-, das operationelle Risiko und das Zinsänderungsrisiko aus dem Anlagebuch.

Die Beurteilung der Kapitaladäquanz erfolgt, indem die Aufsicht auf Basis ihrer Risikobewertungen, der ICAAP-Berechnungen und Benchmarks den erforderlichen Kapitalbedarf zur Deckung der unerwarteten Risiken und anderen (bspw. aufgrund Governance-Schwächen) ermittelt (TSCR: Total SREP Capital Requirements). Anschließend werden unter Berücksichtigung des Kapitalpuffers und ggf. weiterer Puffer die Gesamtkapitalanforderungen berechnet (OCR: Overall Capital Requirement). Die Gesamtkapitalanforderungen OCR muss das Institut im erwarteten Wirtschaftszyklus mit seinem aufgestellten Kapitalplan und die TSCR im Stressfall (institutseigener ICAAP-Stresstest und/oder Ankerstresstest der Aufsicht) für 2 bis 5 Jahre einhalten.

6. Liquiditätsrisiken und -adäquanz

Fokus der Analyse ist die Beurteilung der Liquiditätsrisiken und die Angemessenheit der Liquiditätsquellen, diese zu tragen (ILAAP). Dabei erfolgt die Bewertung des Liquiditätsrisikos, des Fundingrisikos und des Managements dieser. Ob das Institut diese Risiken mit der vorhandenen Liquidität tragen kann, wird auf Basis des Instituts ILAAPs, der zuvor generierten Risikoeinschätzung durch die Aufsicht, Benchmark-Berechnungen und anderen Instrumenten (bspw. Stresstesting) beurteilt. Außerdem ermittelt die Aufsicht auch unter Berücksichtigung des Geschäftsmodells und -strategie sowie potentieller systemischer Liquiditätsrisiken, ob weitere Liquiditätsanforderungen erforderlich sind. Die Höhe bzw. Art der Liquiditätsanforderungen ermittelt die Aufsicht mit Hilfe von aufsichtlichen Benchmarks, welche für unterschiedliche Businessmodelle entwickelt werden sollen. Grundlage dafür können bspw. Daten aus den LCR und NSFR-Institutsmeldungen und auch Stresstests sein. Als Ergebnis können beispielsweise eine höhere LCR, die Länge der Mindest- survival period oder auch ein Mindestmaß an liquiden Assets vorgeschrieben werden.

7. Zusammenfassende Gesamtbewertung

Ergebnis der Beurteilung des Geschäftsmodells (3), der Governance und IKS (4), der Kapitalrisiken (5) und der Liquiditätsrisiken (6) ist jeweils ein 4-stufiger Score: 1 = keine erkennbaren Risiken bis 4 = hohes Risiko.

Anschließend erfolgt die SREP-Gesamtbewertung des Instituts auf Basis der Erkenntnisse aus den Teilbewertungen, insbesondere bzgl. der Risiken des Instituts, dessen Möglichkeit, mit Hilfe der Governance und Kontrollsysteme die Schwächen zu managen oder mit Hilfe des Businessmodells und der Strategie diese zu vermeiden, ob die Eigenmittel und die Liquiditätsreserven die Risiken ausreichend decken und das positive und negative Zusammenspiel dieser Teilelemente.

Das Ergebnis wird zusätzlich von der Materialität der identifizierten Schwächen aus den Teilprüfungen und deren Auswirkungen sofern sie nicht ausgeräumt wurden beurteilt. Zusätzlich spielt für die Gesamtbeurteilung eine Rolle, ob und welche Maßnahmen schon in den Teilprüfungen definiert wurden und wie deren Zusammenspiel ist. Auf Basis dieser Überlegungen wird der Gesamt-SREP-Score vergeben – ebenfalls ein Score von 1 bis 4. Zusätzlich wird die Kategorisierung der Institute im Gesamt-SREP um eine Kategorie ergänzt: F = ausfallendes Institut bzw. wahrscheinlich ausfallend. In Abhängigkeit des Gesamt-SREP-Ergebnisses sind Maßnahmen zur Behebung der identifizierten Schwächen, künftige aufsichtliche Aktivitäten sowie ggf. frühe Interventionen gemäß BRRD zu definieren.

8. Definition und Kommunikation von aufsichtsrechtlichen Maßnahmen

Die Aufsichtsbehörden können Kapital-, Liquiditäts- und andere Maßnahmen erlassen. Zu ersteren gehören beispielsweise zusätzliche Kapitalanforderungen, die Bildung von Kapitalrücklagen, Verbot von Gewinnausschüttungen oder erhöhte Eigenmittelanforderungen für spezielle Assets. Neben den erhöhten Liquiditätsanforderungen wie in Punkt 6 beschrieben, können die Aufsichtsbehörden beispielsweise Beschränkungen bzgl. Laufzeitdifferenzen zwischen Aktiv und Passiva definieren.

Zu den weiteren Maßnahmen gehören z.B. organisatorische Anpassungen im Risikomanagement, Beschränkungen im Produktangebot und Verbesserungen in der Governance und den Kontrollsystemen

9. Frühzeitiges Eingreifen der Aufsicht

Bei drohendem zeitnahen Verstoß gegen aufsichtsrechtliche Kennzahlen oder bspw. dramatischer Verschlechterung der Finanzlage können die Aufsichtsbehörden Maßnahmen gemäß Artikel 27 BRRD anordnen. Diese umfassen:

- die Verpflichtung des Leitungsorgans ein detailliertes Aktionsprogramm zur Überwindung der Probleme vorzulegen,

- die Einberufung einer Versammlung der Anteilseigner zur Vorlage durch die zuständigen Behörden bestimmter Beschlussfassungen,

- die Entlassung oder des Ersatzes von Mitgliedern der Geschäftsleitung bzw. des Leitungsorgans aus ihrer Funktion,

- die Änderung der Geschäftsstrategie des Instituts,

- die Änderung der rechtlichen oder operativen Strukturen des Instituts,

- die Durchführung von Vor-Ort-Kontrollen zur Beschaffung von Informationen zur Aktualisierung des Abwicklungsplans,

- die Vorbereitung der Abwicklung des Instituts sowie

- die Bewertung der Vermögenswerte und Verbindlichkeiten des Instituts.

Fazit: SREP als Chance begreifen!

Die Überarbeitung des aufsichtlichen Überprüfungsprozesses sollte durch die Schaffung eines level playing fields der Bankenaufsicht in Europa als Chance begriffen werden. Denn die vermeintlich höheren Anforderungen an den aufsichtlichen Überprüfungsprozess tragen zu einer wesentlichen Verbesserung der Transparenz über die Anforderungen und die Prüfungssystematik der zuständigen Behörden bei. Inwieweit sich diese Standards von den bereits heute in Deutschland etablierten Vorgehensweisen unterscheiden, bleibt in der Praxis abzuwarten.

Grenzüberschreitend tätige Institute profitieren von einem einheitlichen Überprüfungsprozess durch eine Aufsichtsbehörde. Durch die regelmäßigen Kontrollen und die damit verbundenen Hinweise sowie die Auflage von wirkungsvollen Maßnahmen der zuständigen Behörden werden die Institute in die Lage versetzt, vor dem Eintritt eines Ausfalls entsprechende Gegenmaßnahmen zu ergreifen. Auch der regelmäßige Kontakt mit den Aufsichtsbehörden, die eingehende Analyse der institutsspezifischen Geschäftsmodelle sowie die Beurteilung der strategischen Ausrichtung wird das Verständnis für die Besonderheiten eines Instituts verbessern und mittel- bis langfristig zu einer verbesserten Adäquanz in der Bewertung sowie in den auferlegten Maßnahmen führen.

Es ist bereits heute erkennbar, dass der aufsichtliche Überprüfungsprozess fundamentalen Änderungen unterzogen wird. Auch wenn diese derzeit noch nicht vollumfänglich abschätzbar sind, können Institute bereits heute die ersten Maßnahmen einleiten. So empfiehlt es sich, möglichst frühzeitig einen so genannten „Single Point of Contact“ für den SREP innerhalb des Instituts zu etablieren, der die zuständige Behörde begleiten und den Überprüfungsprozess institutsweit einheitlich steuern kann.

Zudem zeigt sich, dass im Rahmen des SREP die Notwendigkeit bestehen wird, Informationen aus unterschiedlichen Datenhaushalten und Bereichen zusammenzuführen. Dies entspricht den aktuellen Zielsetzungen der Aufsicht, die im BCBS #239 – Risk Data Aggregation bereits formuliert wurden. Im Rahmen einer ersten institutsinternen Überprüfung (SREP Check-Up) können bereits heute wesentliche Hindernisse identifiziert werden, die frühzeitig durch geeignete Maßnahmen beseitigt werden können.