Zehn Schritte zur steigerung regulatorischer effizienz

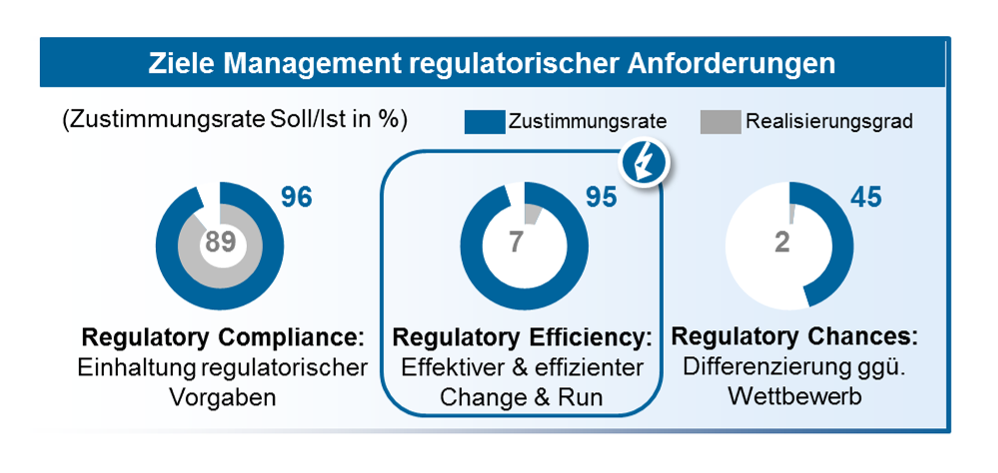

zeb ist überzeugt davon, dass eine Steigerung der regulatorischen Effizienz kurzfristig zu einer Reduktion der regulatorischen Gesamtkosten um etwa 20% und langfristig zu einer Optimierung um 40% führen kann. Angesichts dieser Zahlen kann regulatorische Effizienz zu einem potentiell bedeutenden Wettbewerbsfaktor werden.

Die folgenden zehn Schritte stellen einen Leitfaden zur Steigerung der regulatorischen Effizienz dar.

Verbesserung der regulatory analytics

Schritt 1: Enge Einbindung des gesamten Top Managements erreichen

Regulatorische Effizienz sollte nicht nur Teil der Agenda von Finanz- und Risikovorstand sein, sondern muss darüber hinaus auch vom CEO und anderen Vorstandsmitgliedern verstanden und in der gesamten Bank kommuniziert werden. Um eine wirkliche Einbindung des Managements zu erreichen, muss der regulatorische Einfluss auf das Business-, Operating-, Finance- und Risk-Modell der Bank ganzheitlich transparent sein. Die Marktpraxis zeigt, dass bei Banken, in denen die Verantwortung hierfür dem CEO-Bereich zugeordnet ist, das Management-Buy-In wesentlich höher ist.

Schritt 2: Weitestmögliche Zentralisierung des regulatorischen Monitoring

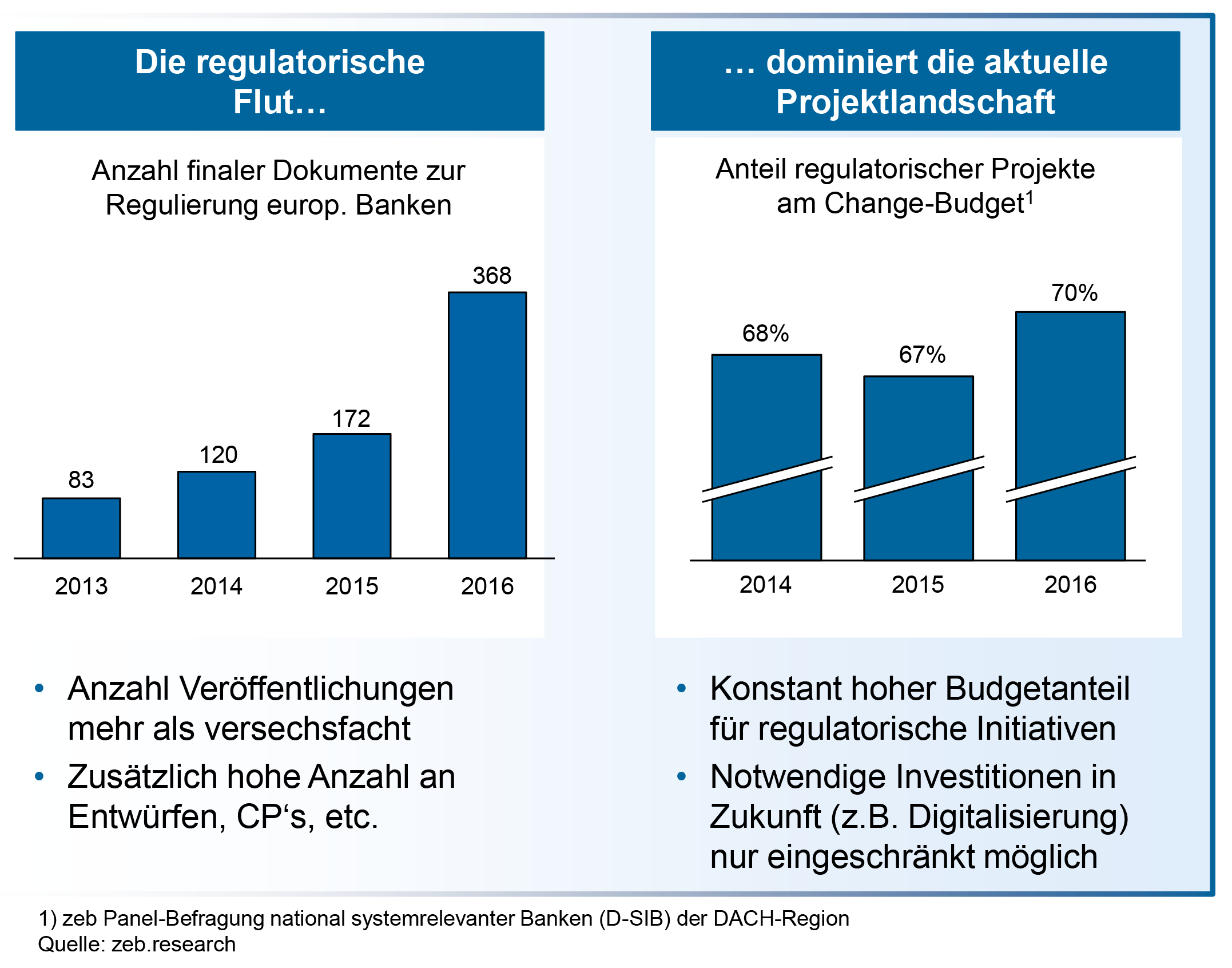

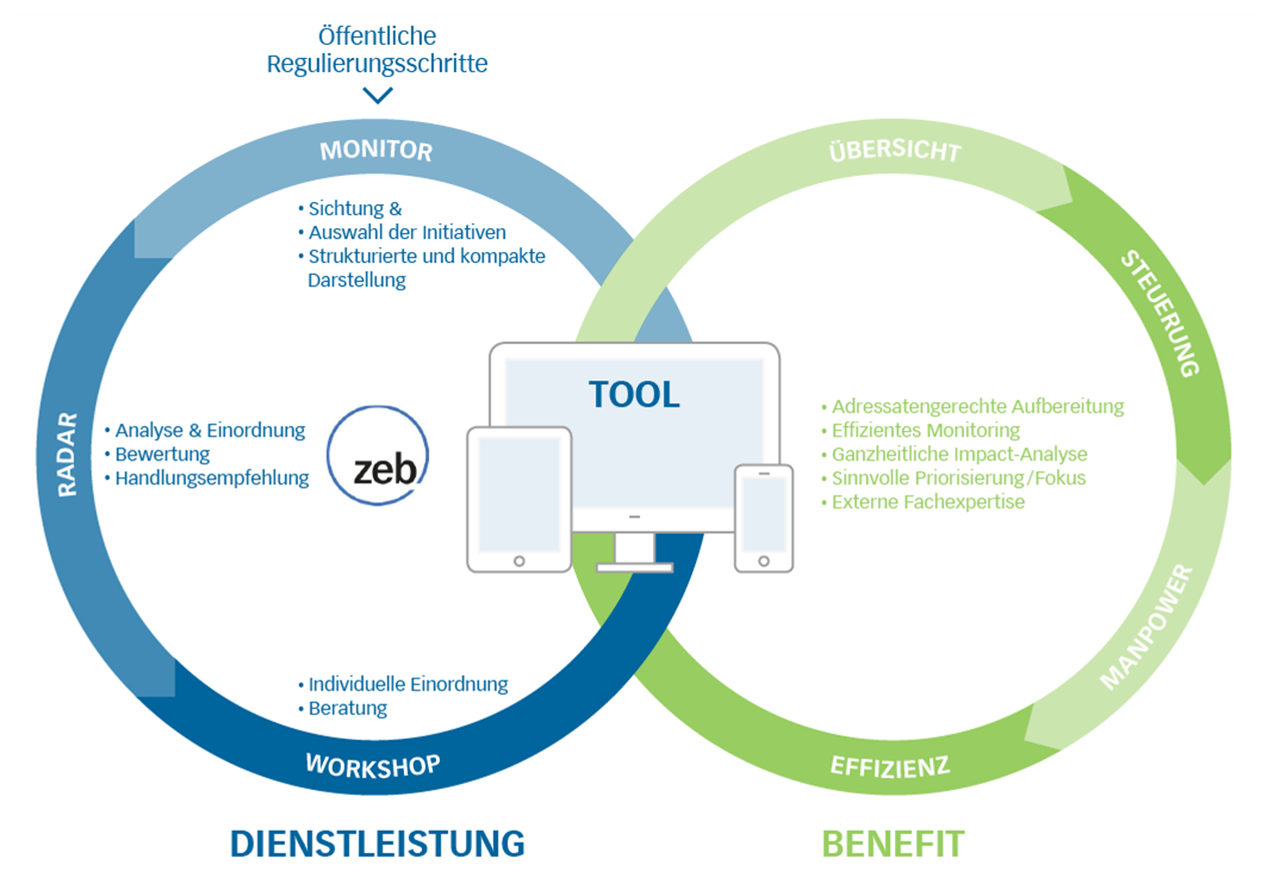

Als essenzieller Teil des regulatorischen Managements muss die Flut an Regulatorik auf effiziente Weise beobachtet und priorisiert werden. Um eine ganzheitliche Betrachtung der regulatorischen Änderungen zu erhalten und um das Timing der „Change-the-Bank“ Aktivitäten zu verbessern, muss ein Überwachungssystem installiert werden, dass alle Veränderungen/Anträge von verschiedenen Aufsichts- und Gesetzgebungsorganen zusammenträgt. Die fortschrittlichsten Banken in diesem Bereich haben ein Überwachungssystem eingerichtet, welches von einer zentralisierten regulatorischen Stelle geleitet wird und die Entwicklung einer ganzheitlichen regulatorischen Roadmap unterstützt. Als Startpunkt für eine effiziente Überwachung von zukünftigen regulatorischen Anforderungen können Banken auf Tools von spezialisierten Drittanbietern zurückgreifen. Zu diesem Zweck hat zeb ein Werkzeug entwickelt, dass Banken bei der Überwachung und Zusammenfassung anstehender Initiativen hilft (siehe Abbildung 3).

Schritt 3: In unterschiedlichen regulatorischen Szenarien denken

Regulatorische Auswirkungsanalysen leiden meist unter drei Schwachstellen: Sie werden meist isoliert durchgeführt, basieren auf einem einzelnen Szenario und setzen „business as usual“ voraus. Fortgeschrittene Banken überwinden diese Schwächen durch das Analysieren verschiedener Szenarien und das Verstehen von Abhängigkeiten innerhalb der regulatorischen Landschaft. Hierbei gibt es zwei Schlüsselfaktoren zum Erfolg: Zum einen bedarf es eines professionellen Werkzeugs, dass über eine Excel basierte Lösung hinausreicht. Zum anderen wird ein klarer Prozess benötigt der sicherstellt, dass die richtigen Kompetenzen zur notwendigen Zeit zur Verfügung stehen.

Challenge regulatory change

Schritt 4: Systematische Identifizierung von Projektsynergien

Beim Aufsetzen von regulatorischen Projekten müssen deren Besonderheiten berücksichtigt werden. Regulatorische Projekte sind meist durch einen vom Regulator vorgeschriebenen Zeitrahmen charakterisiert, bedürfen spezifischer Fähigkeiten und Wissens und haben einen Einfluss auf mehrere Geschäftseinheiten. Angesichts dieser Besonderheiten haben Banken häufig Schwierigkeiten, eine adäquate Projekt/Programm Managementstruktur einzurichten; insbesondere die Identifizierung von Synergien zwischen verschiedenen Initiativen gelingt nur selten. In Bezug auf Synergien, folgen die führenden Banken einem dreistufigen Ansatz: Zuerst analysieren diese den Einfluss jeder einzelnen Initiative auf IT, Infrastruktur und Geschäftsprozesse. Anschließend werden Überschneidungen und Synergiepotenziale im Gesamtprojektportfolio identifiziert. Im letzten Schritt werden schließlich die verschiedenen Möglichkeiten zur Realisierung dieser Synergien evaluiert.

Schritt 5: Challengen von Budgets durch Denken in Alternativen

In der Regel werden Projektbudgets überschätzt, wenn sie lediglich die zu Grunde liegenden Geschäfts- und IT Aufwände isoliert berücksichtigen. Bei der Budgetierung von Projekten gibt es folglich enorme Einsparungspotenziale. Um die regulatorische Effizienz zu steigern sollte der Budgetierungsprozess auf zwei Aspekten basieren: Zum einen sollten Projektsponsoren immer alternative Implementierungsszenarios einfordern um Kostentreiber zu identifizieren und den Einfluss auf die Run the Bank Organisation zu verstehen. Des Weiteren kann die Effizienz durch die regelmäßige Überprüfung von Budgets durch neutrale/unabhängige Teams gesteigert werden. Da Projektmanager nur über limitierte Möglichkeiten verfügen um Implementierungskosten und Risiken auszugleichen, neigen sie dazu, Puffer miteinzuplanen und Budgetanforderungen zu überschätzen. Aus diesem Grund sollte eine neutrale Stelle (z. B. Controlling oder Programm-Management) bereits früh in Budgeterstellungsprozess involviert werden.

Schritt 6: Über traditionelles Programm Management hinausgehen

Traditionelles Programm Management fokussiert sich häufig auf formale Standards und das Nachhalten von vorab definierten Meilensteinen mittels Ampelprinzip. Dadurch ist der geschaffene Mehrwert sehr limitiert, insbesondere in Bezug auf regulatorische Projekte/Programme. Um aktiv die Qualität, die Zeit und das Budget von regulatorischen Projekten zu steuern, bedarf es eines fachlich getriebenen Ansatzes. Hierfür wird ein Projekt Management benötigt, das in der Lage ist die Schlüsselinhalte, Erfolgsfaktoren und Abhängigkeiten von regulatorischen Projekte schnell zu verstehen. Eine Kernherausforderung in diesem Bereich besteht darin, dass Anforderungen typischerweise zu Beginn des Projektes nicht völlig klar sind und sich im Laufe der Zeit ändern können. In diesem Zusammenhang kann ein agiler Ansatz für die IT Entwicklung hilfreich sein, die sich ändernden Anforderungen zu bewältigen.

Rethink the regulatory target operating model

Schritt 7: Überprüfen der Sourcing-Strategie

Durch das Erstellen einer adäquaten Sourcing-Strategie, können Banken Produktionskosten verringern und sich auf wertschaffende Prozesse konzentrieren. Eine adäquate Sourcing-Strategie erfordert die Identifikation und Analyse von alternativen Sourcing-Möglichkeiten innerhalb der gesamten Organisation. So kann zum Beispiel die Auslagerung von regulatorischen Aktivitäten an spezialisierte Unternehmen die Arbeitskosten deutlich senken.

Außerdem können zukünftige Change-Aufwände verlagert bzw. geteilt werden. Es existieren etliche Outsourcing Möglichkeiten für regulatorische Aktivitäten, die zu geringeren Kosten von Drittanbietern durchgeführt werden können. Die zeb Erfahrung zeigt, dass weiterhin große Effizienzpotenziale im regulatorischen Bereich von Banken, wie beispielsweise die Analyse von Outsourcing Möglichkeiten, existieren.

Schritt 8: Schaffung von Kompetenzzentren und Überwindung von Silo Strukturen

Die meisten regulatorischen Berichte, Anfragen und neuesten Initiativen benötigen Informationen aus verschiedenen Abteilungen und sind auf eine enge Zusammenarbeit der involvierten Funktionen angewiesen. Aus diesem Grund haben traditionelle siloorientierte Organisationsstrukturen, die unter Banken noch immer weit verbreitet sind, häufig Probleme die regulatorischen Anforderungen zu bewältigen und führen zu komplexen Prozessen. Die Einführung von Kompetenzzentren, die über traditionelle Silo Strukturen hinausreichen, können dabei helfen Prozesskomplexität und Koordinierungsaufwand zu reduzieren. Beispielsweise haben die führenden Banken zentrale Stellen für regulatorische Angelegenheiten eingerichtet, die alle Regulatory Analytics Funktionen bündeln und als zentrale Kontakt- und Anlaufstelle für Aufseher und interne Abteilungen dienen.

Schritt 9: Prozessoptimierung mittels Digitalisierung

Digitalisierung ist zu einem Haupttreiber von Veränderungen in der Bankenbranche geworden. So wie erhebliche Potentiale im kundenorientierten Geschäft identifiziert wurden, kann Digitalisierung gleichzeitig auch eine wichtige Rolle bei der Optimierung von regulatorischen Prozessen einnehmen. Mit Hilfe von RegTech Lösungen haben führende Banken bereits damit begonnen, moderne Technologien zu nützen, um sich wiederholende und wenig wertschöpfende Prozesse weitestgehend zu automatisieren. Auch für den Fall, dass eine komplette Automatisierung nicht realisierbar ist, kann Technologie trotzdem bei einzelnen Prozessschritten (z. B. Prüfung der Datenqualität) Unterstützung bieten um Zeit, Ressourcen und letzten Endes Kosten zu sparen.

Schritt 10: Messung und kontinuierliche Verbesserung der Effizienz

Die Festlegung einer klaren Zielgröße für regulatorische Effizienz stellt einen wichtigen Ausgangspunkt dar. Um das angestrebte Level zu erreichen, ist eine kontinuierliche Beobachtung des Fortschritts notwendig. Zu diesem Zweck hat zeb ein Tool entwickelt, das es ermöglicht, das Level an regulatorischer Effizienz zu messen, um potentielle Stärken und Schwächen zu identifizieren.

Regulatorische Effizienz steht in vielen Banken auf der Management Agenda, da in diesem Bereich enorme Potentiale ausgeschöpft werden können. Durch die beschriebenen zehn Schritte kann die regulatorische Effizienz in Banken substanziell verbessert werden. Banken profitieren dabei nicht nur kurzfristig durch Kosteneinsparungen, sondern auch langfristig durch eine bessere Vorbereitung auf kommende regulatorische Herausforderungen.