Neben der Größe und dem Geschäftsmodell einer Bank ist die Höhe dieser Reserve vor allem von den verschiedenen Zahlungsverkehrssystemen abhängig, welche die Bank unmittelbar oder indirekt über Korrespondenzbanken nutzt. Störungen im Zahlungsverkehr einer Bank betreffen in der Folge jedoch nicht nur die Bank selbst, sondern können sich über die enge Vernetzung im Zahlungsverkehrssystem auf andere Banken übertragen. Zahlungsverkehrssysteme unterliegen daher einem hohem systematischen Risiko

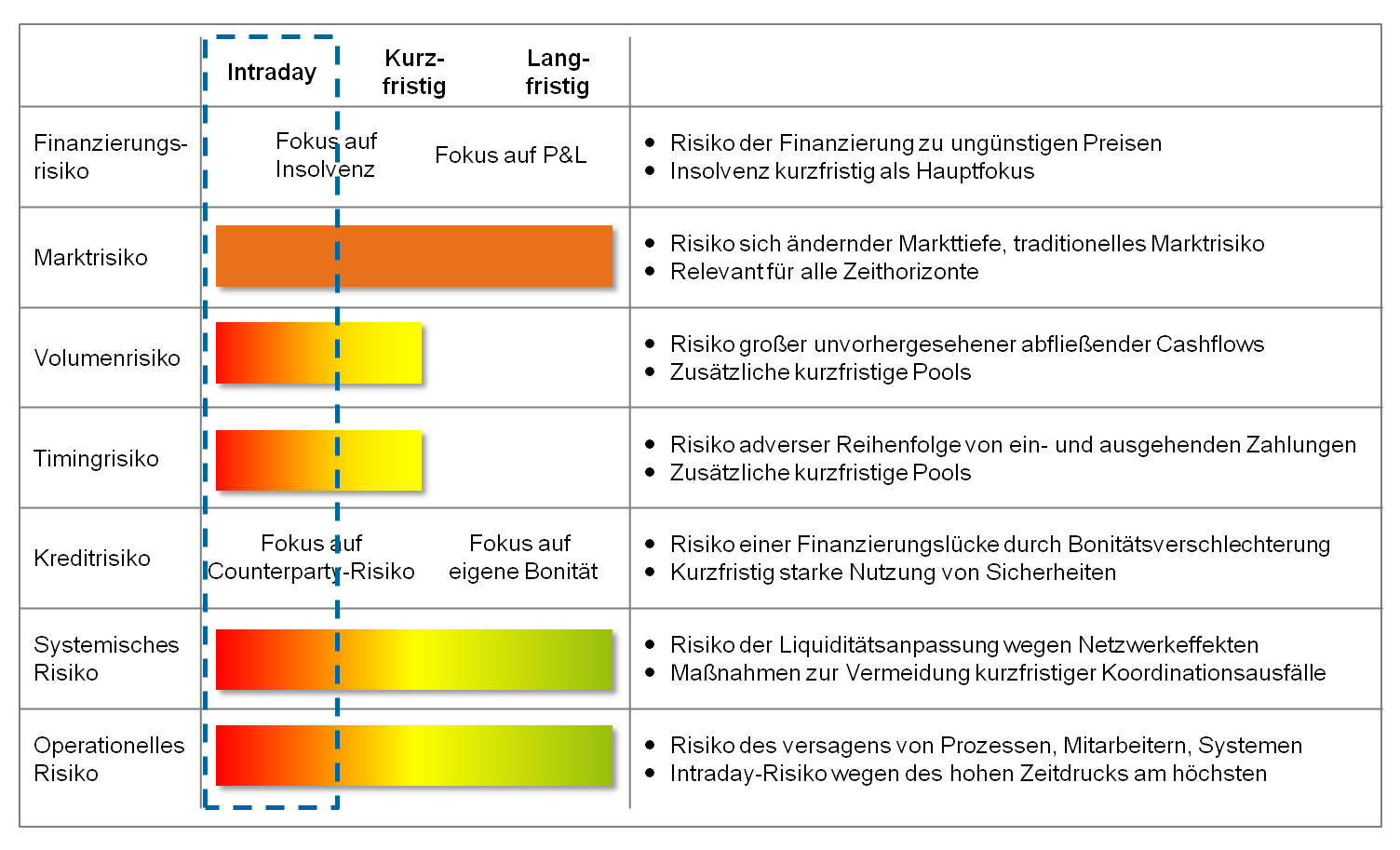

Durch das Basel-III-Rahmenwerk stehen bislang vor allem zwei Liquiditätskennzahlen im Fokus der Liquiditätssteuerung. Hierbei deckt die NSFR das strukturelle Liquiditätsrisiko mit einem Zeithorizont von einem Jahr ab. Die LCR fokussiert auf den Zeitraum von 1 bis 30 Tagen. Das Intraday-Liquiditätsrisiko mit einem Zeithorizont von bis zu einem Tag wird somit durch diese Kennzahlen nicht abgedeckt. Es wird jedoch nicht möglich sein, das Intraday-Liquiditätsrisiko in einer Kennzahl zusammenzufassen, da mit kürzer werdendem Zeithorizont immer mehr Risikoarten für die Liquiditätsversorgung schlagend werden.

BCBS 248 ist aktuell die einzige konkrete Vorgabe

In seinen „Principles for Sound Liquidity Risk Management and Supervision“ beschreibt das Basel Comittee on Banking Supvervision (BCBS) bereits 2008 erste Elemente für ein robustes Management der untertägigen Liquidität (siehe Principle 8). Mit dem BCBS-Papier 248 „Monitoring tools for intraday liquidity management” (April 2013) wurden diese Vorschläge schließlich konkretisiert. Neben Stresstests werden darin verschiedene Überwachungsindikatoren definiert, die eine umfassende Sicht auf die untertägige Liquiditätssituation einer Bank erlauben.

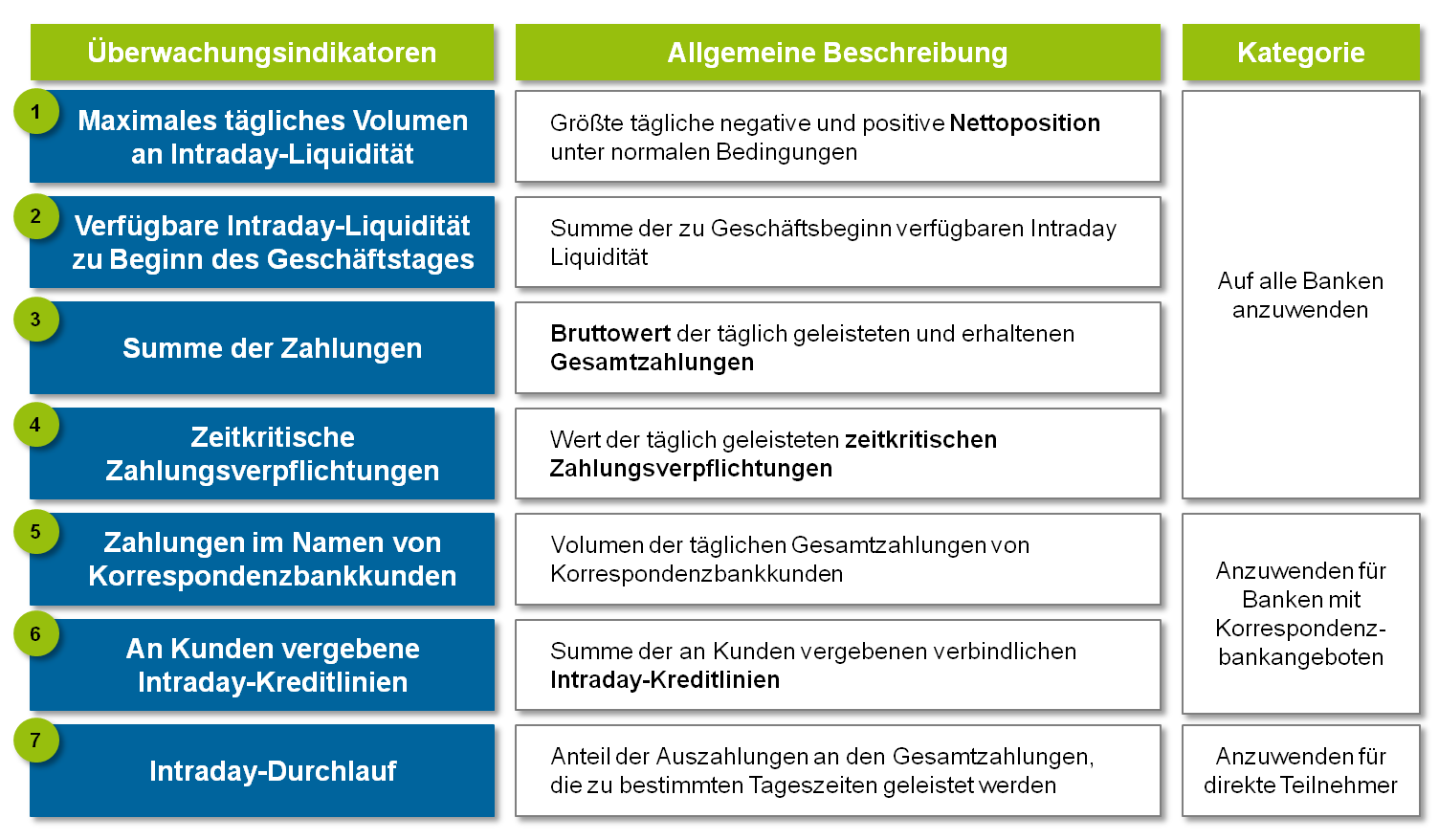

Für alle Banken wird über BCBS 248 die Meldung von maximalem und minimalem Volumen an Liquidität, der Liquidität zu Beginn des Geschäftstages, der Summe der Zahlungen sowie die zeitkritischen Zahlungsverpflichtungen obligatorisch. Für Korrespondenzbanken wird die Meldeverpflichtung zudem um Zahlungen an die Korrespondenzbankkunden und Intraday-Kreditlinien erweitert. Von direkten Teilnehmern an Zahlungsverkehrssystemen wird zusätzlich ein Intraday-Durchlauf gefordert, bei dem der Anteil der Auszahlungen an den Gesamtzahlungen zu bestimmten Tageszeiten zu ermitteln ist. Die Überwachungsindikatoren sind für jede Währung und jede juristische Person einzeln zu ermitteln.

Neben den Überwachungsindikatoren sind Intraday-Liquiditätsstressszenarien zu konzipieren und umzusetzen. Der Basler Ausschuss schlägt konkret vier verschiedene Stressszenarien vor:

- eigener finanzieller Stress,

- Stress einer Gegenpartei,

- Stress einer Kundenbank,

- marktweiter Kredit- und Liquiditätsstress.

Ursprünglich war die Meldeverpflichtung der Intraday-Liquiditätskennzahlen – gemeinsam mit der LCR – ab dem 1. Januar 2015 vorgesehen. Die Umsetzung von BCBS 248 auf EU-Ebene ist bislang noch nicht beschlossen worden. Unabhängig von der Einführung von Meldeverpflichtungen für das Intraday-Liquiditätsrisiko müssen Kreditinstitute jedoch die Säule-II-Anforderungen gemäß den neuen Li-SREP-Anforderungen bereits ab 2016 erfüllen (siehe SREP Guidelines). Dazu ist der Liquiditätssteuerungskreislauf um die Dimension „Intraday“ mit eigenen Szenarien, Limiten sowie einem entsprechenden Liquiditätspuffer, Reporting und Notfallkonzept zu erweitern. Somit ergeben sich für jede Bank individuelle Herausforderungen bei der Umsetzung eines Intraday-Steuerungsrahmens. Dabei sind zum einen ökonomische und zum anderen technische Spezifika zu beachten.

Integration der Intraday-Liquidität in ein ganzheitliches Liquiditätsrisikomanagement

Die ökonomischen Herausforderungen ergeben sich individuell für jede Bank zum einen aus dem Geschäftsmodell, zum anderen aus ihrer Rolle im Finanzsystem. Im BCBS 248 werden bspw. für Banken unterschiedliche Anforderungen definiert, je nachdem ob sie direkte Teilnehmer in Zahlungsverkehrssystemen sind bzw. Korrespondenzbank-Dienstleistungen erbringen. Das heißt, es besteht die Notwendigkeit für einen umfassenden Überblick über die genutzten Zahlungsverkehrssysteme sowie für eine sorgfältige Planung der erwarteten Ein- und Auszahlungen.

Bei der Integration der Intraday-Liquidität in das Liquiditätsrisikomanagement existieren Parallelen zum Management des operativen und strukturellen Liquiditätsrisikos: Anhand von Stresstests können Risiken antizipiert und daraus die Höhe des Intraday-Liquiditätspuffers bestimmt werden. Indikatoren aus dem Bereich der untertägigen Liquidität sollten in die Frühwarnsystematik sowie die Notfallplanung integriert werden. Die zu erwartenden Zahlungen sind frühzeitig zu antizipieren. Die effektive Identifizierung von relevanten Gegenparteien, Kunden, Produkten, Tagen oder Tageszeiten mit außerordentlichen Zahlungen und sonstigen Besonderheiten für einkommende und ausgehende Zahlungen bilden einen wesentlichen Erfolgsfaktor. Schließlich sind die Pufferhöhe und die Pufferzusammensetzung festzulegen. Der Liquiditätspuffer kann in Form von Zentralbankguthaben oder in Form von bei der Zentralbank hinterlegten unbelasteten Sicherheiten zur Nutzung von Intraday-Linien bestehen. In privaten Märkten können widerrufliche und unwiderrufliche Kreditlinien sowie Guthaben bei anderen Banken zur Deckung des Intraday-Liquiditätsbedarf genutzt werden.

Die Kosten für das Management der Intradayliquidität sowie für das Halten des Liquiditätspuffers lassen sich in das Pricing integrieren. So werden Produkte mit erhöhtem Intraday-Liquiditätsrisiko bspw. Corporate-Linien, die auch untertägig in Anspruch genommen werden können, auch verursachungsgerecht bepreist.

Eine Besonderheit im Vergleich zu den sonstigen Liquiditätsrisiken ist die Identifizierung und Priorisierung von Zahlungsverpflichtungen, um je nach Wichtigkeit oder Volumen ggf. manuell Zahlungen ausführen zu können.

Die technische Umsetzung stellt für Banken die größte Herausforderung dar

Aus den ökonomischen bzw. regulatorischen Anforderungen ergeben sich letztlich die Herausforderungen für die technische Umsetzung. Aus Risikosicht ist dabei die Definition eines zentralen Verantwortlichen für Intraday-Liquidität innerhalb einer Bank oder eines Konzerns ratsam, da übergreifende Themen wie bspw. Collateral Management, Liquiditätstransfer zwischen unterschiedlichen Währungen (durch FX-Swaps) nur zentral effizient ausgesteuert werden können. Dabei können in unterschiedlichen Zahlungsverkehrssystemen verschiedene Anforderungen entstehen, die Informationen sollten aber zentral zusammengeführt werden, insbesondere wenn Liquiditätsbrücken zwischen ihnen genutzt werden können. Gleichzeitig müssen insbesondere für evtl. aufkommende regulatorische Berichterstattungen dezentrale Reports ermöglicht werden (nach Niederlassungen, Währungen getrennt).

Ziel der Banken sollte es sein, das Intraday-Liquiditätsrisiko umfassend über alle relevanten Konten zu erfassen. Dafür müssen zunächst alle Zahlungen auf Einzelgeschäftsebene mit einem Zeitstempel versehen werden. In RTGS wie bspw. Target 2 erfolgt dies bei Zahlungen über das Zentralbankkonto. Zusätzlich hat dies auch für Nebensysteme bzw. für Zahlungen in Fremdwährungen zu erfolgen.

Für das Reporting werden Ex-post-Daten als ausreichend angesehen. Diese können zum einen durch interne Systeme und zum anderen extern von Zentralbanken oder Korrespondenzbanken generiert und bereitgestellt werden. Für die Risikosteuerung der Intraday-Liquidität ist die Verfügbarkeit von Daten in Echtzeit von Bedeutung. Dies gilt nicht nur für die Darstellung der Zahlungseingänge und -ausgänge sondern auch für das Management des für Intraday zur Verfügung stehenden Collaterals.

Fazit

Aufgrund des zeitnahen Inkrafttretens des Li-SREP ist davon auszugehen, dass das Thema Intraday-Liquidität im Rahmen künftiger bankaufsichtlicher Prüfungen von größerer Bedeutung sein wird. Um Feststellungen zu vermeiden, besteht dementsprechend in den meisten Instituten Handlungsbedarf. Die aufsichtsrechtlichen Vorgaben sind im Gegensatz zu anderen Themenfeldern jedoch vage formuliert. Die in BCBS 248 formulierten Monitoring-Tools stellen aktuell eine Empfehlung dar, deren Umsetzung mit einem ggf. zu hohen Ressourcenaufwand verbunden ist. Somit stehen die Institute vor der Herausforderung, eigenständige adäquate Lösungen zu entwickeln.

Aktuell ist die zukünftige regulatorische Behandlung von Intraday-Liquidität noch unklar. Es lässt sich jedoch absehen, dass dem Thema vor allem im Rahmen des SREP und insbesondere von EZB beaufsichtigten Instituten an Bedeutung gewinnen wird. Unabhängig von diesen externen Anforderungen erscheint es ratsam, die Intraday-Liquidität adäquat in das interne Liquiditätsrisiko-Framework zu integrieren, um Transparenz über alle relevanten Liquiditätsrisiken zu erlangen. Die technische Umsetzung wird hierbei die größte Herausforderung darstellen.