Bankenumfeld und Rahmenbedingungen im Wandel

Die Bankenbranche sieht sich in der jüngsten Vergangenheit gestiegenen Anforderungen in vielerlei Hinsicht und von verschiedensten Interessensgruppen ausgesetzt. Druck entsteht für die Banken vor allem durch das Auftreten von exogenen und zugleich einschneidenden Veränderungen. Neben dem historisch niedrigen Zinsniveau stellen die Banken vor allem die Digitalisierung und der steigende Wettbewerb um die Kunden vor große Herausforderungen. Darüber hinaus beeinflussen auch die gestiegenen regulatorischen Anforderungen die Banken in ihren Geschäftsmodellen. So müssen die Banken z. B. nach den Basel III-Vorschriften härtere Auflagen an Kapital- und Liquiditätskennzahlen (CRD IV, CRR, LCR usw.) erfüllen oder nach MiFID II z.B. den Prozess und die Beratung im Wertpapiergeschäft umfassender dokumentieren. Auch rückt die GuV-Perspektive als Gegenstück zur barwertigen Welt wieder vermehrt in den Fokus der Aufsicht. Dies wird nicht zuletzt durch das Auskunftsersuchen zur Ertragskraft bei einer anhaltenden Niedrigzinsphase sowie plötzlichen Zinsanstiegen durch den deutschen Regulator deutlich.

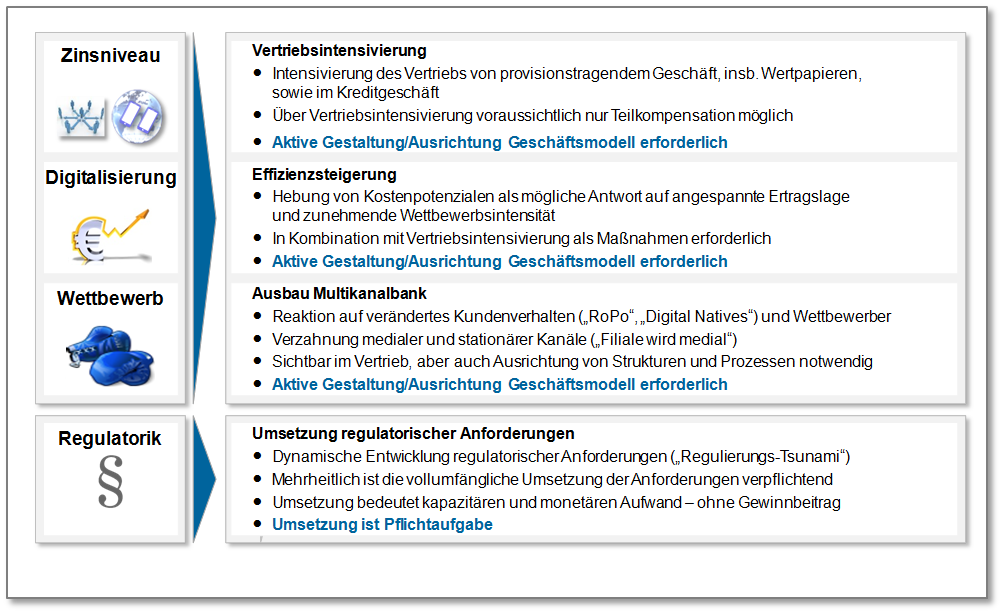

Klar ist: Die beschriebenen Veränderungen haben deutliche Auswirkungen auf die Banken und deren Rentabilität sowie das Risiko und die regulatorischen Kennzahlen. Für die Institute stellt sich die Frage, wie auf diese Herausforderungen reagiert werden kann, um das Geschäftsmodell nachhaltig erfolgreich auszugestalten. Hierzu gibt es grundsätzlich eine Vielzahl möglicher Maßnahmen, die von der Vertriebsintensivierung über Effizienzsteigerungen hin zum Ausbau der Multikanalstrategie reichen. Davon losgelöst bleibt die Umsetzung der regulatorischen Anforderungen eine Pflichtaufgabe.

Integrierte Analyse zur Prüfung der Nachhaltigkeit des Geschäftsmodells

Doch was stellt die Nachhaltigkeit des Geschäftsmodells sicher? Welche Kennzahlen sind in diesem Zusammenhang relevant? Und wie wirken sich einzelne Maßnahmen oder eine Kombination verschiedener Maßnahmen auf die Kennzahlen in verschiedenen Szenarien aus?

Genau diese Fragen müssen sich die Banken jetzt stellen. Die eine, richtige Antwort auf die Frage gibt es allerdings nicht. Viele Institute definieren Kennzahlen wie minimale Eigenkapitalrendite, Mindestdividenden oder auch maximale Cost-Income-Ratios als strategische Ziele im Rahmen ihrer Geschäftsstrategie. Flankiert werden diese durch die beschriebene Pflichtaufgabe einer Einhaltung regulatorischer Vorgaben. Aus diesem Zusammenspiel der verschiedenen Perspektiven von GuV-orientierten, bilanziellen und regulatorischen Kennzahlen ergibt sich die Herausforderung der integrierten Planung. Kennzahlen wie die Cost-Income-Ratio oder auch die Eigenkapitalrentabilität für das Basisszenario der Mittelfristplanung oder weitere Kennzahlen wie der Basel-II-Zinsrisikokoeffizient zum aktuellen Stichtag können zwar isoliert vergleichsweise einfach ermittelt werden. Wird jedoch eine Simulation von Alternativszenarien zur Mittelfristplanung oder das Ermitteln zukünftiger z.B. auf Zahlungsströmen basierender Kennzahlen, wie dem Basel-II-Zinsrisikokoeffizienten[1] oder auch der Liquidity-Coverage-Ratio, gefordert, stoßen viele Institute und ihre eingesetzten Systeme heute an ihre Grenzen.

Der Zusammenhang einzelner, relevanter Kennzahlen soll an einem einfachen Beispiel erläutert werden. Eine Bank plane die Ausweitung des Volumens im Kreditgeschäft. Recht einfach lässt sich ermitteln, dass dies grundsätzlich c.p. zu höheren Erträgen führt. Mit höheren Erträgen sinkt c.p. die Cost-Income-Ratio und steigt die Eigenkapitalrendite. Um zu ermitteln, wie viel Mehrertrag aus dieser Maßnahme generiert werden kann, ist jedoch eine Modellierung der notwendigen Refinanzierung der Kreditbuch-Ausweitung erforderlich. Werden die zusätzlichen Volumina z.B. strukturkongruent refinanziert, steigen die Erträge bei positiver Marge durch höhere, absolute Konditionsbeiträge und das barwertige Zinsänderungsrisiko bleibt identisch. Erfolgt die Refinanzierung nicht strukturkongruent, folgen verschiedene Ergebnisse in Abhängigkeit des Zinsszenarios aus der Maßnahme. Auch die Kennzahl für das barwertige Zinsänderungsrisiko würde c.p. steigen, sofern die Refinanzierung eine Ausweitung der Fristentransformationsposition bewirkt. Doch welche Auswirkungen hat diese Maßnahme auf die Kapitalquoten, die Leverage-Ratio oder auch die Liquiditätskennzahlen nach Basel-III (LCR oder NSFR) im nächsten Jahr oder, um die Komplexität weiter zu erhöhen, im gesamten Planungszeitraum? Und wie entwickeln sich eigentlich der Zinsüberschuss und damit auch darauf aufbauende Kennzahlen, wenn die Zinssätze in einzelnen Laufzeiten negativ werden?

Das vergleichsweise einfache Beispiel verdeutlicht bereits, dass bei derartigen Analysen einfache Excel-Tools schnell an ihre Grenzen stoßen. Zudem stellt eine Simulation des Zinsüberschusses bei Szenarien mit negativen Zinssätzen die Banken und Sparkassen derzeit teilweise noch vor große Herausforderungen. Insofern ist eine in sich konsistente Berechnung und mehrperiodische Simulation der verschiedenen Perspektiven erforderlich.

Integrierte Simulation mit einer Standardsoftware

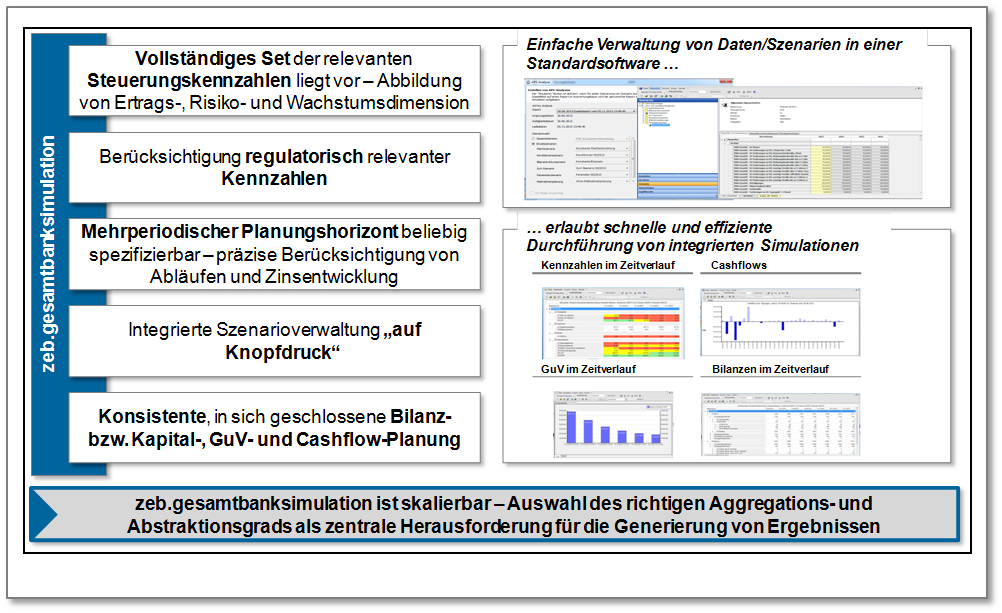

Die Lösung liegt, wie zuvor beschrieben, in der integrierten Simulation von Bilanz-, GuV- und regulatorischen Kennzahlen zur Abbildung von Abhängigkeiten und Wirkungsweisen. Eine derartige Lösung stellt die zeb.gesamtbanksimulation[2] dar. Das System kann in die bestehende IT- und Prozesslandschaft integriert werden. Für viele Häuser besteht bereits die Möglichkeit einer einfachen, etablierten und qualitätsgesicherten Datenübernahme aus den Originärsystemen. Basis der Simulation bilden einerseits die Bilanzen und Cashflows zum Planungsstichtag und andererseits die von der Bank institutsspezifisch definierten Szenarien sowie Parameter. Somit fließen sowohl die Bestandsdaten als auch die Neugeschäftsplanungen in die Gesamtbanksimulation ein. Dabei können unter Berücksichtigung der oben bereits erwähnten Alternativszenarien z. B. verschiedene Markt‑ oder Volumenszenarien flexibel angelegt werden, um Auswirkungen potentieller Verschiebungen der Zinskurven oder alternativer Volumenentwicklungen auf die Kennzahlen simulieren zu können.

Neben Wachstumsraten und wichtigen Profitabilitätskennzahlen werden auch Risiko- und aufsichtsrechtliche Kennzahlen im Planungszeitraum ermittelt. Die Planwerte fasst ein Kennzahlenreport zusammen, der z.B. die Kernkapital- und Eigenmittelquote, den Basel‑II-Zinsrisikokoeffizienten, die Verschuldungsquote, aber eben auch die Liquiditätskennziffern Liquidity‑Coverage‑Ratio (LCR) und Net‑Stable‑Funding‑Ratio (NSFR) übersichtlich im mehrperiodischen Zeitraum darstellt. Auf Wunsch kann für die wichtigsten Kennzahlen eine Ampellogik hinterlegt werden, sodass potentielle Ziel‑ und Schwellwertverfehlungen farblich hervorgehoben werden. Dabei ist die zeb.gesamtbanksimulation beliebig skalierbar, um die jeweils notwendige Balance zwischen Genauigkeit auf der einen Seite und einer möglichen Ineffizienz auf der anderen Seite zu ermöglichen.

Wichtig ist: Es geht um die Unterstützung in strategischen Planungen und Simulationen und die Ableitung von Handlungsimpulsen zum bestmöglichen Erfolgsbeitrag für die Bank und nicht um eine Stichtagsbetrachtung einzelner Kennzahlen auf Nachkommastellenebene. Vielmehr sind aus Planungsannahmen die relevanten Steuerungsmaßnahmen nach einem „80:20“-Ansatz zu bewerten, um richtungsweisende Entscheidungen für das Management abzuleiten.

Fazit und Ausblick

Die derzeitige Situation einer Phase nachhaltig niedriger Zinsen und stetig steigender regulatorischer Anforderungen stellt die Banken vor die Herausforderung, das eigene Geschäftsmodell und dessen Nachhaltigkeit auf den Prüfstand zu stellen. Dies erfordert eine umfassende Prüfung der strategisch relevanten Perspektiven, welche derzeit auf Basis der bisherigen Tools und Prozesse aufwändig, in hohem Maße manuell und damit auch fehleranfällig ist. Die Lösung bietet eine integrierte, mehrperiodische Simulation von Kennzahlen in einer Standardsoftware, welche für verschiedene Szenarien eine Quantifizierung der Wirkungsweisen von Entscheidungen auf die strategisch relevanten Kennzahlen auf der notwendigen Flughöhe und „auf Knopfdruck“ ermöglicht. Dies bildet die notwendige Voraussetzung, um im Rahmen der Strategieentwicklung sowie bei laufenden Überprüfungen und Simulationen verschiedene Alternativen wie z.B. die Frage nach Konsolidierung oder Wachstum, Alleingang oder Fusion quantitativ gestützt und mit der notwendigen Sicherheit im Prozess bewerten zu können.