Status quo der gesetzlichen Entwicklungen

Die zu Beginn beschriebenen Handlungen kulminierten zunächst in einer umfangreichen Auswirkungsstudie (Leverage Report) der EBA zum Stand der Verschuldungsquote bei europäischen Banken (EBA-Op-2016-13) und schließlich in der Aufnahme der Anforderungen der Verschuldungsquote in den CRR-II-Entwurf vom 23. November 2016.

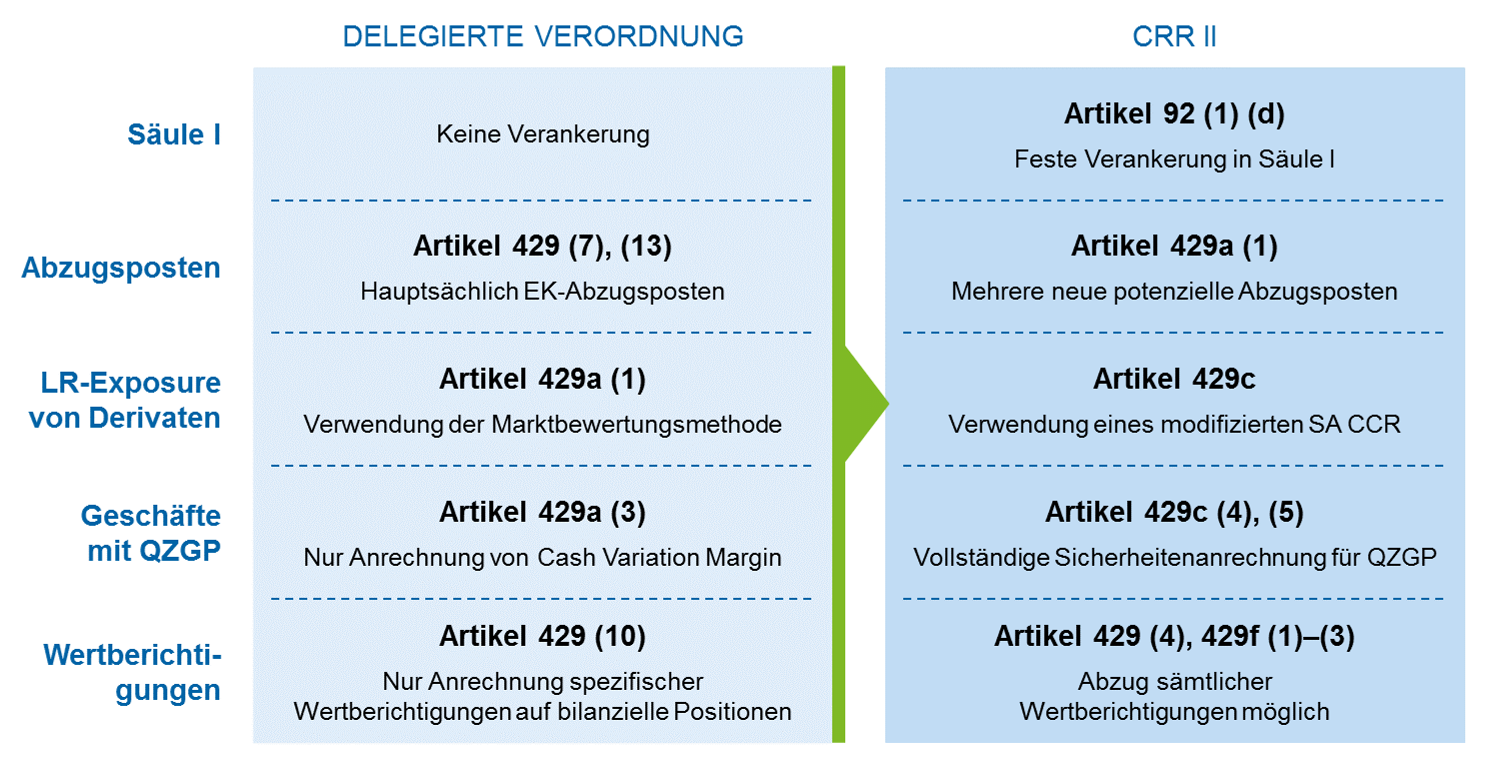

Bei dieser grundlegenden Überarbeitung des in der Delegierten Verordnung (EU) 2015/62 entwickelten Rahmenwerks ist insbesondere der Artikel 92 der CRR II hervorzuheben: In diesem wird in Abschnitt 1 (d) eine verpflichtende Einhaltung einer Quote von 3,00 % vorgeschrieben. Als weitere feste Quotenvorgabe wurde eine mit TLAC-Kapital zu erbringende Verschuldungsquote von 6,75 % für global systemrelevante Institute nach Artikel 92b Absatz 1b CRR II vorgeschrieben. Ferner ist ein G-SIB-Aufschlag auf die Verschuldungsquote in Diskussion, welcher eine verpflichtende Quote von 4,5 % für diese Institute bedeuten könnte.

Noch nicht final geklärt ist der Zeitpunkt der Einführung der verpflichtenden Mindestquote und die Art und Weise, wie diese erbracht werden soll. Denkbar wäre etwa die Einführung der Mindestquote zu Beginn des Jahres 2018, wobei zur Berechnung jedoch noch das Rahmenwerk der Delegierten Verordnung heranzuziehen ist. Später – mit Inkrafttreten der CRR II – könnte dann ein Wechsel auf das dort beschriebene Rahmenwerk stattfinden. Dies wird jedoch nicht vor Ende 2019, vielleicht sogar erst 2021 erwartet.

In diesem Artikel soll im Folgenden auf die Änderungen des Rahmenwerks der Verschuldungsquote durch den CRR-II-Entwurf eingegangen werden.[1] Es sei hier kurz daran erinnert, dass die Verschuldungsquote definiert ist als der Quotient aus Kapitalmessgröße, d. h. dem Kernkapital eines Instituts, und der Gesamtrisikopositionsmessgröße, deren Definition weite Teile des Gesetzestextes der Delegierten Verordnung einnimmt. Kurzgefasst handelt es sich bei der Gesamtrisikopositionsgröße um die Bilanzsumme des Instituts unter zusätzlicher Berücksichtigung außerbilanzieller Positionen, regulatorischer Aufschläge für Derivate und Repos sowie verschiedener Ausnahmeregelungen.

Die Verschuldungsquote gemäß CRR-II-Entwurf

Der Entwurf der CRR II baut auf dem Basler Papier BCBS #365 auf, welches auf die Angleichung des Rahmenwerks der Verschuldungsquote an die zahlreichen laufenden Basel-IV-Initiativen abzielte. Es sind somit folgende Kernideen erkennbar:

- Aufnahme der in BCBS #365 entworfenen Anpassungen an Basel-IV-Initiativen

- Erhöhte Strukturierung des Gesetzestextes durch Aufnahme neuer Artikel zu verschiedenen Spezialthemen (Kreditderivate, reguläre Erwerbe und Verkäufe) und Neuordnung bisheriger Vorgaben

- Erweiterung sowohl des Rahmenwerks der Delegierten Verordnung als auch der Vorgaben in BCBS #365 durch neue Ausnahmeregelungen und Besserstellungsmöglichkeiten

Ein Grundgedanke der Verschuldungsquote war seit jeher, dass hier die reine Verschuldung des Instituts abgebildet werden soll, d. h. ohne Betrachtungen von Risiko- oder Risikomitigationsaspekten. So sollen Sicherheiten in der Berechnungslogik grundsätzlich nicht berücksichtigt werden. Der CRR-II-Entwurf bleibt diesem Credo im Wesentlichen treu. Jedoch wurde nach zahlreichen Rückmeldungen und Kampagnen aus der Kreditwirtschaft an verschiedenen Stellen eingelenkt und Ausnahmeregelungen für Fälle geschaffen, in denen gewisse risikoabhängige Effekte dennoch berücksichtigt werden dürfen. Dieser Aspekt zieht sich durch weite Teile des Entwurfs, wie im Folgenden ersichtlich werden wird.

Abzugspositionen

Eine der auffälligsten Neuerungen ist die Aufnahme weiterer Abzugspositionen, also von Positionen, welche von der Berechnung der Gesamtrisikopositionsmessgröße ausgeschlossen werden dürfen und somit eine Verbesserung der Quote bewirken.

Zurzeit dürfen gemäß der Delegierten Verordnung einerseits Abzugspositionen des harten Kernkapitals von der Gesamtrisikopositionsmessgröße abgezogen werden. Andererseits gibt es die Möglichkeit, Treuhandvermögen und Positionen gegenüber Anstalten des öffentlichen Sektors unter gewissen Bedingungen von der Berechnung auszuschließen. Zusätzlich können Intragruppengeschäfte, welche gemäß Artikel 113 CRR ein Risikogewicht von 0 % erhalten, nach vorheriger Genehmigung durch die Aufsicht auch von der Berechnung der Verschuldungsquote ausgenommen werden.

Im CRR-II-Entwurf wurde den Abzugspositionen ein eigener Artikel gewidmet. Zentraler Aspekt des Artikels 429a CRR II ist die Erweiterung der Anrechenbarkeit von Eigenkapitalabzugspositionen auf Abzugspositionen des Kernkapitals (vormals hartes Kernkapital). Die Befreiung für Intragruppengeschäfte bleibt bestehen und wurde vereinfacht. Die Genehmigung zur Anwendung des Artikels 113 CRR reicht nun aus, sodass keine weitere Genehmigung durch die Aufsicht für den Ausschluss für Zwecke der Verschuldungsquote mehr notwendig ist.

Neu hinzugekommen sind Ausnahmeregelungen für Durchleitkredite, Garantieanteile von Exportkrediten (unter den Bedingungen der Artikel 114, 116 CRR), Verbriefungspositionen, welche einen signifikanten Risikotransfer gemäß Artikel 243 CRR darstellen sowie überschüssige Sicherheiten im Tripartei-Repogeschäft. Diese Ausnahmen stellen auch eine Erweiterung beziehungsweise Klarstellung von Regelungen des Basler Papiers (BCBS #365) dar.

Alle weiteren Abzugspositionen der Delegierten Verordnung sind weiterhin im CRR-II-Entwurf enthalten.

Bilanzielle Risikopositionsmessgröße

Bilanzielle Positionen sollen weiterhin über ihren IFRS-Buchwert in die Gesamtrisikopositionsmessgröße einfließen. Die Anrechnung von Sicherheiten und Kreditrisikominderungstechniken bleibt unzulässig.

Eine Ausnahme wurde allerdings für Cash-Pooling-Vereinbarungen geschaffen. Hier dürfen Aktiv- und Passivpositionen unter gewissen Voraussetzungen, wie beispielsweise beim täglichen Transfer der Positionen in ein separates Konto, gegeneinander aufgerechnet werden. Generell war diese Möglichkeit bereits im Basler Papier angedeutet worden, jedoch gibt erst der CRR-II-Entwurf klare Definitionen der betroffenen Positionen und Kriterien für die Erlaubnis der Anrechnung.

Ebenfalls wurde in BCBS #365 bereits festgelegt, dass künftig sowohl allgemeine als auch spezifische Risikoanpassungen (oder Wertminderungen und Rückstellungen) von der bilanziellen Positionsmessgröße abgezogen werden dürfen. Dies erweitert die Erlaubnis des Abzugs spezifischer Risikoanpassungen, wie er von der Delegierten Verordnung gestattet wurde.

Außerbilanzielle Risikopositionsmessgröße

Die Berechnungsmethodik für außerbilanzielle Positionen wurde durch die Vorgaben von CRR II kaum verändert. Es ist weiterhin auch für nach dem IRBA behandelte Positionen der nach der Logik des Kreditrisikostandardansatzes zu berechnende Kreditkonversionsfaktor (CCF) anzuwenden: Ein CCF von 0 % ist jedoch in Höhe von 10 % zu berücksichtigen.

Grundsätzliche Neuerung ist hier die Anrechenbarkeit von speziellen und allgemeinen Risikoanpassungen auf außerbilanzielle Positionen, welche gemäß Delegierter Verordnung bislang ausgeschlossen war. Im Basler Papier wurde dieses Verbot allerdings aufgehoben und so auch in den CRR-II-Entwurf übernommen.

Trotz der geringen Änderungen in diesem Bereich ist zu erwarten, dass die außerbilanziellen Positionen mit die stärkste Erhöhung der Gesamtrisikopositionsmessgröße bewirken werden. Dies liegt jedoch nicht an den internen Vorgaben der Verschuldungsquote, sondern an der Verwendung des Kreditkonversionsfaktors nach neuem Kreditrisikostandardansatz. Nach Auswirkungsanalysen von zeb kann die Anpassung des Konversionsfaktors einen Anstieg der Risikopositionsmessgröße in diesem Bereich von bis zu 100 % bewirken. Diese Auswirkung ist natürlich gekoppelt an das Inkrafttreten letztgenannter Initiative.

Derivative Risikopositionsmessgröße

Eine grundlegende Änderung gab es auch im Verfahren zur Exposure-Ermittlung von Derivaten. Dies liegt in der Tatsache begründet, dass für diese der Standardansatz mittels des CRR-II-Entwurfs von der Marktbewertungsmethode gemäß CRR alt auf den im Basler Papier BCBS #279 beschriebenen Standardansatz für Kontrahentenrisiken, kurz SA CCR, umgestellt wird. Hierbei sind drei verschiedene Ansätze aus Kreditrisikosicht möglich: eine erweiterte Ursprungsrisikomethode, ein vereinfachter SA CCR sowie der vollumfängliche in BCBS #279 entworfene Standardansatz SA CCR.[2]

Das neue Rahmenwerk der Verschuldungsquote fordert einen Gleichlauf der Berechnungsmethoden zwischen Kontrahentenrisiko und Verschuldungsquote. Die Ansätze werden jedoch für den Zweck der Berechnung der Verschuldungsquote modifiziert. Dies geschieht in Anlehnung an den Vorschlag aus dem Basler Papier BCBS #365. Zum einen dürfen keine erhaltenen Sicherheiten angerechnet werden, zum anderen ist ein Add-on-Multiplikator, welcher eine Besserstellung im Falle von Übersicherung darstellen soll, konsequent auf eins zu setzen. Somit wird auch hier die Wirkung der Besicherung eliminiert.

Neu in der Behandlung im CRR-II-Entwurf ist die Möglichkeit, Sicherheiten und Multiplikator im Falle von Geschäften mit qualifizierten zentralen Gegenparteien (QZGP) dennoch anzurechnen: In diesem Fall würde somit ein Gleichlauf zum Kreditrisiko-Positionswert gegeben sein. Diese Möglichkeit besteht allerdings nur bei Anwendung des vollumfänglichen SA CCR, während in den vereinfachten Methoden eine Anrechnung von Sicherheiten grundsätzlich ausgeschlossen ist.

Eine Verrechnung geschriebener Kreditderivate mit gekauften ist weiterhin möglich, allerdings nur unter verschärften Bedingungen. Schon die Delegierte Verordnung sah vor, dass eine Anrechnung nur im Falle gleicher Referenznamen und konservativerer Vertragsbedingungen des gekauften Kreditderivates möglich ist. Der CRR-II-Entwurf greift diese und weitere Voraussetzungen im Artikel 429d auf und fügt auch als Neuerung gegenüber dem Basler Papier die Bedingung hinzu, dass der Kauf der betrachteten Derivate nicht das Korrelationsrisiko, welchem das Institut ausgesetzt ist, erhöht.

Repo-Geschäft

Im Bereich der Kalkulation der Positionsmessgröße für Repos gab es keine signifikanten Änderungen. Die Berechnungsmethodik für Grundwert (= Buchwert) und Add-on bleibt erhalten. Auch das Netting von Repos ist weiterhin unter den gleichen restriktiven Bedingungen wie in der Delegierten Verordnung erlaubt.

Den Formulierungen der Delegierten Verordnung wurden lediglich einige Spezifikationen für den Umgang mit Triparty-Repogeschäften, insbesondere solchen, in welchen das Institut als drittparteilicher Mittler auftritt, hinzugefügt. Sofern das Institut als Mittler eine Erfüllungsgarantie abgibt, sind diese Geschäfte in vollem Umfang anzurechnen, andernfalls dürfen diese von der Berechnung ausgenommen werden.

Reguläre Erwerbe und Verkäufe

Der CRR-II-Entwurf enthält einen gesonderten Artikel (429g), welcher den Umgang mit Positionen aus regulären Erwerben und Verkäufen regelt. Ähnliche Vorgaben wurden bereits im Basler Papier etabliert, jedoch weniger ausführlich und nicht in geordneter Form eines eigenständigen Artikels.

Hauptaugenmerk in der Behandlung dieser Positionen liegt auf den unterschiedlichen buchhalterischen Behandlungsweisen Trade Date Accounting und Settlement Date Accounting. Im Falle von Trade Date Accounting sind zunächst sämtliche Netting-Effekte zwischen Baraus- und ‑einzahlungen rückgängig zu machen. Anschließend dürfen solche Positionen, welche auf Delivery-versus-Payment-Basis abgewickelt werden, erneut genettet werden. Die gleiche Vorgehensweise hinsichtlich der Behandlung von Netting ist auch für Settlement Date Accounting anzuwenden, dort jedoch auf die Nominalbeträge der entsprechenden Zahlungsverpflichtungen.

Im Übrigen sind solche Geschäfte wie bilanzielle Positionen zu behandeln, was zwar keine Neuerung, wohl aber eine Klarstellung der Intentionen des Basler Papiers darstellt.

Fazit und Ausblick

Die Effekte des neuen Rahmenwerks der Verschuldungsquote sind grundsätzlich in zwei Kategorien aufzuteilen. Einerseits gibt es mittelbare Effekte, welche durch Anpassungen aus Basel–IV–Initiativen entstehen. Hierunter fällt zum einen die Behandlung von außerbilanziellen Positionen nach der Methodik des neuen Kreditrisikostandardansatzes (Kreditkonversionsfaktor), zum anderen die Berechnung des Risikopositionswertes von derivativen Positionen nach Logik des Standardansatzes für Kontrahentenrisiken. Beide Effekte werden vermutlich einen Anstieg der Gesamtpositionsmessgröße bewirken, allerdings bedingt durch entsprechende Entwicklungen der Kreditrisikopositionen.

Andererseits gibt es unmittelbare Modifikationen des Rahmenwerks, wie insbesondere die Berücksichtigung weiterer Ausnahmepositionen, die Anrechenbarkeit allgemeiner und spezieller Provisionen sowie die Anrechenbarkeit von Sicherheiten für Geschäfte mit zentralen Gegenparteien. All diese Maßnahmen werden einen Effekt in die entgegengesetzte Richtung, also eine Verringerung der Gesamtpositionsmessgröße, nach sich ziehen.

Die Auswirkungen in Summe hängen von der konkreten Portfoliozusammensetzung des jeweiligen Instituts ab. Es ist jedoch anzunehmen, dass prinzipiell eher eine Erhöhung der Gesamtpositionsmessgröße zu erwarten ist. Institute mit kleinem Derivateportfolio etwa werden zwar von der Umstellung auf SA CCR kaum betroffen sein, im Gegensatz dazu aber auch wenig von den Ausnahmeregelungen für zentrale Gegenparteien profitieren. Die Effekte des neuen KSA werden die außerbilanziellen Positionen signifikant erhöhen, wie Proberechnungen bereits zeigten. Dieser Effekt wird durch Berücksichtigung der neuen Ausnahmeregelungen, wie beispielsweise Anrechenbarkeit von Wertberichtigungen, nicht zu kompensieren sein.

Da mit einem Inkrafttreten ab 2019 zu rechnen ist, haben die Institute eine gute Möglichkeit, entsprechende Auswirkungsstudien auf ihre individuelle Portfoliozusammensetzung koordiniert und nicht überhastet durchzuführen und daraus die nötigen Maßnahmen abzuleiten, um ihre Verschuldungsquote auch nach der Umstellung auf das neue Rahmenwerk im zulässigen Bereich zu halten. Denn es ist wichtiger, rechtzeitig aufzubrechen, als danach schneller gehen zu müssen.