Auf Basis großer und mittelgroßer Banken im deutschsprachigen Raum (darunter vier Spezialinstitute) wurde hierzu der Status Quo der Organisation im Risikocontrolling und dessen geplante Entwicklung für die nähere Zukunft [1] erhoben. Aus den institutsspezifischen Antworten wurden in der Folge allgemeine Trends für den Gesamtmarkt abgeleitet.

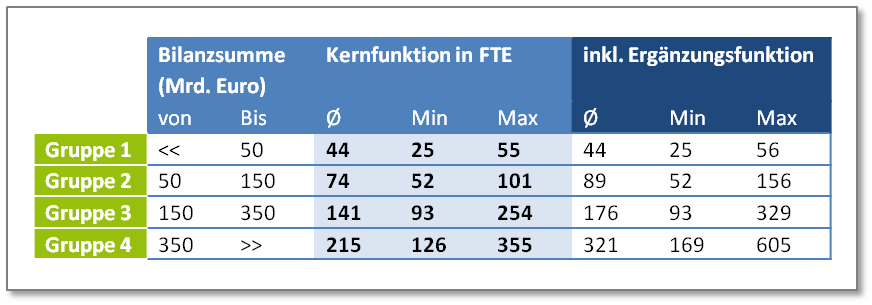

Für die Untersuchung wurde in einem ersten Schritt eine quantitative Bestandsaufnahme der Personalausstattung des Group Risk Controllings (GRC) vorgenommen, wobei die befragten Institute anhand ihres Geschäftsumfangs (Indikator: Bilanzsumme) in vier homogene Gruppen eingeteilt wurden. Die Aufgaben des Risikocontrollings wurden in Kern- und Ergänzungsmandate unterschieden, letztere umfassen Aufgaben, die nicht in den originären Aufgabenbereich des Risikocontrollings fallen, dort aber aktuell wahrgenommen werden. Um die Vergleichbarkeit zwischen den unterschiedlichen Instituten zu ermöglichen, wurde die individuelle Organisation des GRC auf eine standardisierte Referenzorganisation überführt, die die wesentlichen fachlichen Funktionen abbildet und sich, wie heute noch weit verbreitet, an den Risikoarten orientiert. Die quantitative Analyse wird durch ein qualitatives Fragen-Set ergänzt, um das Selbstverständnis der befragten Risikocontroller und deren Einfluss auf die Gesamtbanksteuerung zu analysieren. Die Zusammenhänge der Ergebnisse aus der quantitativen und qualitativen Analyse schließen die Betrachtung ab.

A. Quantitative Analyse

Die Personalausstattung im Risikocontrolling steigt mit dem Umfang der Geschäftstätigkeit – Ergänzungsfunktionen in großen Instituten überproportional vorhanden

In Abhängigkeit vom Umfang der Geschäftstätigkeit (gemessen als Bilanzsumme in Mrd. EUR) nimmt auch die Personalausstattung der betrachteten Institute auf Basis einer standardisierten Referenzorganisation deutlich zu. Während bei Instituten mit einer Bilanzsumme von weniger als EUR 50 Mrd. der Mittelwert bei 44 FTE liegt, steigt dieser in der größten Gruppe mit 215 FTE fast auf den fünffachen Wert.

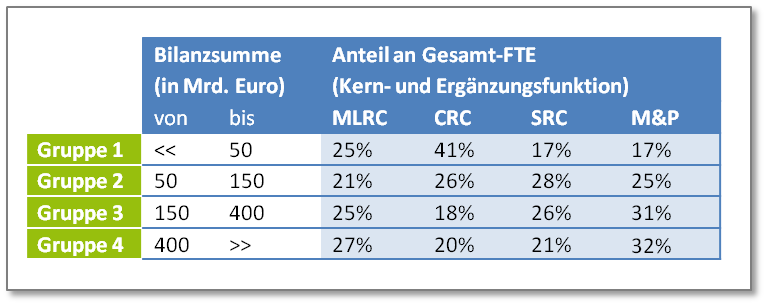

Während die relative personelle Ausstattung im Kreditrisikocontrolling mit der Größe leicht abnimmt, steigt insbesondere die Ressourcenkapazität der Funktion Methoden und Prozesse mit der Institutsgröße. In größeren Banken ist fast jede dritte Stelle dieser Funktion zuzuordnen. Gegen den allgemeinen Trend des Personalabbaus in der Bankenlandschaft lassen die Antworten im Fragebogen erkennen, dass die Institute insgesamt weiterhin einen Anstieg der Ressourcenbedarfe im Risikocontrolling erwarten.

B. Qualitative Analyse

In den Umfrageergebnissen zeigt sich über alle Risikoarten hinweg weiterhin Verbesserungsbedarf

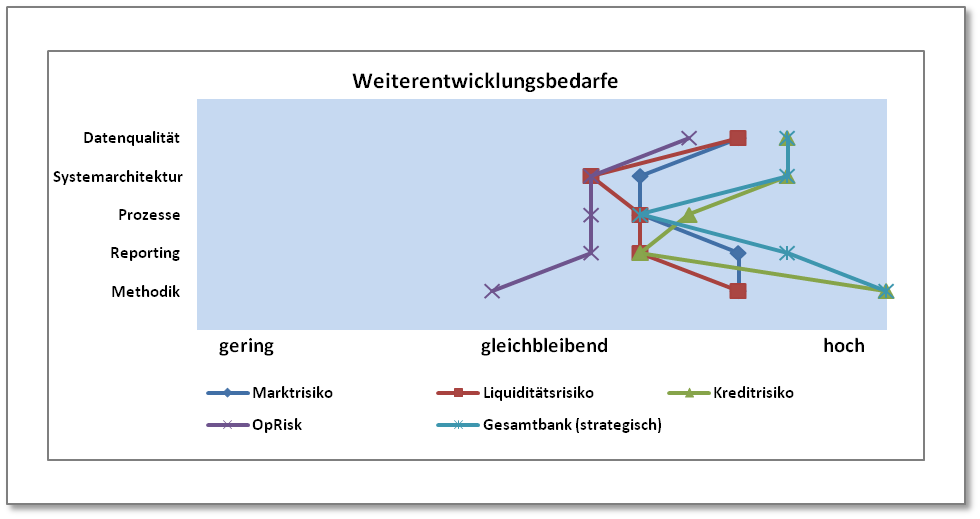

Der inhaltliche Weiterentwicklungsbedarf wird mittelfristig risikoartenübergreifend festgestellt. Bemerkenswert ist dabei, dass offenkundig eine weitere Sophistizierung im Bereich des Kreditrisikos als dringlich angesehen wird. Darüber hinaus ist zu erkennen, dass das strategische Gesamtbankrisiko ebenfalls weiterhin ausgebaut werden muss. Über alle Risikoarten zeigt sich eine klare Tendenz, dass Verbesserungen vor allem im Bereich der Datenqualität und der Methodik erzielt werden sollen.

Diese Konstellation verwundert im Hinblick auf die regulatorische Agenda der letzten Monate nicht, die mit Vorhaben wie Asset Quality Review, IFRS 9 und nicht zuletzt auch BCBS 239 entsprechende Schwerpunkte gesetzt hat und auch in der nahen Zukunft setzen wird. Die Erkenntnisse aus dem Comprehensive Assessment haben in den Instituten offenkundig den bleibenden Eindruck hinterlassen, dass das Kreditirisikomanagement (klassischerweise meistens immer noch der größte RWA- und Risikokapital-Treiber) zu lange vernachlässigt wurde.

Allerdings werden diese Vorhaben häufig durch die bestehende Infrastruktur limitiert: Insbesondere in Bezug auf die Automatisierung der Prozesse im Risikocontrolling scheint es bei den befragten Banken deutlichen Nachholbedarf zu geben. Zwar werden einzelne Risikoarten bereits mit hohem Automatisierungsgrad überwacht und berichtet, die Verdichtung zum Gesamtbankrisikocontrolling verläuft jedoch unter hohem manuellem Aufwand oftmals nach dem „Baukastenprinzip“ anhand der Einzel-Reports.

Die Challenging-Funktion des Risikocontrollings ist zurzeit in Umfang und Wirkung höchstens auf mittlerem Niveau – zukünftig stark wachsende Bedeutung erwartet

Die Rückmeldungen bezüglich Umfang und Wirkungsgrad der Challenging Function des GRC gegenüber dem Marktbereich sind heterogen. Insgesamt befindet man sich hier in beiden Dimensionen auf einem mittleren Niveau, d.h. gemeinsame Reviews mit dem Markt zur Risikosituation bzw. aktive oder vorausschauende Einflussnahme auf das operative Geschäft sind heute eher die Ausnahme. Vielmehr werden Reports erstellt und die Portfoliostrukturierung diskutiert. Zwar werden Limits in der Regel proaktiv angepasst und das GRC begleitet auch Strategie-Sitzungen der Marktbereiche aktiv, der Impact auf den Marktbereich wird von den befragten Instituten selbst jedoch als nicht ausreichend angesehen. Es überrascht daher nicht, dass die Teilnehmer der Befragung der Challenging Function fast ausnahmslos eine zukünftig wachsende Bedeutung attestieren.

C. Zusammenführende Betrachtung

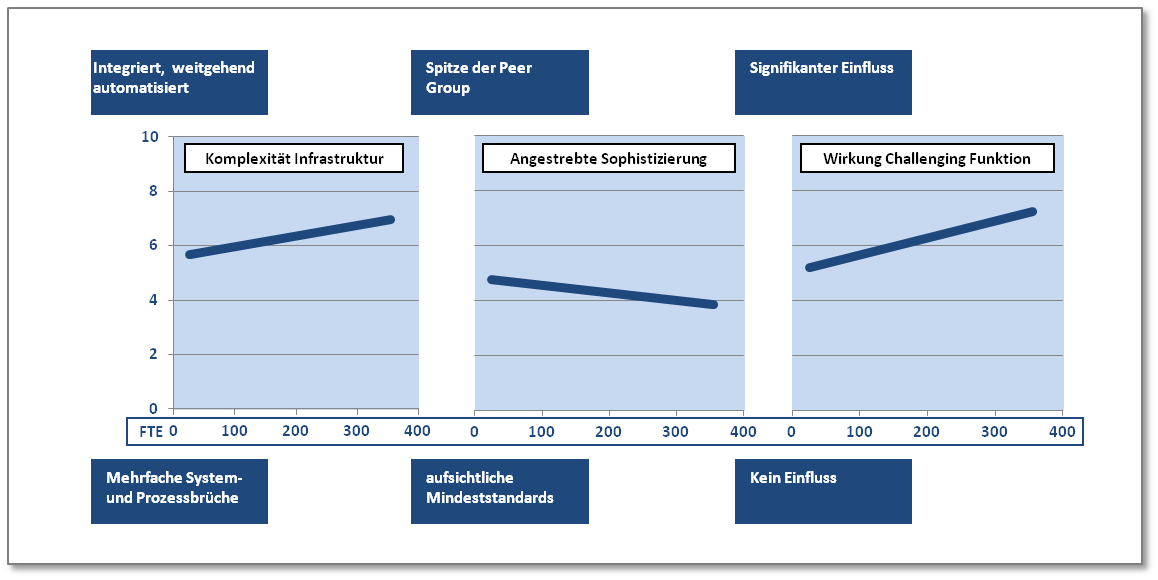

Größere Institute streben tendenziell einen höheren Sophistizierungsgrad an, leiden jedoch auch an der zunehmenden Komplexität

Hinsichtlich der qualitativen Zusammenhänge ist ein Blick auf größenabhängige Einschätzungen hilfreich: Die Studienteilnehmer streben insgesamt einen mittleren methodischen Sophistizierungsgrad an, wobei größere GRCs tendenziell einen höheren Sophistizierungsgrad als Ziel definiert haben. Häufig wird die technische Ist-Situation des GRC als Hinderungsgrund gesehen: Es ist zu beobachten, dass mangelhafte Infrastrukturen (Datensilos, Prozess- und Strukturbrüche an den Schnittstellen zwischen Datenhaushalten und komplexe Überleitungsregeln) eher die Regel zu sein scheinen.

Ein echter Effizienzvorteil größerer Risikocontrollingeinheiten ergibt sich hingegen beim Challenging. Während der Umfang der Challenging Function nur leicht größer ist, erzielen größere Einheiten nach eigenen Angaben den höheren Impact. Die Einflussnahme auf die operativen Entscheidungen der Marktbereiche erfolgt nach eigenen Angaben bei vergleichbarem Kommunikationsaufwand stärker.

Abbildung 4: Komplexitätsgrad Infrastruktur, Angestrebte Sophistizierung & Wirkung der Challenging-Funktion

Abbildung 4: Komplexitätsgrad Infrastruktur, Angestrebte Sophistizierung & Wirkung der Challenging-FunktionD. Ausblick

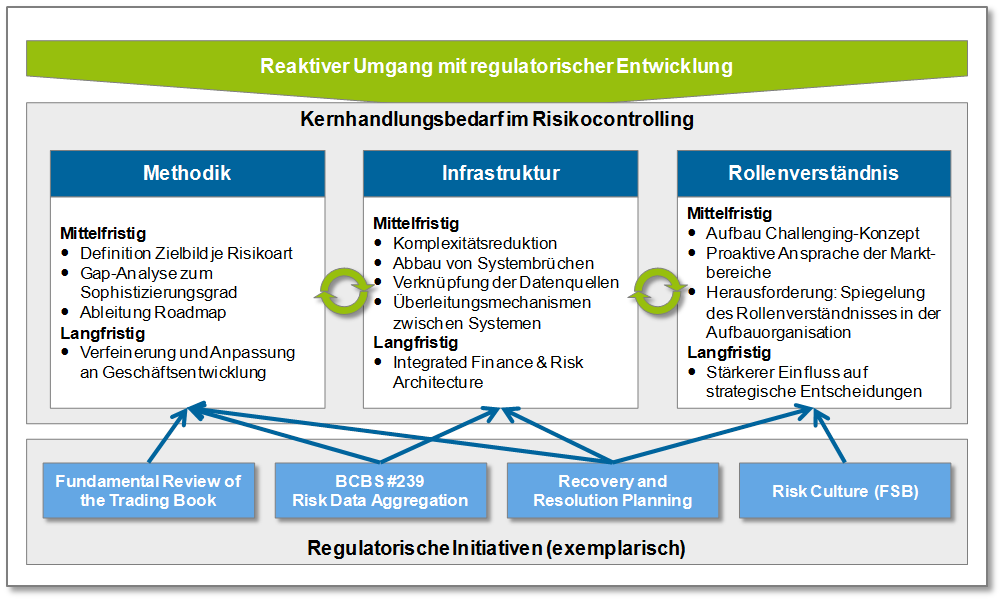

Die Ergebnisse der Umfrage lassen einen klaren Handlungsbedarf für das Risikocontrolling erkennen – die regulatorische Agenda greift dies teilweise bereits auf

Im Ergebnis stehen Risikocontrolling-Einheiten heute vor großen Herausforderungen, die prozessual, technisch, methodisch und personell Weiterentwicklungsbedarf bedingen. Über alle Risikoarten hinweg führen die steigenden regulatorischen Anforderungen zu Kapazitätsengpässen. Entgegen der von den Befragten geäußerten Erwartungen, diesen durch Ressourcenaufbau zu begegnen, lässt sich aktuell eher ein Trend zu Re-Organisation und Effektivitätssteigerung erkennen. Einige Häuser begegnen den Anforderungen deswegen bereits mit verschiedenen Maßnahmen, z.B. mit der Kompetenzbündelung entlang der Wertschöpfungskette und einer daraus folgenden Ressourcen-Re-Allokation. Damit einher geht ein sich wandelndes Anforderungsprofil an die Mitarbeiterqualifikation und -ausbildung, welche zukünftig die fürs Risikomanagement verantwortlichen Personalabteilungen stärker als bisher beschäftigen wird.

Der in der Vergangenheit zu reaktive Umgang mit regulatorischen Entwicklungen führt dazu, dass in den drei Dimensionen Methodik, Infrastruktur und insbesondere auch dem Rollenverständnis akuter Handlungsbedarf besteht. Der Regulator hat bereits reagiert und einige dieser Handlungsbedarfe durch regulatorische Initiativen aufgegriffen. Es ist jedoch Aufgabe der Banken selbst, hier wieder „vor die Welle“ zu kommen und proaktiv die prozessuale, methodische und organisatorische Weiterentwicklung voranzutreiben.

Die Zukunft des Group Risk Controlling wird demnach von „antizipativem“ Risikomanagement geprägt sein, welches effizient den veränderten Rahmenbedingungen der Branche (neuer Risikoarten und –quellen) Rechnung trägt. In diesem Kontext begleiten wir heute bereits einige Häuser bei der Re-Organisation und dem Aufbau eines ganzheitlichen Zielbilds der Risikofunktion. Wir entwickeln gemeinsam mit unseren Kunden die Risikofunktion 2020 und schaffen damit eine solide Basis für nachhaltige Effektivität im Risikocontrolling.

[1] Befragt wurden vorrangig Banken im deutschsprachigen Raum mit Bilanzsummen > 30 Mrd. Euro.